Инвестиции M.D.

ВТБ-брокер не дает выгрузить брокерский отчет, только у меня так?

- 29 апреля 2024, 10:15

- |

- комментировать

- Комментарии ( 7 )

Вопрос к тем 5%, кого не перевели из "Открытия" в ВТБ: что делать будете?

- 27 января 2024, 16:17

- |

Может кто из брокеров прочитает и сделает предложение, тогда о себе: квал, клиент в Private Banking с соответствующими привилегиями, оборот под 300 млн за 2023 год. Пишите в личку, если будет что сказать.

Брокер Открытие: пришли первые дивы после 24.02 по иностранным бумагам

- 05 мая 2022, 12:54

- |

APAM, с отсечкой 11.02 и выплатой 26.02.2022

Intel, с отсечкой 04.02 и выплатой 01.03.2022

Брокер Открытие, пришли на счет в нем, ФР Global/ФР USA

Заполняем декларацию 3-НДФЛ за 2020 год

- 16 января 2021, 17:20

- |

В своих предыдущих постах (на Я.Дзене) я рассказывал, какие налоги должен заплатить инвестор, как их можно уменьшить законным путем. Теперь дошла очередь и до самого факта заполнения декларации 3-НДФЛ, вернее до той ее части, где вносятся данные о полученных дивидендах от иностранных организаций в 2020 году

Почему я сделал акцент именно на дивидендных выплатах от иностранных компаний? Дело в том, что с 24 августа 2020 года Мосбиржа предоставила доступ к торгам американскими акциями всем пользователям, независимо от их квалификации. Инвесторы, успевшие получить в прошедшем годы дивиденды от таких компаний, должны самостоятельно отчитаться о своих доходах в ФНС. Речь пойдет об трейдерах, которые заполнили форму W-8BEN у своего брокера, и имеют льготы по налогу на доходы.

Небольшой нюанс. Для полноценной подачи декларации 3-НДФЛ необходимо дождаться момента пока ваш брокер не подготовит справку 2-НДФЛ за 2020 год. Сейчас у всех брокеров она недоступна. Такую справку можно будет получить не ранее начала февраля 2021. В «Открытии Брокер», например, справка 2-НФДЛ автоматом появится в личном кабинете налогоплательщика на сайте ФНС.

( Читать дальше )

Рассмешу Бога: рассказываю о своих планах на бирже в 2021 году

- 04 января 2021, 15:24

- |

Это мой первый план за все время инвестирования на фондовой бирже. До этого года я действовал скорее интуитивно, больше полагаясь на анализ текущей ситуации и предыдущий опыт. Тем интереснее будет взглянуть, чему суждено сбыться из всего запланировано к концу года, а чему нет

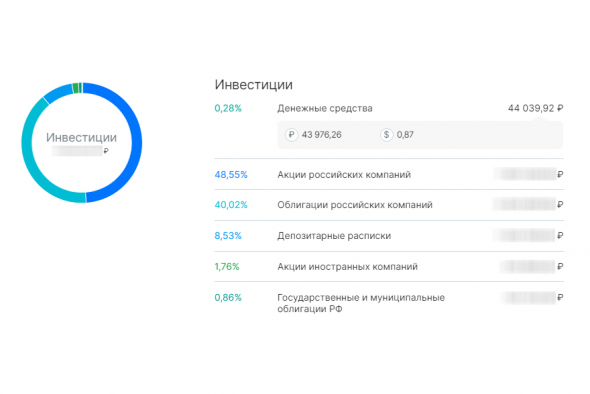

Начну с наиболее насущного вопроса моего текущего портфеля – наличия очень большого количества облигаций в нем. На сегодняшний день более 40% кейса составляют долговые обязательства различных эмитентов. Сомневаться в их устойчивости и способности совершать выплаты по купонам – не приходится. Проблема в том, что такое соотношение тормозит рост всего портфеля.

Самая главная цель – продать наименее доходные бумаги застройщика ЛСР. В новом году они будут мне давать около 7% по выплаченным купонам, на рост стоимости вообще не приходится рассчитывать, поэтому прибыльность этой инвестиции будет низкой. Но, чтобы продать, нужно иметь цель – что купить. С этим пока большие неопределенности, тем более объем бумаг ЛСР у меня не маленький. Другой вопрос, нужно найти акции, которые бы давали дивидендную доходность никак не меньше 7%, такие истории пока есть, но, на мой взгляд, смотрятся они дороговато. В итоге: заявку на продажу выставляю каждый день, но чуть выше рынка, в надежде, на какой-нибудь шальной ордер на покупку. Продать любой ценой цели нет.

( Читать дальше )

Мой инвестиционный портфель: итоги 2020 года

- 02 января 2021, 15:46

- |

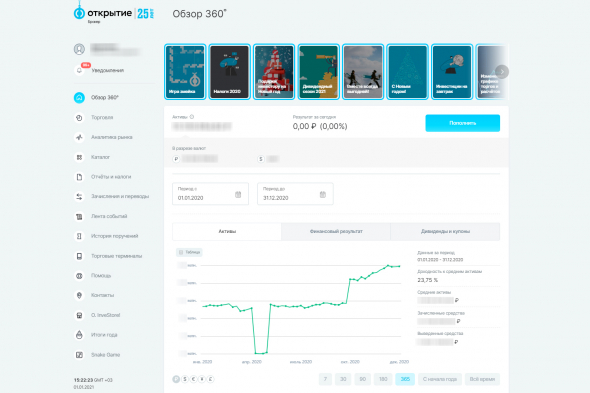

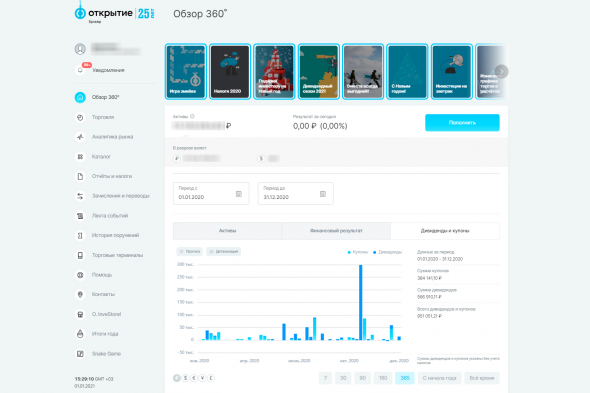

Сложный и непредсказуемый (не только в экономическом разрезе), иногда даже трагичный, 2020 год закончился. Пора подвести итоги и посмотреть – какой результат показал мой инвестиционный портфель за прошедший период

Данная статья не является индивидуальной инвестиционной рекомендацией! Автор не несет ответственности за ваши действия.

Индекс ММВБ вырос с 3076 пунктов в начале года, до 3289 – в конце, показав, таким образом, рост в 6,91%. Мой портфель на фондовом рынке вырос более существенно, всех вышеперечисленных значений, продемонстрировав положительную динамику в 23,75% к средним активам. По традиции, попробую оценить некоторые свои сделки, которые помогли опередить индекс ММВБ почти 3,5 раза.

К 20 января котировки акций на Мосбирже достигли исторического максимума в размере 3219 пунктов, мой же портфель достиг рекордных показателей ровно через месяц, где-то к 23 февраля, и после этого начала плавно снижаться. Тогда еще закралась мысль, что может зафиксировать прибыль по большей части позиций и посидеть немного в деньгах, но нет, идея не была реализована, и мартовский обвал я встречал полностью в бумагах, имея на брокерском счете около 100 рублей свободных денег.

( Читать дальше )

Инвестирование. Итоги 4,5 лет

- 30 декабря 2017, 15:20

- |

Продолжаю публиковать результаты своего инвестирования — на очереди отчет за 2017 год.

С июля 2013 денежные средства в портфель не вносились, происходило только реинвестирование от поступивших дивидендов, гашения и купонных выплат по облигациям.

Изменение стоимости портфеля по годам, от даты начала инвестирования:

Июль 2013 года – 100%

31 декабря 2013 года + 6,82%

31 декабря 2014 года + 7,92%

31 декабря 2015 года + 66,59%

31 декабря 2016 года + 90,29%

30 декабря 2017 года +118,22%

Поступление денежных средств (НДФЛ удержан) от дивидендов, гашения и купонных выплат по облигациям, по годам:

2013 год – 4948 рублей

2014 год – 64183 рублей

2015 год – 90030 рублей

2016 год – 133967 рублей

2017 год – 160851 рублей

Доходность портфеля за 2017 год составила около 8,78%

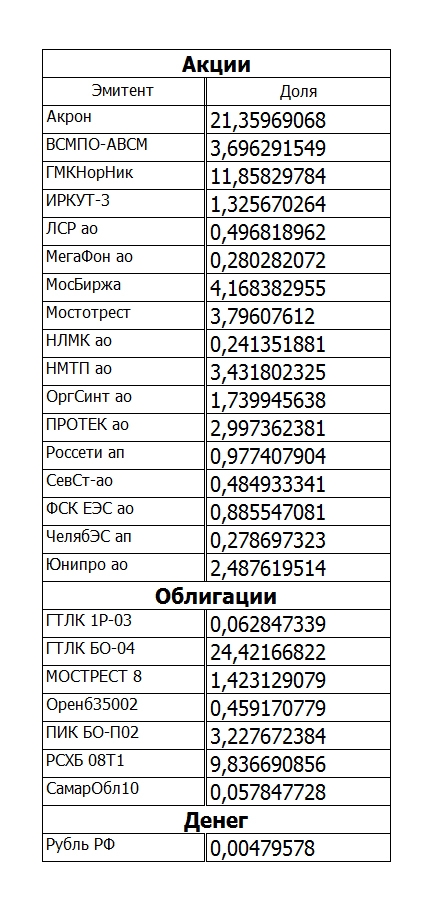

На сегодняшний день портфель состоит из следующих акций и облигаций, в процентных долях:

Доля акции – 60,5%

Доля облигаций – 39,5%

Инвестирование. Итоги 4 лет.

- 02 июля 2017, 18:11

- |

Оперирую только цифрами, выводы каждый пускай делает сам для себя. Отчет включает себя период с июля 2013 по 30 июня 2017 года. Начальный размер портфеля составлял – 681022 рублей. Динамика стоимости по годам такая:

Июль 2013 года – 681022 рублей

31 декабря 2013 года – 738267 рублей

31 декабря 2014 года – 747446 рублей

31 декабря 2015 года – 1239471 рублей

31 декабря 2016 года – 1438215 рублей

30 июня 2017 года — 1400874 рублей

Рост портфеля за исходный период составил – 105,7%, индекс ММВБ за этот период вырос на 36,44%.

С июля 2013 денежные средства в портфель не вносились, происходило только реинвестирование средств, поступивших от дивидендов, гашения и купонных выплат по облигациям. За этот период они составили:

2013 год – 4948 рублей

2014 год – 64183 рублей

2015 год – 90030 рублей

2016 год – 133967 рублей

1 полугодие 2017 - 60810 рублей.

Для сравнения полугодовой динамики поступивших денежных средств: 1 полугодие 2016 года — 60193 рублей, 2 полугодие 2016 года — 73773 рублей.

На сегодняшний день портфель состоит из следующих акций и облигаций, в процентных долях:

( Читать дальше )

Инвестирование. Итоги 3,5 лет

- 04 января 2017, 15:13

- |

Оперирую только цифрами, выводы каждый пускай делает сам для себя. Отчет включает себя период с июля 2013 по 31 декабря 2016 года. Начальный размер портфеля составлял – 681022 рублей. Динамика по годам такая:

Июль 2013 года – 681022 рублей

31 декабря 2013 года – 738267 рублей

31 декабря 2014 года – 747446 рублей

31 декабря 2015 года – 1239471 рублей

31 декабря 2016 года – 1438215 рублей

Итого: рост портфеля за исходный период составил – 111%, индекс ММБВ за этот период вырос на 62%, это к тому, что портфель не просто двигался за индексом, а происходили движения в самом портфеле, которые позволили обогнать индекс.

С июля 2013 денежные средства в портфель не вносились, происходила только рекапитализация, за счет поступивших дивидендов и купонных выплат по облигациям. За этот период они составили:

2013 год – 4948 рублей

2014 год – 64183 рублей

2015 год – 90030 рублей

2016 год – 133967 рублей

На сегодняшний день портфель состоит из следующих акций и облигаций:

( Читать дальше )