Алекс Тарноруцкий (Тернер)

Недельный торговый план с 19.10 по 23.10

- 17 октября 2015, 15:53

- |

Недельный торговый план с 19.10 по 23.10.

Анализ рынка

На днях проштудировал статью Стина Якобсена из Саксобанкаь о перспективах мировой экономики и многое прояснилось и мне самому.На экономику прежде всего давит огромная закредитованность и Якобсен констатирует что 50% мировой задолженности за 12-15гг приходиться на развивающиеся страны и прежде всего Китай.А все кредиты деноминированы в долларе, что с усилением доллара еще больше увеличило долговую нагрузку, скоторой мировая экономика с трудом справляется.Это ставит задачу перезапуска мировой экономики с более низких сырьевых цен, что сейчас на рынке и происходит.Отсюда я начинаю понимать те технические перспективы рынка, которые сложились по завершению 3 квартала.Если мы оценим недельный график евродоллара, то резкий разворот канала 3 квартала(синие трендовые) из нисх. уже в восходящий сигнализирует, что процесс номализации биржевых рынков уже на финишной прямой.То есть к нормальному состоянию когда евро возвращает себе роль рисковой валюты, а доллар защитные функции.Имеется в ввиду, что для нормального роста экономики мировой доллар нужен более дешевый.Пока доллар шел на укрепление, рост мировой экономики буксовал.Короче, выход евродоллара выше уровня среднесрочного диапазона на 1.15000 будет сигналом к ралли на американском биржевом рынке, что даст явный сигнал, что биржевые рынки избавляются от дисбалансов и возвращаются в нормальное привычное состояние.

( Читать дальше )

- комментировать

- 7

- Комментарии ( 10 )

Недельный торговый план с 12.10 по 16.10

- 10 октября 2015, 21:25

- |

Недельный торговый планс 12.10 по 16.10

Анализ рынка

Прошел еще одна торговая неделя и хочеться как -то разобраться — а что это было то? И самое главное какие перспективы рынков.

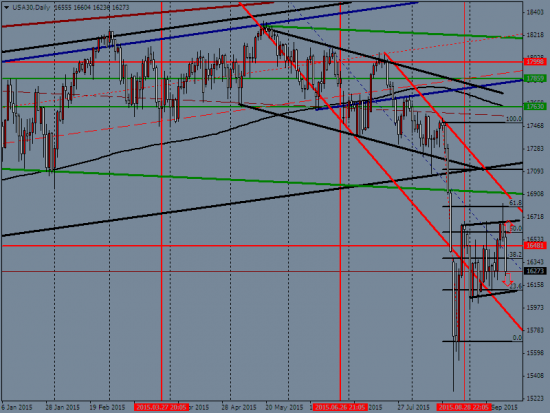

Индекс ДОУ.Дневка.Технически на фондовом ам.рынке видим пробитие уровня сопротивления расширяющегося флага на уровне 16650, что является уровнем 50%восх.коррекции от нисх.движения с августа месяца.А это предполагает что индекс будет расти дальше с двумя целями — первая как ширина пробитого диапазона, те. к уровню поддержки инвестиц.канала в области 17335(черная стрелка) и конечная как цель восх.флага(обведен красным) кв область уровня кластера из уровня 200дн.средней на дневке и уровня сопротивления нисх. годового канала на 17525.(красная стрелка).А принципе на чем такой рост в рисковые активы? На основании чего эйфория? А нет никакой эйфории видим что за счет роста сырьевых валют рынок активизировал игры в керри- трейд.К тому же рост в рисковые активы сопровождался ростом евро и ростом доходности на долговых рынках причем как на европ.так и на американском.Т.е. капиталы временно ушли на рынки тихоокеанского региона, как более доходные.Классический керри.

( Читать дальше )

Недельный торговый план с 05.10 по 09.10

- 03 октября 2015, 19:28

- |

Анализ рынка

Прошедшая торговая неделя закончилась явной победой евро над долларом, что явилось результатом выхода нонфармов за сентябрь.На первый взгляд данные для экономики США неутешительные.Но… что мы имеем в сухом остатке? Рынок труда США вот уже месяца три как сигнализирует о насыщении рынка труда.Безработица из месяца в месяц держится на уровне 5.1%.Прирост новых рабочих мест то приближается к 200тыс, то отступает.И поскольку в общем рынок труда насыщен то других цифр в принципе и ожидать не стоило.

Индекс ДОУ.Дневка.Фондовый рынок США по факту выхода нонфармов не изменил своей динамики усиления интереса к рисковым активам в рамках верхней части нисх.квартального канала(синие трендовые) образовав краткосрочный торговый диапазон 159650-16650 от уровня средней квартального канала до уровня сопротивления канала.Причина такой реакции фондового рынка кроется скорее всего в том, что несмотря на вышедшие нонфармы за сентябрь рынок увеличил степень ожидания изменения монетарной политики ФРС в 2015году.Будет ли это в октябре или оттянут до декабря — не знаю.Но думаю что правы те аналитики, которые констатируют что ФРС в принципе уже опаздывает со стартом и вполне могло провести первое повышение в сентябре.

( Читать дальше )

Недельный торговый план с 28.09 по 02.10

- 26 сентября 2015, 15:12

- |

Анализ рынка

Ну вот, закрытием в пятницу завершены торги 3 квартала.Что имеем в сухом остатке?

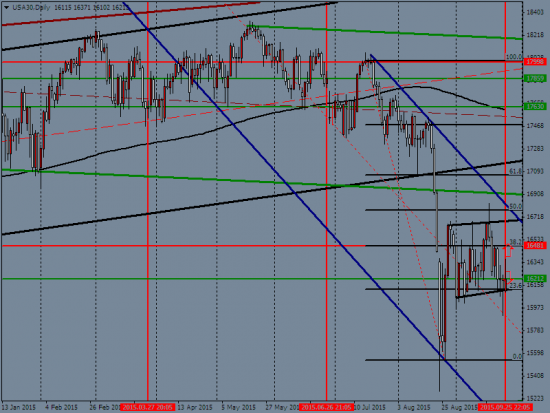

Индекс ДОУ.Дневка.Имеем нисх.сформированный канал 3 квартала от закрытия 2 квартала до закрытия 3 квартала(синие трендовые).Как видим по концу квартала индекс формировал флетовый краткоср.диапазон 16120-16485 т.е. индекс торгуется в верхней части нисх.квартального канала. Учитывая что в конце следующей недели выходят нонфармы за сентябрь месяц считаю наиболее вероятным торговлю в рамках данного краткоср.диапазона следующую торговую неделю.В принципе понятно, что рынок будет жить ожиданием октябрьского заседания ФРС на предмет начала ужесточения монетарной политики и посему рынки будут откликаться на выходящие данные США по рынку труда и инфляции очень чутко.

Индекс доллара.Дневка.Имеем по завершению торгов квартала сформированный восходящий канал 3 квартала и краткосрочный торговый диапазон 95.350-96.550 т.е. индекс торгуется в рамках нижней части квартального канала.Точно также считаю, что следущая торговая неделя пройдет в рамках данного диапазона.Но есть и элементы нового в торгах на рынке.Как видим рост в рамках диапазона на фондовом рынке к уровню 16485 сопровождается некоторым снижением индекса доллара к 95.350.Т.е. мы наблюдаем стандартные операции керре-трейд в которых евро является фондируемой валютой.И уход в защитные инструменты рынка при снижении интереса к рисковым активам т.е. в доллар и, йену, франк.

( Читать дальше )

Недельный торговый план с 21.09 по 25.09

- 19 сентября 2015, 16:01

- |

Недельный торговый план с 21.09 по 25.09.

Анализ рынка

Решение ФРС по основной ставке не внесло ясности в перспективы дальнейшей политики главного банка США.Сопроводительный текст тоже был крайне скуп и голубин.В принципе меня интересовало не столько сам текст сопроводительного заявления как реакция рынка на него.Вот определенную реакцию рынка я увидел.Индекс ДОУ.Дневка.Имеем сложившийся краткоср.диапазон 16000-16685.Диапазон несколько восходящ, но это уже детали.Давайте еще учтем еще что у нас по сути следующей торговой неделей закрывается 3 квартал.А это тоже сбрасывать нельзя.Таким образом констатирую, что наиболее вероятно, что фондовый рынок продолжит торговлю в данном краткоср.диапазоне и на следующей неделе можно ждать некоторого роста к уровню сопротивления диапазона.

( Читать дальше )

Недельный торговый план с 14.09 по 18.09

- 12 сентября 2015, 13:05

- |

Недельный торговый план с 14.09 по 18.09

Анализ рынка

Рынок живет и торгуется в ожидании главного события сентября, а возможно и всего 2015года. А именно заседания в среду 17 сентября ФОМС на котором будет решаться вопрос начала ужесточения монетарной политики ФРС.На мой взгляд по поступающим данным ситуация выглядит 50/50.И в этих же пределах варьируются настроения игроков рынка.Посему каждый инструмент рынка выполнял свою техническую динамику в узком краткоср.диапазоне.

Индекс ДОУ.Дневка.Видим формирование краткоср.треугольника 16115-16390.Считаю что до вечера среды фондовый рынок так и будет торговаться.А вот по выходу решения по ставке даст два варианта развития событий.Если ФРС идет на начало ужесточения монетарной политики то рынки ринуться в рисковые активы, что даст рост индекса с первой целью в области 17000(ширина пробитого треугольника).Если запуска ужесточения не будет то по факту прорыва поддержки треугольника индекс снизиться в область уровня 15150(ширина пробитого треугольника).Так что ждем.

( Читать дальше )

Недельный торговый план с 07.09 по 11.09

- 05 сентября 2015, 22:23

- |

Недельный торговый план с 07.09 по 11.09

Анализ рынка

Торговая неделя прошла в ожидании выхода данных по труду за август по США.Вышли ниже ожиданий.Но давайте учитывать что это месяц август, когда некоторая активность падает(сезон летних отпусков).Второе – выше ожиданий вышли данные по уровню безработицы.В предверии ключевого сентябрьского заседания ФОМС что мы имеем сухом остатке?

Индекс ДОУ.Н4.Фондовый рынок США продолжает выходить из рисковых активов.Формирующийся нисх треугольник красноречиво нам об этом говорит.На уровне 16175 индекс прорвал поддержку нисх. двухмесячного канала за 3 квартал, что свидетельствует об усилении антирисковых настроений на рынке.Как видим психологически важный уровень 16000 пока выстоял.Но думаю это ненадолго.Думаю что ключевой целью снижения индекса будет область кластера из уровня средней стратегического канала(зеленая пунктирная) и уровня 200дн.средней на нед.ТФ.Вообщем по факту прорыва уровня 16000 имеем две цели снижения одна как ширина пробитого треугольника на 15595 и конечная как цель на 154545.

( Читать дальше )

Недельный торговый план с 31.08 по 04.09

- 01 сентября 2015, 15:09

- |

Недельный торговый план с 31.08 по 04.09.

Анализ рынка

Итак последняя неделя августа и 2 месяца 3 квартала прошла под массовым бегством от рисковых активов.Как говориться, спасайся кто может и как сможет! Не секрет, что драйвером бегства от рисковых активов инвесторов выступил Китай.Падение фондового рынка более напоминающее биржевую панику в принципе объяснимо.Все таки пойти на девальвацию национальной валюты, причем неожиданно и достаточно радикально.Но одному событию, на мой взгляд, с далеко идущими последствиями по моему мнению было уделено очень мало внимания. Я имею в виду заседание МВФ на котором решалось включать ли юань в корзину мировых резервных валют.Не включили.Отложено насколько я помню на год(до осени 2016года).А ожидания в Поднебесной были положительными.И эти ожидания не оправдались… Вот отсюда, на мой взгляд такая реакция фондового рынка Китая прежде всего и между прочим иностранных инвесторов к китайскому фондовому рынку.А по большому счету МВФ очень разумно поступил.Хватит нам вакханалии в декабре 2014года со швейцарским франком.Т.е. валюты, которые на сегодняшний день являются не рыночными (или точнее ЦБ проводят не рыночными инструментами).А юань и Народный Китайский Банк это вообще тайна за семью печатями.

( Читать дальше )

Памятник в Запорожье

- 25 августа 2015, 11:14

- |

Недельный торговый план 24.08-28.08.

- 22 августа 2015, 15:06

- |

Недельный торговый план с 24.08 по 28.08.

Анализ рынка

Итак по концу торговой недели мы видим обвал на фондовых рынках.Причин несколько: первая — девальвация юаня, второй-оценка трейдерами перспектив изменения монетарной политики ФРС в сентябре, третья — оценка перспектив роста мирового ВВП за 2015году.

Индекс ДОУ.Дневка.Видим что индекс по факту выхода ниже зоны 17145-17100 имеем отработку перевернутого флага(обведем красным) или ширины пробитого месячного канала с целью в уровень 16400(375)(красная стрелка).

Таким образом имеем классическую отработку эффекта биржевой паники.Поскольку по ходу пробит уровень поддержки инвестиционного 3 годичного канала(от закрытия 2013года до закрытия 2полугодия 15года на данное время) можем говорить, что данное снижение маркетмейкерами, центробанками запланировано не было.

Теперь по достижению уровня 16400 фондовый рынок будет определяться в поиске точки опоры.Далеко не факт, что рынок сразу пойдет в восх.коррекцию.Если наложим фибу от минимумов октября 2014года то получаем что в области 16400 имеем уровень 78%нисх.коррекции.

( Читать дальше )

теги блога Алекс Тарноруцкий (Тернер)

- австралиец

- анализ рынка

- Асагера

- ауди

- брент

- Брокерские услуги

- валютные войны

- вопрос

- госдолг США

- Греция Еврозона

- евро

- евродоллар

- еврофунт

- золото

- инвестиции

- инвестиционный бизнес

- инсайд

- йена

- канадец

- Китай валюта юань

- МВФ

- Международные рынки

- металлы

- ММВБ

- мнение по рынку

- недельный

- недельный план

- недельный торговый план

- нефть

- новости

- новости рынков

- новости рынков

- орекс

- оффтоп

- Пантеон

- прогноз

- прогноз на неделю

- рубль

- Рынки

- серебро

- сигнал

- спот

- сырьевой рынок

- технический анализ

- торгвая стратегия

- торговая стратегия форекс

- торговые сигналы

- торговый план

- трейдеры

- трейдинг

- Украина

- финансовые рынки

- фонд

- Форекс

- фрекс

- фунт

- фьючерс РТС

- шадрин