Алекс Тарноруцкий (Тернер)

недельный торговый план с 18.11. по 22.11.2019года

- 16 ноября 2019, 17:22

- |

Недельный торговый план с 18.11. по 22.11.2019года

Анализ рынка

Последние данные по Штатам показывают что экономика США сильна и устойчива, посему и Пауэлл в своей речи в Конгрессе на прошедшей неделе отметил, что ФРС пока не видит причин к дальнейшему смягчению монетарной политики и пока не планирует в ближайшей перспективе снижение ставки. Таким образом дивергенция экономик ведущих мировых стран налицо что отражается и на динамике прежде всего фондового рынка США.

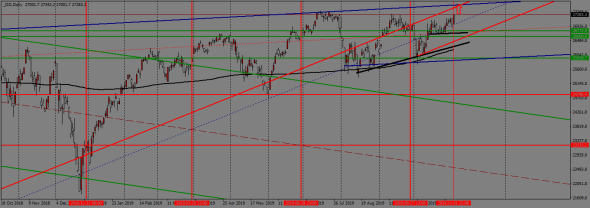

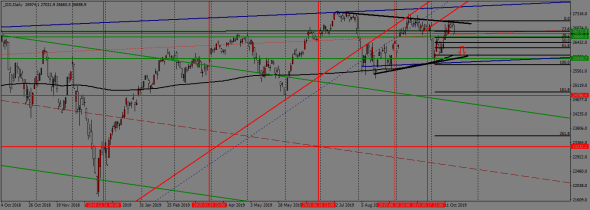

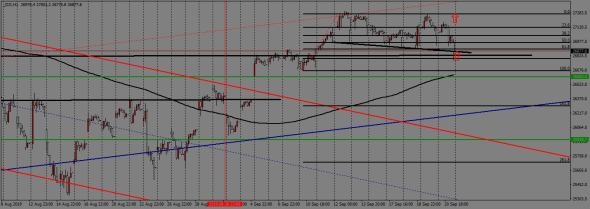

Индекс ДОУ Н4. Индекс технически выскочил выше уровня кластера из уровня сопротивления восходящего канала за октябрь, уровня сопротивления квартального канала и уровня флетового краткосрочного диапазона на 27750 и к завершению торговой недели выполнил цель роста как ширины пробитого краткосрочного диапазона на 28000. Вроде бы есть технические предпосылки для дальнейшего роста фондового рынка с целью на ширину флага(обведенного красным) к 28650. Но настрой рынков в большинстве инструментов о чем пойдет речь ниже дает повод сильно в этом сомневаться. Более реальна нисходящая коррекция ДОУ к уровню 27750 и создание нового торгового диапазона 27750-28000. Скорее всего рынкам для дальнейшего роста в рисковые активы понадобятся новые драйвера(или стимулы).

( Читать дальше )

- комментировать

- 267

- Комментарии ( 0 )

недельный торговый план с 11.11. по 15.11.2019года

- 09 ноября 2019, 13:53

- |

Недельный торговый план с 11.11. по 15.11.2019года

Анализ рынка.

Еще в начале прошлой торговой недели рынком планировалось что на фоне повышения интереса к рисковым активам валютный рынок будет активизироваться через рост европейских валют(прежде всего евро).

Евродоллар Н4. И вдруг во вторник утром на рынке резко, кардинально все меняется, евро вылетает ниже поддержки месячного восходящего канала на 1.11175 и рисует разворотную фигуру Двойная вершина с линией шеи на 1.10735 и целью в область 1.09750.И если бы только евро… Тоже самое происходит на сырьевых ауди и киви при том что эти валюты наиболее восприимчивы к повышению интереса игроков рынка к рисковым активам.

И наступает понимание того факта, что валютный рынок решает сценарий целенаправленного выкупа доллара по рынку. Что является спусковым крючком для подобных кардинальных решений игроков рынка можно только догадываться, но наиболее истинным обьяснением этой ситуации является то что мировой коммерческий рынок закредитован настолько, что это тормозит рост мировой экономики. ФРС заново запустило программу количественное смягчения на 50млрд ежемесячно. Халява!!! И понеслось. Как можем констатировать к концу недели евро не смогло дойти до цели 1.09750 и наиболее вероятно что с началом новой недели сценарий выкупа доллара по рынку будет продолжен возможно с первоначальным откатом вплоть до уровня шеи на 1.10735 с обратной стороны. А вот перспективы дальнейшие по факту достижения цели на 1.09750 пока туманные. Не стоит забывать, что область 1.09750(1.10000) была у нас разворотной от предыдущего среднесрочного нисходящего тренда укрепления доллара.И похоже пара в этой области надолго заляжет в раздумия.

( Читать дальше )

недельный торговый план с 04.11. по 08.11.2019года

- 02 ноября 2019, 15:21

- |

Недельный торговый план с 04.11. по 08.11.2019года.

Анализ рынка.

Пятницей у нас завершены торги октября месяца. Кульминацией недели стало решение ФРС по ставке(снижена в очередной раз) и комменты ФРС о перспективах монетарной политики. Реакция рынков выглядит неоднозначной.

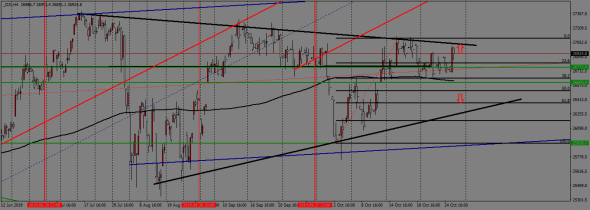

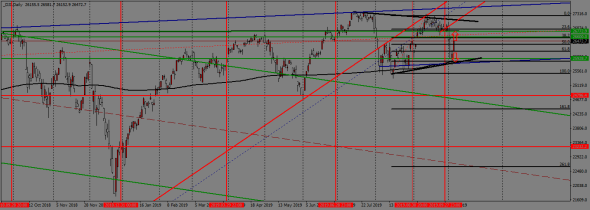

Индекс ДОУ. Дневка.Индекс по завершению недели оставлен в состоянии явно ростового тренда. Месячный канал за октябрь только усиливает направление на активизацию покупки рисковых активов с целью в область кластера из сопротивления месячного канала и сопротивления квартального канала в области 25760. То есть можно констатировать что фондоовый рынок удолетворен результатами октябрьского заседания ФРС(плюс снижение вероятности жесткого Брекзита в Европе).

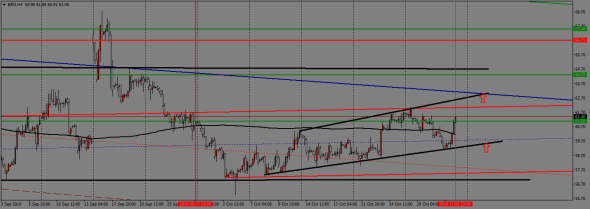

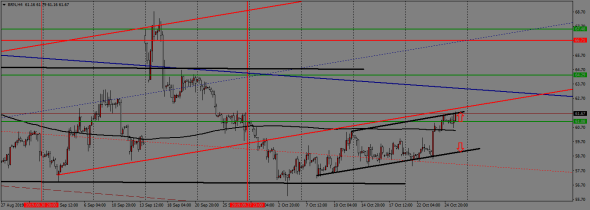

Нефть Брент.Н4. Брент также пока в рамках нисходящего квартального канала оставлен в стадии роста к завершению месяца. Сформированный торговый канал за октябрь уже имеет небольшой восх.угол наклона и цель роста Брента в области кластера на уровне 63.00 из уровня сопротивления краткосрочного торгового диапазона и уровня сопротивления квартального канала.

( Читать дальше )

недельный торговый план с 28.10. по 01.11.2019года

- 26 октября 2019, 14:23

- |

Недельный торговый план с 28.10. по 01.11.2019года.

Анализ рынка.

Нам предстоит последняя торговая неделя октября месяца. Неделя важная, поскольку и бесконечный Брекзит(плюс вполне реальная перспектива роспуска и досрочных выборов в парламент), решение по ставке ФРС и данные по труду США в пятницу. Как рынки оценивают перспективы?

Индекс ДОУ Н4. Прежде всего констатирую, что рынок не планирует роста в рисковые активы, оставаясь в рамках среднесрочного торгового треугольника. Сигналом к тому что фондовый рынок повышает аппетиты к рисковым активам может стать прорыв сопротивление треугольника на 27035, а этого не наблюдается. У рынка больше вероятности уйти в нисходящую коррекцию в область поддержки среднесрочного треугольника на 26375(он же 61% коррекции) тем самым создав краткосрочный торговый диапазон 26375-27035.

Нефть Брент Н4. Брент торгуется в краткосрочном восходящем торговом диапазоне 59.00-61.70 четко под уровнем поддержки месячного канала(ранее пробитого). Т.е. пока не пробит уровень сопротивления краткосрочного и поддержка месячного канала утверждать что Брент готов к дальнейшему росту оснований нет. Наиболее вероятна нисходящая коррекция в рамках краткосрочного диапазона в область поддержки на 59.00(он же 61% нисходящей коррекции).

( Читать дальше )

недельный торговый план с 21.10. по 25.10.2019года

- 19 октября 2019, 21:19

- |

Недельный торговый план с 21.10. по 25.10. 2019года.

Анализ рынка.

Итак, сегодня в субботу решилось то, чего рынки с нетерпением ждали. Парламент Британии отложил пока на неопределенный срок одобрение сделки Джонсона с ЕС по Брекзиту. Для инвесторов рынка это будет явным разочарованием и значит выход из рисковых активов на фондовом рынке.

Индекс ДОУ Дневка. В рамках среднесрочного треугольника жду снижения индекса к уровню 76% нисх.коррекции в области 26000 в области поддержки треугольника. В случае выхода ниже уровня поддержки квартального канала на 25850 снижение индекса уже будет в режиме рыночной паники в область 25000(24900).

Нефть Брент Н4. При условии прорыва поддержки торгового диапазона на 58.25 Брент будет иметь цель снижения к уровню 55.50 как ширины пробитого торгового диапазона.

( Читать дальше )

недельный торговый план с 14.10. по 18.10.2019года

- 12 октября 2019, 16:39

- |

Недельный торговый план с 14.10. по 18.10.2019года.

Анализ рынка.

Над рынками опять довлеет политика, что характерно для торгов нынешнего 2019года. Нет ничего удивительного в том, что приближаясь к сроку официального выхода Британии из ЕС(т.е. «на флажке»,) на новости что есть вроде предварительная договоренность об ирландской границе, что являлось стопором в соглашении о выходе между Британией и ЕС, фунт вынесло наверх так, что были сорваны все «стоп краны»(опционные барьеры) в парах с фунтом.

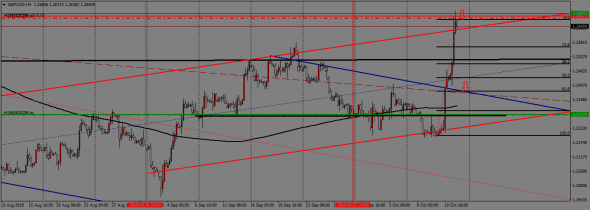

Фунтдоллар Н4. Если оценим мажор, то констатируем, что в области кластера 1.23850 из уровня сопротивления квартального канала и средней годового канала фунт вышел за рамки нисходящего квартального канала(проломив опцинный барьер) и полностью прошил в рост рамки восходящего месячного канала в область уровня 200дн.скользящей на дневке(1.27000) и даже по инерции заскочив выше. Успокоившись к завершению недели у фунта теперь больше шансов уйти в нисходящую коррекцию с наиболее вероятной целью в область 61% коррекции на 1.23850.

( Читать дальше )

недельный торговый план с 07.10. по 11.10.2019года

- 06 октября 2019, 10:59

- |

Недельный торговый план с 07.10. по 11.10.2019 года.

Анализ рынка.

По реакции рынков на данные по труду США (несколько поволновались и сбросили рисковые активы в среду на АДР до 76% нисходящей коррекции, а затем с четверга пошли в рост снова) стало понятно, что хоть и понервничали, но не испугались.

Индекс ДОУ Дневка. Прежде всего четко видно что даже в среду на АДР фондовый рынок не выпал за рамки восходящего квартального канала, обозначив только переход в нижнюю часть канала 25850(76% нисх.коррекции)- 26750 (кластер из средней квартального канала и долгосрочного сопротивления торгового диапазона с конца 3 квартала 18года). Вот ниже уровня кластера на 25850 из 200дн.скользящей на дневке, среднесрочной поддержки диапазона и поддержки квартального канала можно ожидать панических настроений ухода из рисковых активов… Но поскольку кластер на 25850 очень сильный опционный барьер то пока о панике речи нет. Считаю что больше вероятности у фондового рынка торговаться пока в диапазоне 25850-26750 в ожидании октябрьского заседания ФРС и комментов, прежде всего от Пауэлла.

( Читать дальше )

недельный торговый план с 30.09. по 04.10.2019года

- 28 сентября 2019, 16:16

- |

Недельный торговый план с 30.09 по 04.10.2019года.

Анализ рынка.

Вчерашним днем закрыты итоги торгов за 3 квартал по сути. И результаты хотя и ожидаемы, но по некоторым инструментам для меня стали предметом серьезных раздумий, поскольку я ожидал несколько другого.

Индекс ДОУ Н4.Закрытие квартала выше области 26785(долгосрочное сопротивление диапазона пробитое ранее) и создание восходящих каналов за 3 квартал и за сентябрь подтвердило мои ожидания что фондовый рынок расположен к повышению апеттита к рисковым активам и судя по графику мы имеем диапазон роста фондового рынка 26785- 27515(кластер из сопротивления квартального канала и сопротивления месячного канала. Таким образом ожидаем роста вложений инвесторов в рисковые активы в 4 квартале.

Нефть Брент.Дневка. Канал созданный за 3 квартал отрезал рост цены выше 64.65 как фейковый выброс и к завершению квартала имеем нисходящий канал за 3 квартал и созданный торговый диапазон 59.00-64.25 причем квартал закрыт в середине данного диапазона что подразумевает, что Брент вполне может еще упасть к 60.00 закрывая таким образом геп, а вот затем пойдет в рамках диапазона подрастать от поддержки месячного канала за сентябрь к цели на 64.25.

( Читать дальше )

недельный торговый план с 23.09. по 27.09.2019года

- 21 сентября 2019, 16:11

- |

Недельный торговый план с 23.09. по 27.09.2019года.

Анализ рынка.

Рынок вступает в стадию завершения 3 квартала торговли в этом году. У нас по сути следующая неделя будет завершающей, а закрытие следующей пятницы будет довольно значимым. Реакция на решение ФРС к концу недели оказалось очень красноречивым и стоит именно оценить где мы оказались за неделю до завершению 3 квартала.

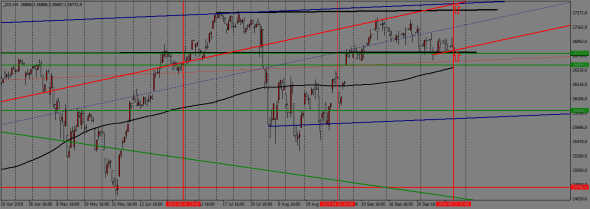

Индекс ДОУ.Н1. Для меня откровением стало что по факту реакции фондового рынка на решение и комменты ФРС стало только достижение 27275 что на мой взгляд связано именно во многом с близким закрытием квартала. То есть к концу недели мы видим четкое создание краткосрочного торгового диапазона 26835-27275. Причем мы увидели к завершению недели снижение к уровню ранее пробитого долгосрочного сопротивления на 26835(76% нисх.коррекции) и оттуда фондовый рынок снова начинает отбиваться. То есть нет сильного разочарования(поскольку мы остались выше долгосрочного сопротивления) но и эйфории фондового рынка тоже не произошло.Отсюда и созданный краткосрочный диапазон.

( Читать дальше )

недельный торговый план с 16.09. по 20.09.2019года

- 14 сентября 2019, 18:38

- |

Недельный торговый план с 16.09. по 20.09.2019года

Анализ рынка.

Завершилась очередная довольно важная торговая неделя сентября. Следующая неделя нам представляется ключевой в среднесрочной перспективе. Рынки ждут ответных действий от ФРС, т.е. очередного снижения ставки на 25пп как минимум. Прежде всего судя по реакции рынков на решения ЕЦБ в четверг не очень вдохновили. Во всяком случае для меня лично маркером явилась реакция евро в основной паре, которое в результате не вышло за рамки среднесрочного нисходящего тренда.

Евродоллар.Н4. Чтобы утверждать, что рынки воодушевлены решением ЕЦБ евро по факту решения ЕЦБ должно было выйти уровня 76% восх.коррекции(и линии шеи на 1.11150).Если еще учитывать среднюю годового канала на 1.11250, то зона 1.11150-250 как раз является маркером смены среднесрочного тренда. А так, евро осталась в рамках среднесрочного тренда и ниже линии шеи разворотной ГиП на дневке с основной целью разворотной фигуры на 1.08500.

( Читать дальше )

теги блога Алекс Тарноруцкий (Тернер)

- австралиец

- анализ рынка

- Асагера

- ауди

- брент

- Брокерские услуги

- валютные войны

- вопрос

- госдолг США

- Греция Еврозона

- евро

- евродоллар

- еврофунт

- золото

- инвестиции

- инвестиционный бизнес

- инсайд

- йена

- канадец

- Китай валюта юань

- МВФ

- Международные рынки

- металлы

- ММВБ

- мнение по рынку

- недельный

- недельный план

- недельный торговый план

- нефть

- новости

- новости рынков

- новости рынков

- орекс

- оффтоп

- Пантеон

- прогноз

- прогноз на неделю

- рубль

- Рынки

- серебро

- сигнал

- спот

- сырьевой рынок

- технический анализ

- торгвая стратегия

- торговая стратегия форекс

- торговые сигналы

- торговый план

- трейдеры

- трейдинг

- Украина

- финансовые рынки

- фонд

- Форекс

- фрекс

- фунт

- фьючерс РТС

- шадрин