spydell

Бюджетное правило в интерпретации ЦБ РФ. Весьма важное замечание, которое позволит оценить планы властей.

- 12 мая 2022, 09:22

- |

В соответствии с объявленными Минфином России изменениями в бюджетной политике предполагается, что механизм бюджетного правила в 2022 будет временно приостановлен. Дополнительные нефтегазовые доходы станут замещать сокращение ненефтегазовых доходов и других источников, а также направляться на меры по поддержке населения и бизнеса.

Для целей модельных расчетов базового сценария предполагается, что нормализация бюджетной политики начнется в 2023 г., а с 2025 г. будет действовать бюджетное правило, модифицированное с учетом новых внешних условий. Дополнительные доходы будут накапливаться внутри страны в национальной валюте, поэтому операции конвертации на внутреннем валютном рынке проводиться не будут, и, соответственно, изменение резервов не будет отражаться в статистике международных резервов. Модельные предположения будут уточнены по мере принятия соответствующих решений Правительством Российской Федерации.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 7 )

Чиновники из ФРС и Белого дома обманули: высокая инфляция США становится более устойчивой

- 11 мая 2022, 16:10

- |

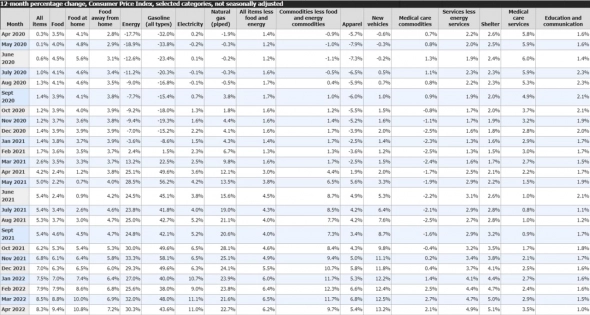

Инфляция постепенно въедается во все сферы услуг и во все категории товаров, становясь все более устойчивой — ближе к 6-7% среднесрочного роста, если убрать конъюнктурные моменты. Они (чиновники из ФРС и Белого дома) обещали, что инфляция временная и все само рассосется, говорили, что факторы роста цен – это логистика, цепочки поставок, сырье, Путин и инопланетяне. Совершенно упуская из виду свою безумную и безответственную фискальную и монетарную политику.

Без инвестиций невозможен органический рост экономики

- 11 мая 2022, 08:59

- |

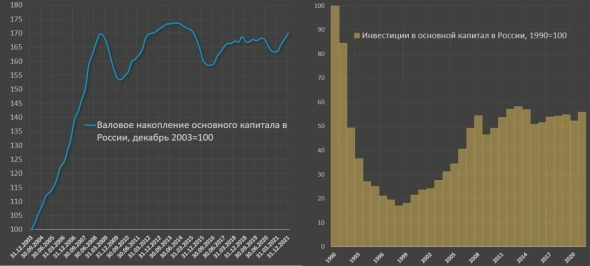

Инвестиции в России стагнируют 15 лет, нет вообще никакого прогресса. Импульс роста был с 1999 по 2008, когда инвестиции в основной капитал утроились, с 2004 по 2008 выросли на 70%, с 2008 по 2021 выросли … на ноль процентов! 2022 может быть весьма драматическим для частных инвестиций, если только государство не предпримет меры, выходящие за привычную парадигму управления.

Стандартные механизмы управления привели к 15 потерянным годам. Нужен иной подход.

Валовое накопление основного капитала представляет собой вложение резидентами в объекты основного капитала для создания нового дохода в будущем путем использования их в производстве.

Включает следующие компоненты:

➕приобретение, за вычетом выбытия, новых и существующих основных фондов;

➕затраты на крупные улучшения произведенных материальных активов;

➕затраты на улучшение непроизведенных материальных активов;

➕расходы в связи с передачей права собственности на непроизведенные активы.

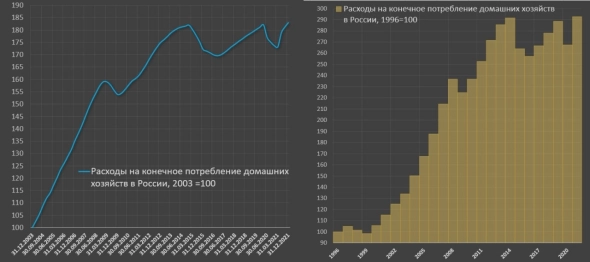

Инвестиции в основной капитал и расходы на конечное потребление населения показывают, что исчерпала себя прежняя парадигма развития, сформированная либеральным курсом и беззастенчивыми попытками встроиться в мировую элиту.

( Читать дальше )

Bloomberg опять врет: экономика России не может упасть на 12% в этом году

- 10 мая 2022, 09:37

- |

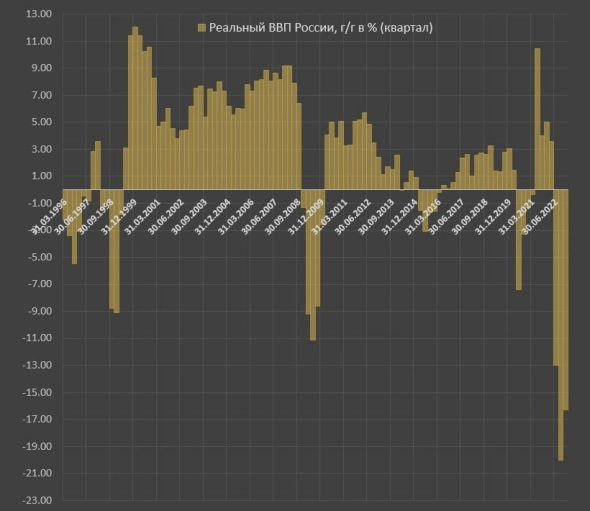

В первом квартале 2022 российский ВВП вырос на 3.4% согласно моим расчетам по опубликованным макро-индикаторам за первый квартал. Это очень хороший рост.

По статистике Росстата, рост ВВП в 3 кв 2021 составил 4% г/г, в 4 кв 2021 5% г/г. Импульс роста в первые два месяца 2022 был значительным – в среднем около 4.5% г/г на фоне восстановления инвестиций, нормализации внутреннего потребления домашних хозяйств и рекордного чистого экспорта. В марте 2022 падение ВВП составило около 1.5% к февралю с очищением от сезонности. Это вновь шикарный результат, т.к реакция экономики на COVID локдаун в апреле 2020 составила около минус 8.2% м/м.

Но что значит 12% падения экономики в 2022, если прогнозы Минфина оправдаются? Учитывая высокий импульс роста в 1 кв 2022, за следующие 3 квартала экономика должна рухнуть на 16.5% — это чистая математика.

Я смоделировал это падение и сравнил с кризисом 1998, 2008, 2015 и 2020.

( Читать дальше )

Кто и в каких количествах покупал американские акции?

- 08 мая 2022, 21:22

- |

На пике капитализации в конце декабря 2021, в начале января 2022 фондовый рынок США достигал 60 трлн долл, сейчас около 50 трлн – это капитализация всех публичных компаний, а не S&P 500.

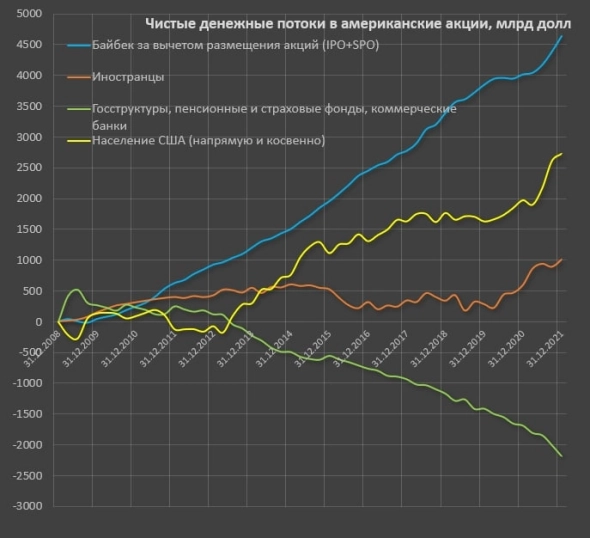

Кто выкупает американский рынок?

👉Основными покупателями американских акций являются сами американские корпорации, которые сформировали чистый денежный поток в 4.6 трлн долл с января 2009 (байбек за вычетом размещений акций).

👉На втором месте население США (напрямую и через посредников) – чистые покупки составили 2.72 трлн долл за 13 лет.

👉На третьем месте – иностранцы с покупками в 1 трлн долл.

👉Продажи идут преимущественно от пенсионных и страховых фондов. Все прочие, не считая корпораций, населения и нерезидентов, сформировали чистые продажи на 2.2 трлн. Причем продажи ускорились с 2013, когда реализовали в рынок свыше 2.5 трлн долл.

С 2020 года резкое ускорение покупок зафиксировано от населения (+1.1 трлн) и нерезидентов (+725 млрд). На деньгах от ЦБ и государства.

В 2022 начинается новая реальность.

@spydell_finance

Западные организации банят парсинг экономической информации

- 08 мая 2022, 10:39

- |

Это были на протяжении более 10 лет настроенные шаблоны выгрузки данных, настроенная и откалиброванная информационная среда, из которой сырые данные (в том числе и через API) поставлялись в собственные инфо-аналитические комплексы для обработки.

Также под бан попали действующий и резервный аккаунт с Yahoo_finance. Но с этими ублюдками сложнее. Там даже VPN и привязка к международному аккаунту не помогает «Sorry, this product is not available in the country where your account was created.»

( Читать дальше )

Архитектура пузыря на американском рынке акций

- 07 мая 2022, 18:26

- |

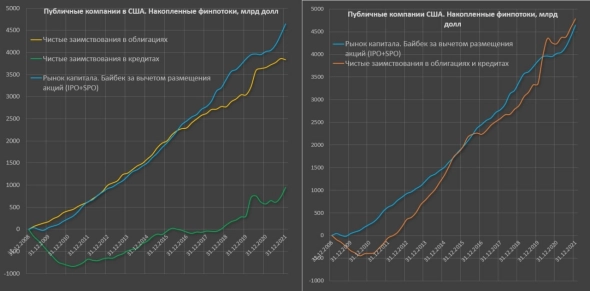

Почти 7 трлн долл составили накопленные байбеки акций (обратный выкуп акций компаний с открытого рынка) с января 2009. Байбек за вычетом размещений акций (IPO+SPO) составил 4.6 трлн для всех публичных компаний США, торгуемых на бирже, согласно моим расчетам по данным ФРС.

Если дивиденды оправданы, как естественный процесс возврата денег акционерам. С байбеком вопрос, тем более в подобном объеме. Теперь главная интрига. За чей счет все это корпоративное зверство?

Оказывается, весь накопленный прирост долга (особенно в облигациях) шел в точном соответствии с байбеками (левый график), буквально доллар в доллар. Накопленное приращение долга (облигации + кредиты) с января 2009 составило 4.78 трлн, накопленный байбек за вычетом размещений 4.65 трлн (правый график).

Это значит, что все байбеки совершались исключительно под долги на протяжении 13 лет! На дивиденды и капитальные расходы бизнес имел собственные ресурсы, тогда как пузырение активов шло под долги.

https://t.me/spydell_finance

Впереди затяжной кризис в США, который затронет все отрасли и пустит метастазы по всему миру

- 07 мая 2022, 10:39

- |

Впереди затяжной структурный кризис в США, который прямо или косвенно затронет все отрасли и подобно раковой опухоли, пустит метастазы по всему миру.

Дело не только в том, что по мере роста инфляции расширяются отрицательные реальные процентные ставки, что обнуляет спрос на долги и затрудняет рефинансирование. Есть проблема в неконтролируемом росте стоимости обслуживания долга при переломе 40-летнего тренда снижения рыночных процентных ставок.

Сейчас долговая нагрузка бизнеса и государства относительно добавленной стоимости или доходов бюджета рекордная за всю историю существования США. Однако, процентные платежи на минимуме за 50 лет из-за 40-летнего тренда снижения ставок, когда бизнес постепенно рефинансировал долги под более низкие ставки.Сейчас почти 100% корпоративного долга было рефинансировано при ставках в период новой нормальности, т.е. после 2009 года, а следовательно, при околонулевых ставках.

( Читать дальше )

Один из источников долгосрочного роста прибыли американских компаний – это 40-летний тренд снижения процентных ставок

- 06 мая 2022, 16:10

- |

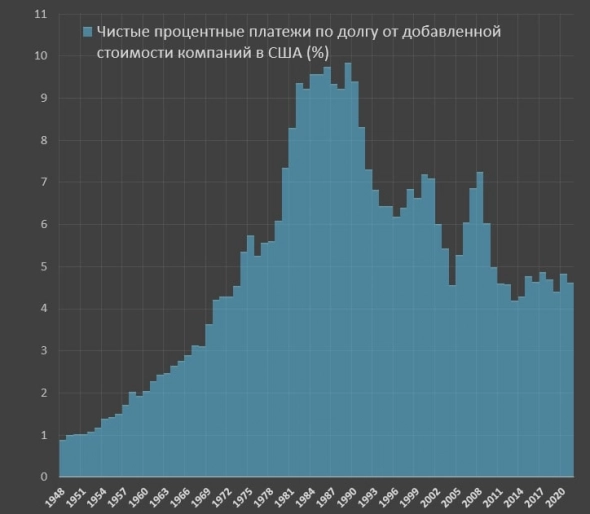

В 2021 году чистые процентные расходы составляют 4.5% к добавленной стоимости американских компаний и стабилизировались последние 10 лет, несмотря на прирост долга на 8 трлн долл (с 10.8 трлн до 18.5 трлн) и увеличения долговой нагрузки с 100% до 120% от добавленной стоимости.

Текущие 4.5% это уровни 1974 года. Тогда, как долговая нагрузка выросла в 2.2 раза за это время – с 55% до 120% от добавленной стоимости. В конце 80х долг составлял 90% от добавленной стоимости, а чистые процентные расходы были 9.5% от добавленной стоимости.

Эффект фундаментальный. При росте долга в абсолютном выражении, при увеличении долговой нагрузки относительно выручки и добавленной стоимости, процентные расходы снижаются. Это формирует до 5 п.п. чистой маржи бизнеса относительно нормы 1985-1990.

Все это подошло к концу...

В США масштабно дешевеют товары – телевизоры в 100 раз, телефоны в 35 раз, компьютеры в 1000 раз. Да что за хрень происходит с этим миром?

- 06 мая 2022, 08:13

- |

Причина очень банальна – ущербная и тупейшая методология расчета инфляции. Гедонистические индексы, которые учитывают «технологический прогресс и развитие».

Не важно, что технику, комплектующие и бытовое оборудование вы с каждым годом покупаете сильно дороже. Не имеет значения, что цены на видео карты утроились за 2 года, а на оперативную память и жесткие диски удвоились в долларах. Цены на смартфоны в сопоставимой категории, как минимум удвоились. Например, 5 лет назад флагманы продавались по 700 долл, сейчас за 1500. Все это не имеет значение, потому что статистические ведомства видят эту реальность иначе.

Оказывается, если условных пикселей в телевизоре стало больше, следовательно и телевизор лучше, а чтобы сопоставить один телевизор с другим, лучше обрушить ценовой индекс, ведь жизнь стала лучше и веселее! Может быть это и так, но это не имеет отношения к ценам в соизмеримой пропорции. Например 4к телевизоры имеют 8.3 млн пикселей, а монитор из начала начала 90х имели разрешение 640х480 – 307 тыс пикселей примерно за одну цену в 500 долларов. В их интерпретации, мониторы подешевели за 30 лет в 27 раз. Там, конечно, более усложненные принципы оценки, я утрированно суть изображаю.

( Читать дальше )

теги блога spydell

- bitcoin

- CNYRUB

- credit suisse group ag

- eurrub

- first republic bank

- IMOEX

- IT-сектор

- M2

- nvidia

- s&p-500

- S&P500

- S@P500

- spydell

- ubs group ag

- авто

- акции

- акции США

- американские акции

- американский рынок акций

- банки

- бизнес

- брокеры

- бюджет РФ 2024

- Бюджетное правило

- валюта

- валютная выручка

- ВВП

- внешняя торговля

- газ для европы

- газпром

- ГМК Норникель

- датафид

- денежно-кредитная политика

- деньги

- дефляция

- дефолт

- дивиденды

- долговой рынок США

- доллар

- доллар рубль

- доходы бюджета

- ЕС

- импорт

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- Индия

- инфляция

- инфляция в России

- инфляция в США

- искусственный интеллект

- ключевая ставка ЦБ РФ

- кризис

- кризис сша

- криптовалюта

- ликвидность

- Минфин

- натуральный газ

- нефтегазовые доходы

- нефть

- обзор рынка

- облигации

- ОФЗ

- платежный баланс

- ПМЭФ

- потребление

- прибыль компаний

- прогноз 2022

- прогноз по акциям

- промышленное производство

- процентная ставка

- пузырь

- расходы бюджета

- Россия

- Росстат

- рубль

- Рынок акций США

- сальдо торгового баланса

- санкции

- ставка ФРС США

- ставка ЦБ

- США

- торговый баланс

- услуги

- форекс

- ФРС

- ФРС США

- фьючерс mix

- ЦБ

- ЦБ РФ

- центральный банк

- экономика

- экономика России

- экономика США

- экспорт

- экспорт нефти

- энергетика

- юань

- юань рубль

- Яндекс