SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Алекс Измайлов

индекс кукурузы она же Corn

- 21 сентября 2017, 12:41

- |

Всем привет!

Есть тут спецы по сырьевым рынкам?

Смотрю на индекс кукурузы — казалось бы что ниже некуда, актив не спекулятивный, исторически на минимуме, максимум был в 2 раза больше — все к тому чтобы брать.

Но ровно такие же мысли были и месяц назад, с тех пор он ещё на 10% вниз сходил.

Что думаете — может кукуруза стремится к нулю, или есть смысл сейчас прикупить?

Есть тут спецы по сырьевым рынкам?

Смотрю на индекс кукурузы — казалось бы что ниже некуда, актив не спекулятивный, исторически на минимуме, максимум был в 2 раза больше — все к тому чтобы брать.

Но ровно такие же мысли были и месяц назад, с тех пор он ещё на 10% вниз сходил.

Что думаете — может кукуруза стремится к нулю, или есть смысл сейчас прикупить?

- комментировать

- Комментарии ( 4 )

фьючерсные цены на черный перец горошком

- 31 июля 2017, 12:47

- |

Всем привет!

А вдруг кто знает :)

Контора возит контейнерами черный перец (который пряность, горошек). Поставщики говорят, что он — товар биржевой и соответственно где-то есть биржа где перец торгуют, скорее всего в форме фьючерсных контрактов.

Весь гугл перерыл — не могу найти. Что это за биржа? Где котировки посмотреть и сверхзадача — как к ней подключиться из РФ?

как проще всего сделать технически арбитраж российского и американского индекса?

- 08 декабря 2014, 13:40

- |

Всем привет!

Предпосылки вопроса — глядя на то, что Эппл стоит как вся наша фонда, складывается впечатление что с фундаментальной точки зрения это неправильно, и в перспективе полгода-год либо мы будем расти, либо амы падать.

Отсюда, хочется вложить без плеча денежку — в лонг российского рынка и шорт американского.

Как это технически лучше всего сделать? Есть счёт на ФОРТСе в Финаме, и всё.

Но ФОРТС не хочется, тк полгода-год это несколько экспираций, а хочется тупо вложить деньгу и пусть лежит.

По нашему рынку — можно в принципе взять набор акций которые в основном формируют индекс. А по амовскому как сделать?

Подскажите, умные люди, буду благодарен и рад!

Предпосылки вопроса — глядя на то, что Эппл стоит как вся наша фонда, складывается впечатление что с фундаментальной точки зрения это неправильно, и в перспективе полгода-год либо мы будем расти, либо амы падать.

Отсюда, хочется вложить без плеча денежку — в лонг российского рынка и шорт американского.

Как это технически лучше всего сделать? Есть счёт на ФОРТСе в Финаме, и всё.

Но ФОРТС не хочется, тк полгода-год это несколько экспираций, а хочется тупо вложить деньгу и пусть лежит.

По нашему рынку — можно в принципе взять набор акций которые в основном формируют индекс. А по амовскому как сделать?

Подскажите, умные люди, буду благодарен и рад!

арбитраж РТС и ВТБ со Сбером.

- 28 июля 2014, 10:28

- |

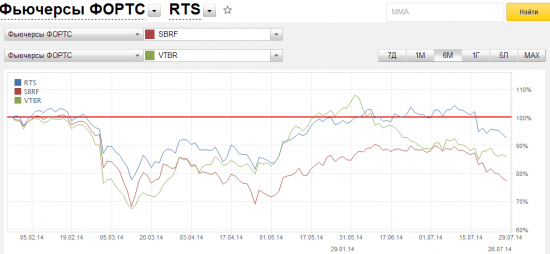

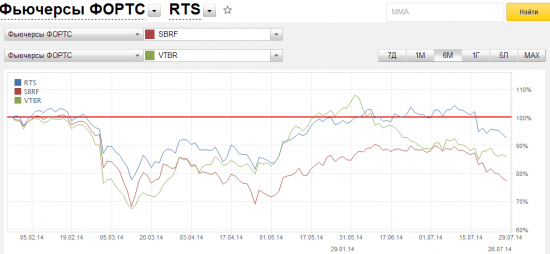

начало тут: http://smart-lab.ru/blog/191222.php в самом низу поста.

Прошло 4 недели после того как был прикуплен пакет:

шорт РТС 1 контракт = 130 000, лонг ВТБ 16 контрактов по 4152 = 66 400, лонг Сбер 8 контрактов по 8481 = 67 850.

Разница сейчас 10%, цель профита — 5%.

Что имеем сейчас (на вечер пятницы):

РТС 1 контракт = -1* (123 200 — 130 000) = 6800 профит.

ВТБ 16 контрактов = 16*(4059 — 4152) = -1488 профит

Сбер 8 контрактов = 8*(7583-8481) = -7184 профит.

Итого 6800 — 8672 = -1872 рубля в минусе, что составляет около 1,5%.

по графикам:

расхождение пока осталось, несмотря на то что ВТБ сократил разрыв.

Критерий выхода — пересечение графиков, так что держим пока дальше.

Прошло 4 недели после того как был прикуплен пакет:

шорт РТС 1 контракт = 130 000, лонг ВТБ 16 контрактов по 4152 = 66 400, лонг Сбер 8 контрактов по 8481 = 67 850.

Разница сейчас 10%, цель профита — 5%.

Что имеем сейчас (на вечер пятницы):

РТС 1 контракт = -1* (123 200 — 130 000) = 6800 профит.

ВТБ 16 контрактов = 16*(4059 — 4152) = -1488 профит

Сбер 8 контрактов = 8*(7583-8481) = -7184 профит.

Итого 6800 — 8672 = -1872 рубля в минусе, что составляет около 1,5%.

по графикам:

расхождение пока осталось, несмотря на то что ВТБ сократил разрыв.

Критерий выхода — пересечение графиков, так что держим пока дальше.

Реальный хедж риска роста доллара - есть спецы?

- 21 июля 2014, 15:10

- |

Вопрос такой вот, не знаю как к нему подступиться — может посоветуйте куда копать.

Контора занимается крупнооптовой продажей импортного товара (индия, китай, итд).

финансовый цикл занимает порядка 4х месяцев (то есть от момента захода товара, купленного в долларах и формирования себестоимости до момента получения денег от клиентов, конвертации их в доллары и отправке за бугор на закупку нового товара).

Средняя потеря на курсовых разницах составляет 2,5% от оборота.

Вопрос — вроде бы изначально фьючерсы и опционы — они и были придуманы (до того как за них взялись спекули) для хеджирования товарно-денежных рисков с длинным плечом.

Можно ли как-то, условно говоря, за страховую премию в размере 1-1,5% захеджировать риск роста курса доллара в моём случае?

Чего почитать, кому вопрос задать — посоветуйте плз!

Контора занимается крупнооптовой продажей импортного товара (индия, китай, итд).

финансовый цикл занимает порядка 4х месяцев (то есть от момента захода товара, купленного в долларах и формирования себестоимости до момента получения денег от клиентов, конвертации их в доллары и отправке за бугор на закупку нового товара).

Средняя потеря на курсовых разницах составляет 2,5% от оборота.

Вопрос — вроде бы изначально фьючерсы и опционы — они и были придуманы (до того как за них взялись спекули) для хеджирования товарно-денежных рисков с длинным плечом.

Можно ли как-то, условно говоря, за страховую премию в размере 1-1,5% захеджировать риск роста курса доллара в моём случае?

Чего почитать, кому вопрос задать — посоветуйте плз!

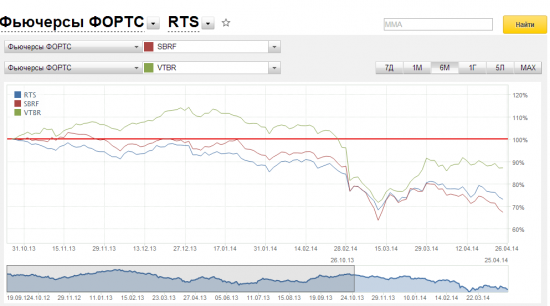

что-то вроде арбитража Сбер-ВТБ - итоги 2х месяцев

- 01 июля 2014, 15:19

- |

начало истории тут: http://smart-lab.ru/blog/180135.php

промежуточное тут: smart-lab.ru/blog/182883.php

вкратце — пришла в голову идея, наблюдая тот факт что Сбер идёт ниже индекса а ВТБ — выше, причём разница порядка 20%, сделать на одну и ту же сумму шорт ВТБ лонг Сбер.

Реальных денег под это дело надолго выделять нет, поэтому эксперимент чисто умозрительный.

Итак, если бы 28 апреля го я взял в лонг 15 лотов Сбера по 6690 = 100 350 и в шорт 27 лотов ВТБ по 3690 = 99630, тем самым сформировав «встречную» позицию, то на вечер понедельника, 30 июня имел бы:

по Сберу был бы 15 * (8481-6690) = 26865 профита

по ВТБ был бы -27*(4152-3690) = -12474 убыток.

Дельта 26865 — 12474 = 14391 профита, то есть примерно 14%.

На относительном графике за полгода видно, что разница 20%, из которой у меня и родилась идея, ушла полностью — графики ВТБ и Сбера соприкоснулись, что есть критерий закрытия позиции:

( Читать дальше )

промежуточное тут: smart-lab.ru/blog/182883.php

вкратце — пришла в голову идея, наблюдая тот факт что Сбер идёт ниже индекса а ВТБ — выше, причём разница порядка 20%, сделать на одну и ту же сумму шорт ВТБ лонг Сбер.

Реальных денег под это дело надолго выделять нет, поэтому эксперимент чисто умозрительный.

Итак, если бы 28 апреля го я взял в лонг 15 лотов Сбера по 6690 = 100 350 и в шорт 27 лотов ВТБ по 3690 = 99630, тем самым сформировав «встречную» позицию, то на вечер понедельника, 30 июня имел бы:

по Сберу был бы 15 * (8481-6690) = 26865 профита

по ВТБ был бы -27*(4152-3690) = -12474 убыток.

Дельта 26865 — 12474 = 14391 профита, то есть примерно 14%.

На относительном графике за полгода видно, что разница 20%, из которой у меня и родилась идея, ушла полностью — графики ВТБ и Сбера соприкоснулись, что есть критерий закрытия позиции:

( Читать дальше )

что-то вроде арбитража Сбер-ВТБ - итоги 2х недель.

- 12 мая 2014, 12:57

- |

предистория тут:

smart-lab.ru/blog/180135.php

вкратце — пришла в голову идея, наблюдая тот факт что Сбер идёт ниже индекса а ВТБ — выше, причём разница порядка 20%, сделать на одну и ту же сумму шорт ВТБ лонг Сбер.

Реальных денег под это дело надолго выделять нет, поэтому эксперимент чисто умозрительный, буду подводить промежуточные итоги раз в 2 недели.

Итак, если бы 28 го я взял в лонг 15 лотов Сбера по 6690 = 100 350 и в шорт 27 лотов ВТБ по 3690 = 99630, тем самым сформировав «встречную» позицию, то на вечер 8го, по Сберу был бы 15 * (7660 — 6690) = 14 550 профит, по ВТБ -27*(4260-3690) = -15390 убыток.

разница 14 550 — 15 390 = 160 руб или от средней суммы 100 000 — 0,1%.

Вывод: разница статистически незначима, профита от идеи нет, впрочем и убытка тоже.

наблюдаем дальше :)

smart-lab.ru/blog/180135.php

вкратце — пришла в голову идея, наблюдая тот факт что Сбер идёт ниже индекса а ВТБ — выше, причём разница порядка 20%, сделать на одну и ту же сумму шорт ВТБ лонг Сбер.

Реальных денег под это дело надолго выделять нет, поэтому эксперимент чисто умозрительный, буду подводить промежуточные итоги раз в 2 недели.

Итак, если бы 28 го я взял в лонг 15 лотов Сбера по 6690 = 100 350 и в шорт 27 лотов ВТБ по 3690 = 99630, тем самым сформировав «встречную» позицию, то на вечер 8го, по Сберу был бы 15 * (7660 — 6690) = 14 550 профит, по ВТБ -27*(4260-3690) = -15390 убыток.

разница 14 550 — 15 390 = 160 руб или от средней суммы 100 000 — 0,1%.

Вывод: разница статистически незначима, профита от идеи нет, впрочем и убытка тоже.

наблюдаем дальше :)

самый простой робот - есть ли или где заказать?

- 05 мая 2014, 12:11

- |

Посветуйте плиз, люди знающие — есть ли под Квик где-то в дебрях интернета уже сущетсвующий робот, если нет — где посоветуете его заказать и сколко будет стоить примерно.

Робот очень очень простой.

На минутках, покупаем когда в стандартном Квиковском индикаторе МАСД 12периодная пересекает 26периодную снизу, продаём когда наоборот.

Всё время пока нажата кнопка «вкл. робота» — в позиции, с переворотом.

Количество контрактов вводится руками.

Хочу проверить живыми деньгами, на истории вроде работает.

Робот очень очень простой.

На минутках, покупаем когда в стандартном Квиковском индикаторе МАСД 12периодная пересекает 26периодную снизу, продаём когда наоборот.

Всё время пока нажата кнопка «вкл. робота» — в позиции, с переворотом.

Количество контрактов вводится руками.

Хочу проверить живыми деньгами, на истории вроде работает.

Где посмотреть соотношение шорт/лонг юрики/физики

- 28 апреля 2014, 09:50

- |

подскажите плиз, камрады!

пролетала тут ссылка несколько раз, не могу найти.

есть идейка, что физики постремаются переносить позицию через майские и рынок локально сходит против их текущих позиций, вопрос где их посмотреть.

пролетала тут ссылка несколько раз, не могу найти.

есть идейка, что физики постремаются переносить позицию через майские и рынок локально сходит против их текущих позиций, вопрос где их посмотреть.

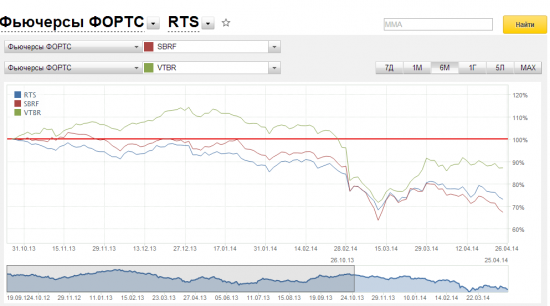

пятничная идея - чтото вроде арбитража Сбер-ВТБ

- 25 апреля 2014, 15:01

- |

Глядя на то, как последнее время ВТБ сильнее рынка, вот такая пришла на обеде в голову идейка. Интересно что про неё думают люди знающие — можно ли её монетизировать и как лучше если да.

Картинка — относительное изменение в % активов за период полгода (с сайта Финама):

Видно что ВТБ сильнее и индекса и сбера, притом значительно, сейчас % на 20.

( Читать дальше )

Картинка — относительное изменение в % активов за период полгода (с сайта Финама):

Видно что ВТБ сильнее и индекса и сбера, притом значительно, сейчас % на 20.

( Читать дальше )

теги блога Алекс Измайлов

- iPhoneApp

- алготрейдинг

- американский рынок

- Арбитаж эксперимент наблюдения

- арбитраж

- арбитраж эксперимент наблюдения

- биржа

- вопрос

- Вопрос сведущим

- ВТБ

- второй эшелон

- инвест идеи

- психология в трейдинге

- реальный бизнес

- робот

- российский рынок

- сбер

- Скальпинг

- странный

- сырьё

- хеджирование