SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ровный

Индекс S&P Goldman Sachs Commodity

- 26 декабря 2021, 15:27

- |

Индекс S&P GSCI предназначен для отражения относительной значимости каждого из составляющих сырьевых товаров для мировой экономики, сохраняя при этом торгуемость индекса, ограничивая приемлемые контракты контрактами с адекватной ликвидностью.Расчет относительного веса товаров в индексе включает четырехэтапный процесс, основанный на уровнях мирового производства. S&P GSCI предназначен для инвестирования, и существуют продукты ETF, предназначенные для отслеживания его эффективности. S&P GSCI отражает глобальную инфляцию основных товаров. Следовательно, это полезно для создания фондов, которые имеют низкую корреляцию с традиционными классами активов.

IShares S&P GSCI Commodity Index ETF ( GSG ) – это продукт ETF, который отслеживает индекс.

По графику видно отработка Волны вульфа, Возможна коррекция к уровню 415, но в принципе, мало что мешает дойти по прямой к уровню 850 (830). В данной форме лучше воздержаться от циклических активов и дождаться коррекции. Но ведь кто-то скажет, можно пропустить еще 50% роста, да можно, а можно нарваться на просадку в 25%. Суть в том, что с инфляцией на товары начнут бороться, это как неизбежность в перспективе.

Телеграмм

Яндекс Дзен

IShares S&P GSCI Commodity Index ETF ( GSG ) – это продукт ETF, который отслеживает индекс.

По графику видно отработка Волны вульфа, Возможна коррекция к уровню 415, но в принципе, мало что мешает дойти по прямой к уровню 850 (830). В данной форме лучше воздержаться от циклических активов и дождаться коррекции. Но ведь кто-то скажет, можно пропустить еще 50% роста, да можно, а можно нарваться на просадку в 25%. Суть в том, что с инфляцией на товары начнут бороться, это как неизбежность в перспективе.

Телеграмм

Яндекс Дзен

- комментировать

- Комментарии ( 2 )

Золото FXGD ETF

- 19 декабря 2021, 23:48

- |

FXGD ETF Выглядит как раздача от розовой 12.53. Это видно и по всплескам объемов. Уверенный проход средневзвешенной 11.68 даст цель 10.67. Это будет удачная покупка в долгосрок 😊 Продажа на 14.70

( Читать дальше )

( Читать дальше )

ETF Россия, Китай, Америка

- 19 декабря 2021, 23:02

- |

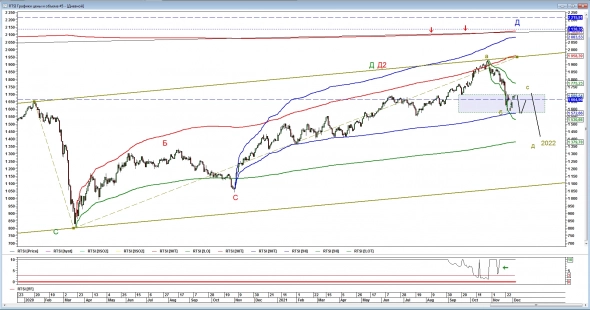

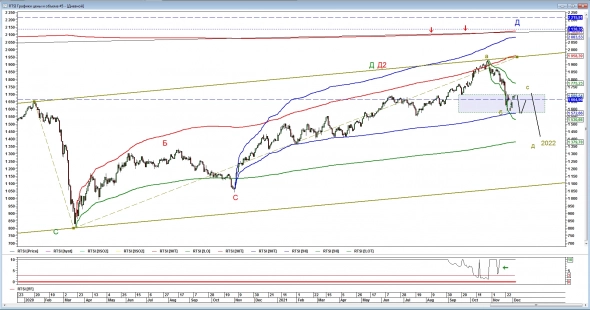

FXRL ETF В фонд входят 43 Российские акции компаний. Отражает динамику индекса РТС, но котировки в долларах. Очень удобно покупать, для тех кто избегает фьючерсов. Технически сделал два фрактала от марта 2020 г, есть первый импульс вниз, для возможного построения нисходящего фрактала. Границы фрактала верхняя 0.6164(понижается с каждой сделкой) и нижняя 0.4901(понижается с каждой сделкой). На пути построения коррекционного фрактала есть два сопротивления 0.4728 и 0.4412. Целевой набор среднесрочной позиции от точки 0.4029. По времени построения данной формы к 0.4029 ориентировочно к концу марта. Цена может развернуться и выше, и ниже, никто этого «не знает».

( Читать дальше )

Рубль/доллар и натуральный газ.

- 05 декабря 2021, 17:17

- |

Рубль/доллар к натуральному газу соотношение, 75% до 1й цели. Зависимость пары Рубль/доллар от натурального газа больше, чем от нефти.

Телеграмм

Яндекс Дзен

Телеграмм

Яндекс Дзен

РТС, ММВБ на 1й квартал 2022г

- 03 декабря 2021, 13:21

- |

ММВБ и РТС Первый импульс вниз сделан в рамках аб отскок в виде флета в точку «с», после чего ожидаю дальнейшего снижения к открытию рынка 2021года, в первом квартале 2022г.

( Читать дальше )

( Читать дальше )

Пока идет скачок доллара к рублю, есть ли связь выплат внешнего долга РФ к фондовому рынку? Одна акция во все времена.

- 26 ноября 2021, 17:52

- |

Прежний график РГБИ к курсу рубля показало свою силу влияния на российский рынок. Как и прежде, отмечаю, при соотношении 1.6, можно что-то купить не только из облигаций, но и акции. Задел, что соотношение может достигнуть и 1.43 как это было в 2014 и 2016 годах, не исключаю. Придется купить по более выгодной цене облигаций и акций. По времени соотношению осталось пройти 4-6 недель, но это не возможно определить, просто прикинул сколько проходили по времени в 2014 и 2016 году с этого уровня. Пока в этом соотношении на графике происходит снижение только за счёт роста пары доллар/рубль, но думаю, ставку придется поднять в декабре в очередной раз, хотя бы ещё на 1%, тогда снижение уже будет не только за счёт роста валюты, но и снижения облигаций.

Во времена коррекций актуален, как всегда, Сургут. Стоимость акций которого ниже, стоимости всех его активов. Впереди незакрытый дивидендный гэп, это +20% от текущей цены. Сейчас очень интересные уровни: 37.100, 36.255. Думаю, это последний шанс взять на трендовой, вряд ли когда еще будут такие цены в этой бумаге.

( Читать дальше )

Во времена коррекций актуален, как всегда, Сургут. Стоимость акций которого ниже, стоимости всех его активов. Впереди незакрытый дивидендный гэп, это +20% от текущей цены. Сейчас очень интересные уровни: 37.100, 36.255. Думаю, это последний шанс взять на трендовой, вряд ли когда еще будут такие цены в этой бумаге.

( Читать дальше )

Что будет с рублем, когда можно менять доллары на облигации.

- 21 ноября 2021, 16:57

- |

Посмотрим на то же соотношение РГБИ к паре рубль/доллар, которое строили ранее. Из нейтральной зоны состоялся выход вниз. Это значит, что доллары продавать рано, как и покупать облигации рано. При соотношении 1.6-1.4 может получится неплохой обмен доллара на Российские облигации с двузначной доходностью. До соотношения 1.6-1.4 по времени думаю 3-6 недель.

РГБИ пока идет планово к 1й цели отскока от 130, после отскока ожидаю 121 и 114.5 на панике, где и можно спокойно произвести конвертацию из доллара в облигации до конца 2023г ориентировочно.

( Читать дальше )

РГБИ пока идет планово к 1й цели отскока от 130, после отскока ожидаю 121 и 114.5 на панике, где и можно спокойно произвести конвертацию из доллара в облигации до конца 2023г ориентировочно.

( Читать дальше )

Сургут обычка 1я цель сделана.

- 14 ноября 2021, 21:42

- |

Вторую 53 сразу видимо сделает. Потом видимо на тест 38 и там зависнет. Сразу в 350 наверное еще не время.

Телеграмм

Металлурги ММК, Северсталь, НЛМК и цена на сталь.

- 14 ноября 2021, 18:44

- |

Цена на сталь сделала только первый виток роста после многолетней стагнации. Что в свою очередь поддержит рост котировок и прибыли компаний. В металлургах прогнозируется рост дивидендов логично предположить рост стоимости самих активов. На графиках все это отлично видно. Подарки в портфель на проливах.

( Читать дальше )

( Читать дальше )

Соотношение нефти и газа к паре USDRUB

- 07 ноября 2021, 19:10

- |

Нефть+газ деленное на USDRUB. Интересная корреляция показывает связь с парой USDRUB. Если график растет, значит происходит укрепление рубля и рост нефти и газа и наоборот. Пока по графику корреляции цель верхнего диапазона 1.44 не сделана. Поскольку идет сырьевой цикл, логичен будет пробой 1.44 и уход к соотношению 2. На нижнем индикаторе идет движение с 2015г к равновесной цене относительно 3х активов. Достижение ноля на индикаторе, логично перейти в доллар, евро или фунт.

телеграмм

яндекс дзен

телеграмм

яндекс дзен

теги блога ровный

- AECOM Technology Corporation

- American Airlines

- Apple

- Boeing

- DXY

- ebay

- ED

- EUR USD

- eurusd

- General Motors

- IMOEX

- Intel

- Macy's

- MOEX10

- Nokia

- RGBI

- S&P500

- S&P500 фьючерс

- Si

- SIH6

- SIU6

- Tesla

- United Airlines

- акции

- алроса

- американские акции

- армада

- бакс

- Бакс доллар

- Башнефть

- Боинг

- Василий Олейник

- веселье

- всё пропало шеф

- Втб

- газ

- Газпром

- Газпромнефть

- долл-руб

- долл-рубль

- доллар

- ДОЛЛАР РУБЛЬ

- Евра EURUSD

- Евро рубль

- евроб евродоллар

- Евробакс

- еврорубль

- Звезда

- золото

- интеррао

- киви

- Лента

- лонг

- Лукойл

- магедон

- Мамба

- Мегафон

- Мечел

- ммвб

- ммк

- МОЭСК

- нефть

- НЛМК

- облигации

- офз

- оффтоп

- Полиметалл

- ралли

- ри

- ри ртс

- Роснефть

- Россети

- российские акции

- рост

- ртс

- руб доллар

- рубль

- рубль доллар

- сбер

- Сбербанк

- северсталь

- серебро

- СИ

- сипа

- татнефть

- тесла

- технический анализ

- торговые сигналы

- трейдинг

- фармсинтез

- фейсбук

- форекс

- фрактал

- ФСК Россети

- фьючерс MIX

- фьючерс ртс

- электроэнергетика

- юань

- юмор