pol_unlim

Индексные войны. Никогда такого не было, и вот опять

- 01 декабря 2020, 22:29

- |

И вот опять начались последние месяцы на смартлабе жаркие споры, а чей индекс лучше, наш российский ММВБ или же забугорный S&P500, в целом речь, конечно, о том, какой фондовый рынок лучше, чья валюта краше для инвестора с точки зрения доходности. С учетом дивидендов, естественно.

(реальные расчеты увидите ниже, где графики и т.д. а сначала много слов про анализ доходностей, как стоит смотреть на выборку данных, а не искать старт и конец у графика доходности)

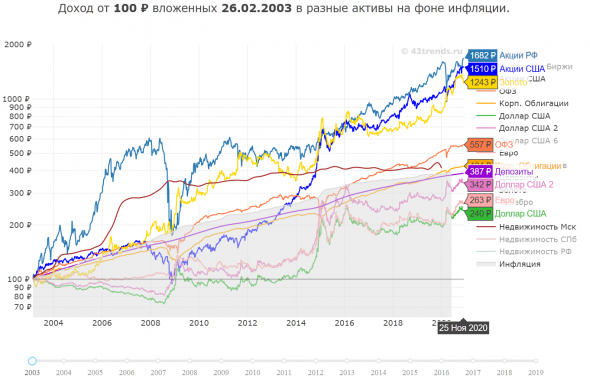

Изначально, наверное, пошло с этого поста, где есть скрин с рублевой доходностью разных активов с 26.02.2003:

Так акции РФ обгоняют всех, а доллар находится в явных аутсайдерах. Ну, доллар — это по определению кэш, так что логично, что ждать от него доходности не стоит, но то, что он в целом в рублях в итоге дает плюс — это явно не довод в пользу рубля, который является альтернативным кэшем, и то, и то кэш, а рубль также валюта, как и бакс. Таким макаром нужно тогда взять и рубль прямой линией на уровне 100, так как 1 рубль — это всегда 1 рубль, и назвать его самым худшим вложением. Вообще, конечно, понятно, что в таком случае нужно учитывать разницу в реальных ставках на кэш, но вряд ли это исправит результат.

( Читать дальше )

- комментировать

- 2.5К | ★5

- Комментарии ( 6 )

Российский рынок. Стратегия "Купил и забыл. Вспомнил и ужаснулся" ?

- 22 ноября 2020, 20:39

- |

Индексу РТС недавно исполнилось 25 лет. И это совсем немного.

Но, имея уже определенную историю, мы разберем, казалось бы, извечный вопрос инвестиционной привлекательности российского фондового рынка, утверждение о неработающей здесь стратегии «купил и забыл» или «купи и держи», но для начала придется рассмотреть частности.

Стоит вспомнить, что по факту до 2008 года ни у кого не возникало таких вопросов, почти никто не говорил в серьез про американские акции на фоне российских. «Какая к черту Америка? У нас перспективный развивающийся рынок, который прет и прет в гору» — сказали бы Вам в двухтысячные.

Сейчас индекс РТС находится на уровне 2007 года, а для инвестировавших в 2008 году картина, можно сказать, выглядит пугающе: продержать акции более 10 лет, да при этом остаться в минусе. Речь, конечно, идет про доходность в долларах, когда это обсуждают. Но и в рублях часто любят приводить в пример такие известные истории потери стоимости как ВТБ, Газпром и даже Магнит с 2013 года.

( Читать дальше )

- комментировать

- 16.1К |

- Комментарии ( 48 )

Хеджирование IPO с локапом

- 21 октября 2020, 22:47

- |

В основном все участвуют в IPO через Фридом Финанс, там есть «заморозка» полученных бумаг на 93 дня или локап. Это значит, что Вы получаете бумаги по цене IPO, но продать их можете только через 93 дня.

Поэтому, когда цена уже выросла, многие хотят её как-то зафиксировать, это и есть хэджирование. Сам Фридом Финанс предлагает для этого форварды, которые обычно стоят немало процентов от позиции, например, ближайшие форварды по бумагам будут стоить завтра (21.10.2020) в процентах от стоимости позиции:

ALVR 14%

BIGC 13%

OSH 6%

CVAC 14%

NNOX 26%

SNOW 11%

FROG 14%

SUMO 19%

U 17%

CRSR 18%

GDRX 19%

Поэтому люди ищут более дешевые альтернативы. Некоторые предлагают более дешевый способ хеджирования через опционы, но еще себе берут за это дополнительно 5%. Рассмотрим, как это сделать самому бесплатно.

Часто самый дешевый способ — это продажа бумаги в короткую

Вы как бы берете бумагу в долг у брокера и продаете, за это он считает Вам проценты. Получается, что у Вас, например, на 10 купленных бумаг становится 10 проданных по цене открытия короткой позиции. Таким образом, цена по факту фиксируется с момента открытия короткой позиции: купленные бумаги дают плюс, проданные такой же минус и в итоге нулевое движение от цены фиксации.

( Читать дальше )

Что общего между Евровидением, топ 200 Spotify и фондовым рынком?

- 11 октября 2020, 15:54

- |

Так вот, исследователи также посмотрели, как влияет победа на Евровидении на доходность местного фондового рынка. Они учли эффект конкретных дней недели, конкретного года и страны на доходности в целом, произвели 20000 симуляций для исключения случайности, и на основе этого распределения делали оценку статистической значимости. В результате было обнаружено, что в первый торговый день после победы страны на Евровидении местный фондовый рынок показывает нетипичную дополнительную доходность в 0.55%, что является статистически значимым результатом с учетом симуляций и фиксированных эффектов, иными словами, данный результат вряд ли является случайностью и есть прямое следствие повышенного энтузиазма граждан. Также они показали, что это никак не связано с экономическими эффектами, победа не приводит к существенному увеличению трат или чему-то еще. Так что это нельзя назвать сугубо рациональным поведением участников рынка. Эта положительная доходность нивелируется несколько дней спустя обратной нетипичной дополнительной отрицательной доходностью, своеобразная корректировка происходит.

( Читать дальше )

Совкомфлот IPO

- 27 сентября 2020, 00:53

- |

Первое.

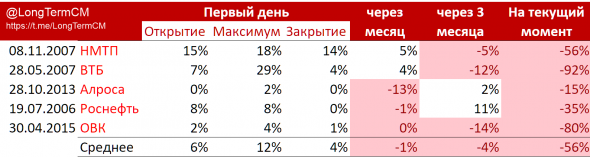

Для начала посмотрим на немногочисленные примеры размещений государственных/около государственных компаний. Хотя в целом это и так все знают, мы всё же покажем для наглядности. В таблице представлена доходность к цене IPO, всё пересчитано в долларовом выражении:

Стоит, однако, заметить, что мы не учитывали дивидендные выплаты, поэтому это неполная доходность.

Также из этих размещений у АЛРОСА акции по факту уже торговались на рынке до так называемого IPO, поэтому их динамика просто сошлась к оценке IPO, и мы просто видим около нулевые значения в первый день.

Стоит также учитывать, что 2006 и 2007 года были совершенно иными с точки зрения инвестиционного климата в России, и даже в мире. Иными в лучшую сторону. С другой стороны, сейчас имеется повышенный энтузиазм со стороны розничных инвесторов.

( Читать дальше )

Бычья ловушка – не то, о чем стоит беспокоиться

- 13 сентября 2020, 01:39

- |

Представьте, что Вы тестируетесь на коронавирус. Хотя нет, так не интересно.

Представьте, что Вы проходили мед. осмотр, сдавали анализы, и у Вас один из тестов обнаружил очень редкое заболевание, которое встречается только у 1% людей, и которое смертельно по истечении нескольких месяцев. Тест в 90% случаев определяет больного, и лишь в 3% дает положительный результат здоровому. Похоже, что всё, можно бросать работу и идти во все тяжкие. Но Вы рано расслабились.

Какова реальная вероятность оказаться больным, 90%? А может, 100%-3%=97%? Давайте посмотрим.

Возьмите 1000 человек, у 1% данное заболевание. Это 10 человек. При этом тест дает результат 90% при тестировании больного. Это значит, что из этих 10 только 9 получили положительный тест. Однако тест также дает 3% ложноположительных результатов для здоровых людей, а это 990*3%=30 человек. Получается, что из 1000 человек 9+30=39 получат также положительный результат теста. При этом больных всего 10 человек. Вероятность того, что кто-то из положительно протестированных реально болеет, равна 9/39=23% (9- это те, кто реально болел и получил положительный тест, а 39 – это все те, кто в принципе получил положительный тест). Эта вероятность существенно меньше и 97%, и 90%, о которых Вы, скорее всего, сразу подумали.

( Читать дальше )

Ваш Макаронный Монстр

- 30 августа 2020, 17:37

- |

Наверняка, многие знакомы с Макаронным Монстром. Казалось бы, при чем здесь инвестирование и трейдинг? Давайте по порядку.

Когда в 2005 году штат Канзас решил провести слушания по поводу введения в школьную программу образования наравне с теорией эволюции теорию «Разумного замысла» о преднамеренном создании мира Богом, физик Бобби Хендерсон в знак протеста написал открытое письмо, где говорил, что необходимо также на равных правах с другими религиями добавить в программу теорию пастафарианства (от слова pasta), которую сам и придумал.

Согласно этой теории, невидимый и неощутимый Летающий Макаронный Монстр создал Вселенную. В качестве аргументов Бобби приводит утверждение, что всякий раз, когда учёный проводит радиоуглеродный анализ, его божество изменяет результат измерения своей макаронной десницей (принцип неопределенности), а пираты, первые пастафариане — «абсолютно божественные создания», здесь же Бобби приводит график зависимости числа пиратов в мире и температуры окружающей среды, где явно видна высокая корреляция (взаимосвязь) убывания числа пиратов и роста температуры, и заключает, что «глобальное потепление, землетрясения, ураганы и другие стихийные бедствия являются прямым следствием сокращения числа пиратов с XIX века». Также он указывает на то, что что в Сомали наибольшее количество пиратов, что приводит к самым низким выбросам углерода в мире.

( Читать дальше )

Выборы США и рынок акций. По фактам.

- 28 августа 2020, 20:45

- |

Если у Вас нет магического шара, не стоит пытаться предсказывать будущее, в том числе и конкретное влияние политических событий. Попытки спекулировать на реакции рынка на конкретное событие, такое как переизбрание Трампа или победа Байдена, могут быть крайне контрпродуктивными. Однако историческая статистика в отношении показателей фондового рынка и президентских выборов может помочь сформировать ожидания у инвесторов и в некоторой степени помочь избежать лишних действий.

Рассмотрим, как выборы влияли на рынок раньше, но помним, что хотя статистика – полезный инструмент, она всё же не дает нам явных обещаний относительно будущего. Есть много иных факторов, которые будут влиять на рынок в большей степени.

Здесь также помимо обычной статистики мы поделимся нашими расчетами и выводами, которых мы не встречали в других статьях и анализах.

Для начала стоит отметить, что обычно у людей есть страх пред изменениями. Часто пред выборами лидирование другого кандидата пугает рынки, как это сейчас с Байденом. Обычно прогнозы весьма пессимистичные, хотя встречались в истории и чрезмерно оптимистичные. Поэтому стоит избегать экстремальных прогнозов, об этом мы писали в 10 базовых известных принципов прогнозирования.

( Читать дальше )

Ограничения участия в IPO. Разбор ЗПИФ “Фонд первичных размещений” от Фридом Финанс

- 07 августа 2020, 22:37

- |

В связи с последними обсуждениями ограничений участия в IPO и поиском выхода в виде покупки ЗПИФ “Фонд первичных размещений” от Фридом Финанс, с которым многие так и не разобрались, публикуем разбор этого ЗПИФ.

Плюсы, минусы, суть.

На всякий случай начнем с того, что вообще такое ЗПИФ, как формируется его цена. Затем про минус в сравнении с прямым участием в IPO, чтобы это не выглядело рекламой, а уже потом про плюсы. В конце выводы.

ЗПИФ – это закрытый паевой инвестиционный фонд. На пальцах: купили Вы акции Газпрома, Яндекса, Мосбиржи на 1 млн рублей. Сделали ЗПИФ, разделили этот портфель в 1 млн рублей на 1 млн частей (паев) и продали инвесторам. Каждую часть продали, конечно, за 1 рубль, так как одна миллионная от 1 млн должна стоить 1 рубль. Затем акции выросли в целом на 10%, портфель стал стоить 1100000, за сколько будут покупаться и продаваться части (паи)? За 1,1 рубль. Потому что это есть реальная цена одной миллионной от 1100000.

Если вдруг кто-то будет покупать по 1,2 рубля, например, то тогда Вы просто сможете продать, например, 10000 паев по 1,2 рубля на 12 т.р. и одновременно купить столько же Газпрома, Яндекса, Мосбиржи, сколько было в этих паях за 11 т.р., заработав на пустом месте 1 т.р.

( Читать дальше )

- комментировать

- 40.5К |

- Комментарии ( 47 )

Подробный обзор IPO BigCommerce. Стоит ли участвовать?

- 01 августа 2020, 23:46

- |

BigCommerce – это SaaS (программное обеспечение как услуга, модель подписки) компания, которая предлагает решения компаниям для создания своего онлайн магазина. Это включает создание сайта из шаблонов без навыков программирования, хостинг сайта, подключение платежного шлюза для оплаты заказов, инвентаризация товаров, маркетинговые инструменты, в том числе SEO, доставка товаров и все остальное, необходимое для электронной коммерции.

1. Для начала немного сути целевого рынка компании, его развития и текущего положения для понимания дальнейшего анализа.Подобные платформы – не новинка, но их развитие прошло определенный путь. Сначала это были более сложные платформы, которые требовали технических навыков, поднятие собственного сервера, его обслуживание и так далее. Но зато давали почти безграничные возможности организации магазина, его настройки и масштабируемости.

Одна из самых известных платформ для создания сайтов – WordPress, именно на её основе и начинали делаться сайты e-commerce в своё время, для этого подключалось расширение WooCommerce, которое делало из WordPress не просто платформу для создания блогов, но уже полноценную платформу для сознания сайтов электронной коммерции, упрощая процесс. В дальнейшем WooCommerce была куплена самим оператором WordPress.

( Читать дальше )

теги блога pol_unlim

- bigcommerce

- buy and hold

- EMH

- IPO

- netflix

- nflx

- S&P500

- Zoom

- акции

- американский рынок

- анализ

- вера

- вероятность

- веселье

- выборы в америке

- гипотеза эффективного рынка

- индекс

- квант

- Нефть

- отчет 2 кв

- ПИФы

- РТС

- сантимент

- Совкомфлот

- тайминг

- танкер

- теория игр

- Трамп

- Фридом Финанс

- фундаентальный обзор

- фундаментальный анализ

- фьючерс ртс