Рынок РФ стал оживать после газпромовского удара. Инвесторы стали забывать про «последний гвоздь в крышку гроба» фондового рынка России и вспомнили, что у нас торгуется еще множество других бумаг. За неделю Индекс прибавил 0,7%, но все еще сохраняет шансы склиза вниз.

Основным триггером роста стало воскрешение доллара. Восстановление курса является настоящим подарком для экспортеров. Напомню, что экспорт — кровь и плоть нашего бюджета. На этой неделе мы увидели рекордные объемы по доллару. Инсайдеры закупались валютой, что может стать разворотной точкой по «зеленому».

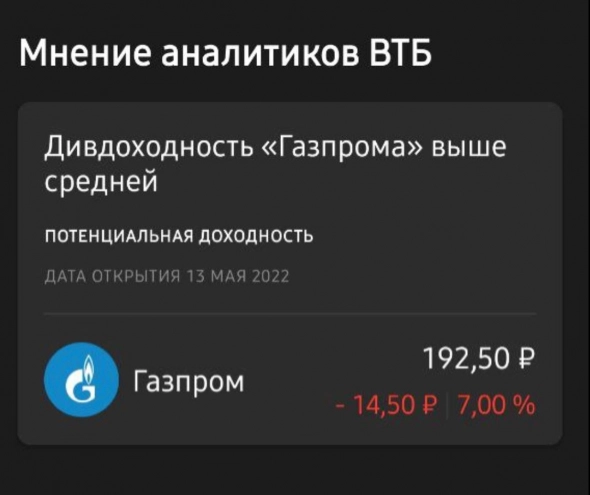

Нефтегазовый сектор в красной зоне. Почти все компании потеряли в капитализации. Роснефть, Башнефть и Татнефть ушли в дивидендную отсечку и упали на размер выплат. 5,5%, 14,3% и 6,7% соответственно. Причем Роснефть сразу начала закрывать гэп, а вот Газпром растет на 2,7%. По нему в воскресенье выйдет отдельное видео.

Лидерами роста недели становятся депозитарные расписки. Редомициляция еще не предвидится, однако перепроданность последних месяцев стала поводом увидеть отскок. Пятерочка растет на 17,7%, Ozon на 17,6%, Яндекс на 7,3% и VK на 8,5%. Возможная продажа Delivery Club Яндексу позволит VK улучшить финансовые показатели, а инвесторам увидеть прибыль в отчетах компании.

Главными ньюсмейкерами недели становятся Норникель и Русал, которые поговаривают об объединении. Извечный спор мажоритариев снижает вероятность наступления данного события. Да и целесообразность весьма сомнительная. Обе компании в моменте страдают от падения цен на производимый металл на спотовом рынке. Норка теряет 2,4%, а вот Русал, который является бенефициаром объединения, растет на 5,5%.

Авто-репост. Читать в блоге >>>