optionist

Календарный стреддл.

- 08 января 2023, 14:01

- |

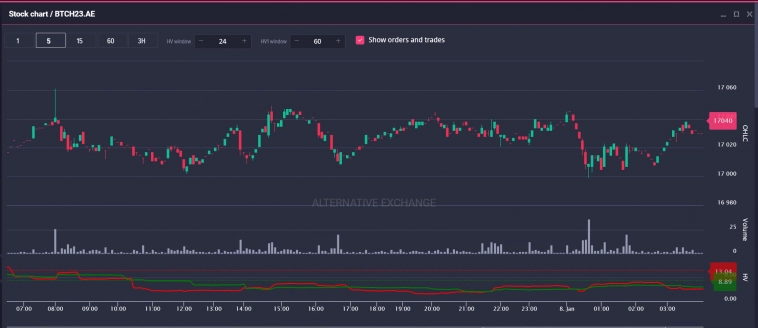

Всем привет. Вот и закончились праздники, пора возвращаться в привычный ритм жизни. В удивительное время живём, некогда один из самых волатильных инструментов, цифровое золото биткоин торгуется на самых низких уровнях волатильности. Я бы даже сказал экстремально низкая волатильность в данный момент. И хочу заметить, что такая вола держится уже довольно приличное время. Встает вопрос, что делать опционщику в данной ситуации? Продавать волатильность со значением HV 7 в здравом уме не хочется.

Вроде бы ответ сам собой напрашивается, надо покупать! Но кто знает сколько этот период низкой волатильности продержится на рынке? Любой опционщик знает, что одно из свойств волатильности это возврат к среднему значению. Но опытные участники рынка помнят длительные периоды низкой волатильности. Получается покупка тоже рискованное дело, просто так купить волатильность и отдать всю временную стоимость продавцу так себе идея.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Готовые опционные стратегии

- 13 сентября 2022, 12:30

- |

Всем привет. В прошлом посте я писал про арсенал опционного трейдера, о том какое количество торговых алгоритмов необходимо опционному трейдеру. Все роботы из прошлого топика были роботами торгового терминала Option-lab биржи АЕ. Все те роботы доступны любому пользователю. Есть более сложные торговые алгоритмы о которых мне хотелось бы рассказать, но я ещё не закончил их тестировать. Сегодня расскажу о другом.

В одном из видео Владимира Твардовского он высказал интересную мысль: поскольку торговля сосредоточена в основном около центрального страйка, то брокеру или же самой Московской бирже стоит запустить торговлю готовой стратегией стреддл. Не могу не согласиться с мэтром, поскольку сам торгую в основном этой комбинацией.

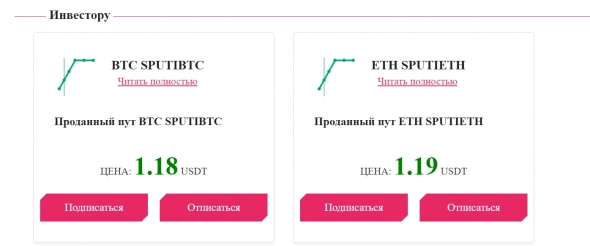

В чате биржи АЕ прочитал, что в личном кабинете биржи реализовано подобное, решил ознакомится и вот что увидел. Есть несколько разделов разных готовых стратегий для разных финансовых задач.

Стратегии для инвестора. Тут все просто по классике, проданный пут в деньгах. Проданный пут имеет положительную дельту. На экспирацию мы получаем поставку фьючерса по лучшей цене + прибыль от распада тэты. Я читал, что даже великий Уоррен Баффетт использует такую не хитрую стратегию для захода в интересующие бумаги. В стратегии используются опционы месячной серии, пролонгирование происходит за неделю до экспирации. Стратегии 2 проданный пут в деньгах на биткоин и такая же стратегия для эфира.

( Читать дальше )

Про арсенал опционного трейдера.

- 10 августа 2022, 14:17

- |

Всем привет, смартлабовцы. В одном из первых постов на смартлабе, я в разделе для опционщиков рассматривал разницу между биржами Deribit и AE. Тогда я отметил достаточно высокие комиссионные сборы Deribit, а так же не совсем понятный метод расчёта самого понятного и фундаментально важного грека дельта. В этом посте хочется отметить еще одно преимущество АЕ, это богатейший функционал терминала Option-lab, который кстати полностью дублирует и вэб терминал.

Помню когда только начинал первые шаги в опционном мире сервис Option-lab был доступен только для клиентов Exante и порог входа был слишком большим для меня. Помню как хотелось посмотреть и покрутить этот ресурс. Теперь эта возможность есть у каждого, любой желающий может открыть демо счет и пользоваться этим терминалом. Огромные возможности анализа опционных конструкций и торговых роботов доступны каждому.

На самом деле этот пост о том что такое арсенал опционного трейдера. Какой минимальный набор роботов нужен любому опционщику, а что можно отнести к спицифическим и профессиональным роботам?

( Читать дальше )

Своя или биржевая улыбка?

- 26 июля 2022, 14:20

- |

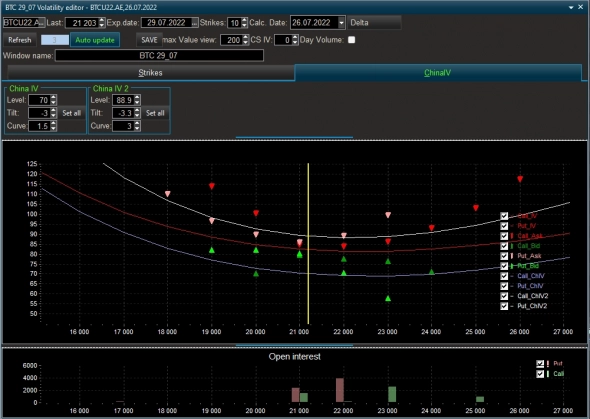

Всем привет, в данном посте хочу поговорить про свою улыбку волатильности. В функционале Option-lab и вэб терминале биржи AE есть возможность построения своих улыбок волатильности. Построить их можно на базе так называемой “китайской” улыбке. Она состоит из трёх параметров, которых вполне достаточно для получения своей кривой волатильности. Вопрос коэффициентов для этих трёх параметров мы оставим для другого поста, в этом хочу высказать своё мнение о необходимости использования своей кривой.

( Читать дальше )

Ещё раз про синтетику

- 04 июля 2022, 14:48

- |

Всем привет. На днях стал свидетелем очень интересной ситуации на бирже AE. За 2 дня до экспирации недельной серии опционов кто-то совершал сделки достаточно неплохим объёмом в опционах ITM. Всё это было в путах, при том, что в таком же страйке в коллах была ликвидность и соответственно этот же страйк для коллов был OTM. Если посмотреть на доску опционов AE, то невооруженным взглядом видно, что спред в страйка ITM намного больше нежели в OTM. Я предположу, что кто-то таким образом выходил из позиции. И меня удивило, зачем отдавать спред в 160 пунктов, когда всё тоже можно сделать через синтетику, отдав куда меньший спред в опционах OTM с учётом спреда в базовом активе BTCU22.AE.

В свое время смартлаб был для меня источником информации по опционам. До сих пор я перечитываю некоторые блоги и открываю для себя что-то новое. Собственно поэтому и пишу эту статью, может быть кто-то прочитает её и не станет делать такие глупые ошибки.

( Читать дальше )

Вомма или Волга?

- 09 июня 2022, 12:17

- |

Всем привет. Продолжаю вести свой дневник по торговле опционами на биткоин на игровом контуре AE Game. Сегодня хочу порассуждать о том, почему продажа или покупка волатильности интересна вблизи центрального страйка.

В самом начале изучения опционов у многих трейдеров, и у меня в том числе, появляется соблазн продажи дальних опционов. Вроде как всё безопасно, вероятность того что рынок пробьет какой либо из страйков нашего стрэнгла невелик. Плюс всегда можно отроллировать опасную ногу конструкции. Ещё можно добавить сюда, что все греки имеют максимальное значение на центре и можно тихо собирать временной распад вдалеке от рынка и не знать себе беды. И это действительно так, максимальные значения практически все греки имеют на страйке ATM. Но есть исключение — это грек Волга, ещё по другому её называют Вомма. О ней сегодня и пойдёт речь.

Вомма это грек второго порядка и является производной веги опциона по волатильности. Вомма характеризует чувствительность опциона к росту или же снижению волатильности и показывает на сколько изменится вега опциона при изменении IV на 1%. Исключительность Воммы заключается в том, что у опцона ATM страйка она практически равна 0, а своих максимальных значений достигает у опционов OTM с дельтой 0.15 — 0.25. Вомма имеет тот же знак, что и вега. Проданная вомма отрицательна, соответственно купленная вомма положительна. Вот так выглядит её график.

( Читать дальше )

Про приборы в опционах

- 31 мая 2022, 12:27

- |

Всем привет! В предыдущих постах я рассказывал о тестирование разных известных опционных стратегий применительно к известной монете BTC. В частности это была продажа волатильности, покупка гаммы и направленная торговля с вариантами перестройки позы. Отдельный пост я публиковал про площадку для тестирования крипто биржу AE и о том почему именно AE, а не другие биржи.

В этом посте я хочу порассуждать о преимуществах опционов как таковых над линейными инструментами.

Есть такой вид анализа рынка как анализ с помощью индикаторов и осцилляторов. И есть такой очень популярный индикатор как ATR (average true range), который измеряет измеряет свечу в выбранном таймфрейме и говорит сколько в среднем проходит инструмент. Для кого-то это может быть сигналом для входа в позицию. Возможно есть трейдеры которые строят свои стратегии пользуясь этим индикатором.

У опционщиков есть куда более интересные методы оценки и анализа рынка, как говорится анализ “по приборам”.

( Читать дальше )

Вертикальный спред на падении рынка

- 12 мая 2022, 12:17

- |

Всем привет. В предыдущих постах я рассказывал о том, что пробую тестировать разные стратегии в опционах на крипту. Был пост о продажи волатильности, следом я написал пост про покупку гаммы. Площадкой для тестов была выбрана биржа деривативов AE. Почему именно эта биржа тоже объяснял в отдельном посте.

Начитавшись смартлаба, в один момент я понял, что самая эффективная торговля на недельных сериях и вблизи центрального страйка, так как максимальные греки. Но как говорится — каждой стратегии своё время. В данный момент рынки очень сильно снижаются, виден медвежий тренд. Продавать волатильность в такой период занятие не для слабонервных, хотя уровни IV достаточно высокие, но просто даже по размеру часовых свечей можно сделать вывод, что роллирование в данной ситуации будет непростым. Покупка волатильности отпадает по тому же принципу. IV центрального страйка больше 100, и для того чтобы заработать нужно очень большое движение желательно со значительным ростом IV.

( Читать дальше )

Покупаем гамму в крипте.

- 25 апреля 2022, 11:37

- |

Всем привет! На прошлой неделе я опубликовал пост касательно продажи стреддла на BTC. Площадкой для тестирования выбрана биржа деривативов с уклоном на опционы AE. Напомню, идея была такова: после всплеска на рынке я предположил, что будет период затишья. Продажа стреддла давала нам прибыль от временного распада, и в случае снижения IV прибыль по веге, так как мы продали дорогую волатильность, ну и плюс ко всему мы продали центральный страйк, а значит получили максимальные греки. Для сбора такой конструкции было оптимальное время: 2 недели до экспирации, уже можно почувствовать тету, которая нарастает ближе к экспирации, и в случае негативного развития сценария не такую большую вегу, которая напротив уменьшается к экспирации. Но повторюсь, идея была именно в торговле вегой. Поскольку на AE в игровом контуре торгуются только месячные серии, то настал интересный момент протестировать другую стратегию, и эксплуатировать мы будем совершенно другие греки. За неделю до экспирации стремительно нарастает гамма, соответственно покупка сейчас будет очень привлекательна. В данный момент на рынке именно затишье. По моим расчетам сейчас реализованная волатильность(RV) около 10%, если считать её суточным окном, учитывая комиссию биржи. На сайте биржи HV около 15%, то есть рынок стоит на месте. Самое время для покупок скажут опытные трейдеры. Мы так и сделаем. Покупаем 100 контрактов 40 путов и к ним прикупаем 51 фьюч для дельта-нейтральности и ждём движений.

( Читать дальше )

Стреддл на биткоин

- 15 апреля 2022, 11:01

- |

Всем привет. В прошлой записи я немного порассуждал о двух опционных биржах на криптовалюту: Deribit и AE. Для себя отметил удобства расчетов и большой функционал терминала Option-lab. Как пример торговой идеи я привел продажу стренгла с удалением страйков от центра на расстояние одной сигмы. Логика тут понятна, приводим годовую волатильность к значению волатильности равной до экспирации, и получаем некое значение, определяем безопасное расстояние в теории равное 68 процентам и продаем страйки на этом удалении. Математика нам говорит, что теоретически МО у нас положительное и вроде бы на нашей стороне. Да и варианты управления позицией тоже есть: во первых у нас постоянный дельта-хэдж, во вторых если рынок пройдет значительное расстояние к одному из страйков, то можно сделать роллирование в соседний страйк. Есть одна проблема: нормальное распределение заложенное в БШ не соответствует реальному рынку. По моему наблюдению BTC живет своей жизнью. Случается резкий импульс, затем рынок успокаивается и какое-то время стоит на месте. То есть происходит всплеск волатильности с ростом IV и постепенное её снижение.

( Читать дальше )

теги блога optionist

- BTC

- option-lab

- биткоин

- Греки

- кривая

- крипта

- криптовалюта

- опцины

- опционные конструкции

- опционы

- синтетика

- торговые роботы

- торговый софт

- эфир