Ivanov

США. Данные по инфляции за декабрь.

- 11 января 2024, 19:00

- |

#ФРС #SnP

Вышли данные по инфляции за декабрь.

Базовый индекс потребительских цен (ИПЦ) г/г 3,9% прошлый показатель 4,4%, а ожидания были 3,8%

Индекс потребительских цен (ИПЦ) м/м 0,3%, ожидания были 0,2%, прошлый показатель 0,1%

Базовый уровень инфляции за декабрь г/г 0,3% прошлый показатель 0,3%

Уровень инфляции выше 3,1-3,2% — S&P500 — вниз!

- комментировать

- Комментарии ( 0 )

Проблемный китайский теневой банк Чжунчжи объявил о банкротстве

- 08 января 2024, 12:27

- |

Китайский теневой банковский гигант Zhongzhi Enterprise Group Co. подал заявление о банкротстве, что закрепило быстрый крах фирмы, которая на пике своего развития контролировала более 140 миллиардов долларов, прежде чем поддаться кризису недвижимости, который нанес ущерб второй по величине экономике мира.

Компания Zhongzhi заявила, что у нее «очевидно» нет возможности погасить свои долги, согласно заявлению в пятницу Первого народного суда промежуточной инстанции Пекина, принявшего дело к рассмотрению. Согласно ноябрьскому письму инвесторам, аудит показал, что долги Чжунчжи составляют 460 миллиардов юаней (64,3 миллиарда долларов) по сравнению с активами в 200 миллиардов юаней.

Падение означает одно из крупнейших банкротств в истории Китая, что еще больше усилит и без того хрупкие настроения потребителей и инвесторов. Спад недвижимости, слабый внутренний спрос и вялая торговля – все это оказывает давление на экономику, в то время как ее базовый фондовый индекс падал три года подряд.

( Читать дальше )

Экспорт нефти из России по морю

- 04 января 2024, 02:47

- |

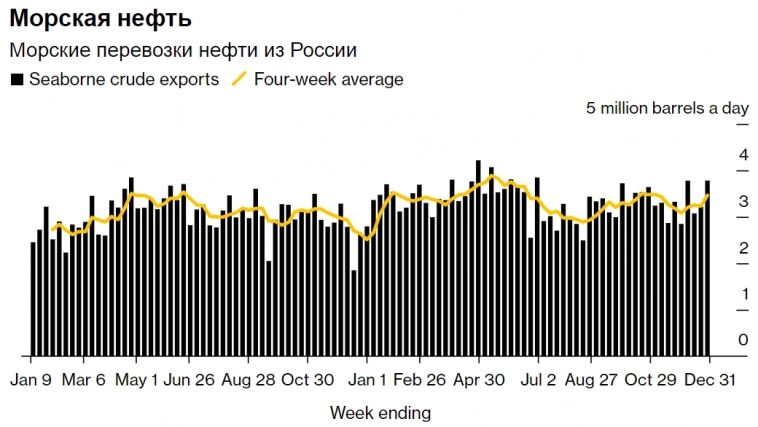

Среднемесячные поставки за четыре недели выросли до самого большого показателя с начала ноября

Около 3,46 миллиона баррелей сырой нефти в день было отправлено из российских портов за четыре недели до 31 декабря, согласно данным отслеживания танкеров, отслеживаемым агентством Bloomberg. За период до 24 декабря этот показатель увеличился на 230 000 баррелей в день. Более волатильный недельный средний показатель подскочил на 560 000 баррелей в день до 3,78 миллиона.

Среднемесячные поставки нефти из России морским путем за четыре недели по пунктам назначения

( Читать дальше )

Неспокойно на рынках недвижимости. Австрия, Германия, Великобритания, США, Южная Корея, Китай.

- 03 января 2024, 23:53

- |

Тучи сгущаются. Bloomberg:

- Signa Prime , владеющая большей частью инвестиций в элитную недвижимость австрийской группы недвижимости, включая берлинскую KaDeWe и долю в лондонской Selfridges , в прошлый четверг подала заявку на реструктуризацию в рамках самоуправления . Signa Development также подала заявку в пятницу.

- Дочерняя компания немецкого арендодателя Adler «значительно завысила» стоимость дебиторской задолженности , связанной с продажей акций Accentro Real Estate , в своих отчетах за 2021 год, сообщил в среду немецкий регулятор BaFin. BaFin также не согласился с высокой оценкой проекта недвижимости в Дюссельдорфе, но не стал налагать штрафы и не распорядился внести какие-либо исправления.

- JER Investors Trust , американский ипотечный фонд REIT, в число крупнейших акционеров которого входит частная инвестиционная компания C-III Capital Partners , подал заявление о банкротстве в Делавэре с задолженностью перед кредиторами более 100 миллионов долларов.

( Читать дальше )

Китайский девелопер Aoyuan подал заявку на защиту от банкротства в США

- 22 декабря 2023, 13:48

- |

Aoyuan присоединяется к растущему списку китайских застройщиков, подавших заявки на защиту от банкротства в США, включая China Evergrande Group и Sunac China Holdings.

Aoyuan — один из нескольких частных китайских застройщиков с крупной задолженностью, базирующихся в южной провинции Гуандун, наряду с Evergrande, Kaisa Group Holdings и Fantasia Holdings Group.

В декабре 2021 года компания Aoyuan заявила, что не смогла удовлетворить требования кредиторов о выплате основной суммы долга в размере 651,2 миллиона долларов, что привело к тому, что S&P Global Ratings понизило рейтинг застройщика среднего размера до «выборочного дефолта (SD)». Затем S&P прекратило освещать деятельность компании, предупредив о ее «исключительно слабой ликвидности и отсутствии доступа к финансированию».

( Читать дальше )

Танкеры с российской нефтью застряли на пути в Индию

- 22 декабря 2023, 02:11

- |

Почти пять миллионов баррелей российской нефти сорта «Сокол» должны были достичь индийских нефтеперерабатывающих заводов за последние четыре недели.

Ничего из этого туда не дошло, а танкеры простаивают в милях от пункта назначения — в одном случае более месяца. Неясно, что удерживает суда, но одной из причин могут быть санкции США в отношении танкеров, перевозящих российскую нефть в нарушение ценового ограничения, установленного странами Большой семерки.

| Судно | Место назначения | расчетное время прибытия | Положение дел | |

|---|---|---|---|---|

| NS Century | Вадинар | 25 ноября | Простаивает на юге Шри-Ланки с 18 ноября. | |

|

Вадинар | 16 декабря | Простаивает на юге Шри-Ланки с 16 декабря. | |

| Sakhalin Island | Вадинар | 20 декабря | Простаивает на юге Шри-Ланки с 18 декабря. | |

| Krymsk | Парадип | 7 декабря | На холостом ходу в 275 метрах от Парадипа с 4 декабря. | |

| Nellis | Парадип | 20 декабря | Простаивает в 275 метрах от Парадипа с 20 декабря. | |

| Liteyny Prospect | Парадип | 20 декабря | 560 миль от Парадипа |

( Читать дальше )

Недвижимость Китая. Обвал недвижимости в Китае

- 19 декабря 2023, 00:41

- |

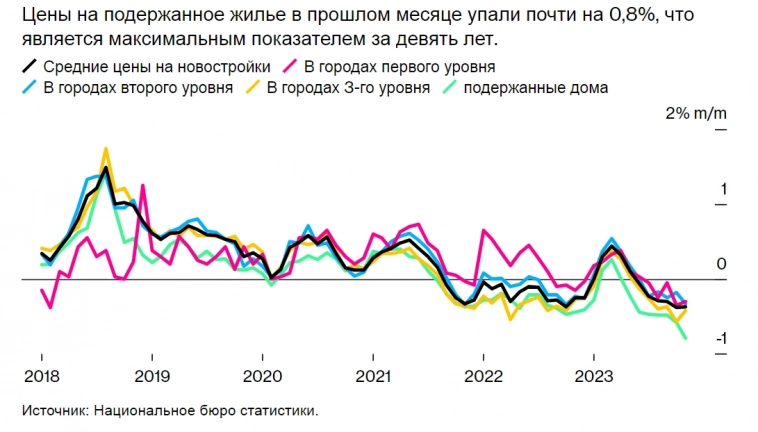

3. Падение цен на жилье не прекращается

Падение цен на жилье в Китае углубляется, поскольку крупные города усиливают поддержку

- Пекин и Шанхай предприняли новые шаги для стимулирования покупательского спроса

- Застройщики могут прибегнуть к более глубокому снижению цен

Цены на новое жилье в Китае падают шестой месяц, а стоимость вторичного рынка упала больше всего за девять лет, что подчеркивает, почему власти активизируют усилия по решению проблемы спада на рынке недвижимости.

Падение стоимости вызывает беспокойство в стране, где на недвижимость приходится около 78% благосостояния домохозяйств, что вдвое больше, чем в США. Покупатели также по-прежнему напуганы задержками строительства и дефолтами застройщиков.

На этой неделе заместитель министра жилищного строительства Китая пообещал избежать каскада дефолтов по долгам. С прошлого месяца агентство Bloomberg сообщало, что власти создали проект списка разработчиков. имеют право на банковскую поддержку и могут разрешить кредиторам предлагать им необеспеченные кредиты впервые.

( Читать дальше )

Недвижимость Китая. 2. Фонды REIT (real estate investment trust)

- 19 декабря 2023, 00:39

- |

Некогда популярные китайские REIT терпят крах из-за спада на рынке недвижимости

- Показатель CSI REIT упал на 31% в 2023 году, отстав от контрольного показателя

- Слабые настроения на фондовом рынке и спад на рынке недвижимости ударили по спросу

Политика в отношении этого класса активов продолжается, несмотря на падение цен на акции. Проект директивы, опубликованный ранее в этом месяце, позволяет национальному пенсионному фонду включать такие фонды в портфели. И хотя плохие показатели повысили осведомленность о рисках, некоторые аналитики считают, что это снижение сделало их сделку более выгодной.

( Читать дальше )

Недвижимость Китая. 1. Трасты.

- 19 декабря 2023, 00:35

- |

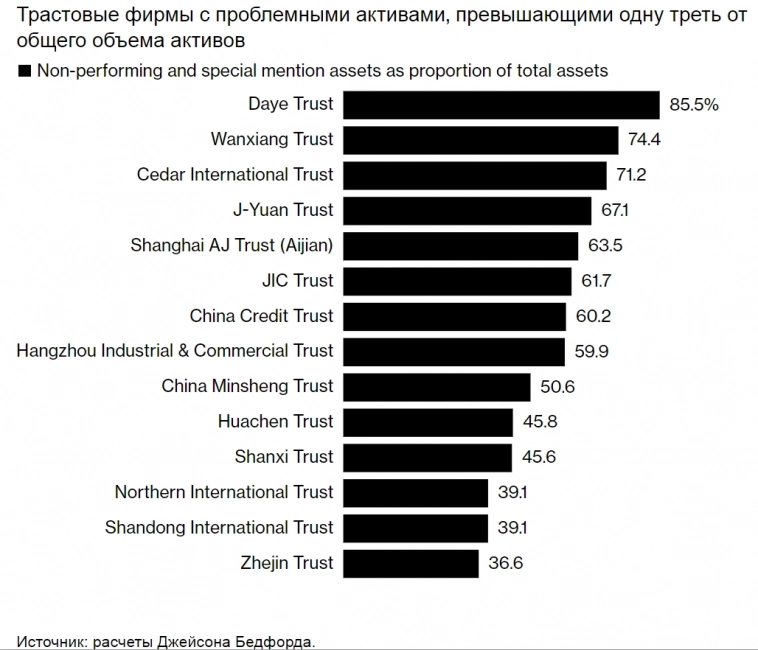

Аналитик, который предупредил о кризисе в китайских банках, говорит, что на очереди трасты.

- По крайней мере четверть трастовых фирм оказались в глубоком кризисе

- В этом году трастовую отрасль пережили протесты и банкротства

Джейсон Бедфорд, бывший аналитик UBS Group AG. и Bridgewater Associates раннее предупреждал о кризисе в мелких банках Китая после изучения почти 250 финансовых отчетов. Теперь он сделал то же самое с китайскими трастовыми фирмами (индустрии стоимостью 2,9 триллиона долларов), частью теневого банковского сектора страны, которая может предложить доходность, в несколько раз превышающую банковский депозит.

По подсчетам Бедфорда, из 55 трастовых компаний, опубликовавших финансовую отчетность за 2022 год, 14 сообщили о неработающих и особо упоминаемых активах, которые превысили треть их общих активов. По его словам, многие из 13 фирм, которые не отчитались, также могут оказаться в беде.

Трасты обычно принимают депозиты от богатых индивидуальных инвесторов и компаний для инвестирования в акции, облигации и другие активы, включая кредиты фирмам, которые не имеют доступа к традиционным банкам. По данным Bloomberg Economics, на трасты, которые действуют с меньшим регулированием, чем на банки, приходится почти 10% общего объема кредитов в Китае.

( Читать дальше )

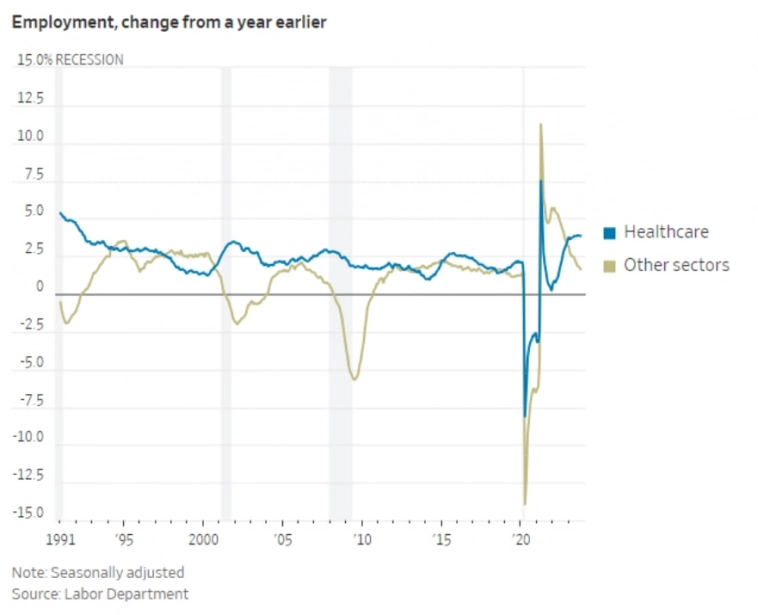

Рынок труда США - индикатор рецессии.

- 12 декабря 2023, 21:49

- |

https://t.me/Bank_RUB

теги блога Ivanov

- CNYRUB

- Credit Suisse

- eurrub

- EURUSD

- Evergrande

- FORTS

- NASDAQ

- PMI

- PMI Manufacturing

- PMI США

- RUSFAR CNY

- S&P500

- SIZ3

- usd rub

- usdrub

- акции

- акции Китая

- акции США

- банки

- Банки Китая

- бензин

- бюджет в России

- валютный контроль

- валютный своп

- выборы

- газ

- Газпром

- Германия

- Гонконг

- девелоперы

- денежно-кредитная политика

- дефицит бюджета

- дивиденды

- долги

- доллар рубль

- доллар США

- евро

- евро рубль

- золото

- импорт

- инвестиции в недвижимость

- инфляция

- инфляция в России

- инфляция в США

- Итоги месяца

- Китай

- Китай кризис

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- Кризис

- Мосбиржа

- натуральный газ

- недвижимость

- недвижимость в Китае

- недвижимость Китая

- нефть

- Новатэк

- облигации

- облигации Китая

- опек+

- офз

- рецессия

- Рецессия в США

- рецессия США

- Росстат

- рубль доллар

- рынок Китая

- рынок недвижимости

- рынок недвижимости Китая

- санкции

- санкции США

- своп

- Срочный рынок

- ставка ЕЦБ

- ставка фрс сша

- ставки РЕПО

- США

- торговые сигналы

- Турция

- форекс

- ФРС

- ФРС ставка

- ФРС США

- фьючерсы

- ЦБ России

- ЦБ России

- ЦБ РФ

- ЦБ РФ ставка

- цена на бензин

- цены на бензин

- цены на топливо

- экономика ЕС

- экономика Китая

- экономика России

- экономика США

- экспорт

- Эльвира Набиуллина

- юань

- юань рубль

- Япония