max shymskoi

Король умер, да здравствует король!

- 15 марта 2016, 22:11

- |

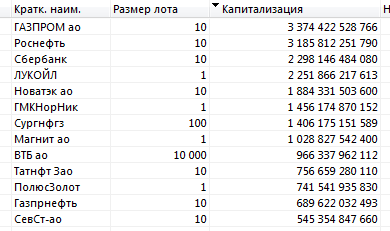

Московская биржа, капитализация компаний на 15 марта 2016 года

Агрессивная скупка компаний-конкурентов со стороны Роснефти (ЮКОС, ТНК-BP), будущая приватизация компании — все это привело к тому, что ее капитализация на сегодняшних торгах составляет сумму в 3 185 812 251 790 рублей. Капитализация Газпрома — 3 374 422 528 766 рублей. Разница 5,9%. Учитывая текущую растущую динамику котировок Роснефти и стагнацию Газпрома длительное время «врачи» от фондового рынка констатируют, что Роснефть уже скоро станет новым «королем фондового рынка» вместо мирно ушедшего в мир иной Газпрома.

В качестве некролога выступление Алексей Миллера в 2008 году:

( Читать дальше )

- комментировать

- 13 | ★1

- Комментарии ( 23 )

Башнефть продала Vitol нефть на многолетних минимумах.

- 15 марта 2016, 22:01

- |

«Ведомости» сообщают о том, что в январе был заключен 5-летний контракт «Башнефти» и Vitol S.A. на поставку нефти и нефтепродуктов.

«Башнефть» получила предоплату в размере $500 млн (39,2 млрд руб.), суммарный максимальный объем поставки составляет порядка 3,78 млн т нефтепродуктов и/или 5,04 млн т нефти, начиная с даты подписания договора до марта 2021 г. Взамен Vitol получит поток нефти по низкой цене, так как в январе Брент торговался на многолетних минимумах — ниже 30 долларов США (Брент выступает бенчмарком для сорта нефти Urals, которую поставляет Башнефть).

Ранее CEO Vitol заявлял, что он ожидает в этом году возврат цен на нефть в диапазоне между 40 и 60 долларами США за баррель. 35 млн. баррелей нефти, которые Vitol получит в течение 5 лет от «Башнефти», вероятно, имеют фиксированную цену. Поэтому потери «Башнефти» при средневзвешенной цене нефти 50 долларов США за баррель могут составить около 700 млн. долл. США. Однако сама «Башнефть» так не считает. Вице-президент компании по экономике Алексей Лисовенко отметил, что коммерческие условия этой предоплаты не отличаются от первой предоплаты: «Нас устраивает равномерность его погашения, ставка, круг партнеров, и мы понимаем, что консенсус-прогноз роста котировок нефти и, соответственно, снижения курса доллара будут изменяться в нашу пользу в рамках этого инструмента на 5-летнем промежутке».

( Читать дальше )

Крупные трейдеры устроили «ИГРУ» вокруг уровня в 71 рубль за доллар.

- 15 марта 2016, 21:44

- |

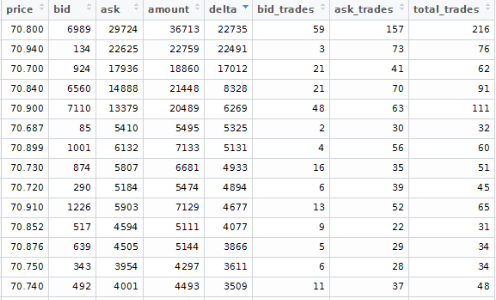

Вчера во второй половине дня мы наблюдали серию лимитных ордеров со стороны продавца в районе 71 рубля за доллар.

По цене 70,94 рубля в течение часа прошел объем в $22,7 млн. Для валютного рынка это не самая высокая активность. Однако стоит отметить, что именно отсюда прошло быстрое укрепление рубля на новости о выводе российских вооруженных сил из Сирии. Как итог, эта зона стала максимумом вчерашнего дня.Наибольшая активность проходила всего в трех копейках от максимума дня (30 тиков). Нечасто такое увидишь. И весь объем на этом шаге цены рыночные покупатели собрали с лимитных ордеров продавцов (73 тика прошли по «аску» и всего три по «биду»).Конечно, так легко формирование позиций не завершается (если в стакане на уровне работает банк, то речь идет о сокращении валютной позиции). Поэтому уже сегодня курс вновь отскочил к указанной отметке, и мы вновь наблюдаем борьбу вокруг 71 рубля.

( Читать дальше )

НКЦ подставил спекулянтам плечо!

- 15 марта 2016, 15:59

- |

С 14 марта брокерские компании смогут принимать от своих клиентов все ценные бумаги, установленные Национальным клиринговым центром (НКЦ) в качестве обеспечения.

Совершать операции с «плечом» и открывать необеспеченные позиции (шорт) — любимые игры спекулянтов фондового рынка во всем мире. В России ранее возможность такой торговли регулировалась единым списком ликвидных ценных бумаг от Мосбиржи, по которым трейдеры могли открыть рисковые позиции.

В связи с отменой приказа ФСФР России от 7 марта 2006 года № 06-25/пз-н «Об утверждении Положения о критериях ликвидности ценных бумаг» теперь брокерские компании смогут принимать от своих клиентов все ценные бумаги, установленные НКЦ в качестве обеспечения.

Новая модель управления рисками фондового рынка позволит оперативнее реагировать на изменения волатильности и ликвидности. В частности, НКЦ сможет внутри дня пересматривать свои модели в отношении тех или иных бумаг.

Полный список таких бумаг, которые клиенты брокерских компаний могут торговать с применением «плеча», доступен непосредственно на сайте НКЦ в соответствующем разделе.

Банк «Национальный клиринговый центр» – дочерняя компания группы Московской биржи. Она выполняет функции клиринговой организации и центрального контрагента на финансовом рынке. НКЦ гарантирует исполнение обязательств перед каждым добросовестным участником по сделкам, заключаемым с центральным контрагентом.

Цены на нефть упадут. Без вариантов!

- 15 марта 2016, 15:50

- |

Цены на нефть должны упасть в ближайшее время. Возможно, резко и глубоко. Это связано с тем, что текущие фундаментальные факторы не оправдывают текущие ценовые уровни. Не исключено, что нефть подешевеет до 30 долларов за баррель, как только инвесторы поймут, что решение ОПЕК и России о заморозке уровней добычи не стоит и выеденного яйца. Возврат к суровой реальности и осознание перепроизводства на фоне слабости мировой экономики усугубят дело и столкнут нефть еще ниже, к 20 долларам.

Заморозка уровней добычи не сократит перепроизводство и профицит предложения

Если бы ОПЕК и Россия договорились о сокращении добычи, это стало бы большим шагом вперед к восстановлению баланса на рынке нефти. Возможно нечто подобное случится ближе к концу 2016 года, но пока перспективы этого решения размыты и сомнительны. В конце февраля министр по делам нефти Саудовской Аравии Али Аль-Наими заявил весьма категорично: «Нет никакого смысла тратить время на переговоры о снижении добычи. Этому не бывать».

( Читать дальше )

Чем объясняется феноменальный рост акций Chesapeake Energy американской энергетической компании в среду.

- 03 марта 2016, 15:29

- |

Капитализация одного из крупнейших в США производителей природного газа Chesapeake Energy (CHK) за торговую сессию 2 марта подскочила более чем на 20%. На фоне долгосрочного нисходящего тренда этот отскок больше похож на закрытие спекулятивных коротких позиций, нежели на появление реального спроса со стороны инвесторов. Акции компании выросли на фоне сообщений о гибели в автомобильной аварии одного из ее основателей и бывших генеральных директоров Обри Макклендона, который на полном ходу врезался в стену. Следствие не исключает самоубийство управленца, которому накануне были предъявлены обвинения в трастовом сговоре с другим игроком на рынке газа Оклахомы в 2007-2012 годах, сообщает Reuters.

Макклендон возглавлял свое детище с момента образования в 1993 году и видел его в зените могущества, когда котировки акций достигали $70 (2008 год), а капитализация поднималась выше $35 млрд. Сейчас Chesapeake Energy оценивается почти в 20 раз дешевле из-за проблем с бизнесом. В начале февраля стало известно, что энергетический гигант нанял юристов из Kirkland & Ellis якобы для проведения консультации по возможному банкротству и реструктуризации долгов. Впрочем, эта информация была официально опровергнута. Однако аналитики и инвесторы опасаются, что эмитент находится на волоске от гибели: ей может не хватить наличных средств, чтобы погасить ближайший платеж по кредитам (15 марта). В то же время волатильность бумаги находится на столь высоком уровне, что любая позитивная новость способна запустить акции Chesapeake Energy в космос — благоприятная почва для внутридневных спекулятивных действий.

Купить акции этой компании можно на Санкт-Петербургской бирже.

Сланцевая нефть вернется на рынок при цене 40 долларов за баррель.

- 02 марта 2016, 17:39

- |

Недавно уже писали о крупнейшей на данный момент победе Саудовской Аравии в войне с американскими добытчиками нефти и газа, приведшей к тому, что Whiting Petroleum, крупнейший производитель нефти в Северной Дакоте, и Continental Resources на неопределенное время приостановили свою деятельность по гидроразрыву нефтеносных пластов. Причина была простой: цены на нефть слишком низки для того, чтобы дополнительное бурение и выкачивание приносило прибыль, и вместо этого все больше сланцевых компаний переходят в режим гибернации, сокращая свои денежные затраты в виде дивидендов и капитальных расходов и надеясь таким образом пережить «нефтяной шторм», который уже и так затянулся гораздо дольше, чем предсказывали наиболее пессимистично настроенные ученые мужи.

Конечно же, это правильная реакция. Как говорится, лекарство от низких цен на нефть низкие цены на нефть. По мере того, как все больше сланцевых компаний прекратят бурение, разведку и добычу, рынок нефти, который сейчас перенасыщен предложением на 3 млн бар/д, постепенно вернется в состояние равновесия. Однако, здесь есть и оборотная сторона: как только все эти компании, которые в последнее время законсервировали производство – или добровольно, или в результате банкротств, настигших их, когда нефть начала стоить $30 – вернутся на рынок, вместе с ними вернется и прежняя ситуация с переизбытком предложения, что снова надавит на цены на нефть.

( Читать дальше )

Нефть это вчерашний день, инвесторы делают ставку на новый источник топлива.

- 02 марта 2016, 13:06

- |

Кто бы мог подумать, что цены на литий обладают таким потенциалом к росту! Но этот металл быстро дорожает, а в отрасли электромобилей на фоне слухов о слияниях и поглощениях разгораются настоящие конкурентные войны. Этот мягкий металл серебристо-белого цвета обещает стать «новым топливом», не удивительно, что все вокруг воспылали к нему такой любовью. Более того, из тени неминуемой энергетической и технологической революции в сфере ресурсов начинают появляться растущие прогнозы по ценам и ожидания маcшстабного скачка спроса на литий. В кои-то веки инвесторы, аналитики и отраслевые эксперты единодушны в своих прогнозах: спрос на литий будет расти весь год на фоне увеличения числа фабрик по производству батарей и зарождения и развития бизнеса в сфере накопления и хранения энергии. Наша жизнь уже не будет прежней. Вот, почему Goldman Sachs называет литий «новым бензином». Вот, почему The Economist называет его «самым популярным сырьевым активом в мире» и рассуждает о «попытках крупнейших в мире производителей батарей и конечных пользователей (таких как производители автомобилией) обеспечить себе запасы лития».

( Читать дальше )

Акции Мосбиржи попадут в Индекс голубых фишек! и другие новшества.

- 01 марта 2016, 22:41

- |

Обыкновенные акции Московской биржи войдут в новую базу расчета Индекса голубых фишек, которая вступает в силу 16 марта 2016 года, говорится в сообщении торговой площадки.

Также на основании рекомендации индексного комитета биржи с 16 марта будет увеличена доля акций Мосбиржи, находящихся в свободном обращении (коэффициент free-float) до 57% с 51%, что является одним из самых высоких показателей на российском рынке.

Индекс голубых фишек (код индекса RTSSTD) индикатор рынка наиболее ликвидных акций российских компаний. Индекс рассчитывается на основании цен сделок с акциями 15 наиболее ликвидных эмитентов российского фондового рынка. Расчет индекса ведется на основании цен акций, выраженных в рублях.

Акции Московской биржи включены в базу расчета индексов ММВБ и РТС, а также входят в базу расчета Индекса широкого рынка и отраслевого индекса Банки и финансы.

Еще..

Во вторник на Московской бирже стал доступен для операций репо новый инструмент клиринговый сертификат участия (КСУ). По итогам первого дня торгов были заключены 24 сделки репо с КСУ во всех сроках до трех месяцев на сумму 362,1 млн рублей (332 млн рублей в безадресном и 30,1 млн рублей в адресном режимах), говорится в пресс-релизе организации.

Операции совершали банк «Санкт-Петербург», ТКБ БАНК, «Ренессанс Брокер», АКБ «Держава», банк «Финсервис», БК «РЕГИОН», Банк ВТБ, «АТОН», БКС и другие.

Почему «Русолово» подорожало более чем на 1000% за две недели??!!

- 01 марта 2016, 19:27

- |

Стремительный взлет стоимости бумаг «Русолово» с 1 до 15,9 рубля и последующая коррекция до 8,95 рубля не остались незамеченными участниками рынка. Financial One попытался разобраться, почему капитализация компании за считанные дни выросла больше чем в 10 раз.С 2013 года котировки акций компании Русолово колебались в районе одного рубля за бумагу, однако с 4 по 20 февраля этого года их стоимость взлетела выше 15 рублей при фактически полном отсутствии объемов. В последний день февраля бумаги торговались около 8,3 рубля.

История роста капитализации компании в 10 раз за 7 дней – это что-то невообразимое, но на нашем рынке, как видим, и такое возможно. Самое интересное то, что увеличение капитализации компании с 4 до 40 млрд рублей произошло на объеме сделок всего в 10 млн рублей, – говорит главный аналитик ВТБ24 Станислав Клещев. По его словам, это яркий пример неэффективности российского рынка, которому необходимы более действенные меры по предотвращению манипулирования.

( Читать дальше )

теги блога max shymskoi

- 2000-ые

- Aplle

- Apple

- AT&T Inc

- BAC

- Brent

- CHK

- Cisco

- deutsche bank

- Facabook

- flash crash

- Ford Motor

- forex

- GTL

- hft

- Intel

- LSE

- Microsoft

- Microsoft Corp

- NYSE

- PayPal

- pfizer inc

- PYPL

- SGX

- Si

- SPBexchange

- Vitol

- WTI

- актив

- акци

- акции

- аналитик

- банк

- банки

- Башнеть

- бренд

- Брокер

- вопрос

- Газпром

- голубые фишки

- Дайджест

- девиденты

- делистинг

- долар-рубль

- доллар

- Драги

- ЕЦБ

- инвесорам

- инвестиции

- инвистиции

- индекc

- иностранные акции

- йелен

- клиринг фортс

- книги

- книги о трейдинге

- кризис

- литий

- мосбиржа

- Московская биржа

- мысли

- мысли в слух

- нефт

- Нефть

- НКЦ

- опек+

- оффтоп

- Пирамида

- проценты

- пузырь

- рецензия на книгу

- Роснефть

- рубль

- Русолово

- рынки

- Санкт-Петербургская биржа

- сигнал

- сигналы

- срочный рынок

- сша

- сырьё

- теракт

- торги

- торговля

- торговые сигналы

- трейдер

- трейдеры

- Уралкалий

- финансы

- Фондовые рынки Америки

- фондовый рынок

- фонды

- Форек

- форекс

- ФРС

- фундаментальный анализ

- хедж-фонд

- ЦБ

- юмор