SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

just2trade

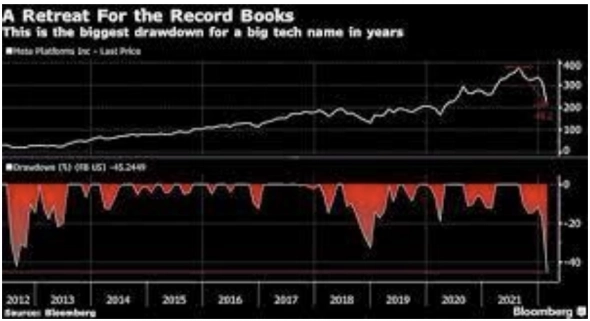

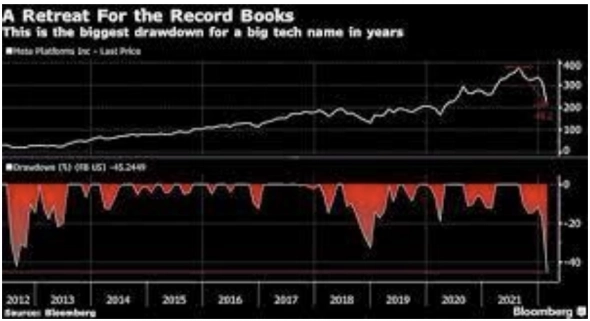

Потери Meta Platforms беспрецедентны для высокотехнологичных мегакомпаний

- 22 февраля 2022, 12:42

- |

За время своего существования в качестве публичной компании Meta Platforms, материнская компания Facebook, неоднократно демонстрировала способность восстанавливаться после того, как разочарование отчетными результатами или различные конфликтные ситуации негативно влияли на стоимость акций. Но, похоже, не в этот раз.

Цена ее акций достигла наименьшего значения при закрытии с мая 2020 г., и они просели более чем на 45% по сравнению с сентябрьским пиком, что является беспрецедентным падением для крупных американских технологических акций за последние годы. Спад вытеснил Meta Platforms из топ-10 крупнейших мировых компаний по рыночной стоимости, и к тому же она стала торговаться на самых низких уровнях за всю историю наблюдений.

Это стало следствием потока плохих новостей, в том числе объявления Google на прошлой неделе о том, что он предпримет инициативные меры по обеспечению конфиденциальности для смартфонов на базе Android. Хотя компания и заявила, что этот шаг благоприятен для рекламы, все это напомнило изменившуюся политику конфиденциальности Apple, которая повлияла на размещение цифровой рекламы и стала причиной катастрофического отчета о доходах Meta Platforms в этом месяце. Обнародованные результаты поставили под сомнение ее перспективы роста и спровоцировали крупнейшую распродажу в истории Уолл-стрит с точки зрения потерь в рыночной капитализации.

( Читать дальше )

Цена ее акций достигла наименьшего значения при закрытии с мая 2020 г., и они просели более чем на 45% по сравнению с сентябрьским пиком, что является беспрецедентным падением для крупных американских технологических акций за последние годы. Спад вытеснил Meta Platforms из топ-10 крупнейших мировых компаний по рыночной стоимости, и к тому же она стала торговаться на самых низких уровнях за всю историю наблюдений.

Это стало следствием потока плохих новостей, в том числе объявления Google на прошлой неделе о том, что он предпримет инициативные меры по обеспечению конфиденциальности для смартфонов на базе Android. Хотя компания и заявила, что этот шаг благоприятен для рекламы, все это напомнило изменившуюся политику конфиденциальности Apple, которая повлияла на размещение цифровой рекламы и стала причиной катастрофического отчета о доходах Meta Platforms в этом месяце. Обнародованные результаты поставили под сомнение ее перспективы роста и спровоцировали крупнейшую распродажу в истории Уолл-стрит с точки зрения потерь в рыночной капитализации.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Рынки ожидают резкого ужесточения монетарной политики от ведущих мировых ЦБ

- 18 февраля 2022, 10:56

- |

Ведущие мировые Центробанки призывают трейдеров осознать то обстоятельство, что чрезвычайные меры монетарной политики, которые должны помочь в борьбе со стремительным ростом инфляции, могут все же при этом в определенной степени замедлить восстановление глобальной экономики.

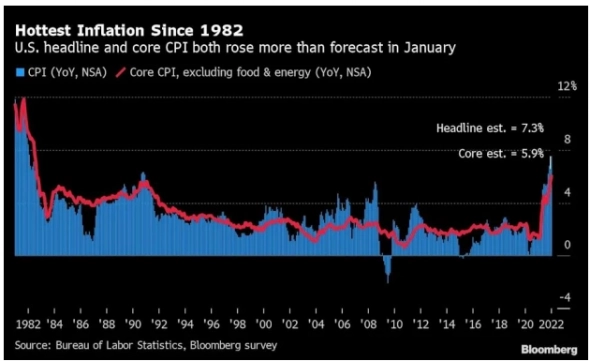

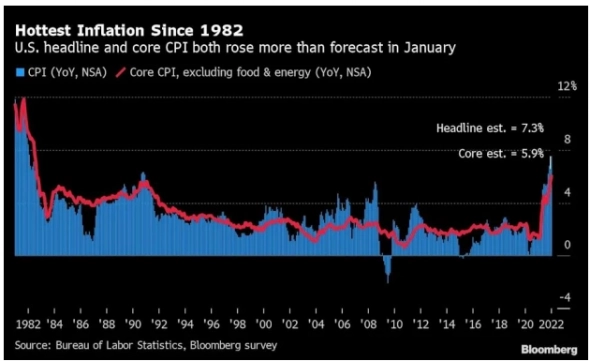

Новость на прошлой неделе о том, что инфляция в США в январе превзошла ожидания, увеличившись самыми быстрыми темпами с начала 1980-х годов, заставила инвесторов и экономистов пересмотреть свои прогнозы в отношении действий Федеральной резервной системы и других Центральных банков.

Финансовые рынки в настоящее время полагают, что ФРС повысит ключевую процентную ставку семь раз в течение этого года, причем ширятся слухи о растущей вероятности подъема процентной ставки в марте сразу на 0.5%, что явится первым таким шагом с 2000 г. В Великобритании трейдеры прогнозируют в ближайшие три месяца увеличение ключевой процентной ставки Банка Англии на половину пункта, чего не наблюдалось с тех пор, как он стал независимым в 1997 г.

( Читать дальше )

Новость на прошлой неделе о том, что инфляция в США в январе превзошла ожидания, увеличившись самыми быстрыми темпами с начала 1980-х годов, заставила инвесторов и экономистов пересмотреть свои прогнозы в отношении действий Федеральной резервной системы и других Центральных банков.

Финансовые рынки в настоящее время полагают, что ФРС повысит ключевую процентную ставку семь раз в течение этого года, причем ширятся слухи о растущей вероятности подъема процентной ставки в марте сразу на 0.5%, что явится первым таким шагом с 2000 г. В Великобритании трейдеры прогнозируют в ближайшие три месяца увеличение ключевой процентной ставки Банка Англии на половину пункта, чего не наблюдалось с тех пор, как он стал независимым в 1997 г.

( Читать дальше )

ФРС в данный момент не намерена предпринимать какие-либо чрезвычайные шаги

- 16 февраля 2022, 10:59

- |

Руководители Федеральной резервной системы пока не анонсируют никаких экстренных действий по повышению процентных ставок до проведения запланированного совещания по вопросам монетарной политики в следующем месяце. А возможность повышения ключевой процентной ставки сразу на полпроцента в марте пока маловероятна, несмотря на больший, чем ожидалось, скачок потребительских цен, который и породил подобные спекуляции.

Чрезвычайные меры ФРС могут вызвать панику и свидетельствовать о том, что Центральный банк значительно отстает в сдерживании инфляции, в то время как его глава Джером Пауэлл только в прошлом месяце предсказал, что темпы роста цен замедлятся позже в этом году. Пауэлл также выказал предпочтение достижению консенсуса в комиссии по выработке монетарной политики, и теперь ни один из представителей ФРС не сигнализирует о форсировании принятия экстренных мер до совещания 15–16 марта.

Повышение процентной ставки до марта также повлечет за собой ускорение завершения ФРС программы покупки активов, что усилит потенциальный шок для неподготовленной публики. Вместо этого ФРС предпочитает получать дополнительные макроэкономические данные, прежде чем примет решение в следующем месяце.

( Читать дальше )

Чрезвычайные меры ФРС могут вызвать панику и свидетельствовать о том, что Центральный банк значительно отстает в сдерживании инфляции, в то время как его глава Джером Пауэлл только в прошлом месяце предсказал, что темпы роста цен замедлятся позже в этом году. Пауэлл также выказал предпочтение достижению консенсуса в комиссии по выработке монетарной политики, и теперь ни один из представителей ФРС не сигнализирует о форсировании принятия экстренных мер до совещания 15–16 марта.

Повышение процентной ставки до марта также повлечет за собой ускорение завершения ФРС программы покупки активов, что усилит потенциальный шок для неподготовленной публики. Вместо этого ФРС предпочитает получать дополнительные макроэкономические данные, прежде чем примет решение в следующем месяце.

( Читать дальше )

Exxon Mobil ускорит обратный выкуп акций благодаря наибольшей прибыли за 8 лет

- 14 февраля 2022, 14:00

- |

Компания Exxon Mobil Corp. ускорит темпы обратного выкупа акций на сумму в 10 млрд долларов после получения наибольшей прибыли почти за восемь лет благодаря резкому росту цен на энергоносители.

Чистая прибыль без учета некоторых статей составила 2.05 долларов на акцию, что на 12 центов выше консенсус-прогноза аналитиков, опрошенных информагентством Bloomberg. Exxon Mobil погасила задолженность в размере 9 млрд долларов в четвертом квартале, сократив тем самым объем имеющихся долговых обязательства до предпандемического уровня.

Отдельный показатель денежного потока за последние три месяца 2021 г. увеличился более чем в три раза по сравнению с годом ранее и составил почти 18 млрд долларов в результате скачка цен на нефть и газ. Согласно экспертным оценкам, Exxon Mobil и четыре ее главных конкурента, вероятно, сумели добиться рекордных значений свободного денежного потока в 2021 г., а поскольку цены на энергоносители все еще растут, этот год может быть еще более выгодным.

Увеличение денежного потока позволит Exxon Mobil ускорить темпы обратного выкупа акций на сумму в 10 млрд долларов, который, как ранее было анонсировано, должен был осуществиться в течение двух лет. Теперь же компания полагает, что программа обратного выкупа акций будет реализована «быстрее, чем в течение 12–24 месяцев», о чем сообщила финансовый директор Кэти Микеллс во время онлайн-конференции.

( Читать дальше )

Чистая прибыль без учета некоторых статей составила 2.05 долларов на акцию, что на 12 центов выше консенсус-прогноза аналитиков, опрошенных информагентством Bloomberg. Exxon Mobil погасила задолженность в размере 9 млрд долларов в четвертом квартале, сократив тем самым объем имеющихся долговых обязательства до предпандемического уровня.

Отдельный показатель денежного потока за последние три месяца 2021 г. увеличился более чем в три раза по сравнению с годом ранее и составил почти 18 млрд долларов в результате скачка цен на нефть и газ. Согласно экспертным оценкам, Exxon Mobil и четыре ее главных конкурента, вероятно, сумели добиться рекордных значений свободного денежного потока в 2021 г., а поскольку цены на энергоносители все еще растут, этот год может быть еще более выгодным.

Увеличение денежного потока позволит Exxon Mobil ускорить темпы обратного выкупа акций на сумму в 10 млрд долларов, который, как ранее было анонсировано, должен был осуществиться в течение двух лет. Теперь же компания полагает, что программа обратного выкупа акций будет реализована «быстрее, чем в течение 12–24 месяцев», о чем сообщила финансовый директор Кэти Микеллс во время онлайн-конференции.

( Читать дальше )

Рост занятости в США в январе значительно превзошел все ожидания

- 08 февраля 2022, 10:55

- |

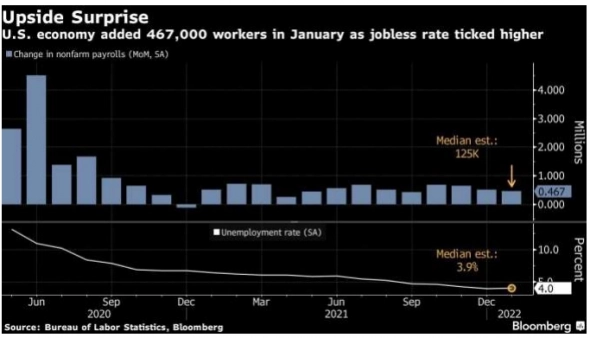

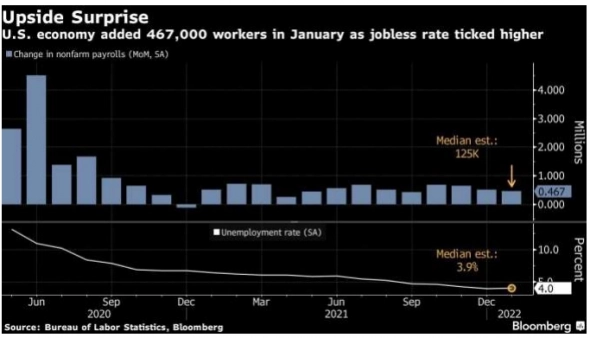

Рынок труда США продемонстрировал неожиданную силу в прошлом месяце, несмотря на рекордное число случаев заражения Covid-19, продолжая набирать обороты в новом году, а рост заработной платы усилил давление на Федеральную резервную систему в плане повышения процентных ставок.

По данным Министерства труда, опубликованным в прошлую пятницу, общее количество рабочих мест в несельскохозяйственном секторе выросло на 467 тыс. (что значительно превысило прогнозы экономистов), при этом суммарные итоги двух предыдущих месяцев были пересмотрены в сторону увеличения до 709 тыс. Уровень безработицы немного повысился с 3.9% до 4%, а средняя почасовая оплата резко подскочила.

Целый ряд факторов, включая воздействие «Омикрон»-штамма, сезонную корректировку и то, как учитываются сотрудники, заболевшие при удаленном режиме работы, затрудняют интерпретацию январских данных. Но внушительный рост занятости, наряду с существенным пересмотром в сторону повышения результатов предыдущих месяцев, иллюстрирует вновь обретенный импульс на рынке труда. В то же время предприятия стараются удержать как можно больше работников, в том числе нанятых в рождественский сезон.

( Читать дальше )

По данным Министерства труда, опубликованным в прошлую пятницу, общее количество рабочих мест в несельскохозяйственном секторе выросло на 467 тыс. (что значительно превысило прогнозы экономистов), при этом суммарные итоги двух предыдущих месяцев были пересмотрены в сторону увеличения до 709 тыс. Уровень безработицы немного повысился с 3.9% до 4%, а средняя почасовая оплата резко подскочила.

Целый ряд факторов, включая воздействие «Омикрон»-штамма, сезонную корректировку и то, как учитываются сотрудники, заболевшие при удаленном режиме работы, затрудняют интерпретацию январских данных. Но внушительный рост занятости, наряду с существенным пересмотром в сторону повышения результатов предыдущих месяцев, иллюстрирует вновь обретенный импульс на рынке труда. В то же время предприятия стараются удержать как можно больше работников, в том числе нанятых в рождественский сезон.

( Читать дальше )

Рынки не в состоянии предсказать результаты совещания Банка Англии в феврале

- 27 января 2022, 11:41

- |

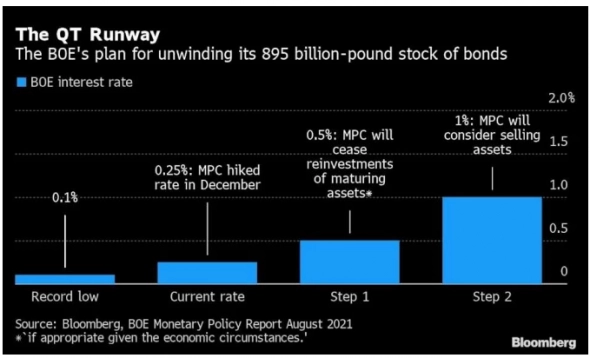

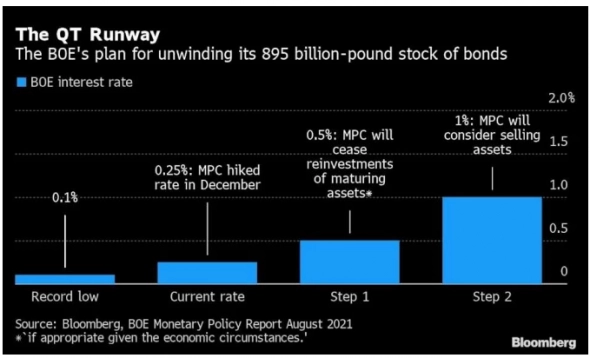

На карту поставлено нечто большее, чем повышение процентной ставки на совещании Банка Англии в следующем месяце, вследствие чего трейдеры тревожно ожидают, что предпримет все более непредсказуемый в своих действиях Центральный банк.

Если он решится и поднимет ключевую процентную ставку до 0.5%, то второе подряд ее повышение будет зафиксировано впервые с 2004 г. Это также предоставляет возможности Банку Англии начать сокращать свой рекордный баланс, остановив дальнейшее реинвестирование денежных средств, полученных от погашения гособлигаций. Что, в свою очередь, повлияет на котировки гособлигаций на сумму в 28 млрд фунтов стерлингов (38 млрд долларов), срок погашения которых наступает в марте.

Однако, если увеличение процентных ставок является известной процедурой, то последствия так называемого «количественного ужесточения» (QT) пока не очень предсказуемы.

За более чем десятилетие объем вложений в гособлигации только расширялся, а это означает, что не существует отработанного плана действий в то время, когда Банк Англии перестанет быть крупнейшим покупателем бондов на рынке.

( Читать дальше )

Если он решится и поднимет ключевую процентную ставку до 0.5%, то второе подряд ее повышение будет зафиксировано впервые с 2004 г. Это также предоставляет возможности Банку Англии начать сокращать свой рекордный баланс, остановив дальнейшее реинвестирование денежных средств, полученных от погашения гособлигаций. Что, в свою очередь, повлияет на котировки гособлигаций на сумму в 28 млрд фунтов стерлингов (38 млрд долларов), срок погашения которых наступает в марте.

Однако, если увеличение процентных ставок является известной процедурой, то последствия так называемого «количественного ужесточения» (QT) пока не очень предсказуемы.

За более чем десятилетие объем вложений в гособлигации только расширялся, а это означает, что не существует отработанного плана действий в то время, когда Банк Англии перестанет быть крупнейшим покупателем бондов на рынке.

( Читать дальше )

Доходность гособлигаций ведущих стран растет перед мартовским совещанием ФРС

- 26 января 2022, 11:31

- |

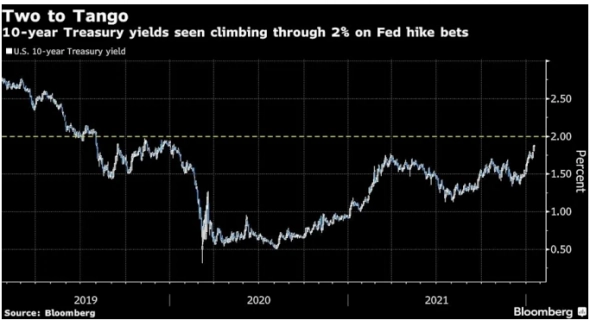

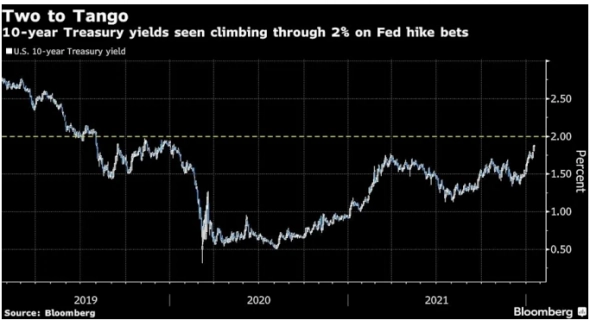

Доходность эталонных казначейских облигаций США, похоже, готова превысить 2%, в то время как доходность аналогичных немецких бондов впервые за многие годы стала положительной, поскольку трейдеры сейчас действуют с учетом более быстрого ужесточения монетарной политики со стороны ФРС и других крупных центробанков.

Доходность десятилетних казначейских облигаций США достигла на прошлой неделе наибольшего месячного роста с марта 2021 г. Трейдеры фьючерсов рассчитывают на дальнейшее снижение стоимости трежерис на фоне широко распространившихся слухов о том, что ФРС отреагирует на безудержную инфляцию и впервые с 2000 г. осуществит повышение ключевой процентной ставки сразу на 0.5% на своем совещании в марте.

Между тем доходность гособлигаций в Германии поднялась выше нуля впервые с мая 2019 г., как раз тогда, когда финансовые рынки в своих ожиданиях увеличили вероятность повышения процентной ставки Европейским центральным банком в сентябре вместо ранее предсказанного октября.

( Читать дальше )

Доходность десятилетних казначейских облигаций США достигла на прошлой неделе наибольшего месячного роста с марта 2021 г. Трейдеры фьючерсов рассчитывают на дальнейшее снижение стоимости трежерис на фоне широко распространившихся слухов о том, что ФРС отреагирует на безудержную инфляцию и впервые с 2000 г. осуществит повышение ключевой процентной ставки сразу на 0.5% на своем совещании в марте.

Между тем доходность гособлигаций в Германии поднялась выше нуля впервые с мая 2019 г., как раз тогда, когда финансовые рынки в своих ожиданиях увеличили вероятность повышения процентной ставки Европейским центральным банком в сентябре вместо ранее предсказанного октября.

( Читать дальше )

Delta Air Lines планирует получить прибыль в этом году даже в условиях Covid-19

- 19 января 2022, 14:00

- |

Delta Air Lines Inc. заявляет, что быстро распространяющийся «Омикрон»-штамм коронавируса будет ограничивать восстановление пассажиропотока как минимум в течение 60 дней и приведет к убыткам в первом квартале, но не изменит прогноз авиаперевозчика получить прибыль по итогам года в целом.

В связи с тем, что пик заболеваемости коронавирусом в США ожидается в ближайшие семь дней, динамика улучшения ситуации с авиаперелетами должна вернуться к своей первоначальной декабрьской траектории во второй половине февраля, говорилось на прошлой неделе в сообщении Delta Air Lines о текущем состоянии дел.

«Мы по-прежнему считаем, что специальное предложение в праздник Дня Президента и другие модели бронирования очень плодотворны» — заявил в интервью генеральный директор Эд Бастиан и добавил: «люди готовы передвигаться, готовы путешествовать».

По словам Бастиана, сказанным им в эфире CNBC, связанная с «Омикрон»-штаммом пауза в восстановлении корпоративных и международных поездок может продлиться до 90 дней. При этом базирующийся в Атланте авиаперевозчик спрогнозировал суммарные убытки в январе и феврале, но ожидает получить прибыль в марте и добиться значительных доходов в последние три квартала года и за весь год в целом.

( Читать дальше )

В связи с тем, что пик заболеваемости коронавирусом в США ожидается в ближайшие семь дней, динамика улучшения ситуации с авиаперелетами должна вернуться к своей первоначальной декабрьской траектории во второй половине февраля, говорилось на прошлой неделе в сообщении Delta Air Lines о текущем состоянии дел.

«Мы по-прежнему считаем, что специальное предложение в праздник Дня Президента и другие модели бронирования очень плодотворны» — заявил в интервью генеральный директор Эд Бастиан и добавил: «люди готовы передвигаться, готовы путешествовать».

По словам Бастиана, сказанным им в эфире CNBC, связанная с «Омикрон»-штаммом пауза в восстановлении корпоративных и международных поездок может продлиться до 90 дней. При этом базирующийся в Атланте авиаперевозчик спрогнозировал суммарные убытки в январе и феврале, но ожидает получить прибыль в марте и добиться значительных доходов в последние три квартала года и за весь год в целом.

( Читать дальше )

Годовая инфляция в Еврозоне в декабре вновь обновила рекордное значение

- 13 января 2022, 11:09

- |

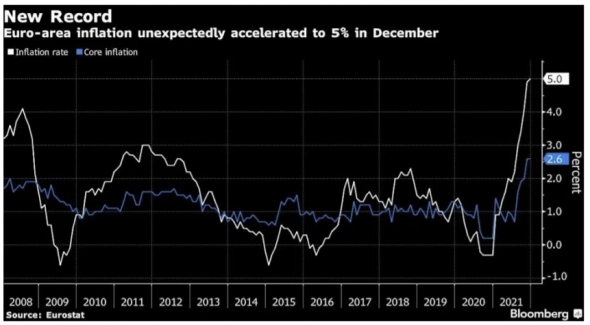

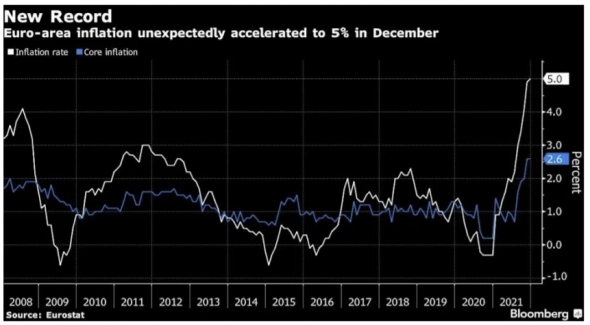

Инфляция в Еврозоне обновила рекордные уровни вопреки ожидавшемуся замедлению и тем самым усложнила задачу для руководителей Европейского центрального банка, которые настаивают на том, что нынешний всплеск роста цен является временным. Евро на этом фоне укрепился.

Потребительские цены подскочили в декабре на 5% в годовом исчислении, что превысило ноябрьский показатель в 4.9% и превзошло усредненный прогноз в 4.8% экономистов, опрошенных Bloomberg. Базовая же инфляция, которая не включает в себя волатильные в стоимостном отношении товары, такие как энергоносители и продукты питания, осталась неизменной и, как и в предыдущем месяце, составила 2.6%.

Тем временем индекс экономических настроений в Еврозоне снизился больше, чем прогнозировали аналитики, на фоне появления чрезвычайно заразного «омикрон»-штамма коронавируса.

Опубликованные на прошлой неделе данные по инфляции усиливают давление на ЕЦБ после того, как сбои в цепочках поставок и резкое удорожание энергоносителей привели к самому быстрому росту цен с момента создания единой европейской валюты.

( Читать дальше )

Потребительские цены подскочили в декабре на 5% в годовом исчислении, что превысило ноябрьский показатель в 4.9% и превзошло усредненный прогноз в 4.8% экономистов, опрошенных Bloomberg. Базовая же инфляция, которая не включает в себя волатильные в стоимостном отношении товары, такие как энергоносители и продукты питания, осталась неизменной и, как и в предыдущем месяце, составила 2.6%.

Тем временем индекс экономических настроений в Еврозоне снизился больше, чем прогнозировали аналитики, на фоне появления чрезвычайно заразного «омикрон»-штамма коронавируса.

Опубликованные на прошлой неделе данные по инфляции усиливают давление на ЕЦБ после того, как сбои в цепочках поставок и резкое удорожание энергоносителей привели к самому быстрому росту цен с момента создания единой европейской валюты.

( Читать дальше )

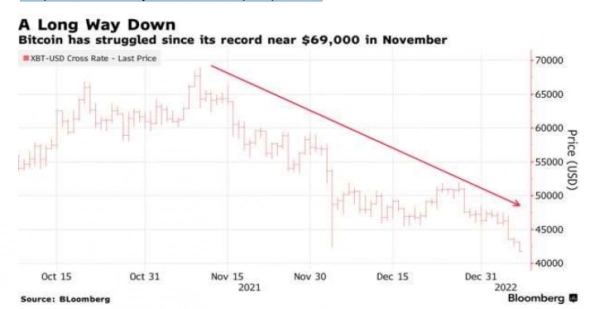

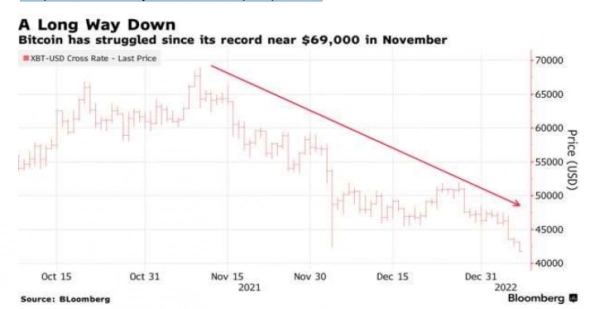

Цена биткойна упала на 40% по сравнению с рекордным значением в октябре

- 11 января 2022, 12:52

- |

Стоимость биткойна опустилась до наименьшего уровня с сентября в результате предшествующего длившегося всю неделю отступления, при этом падение по сравнению с историческим максимумом составило примерно 40%.

Цена крупнейшей по рыночной стоимости криптовалюты в определенный момент торговой сессии снизилась на 4.9% до 41.008 долларов. Рекордной же отметки почти в 69.000 долларов она достигла 10 ноября прошлого года. Стоимость эфира, второй по величине виртуальной монеты, упала на 9% до самого низкого уровня с 30 сентября. Оба этих токена, а также другие, включая Binance Coin, Solana, Cardano и XRP потеряли более 10% за последние семь дней по данным агрегатора CoinGecko.

«Биткойн и прочие криптовалюты сейчас выглядят как рисковые активы» — сказала Кэлли Кокс, инвестиционный аналитик eToro. «Инвесторы рассматривают биткойн как некую зону для вложений при определенных экономических перспективах, а сейчас они довольно туманны».

( Читать дальше )

Цена крупнейшей по рыночной стоимости криптовалюты в определенный момент торговой сессии снизилась на 4.9% до 41.008 долларов. Рекордной же отметки почти в 69.000 долларов она достигла 10 ноября прошлого года. Стоимость эфира, второй по величине виртуальной монеты, упала на 9% до самого низкого уровня с 30 сентября. Оба этих токена, а также другие, включая Binance Coin, Solana, Cardano и XRP потеряли более 10% за последние семь дней по данным агрегатора CoinGecko.

«Биткойн и прочие криптовалюты сейчас выглядят как рисковые активы» — сказала Кэлли Кокс, инвестиционный аналитик eToro. «Инвесторы рассматривают биткойн как некую зону для вложений при определенных экономических перспективах, а сейчас они довольно туманны».

( Читать дальше )

теги блога just2trade

- Activision Blizzard

- GBPUSD

- J2T

- just2trade

- золото

- коронавирус

- кризис

- кризис 2020

- нефть

- рынок труда в США

- стартапы

- тихая гавань

- юань

Новости тг-канал

Новости тг-канал