Roman Ivanov

Причины холиворов на тему предсказуемости рынка

- 12 марта 2021, 11:18

- |

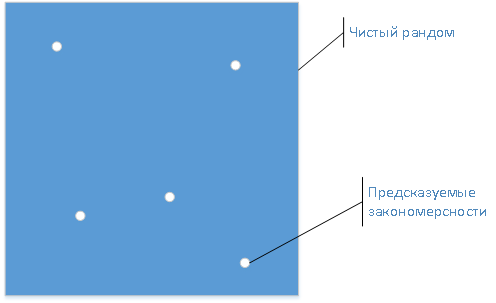

Поясню картинкой. Когда новичок приходит и с наскока пытается предсказывать рынок, он видит только синий квадрат и начинает верить в гипотезу непредсказуемости как самую простую и общясняющую его неудачу.

Чтобы увидеть самое важное, нужны специальные методы и инструменты. Иначе не увидеть трещину внутри стальной болванки или не увидеть микроба, рассматривая поверхность стола.

Важно также что «предсказуемые закономерности» имеют тенденцию исчезать, как только становятся достоянием масс. Потому не удивительно, что среднестатистический наблюдатель всегда будет видеть только синий квадрат.

«Я померил, и вижу рандом» — все верно, на 99% рандом, а на этот 1 % и живем.

- комментировать

- 602

- Комментарии ( 2 )

Изменение часов торговой сесси FORTS

- 01 февраля 2021, 21:47

- |

Скоро биржа добавит 3 часа к торговой сессии, она будет начинаться с 7:00 по МСК. Это должно как-то повлиять на существующие торговые алгоритмы. Особенно, если алгоритм учитывает время.

Так, например, часто используется стратегия выхода по времени удержания позиции и обычно время измеряется в количестве баров. Теперь баров внутри сессии будет больше, а значит выход может «рассинхронизироваться» с реальным временем.

Предлагаю обсудить как правильнее изменить алгоритм, чтобы минимизировать орицательное влияние.

Вижу варианты:

1) отбрасывать лищние новые бары, путь живет как раньше. Это не лучший вариант, если алгоритм как-то использует паттерны на открытии сессии;

2) лишние бары не отбрасывать, но не открывать позиции до 10 утра, а может быть и не закрывать. Тем более что еще не очевидна ликвидность в это дополнительное время;

3) остановить алгоритмы и выждать накопление статистики сделок, отбросить которым поплохело. Плохо тем, что долго ждать накопления статистики.

Изменение стратегий на рынке в целом, скорее всего, будет постепенным, т.е. будет некий переходный процесс адаптации к новым условиям. Так что придется держать ухо востро.

У кого какие соображения?

Давно не было полезных задачек. Продолжаем.

- 12 января 2021, 21:54

- |

Менеджер составляет план IT-проекта. Предстоит сделать одинаковых 10 типовых действий (развернуть или настроить компоненты).

Работу должен делать инженегр и действия не параллелятся, будет делать последовательно.

Он идет к инженегру и спрашивает оценку затрат времени на 1 такое действие.

— Инженегр: в среднем 8 часов

— Менеджер: мне для плана, такую чтоб наверняка

— Инженегр: тогда 12

Менеджер прикидывает и пишет в план 12*10=120 часов.

Вопрос: чем плоха итоговая оценка и какое значение было бы более логично писать в план

ЗЫ: без прочих предположений типа унижения негра и менеджера

Итог 10 лет инвестирования в МТС

- 10 ноября 2020, 19:35

- |

Торговались только фъючерсы ФОРТС. Портфель направленных стратегий в котором каждая анализирует и торгует одини нструмент на определенном таймфрейме. Время удержания позиции 0.5-5 дней.

ЗЫ: все-таки это инвестирование, а не спекуляции. Попробуйте меня разубедить

Недельный и месячный таймфреймы на графиках profinance

- 24 декабря 2018, 23:05

- |

Думаю многие пользуются графиками с сайта http://www.profinance.ru/chart/ (бывший http://forexpf.ru/chart/). Максимальный доступный таймфрейм для просмотра — дневной. Но мало кто подозревает, что это искусственное ограничение и не сложно получить больше:

открываем нужный график;

кликаем на графике правой кнопкой мыши и выбираем что-то типа “Открыть изображение” или “Открыть картинку в новой вкладке”, зависит от браузера. Картинка открывается отдельно;

смотрим внимательно адресную строку. Нас интересует параметр tictype, он расположен в конце (предпоследним). Меняем на нужное значение:

0 — 1M

1 — 5M

2 — 15M

3 — 1H

4 — 1D

5 — 1W

6 — 1M- нажимаем Enter. Вуаля!

RuVDS лежит

- 05 декабря 2018, 17:16

- |

И как в воду глядел!

За год уже второе падение сервиса. Сегодня лежит уже часа четыре (вебморда появилась, но мой сервер все еще не восстановлен). И это в торговое время.

В Европе сбои бывали, но реже и никогда так долго и никогда не лежала вебморда и всегда держали в курсе происходящего.

В общем качество хуже Европы при +- той же стоимости.

Еще более другая задачка на подумать. Комбинаторика

- 27 ноября 2018, 21:37

- |

Каковы шансы, что сложится круг, в котором не будет 2-х (и более) красных камней подряд.

Очередная интересная задачка по терверу

- 19 октября 2018, 11:08

- |

Вы можете бросить кубик до трех раз. После каждого бросания или забираете столько долларов сколько выпало на кубике либо играете дальше.

К примеру: кинули 2 раза, на второй раз выпало 5 и вы решаете остановиться, забираете себе 5$.

Определить оптимальную стратегию игры и ожидаемый выигрыш?

Аналогии моделей грибника и алготрейдера

- 16 апреля 2016, 11:13

- |

Сам являюсь алготрейдером и регулярно задумываюсь о природе прибыли — рыночных неэффективностях. Для упрощения понимания явления и для упрощения передачи идеи другим людям, естественно, хочется найти какое ни будь похожее по сути явление из обычной жизни, чтобы можно было объяснять/анализировать на его примере.

Для себя нашел сходство модели лесного грибника с моделью алготрейдера, рыскающего по пространству рыночного шума в поисках на чем бы нажиться. Можно сказать, что неэффективность с точки зрения алготрейдера это некий прибыльный торговый алгоритм. Для грибника — это знание мест в лесу где обычно растут грибы. Грибник рыщет по лесу в поисках таких мест также как и алготрейдер рыщет по пространству алгоритмов.

Если грибник в поисках новых полян будет ходить по хоженым тропам (использовать широко разрекламированные подходы), то шансов найти хорошую поляну практически нет.

Если грибник нашел хорошее место и про него мало кто знает, то есть шанс длительное время с успехом ходить туда за грибами (предполагаем что вместо срезанных грибов постоянно растут новые). Если про поляну узнали многие и стали туда ходить, то шансов найти там грибы становится мало и затраты на посещение поляны начинают перевешивать результат посещения.

( Читать дальше )

теги блога Roman Ivanov

- Brent

- charts

- RI

- Si

- VDS

- алгоритмическая торговля

- алготрейдинг

- бот

- вероятность

- Вульф

- газ

- генетическая оптимизация

- грааль

- график

- день дурака

- доллар

- забавно

- задача

- Задача на логику

- золото

- казино

- комбинаторика

- корреляция

- механическая торговая система

- механические торговые системы

- модели

- модель

- мораль

- МТС

- нефть

- оффтоп

- первое апреля

- предсказуем ли рынок

- прогноз

- результат торговли

- робот

- серебро

- статисика

- стратегии

- теория

- теория вероятностей

- теория вероятности

- технический анализ

- торговые алгоритмы

- торговые роботы

- ФОРТС

- хостинг

- энергия будущего