inetmakers

Какой должен быть дивиденд Газпрома?

- 17 мая 2017, 07:17

- |

Вполне вероятно, что в акциях Газпрома закончилась фиксация прибыли и сформировалась техническая модель роста. Однако тут вряд ли будут иметь значение технические факторы и перспективы акции будет определять дивиденд, рекомендация по которому будет объявлена 18 мая, если ничего не поменяется. После комментария Путина о «бумажной прибыли» Газпрома перспективы дивидендов стали совсем плохими, хотя вот странно – почему в таком случае не учитываются «бумажные расходы», такие как создание резервов, переоценка долларовой наличности и т.д.? Они как минимум равны, если не больше.

Самый простой способ определения «реальной» прибыли Газпрома – это через налогооблагаемую прибыль, т.е. прибыли признанной государственной налоговой инспекцией. Согласно отчетности компании по МСФО за 2016 год, сумма налога на прибыль составляет 288,034 млрд руб., тогда зная, что ставка налога на прибыль в РФ составляет 20% мы легко найдем реальную прибыль Газпрома 288,034/20 * 100 = 1440,17 млрд руб., что на 44,4% больше объявленной «бумажной» прибыли по МСФО. И тогда дивиденд Газпрома при 50% норме должен составить 32,54 руб.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 5 )

Трейдинг - рынок или казино?

- 01 декабря 2016, 07:53

- |

Автор – известный трейдер Борис Шлоссберг

Газета “New York Times” вряд ли смогла быть еще более снисходительной при описании последнего “безобразия недели” - липовых скандалов на двух вебсайтах, посвященных “фантазийному спорту” в США*. Внезапно, прямо как Клод Рейнс в “Касабланке”, они все вдруг обнаружили, что “Ужас! Ужас! Они там, оказывается, играют в азартные игры!”

Хотя это и неправда.

На этом видео это “средство массовой информации” едва-едва может сдерживать отвращение, касаясь всего этого грязного бизнеса — фантазийного спорта, даже интервьюируя одного из самых успешных практиков - студента университета DePauw, заработавшего сотни тысяч долларов, делая ставки на результаты спортивных событий. Тот терпеливо объясняет репортеру, как именно он диверсифицирует ставки, оптимизирует выбор своих игроков и постоянно пересматривает оценку расстановки своих игроков. Другими словами, он занимается тем же, чем занимается любой успешный профессиональный трейдер. И тем не менее, “Times” не может удержаться от ухмылки, говоря о волатильности его выигрышей как “доказательстве” того, что это азартная игра.

( Читать дальше )

О надвигающихся признаках роста процентных ставок и инфляции в США

- 23 ноября 2016, 11:11

- |

Если вы человек определенного возраста, то вы можете помнить две вещи… То, что динозавры ходили по земле, а также то, что процентные ставки когда-то были на безбожном уровне 20%.

Это было в 1980.

“Процентные ставки и инфляция – насколько высокими они будут”? Такие заголовки доминировали не только в прессе, но и в переживаниях людей.

Тридцать семь лет прошло с тех пор, посмотрим на 2016 год так же – действительно ли в этом году процентные ставки достигли дна?

В 1980 году вы могли бы получить в банке депозит под 12% годовых (Звучит здорово, но цены росли таким же темпом). Денежные, а не взаимные фонды, были популярны, а финансовой книгой № 3 в том же году был Complete Guide Money Market Уильяма Донохью. При этом, инфляция – была реальным жизненным фактом, мы прошли контроль цен и заработной платы при Никсоне, кнопку «WIN» (Снизим инфляцию сейчас) Джеральда Форда и «стагфляцию» при Джимми Картере. Казалось, что ничего не работает.

( Читать дальше )

К чему приведет рекордное падение облигаций?

- 19 ноября 2016, 12:26

- |

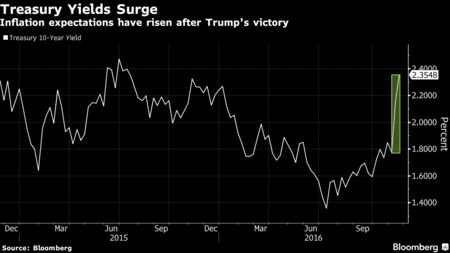

На рис. доходность гособлигаций США, зеленым выделен быстрый рост после выборов в США.

Блумберг. 18.11.2016. Облигации во всем мире испытали наибольшее двухнедельное падение по крайней мере за 26 лет.

Глобальный индекс облигаций Bloomberg Barclays Global Aggregate упал на 4 % с 4 ноября — это самое большое двухнедельное падение с 1990 года. Председатель ФРС Йеллен также поспособствовала снижению, сказав в четверг, что повышение процентных ставок может произойти «относительно скоро.» Йеллен, обращаясь к законодателям США в четверг, сигнализировала о том, что центральный банк США близок к подъему процентных ставок, так как экономика продолжает создавать рабочие места, а инфляция невелика.

Мы продолжаем следить за рынком облигаций, как видите распродажа продолжается (в России за последнюю неделю доходности 10 летних госбумаг пошли правда вниз на 1,91% до 8,73%). Сложно сказать будет пауза в падении цен на облигации или нет, но вполне возможно, что мы имеем дело со сменой тренда.

( Читать дальше )

Обзор мирового рынка угля по состоянию на ноябрь 2016

- 17 ноября 2016, 11:47

- |

Цены на уголь выросли более чем в два раза в течение последних шести месяцев, австралийская Ньюкасл карго цена – рыночный ориентир в Азии, упала на 7,8 % в ноябре до $ 105,75 за тонну с почти $ 115 в начале месяца – самого высокого уровня с 2012 года.

В четверг в Китае государственные органы, чтобы обеспечить пик зимнего спроса на котельное топливо, позволили шахтам использовать на 54 больше рабочих дней в году. При этом в начале этого года Китай пытался ограничить внутреннюю добычу, сокращая избыточные производственные мощности и рабочие дни, что спровоцировало рост стоимости угля в регионе, особенно в Южной Корее и Японии.

Короче покупайте КТК.

2 противоположных тенденции по ставкам

- 14 ноября 2016, 11:14

- |

Москва. 14 ноября. ИНТЕРФАКС-АФИ - Сбербанк (MOEX: SBER) с 14 ноября запускает акцию по снижению ставок по потребкредитам на величину до 7 процентных пунктов (п.п.) по сравнению со ставками базовой линейки, сообщила журналистам директор департамента розничных нетранзакционных продуктов Сбербанка Наталья Алымова.

«Сегодня Сбербанк запускает сниженные ставки по потребительским кредитам в рамках акции. По самым востребованным продуктам потребительского кредитования (кредит с поручительством и без) мы устанавливаем всего две фиксированные ставки, причем в большинстве случаев ставка для зарплатных клиентов и новых клиентов Сбербанка одинакова. Дисконт по сравнению со ставками базовой линейки составляет до 7 п.п.», — сказала она.

Сбербанк снижает ставки по потребительским кредитам

( Читать дальше )

Выборы в США показали, что рынок неспособен к прогнозированию

- 13 ноября 2016, 08:47

- |

Среди многих аналитиков, да и просто участников рынка существует некий миф о том, что с помощью рыночной реакции можно прогнозировать некие политические события типа исхода выборов или чего-то подобного. Вот во время избирательной кампании многие все время ссылались на курс мексиканского песо к доллару, на цену золота – как на главные факторы, которые демонстрировали вероятность успеха того или иного претендента. Грубо говоря рост песо означал рост шансов Клинтон, а его падение – возрастание вероятности победа Трампа.

Однако исход выборов показал, что рынки не являются никакими барометрами выигрыша, они просто следуют информационному фону, а не сами выступают эффективным инструментом прогнозирования.

Вот картинка из журнала Барронс:

Если бы рынок действительно был бы способен прогнозировать, то он не рос бы вначале, когда газета NYT давала 80% шанс на выигрыш Клинтон, а наоборот бы упал. И дальнейшие движения рынка в тот день лишь показывает, что он просто реагирует на события. И все. Если бы в какой-то момент времени какой-то ключевой штат типа Огайо все же развернулся бы в сторону Клинтон, то и рынок бы развернулся следом. Т.е. рынок никаким инструментом прогнозирования не является.

( Читать дальше )

Причина падения рубля

- 11 ноября 2016, 18:38

- |

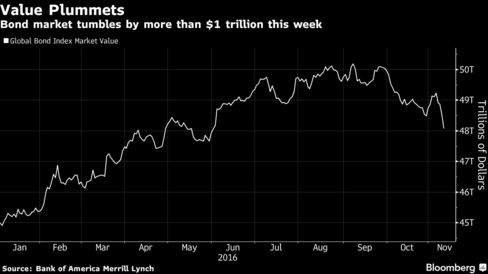

Стоимость облигаций во всем мире, на фоне избрания президентом США Дональда Трампа и ускорения инфляции, снизилась на более чем $ 1 трлн на этой неделе

Капитализация глобального индекса облигаций снизилась на $ 450 млрд в четверг, показав четвертый день снижения подряд. В итоге за неделю стоимость облигаций упала на более чем $ 1 трлн и такое событие происходит только во второй раз за последние два десятилетия. Мировые акции выросли на $ 1,3 трлн за тот же период. Доходности 30-летних облигаций США достигли за этот же период уровней невиданных с января 2009 года.

На рис. Стоимость глобальных облигаций.

Рыночная стоимость глобального индекса облигаций Bank of America, который отслеживает стоимость более 24000 облигаций по всему миру, резко упала на $ 1,14 триллиона на этой неделе до $48100 млрд. Подобное падение более чем на $ 1 трлн в последний раз происходило в июне 2013 года, когда Бен Бернанке угрожал сократить покупки долгов, что привело к распродаже облигаций, которая стала известна как «Конусная истерика.»

( Читать дальше )

О том стоит ли “покупать квартиру”

- 07 ноября 2016, 13:30

- |

Был у меня такой случай в конце 2014 года, тогда сразу после нашей рекомендации акция АФК Система выросла более чем в 2 раза за 2 дня, а к февралю 2015 рост уже составил более трех раз. Жаль тогда еще не было индекса FTinvest.ru.

Я часто общаюсь со своим брокером и мы естественно обсудили этот феноменальный рост. Ну ладно я, у меня портфельное инвестирование и я в деньгах заработал не так и много, брокер мне рассказал, что один из его клиентов случайно вложился в эти акции и радостный пришел к нему фиксировать доходность и “покупать квартиру”.

Вот это “покупать квартиру” мне очень запомнилось, я еще тогда говорил, что надо если фиксировать, то покупать еще акции, формировать портфель и т.д.

После этого я наблюдал множество событий связанных с тем как и на что люди стремятся тратить деньги. Но вот как то на акции и ценные бумаги вообще люди тратиться не сильно желают.

( Читать дальше )

Запас денег в компании Уорена Баффета достиг исторического рекорда

- 06 ноября 2016, 07:59

- |

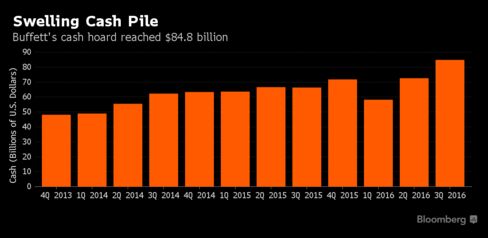

На рис. Запасы денег в Berkshire Hathaway Inc.

Блумбер (5 ноября 2016) Уорен Баффет сидит на большем, чем когда-либо количестве денег. Его компания — Berkshire Hathaway Inc. имеет почти $ 85 миллиардов на своих счетах по состоянию на 30 сентября, в соответствии с данными поданными в регуляторные органы США, 30 июня компания отчиталась о $ 72,7 миллиардах наличными.

«У него есть большой боезапас» для инвестиций, сказал Билл Смид, который управляет около $ 2,1 млрд, включая акции Berkshire в Smead Capital Management. «Восемьдесят пять миллиардов долларов – это много денег.»

По картинке видно, что Баффет фактически создал машину по производству денег. Щас он еще подкопит и купит что-то еще и уже от них получит дивиденды, как он получает их от своих акций и принадлежащих ему компаний.

И здесь нет ничего сложного, особенно сейчас когда российский рынок представляет собой столь большую возможность для покупки. Не ждите, инвестируйте.

теги блога inetmakers

- Apple

- Berkshire Hathaway

- CAPE

- Dow Jones

- ETF

- HP

- Microsoft

- nikkei

- NYSE

- QE

- S&P500

- value

- Азия

- акции

- банк Японии

- банки

- баффет

- безработица

- бизнес

- биржевые фонды

- Блумберг

- буровые

- Газпром

- деньги

- дефолт

- дивиденды

- долг

- доходности

- Европа

- заговор

- золото

- инвестирование в акции

- инвестирование в россию

- инвестиции

- инвестиционный портфель

- инвесторы

- инфляция

- йена

- канада

- кипр

- количественное смягчение

- кредит

- Купи

- манипуляции

- маржинальная задолженность

- миллиардеры

- ммвб

- монеты

- налог

- налоги

- недвижимость

- недвижимость в США

- нефть

- облигации

- оффтоп

- палладий

- пенсии

- пенсионные деньги

- подмосковье

- политика

- портфель

- портфель акций

- правила

- Предприниматели

- прибыль

- прогноз

- риски

- Роберт Шиллер

- Россия

- РФ

- рынок

- серебро

- сланцевая нефть

- спекуляции

- спрос

- сроки

- ставки

- США

- Твиттер

- трейдеры

- трейдинг

- Уголь

- Уоррен Баффет

- фонды

- Форекс

- фрс

- фундаментал

- Фундаментальный

- фундаментальный анализ

- хедж-фонд

- ЦБ

- ценные бумаги

- цены

- цитата

- шорты

- штаты

- эффективность рынка

- Япония

- 2012