SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Александр Дрозд

Ценная подборка №26. Мастерим легальную ДУ схему своими руками (суррогат хэдж-фонда)

- 05 декабря 2011, 16:07

- |

От массированного чтения оффшорного законодательства, коим частенько приходится заниматься последнее время, у меня стали появляться мысли, и сейчас я их вам скажу.

Каждый уважающий себя трейдер в перспективе мечтает стать управляющим хедж фондом, который вертит на рынке миллиардами баксов разных толстых институционалов и пенсионных фондов. В особенности норвежских. Вертит, и снимает свои 2%/20%, потихоньку продвигаясь в списке Форбс навстречу Соросу и Баффету.

Однако беглый анализ ситуации говорит нам, что ежегодное содержание минимального хедж фонда обойдется нам в 20+ килобаксов в год на администраторов, секретарей и юристов, а стало быть смысл городить огород начинается только от мегабакса активов в управлении. Кроме того, этот минифонд будет скорее всего private, а значит публично рекламировать его будет нельзя, а инвесторы смогут пробиться к нему только через секретные директории брокеров, то есть сложно и вряд ли.

( Читать дальше )

Каждый уважающий себя трейдер в перспективе мечтает стать управляющим хедж фондом, который вертит на рынке миллиардами баксов разных толстых институционалов и пенсионных фондов. В особенности норвежских. Вертит, и снимает свои 2%/20%, потихоньку продвигаясь в списке Форбс навстречу Соросу и Баффету.

Однако беглый анализ ситуации говорит нам, что ежегодное содержание минимального хедж фонда обойдется нам в 20+ килобаксов в год на администраторов, секретарей и юристов, а стало быть смысл городить огород начинается только от мегабакса активов в управлении. Кроме того, этот минифонд будет скорее всего private, а значит публично рекламировать его будет нельзя, а инвесторы смогут пробиться к нему только через секретные директории брокеров, то есть сложно и вряд ли.

( Читать дальше )

- комментировать

- ★19

- Комментарии ( 18 )

Чем финансовый кризис 2012 отличается от финансового кризиса 2008?

- 05 декабря 2011, 13:55

- |

В 2008 произошел кризис «теневой банковской системы».

Инвест-банки не могли заместить потерянные рыночные источники финансирования ликвидностью от своего ЦБ, они были лишены наиболее мощных инструментов предоставления ликвидности — сделки с ЦБ — и инвестбанкам оставалась только распродажа активов, что привело к гигантским движениям на фондовых и сырьевых рынках мира и в валютных парах.

В 2012 происходит кризис «классической банковской системы».

Сейчас банкам доступно больше инструментов для сглаживания негативных тенденций, и поэтому не происходит резких движений на рынках активов: на валютных рынках, в стоках и сырье.

Отсутствие резких движений на финансовых рынках не говорит о том, что в 2012 напряжение меньше, чем в 2008.

Внешнее спокойствие рынков говорит лишь о различиях между 2008 и 2012. За внешним спокойствием 2012, возможно, скрывается более серьезный финансовый кризис (так как в основе кредитной спирали лежат не столько финансовые — например ипотечные облигации США — сколько политические активы — государственные облигации).

( Читать дальше )

Инвест-банки не могли заместить потерянные рыночные источники финансирования ликвидностью от своего ЦБ, они были лишены наиболее мощных инструментов предоставления ликвидности — сделки с ЦБ — и инвестбанкам оставалась только распродажа активов, что привело к гигантским движениям на фондовых и сырьевых рынках мира и в валютных парах.

В 2012 происходит кризис «классической банковской системы».

Сейчас банкам доступно больше инструментов для сглаживания негативных тенденций, и поэтому не происходит резких движений на рынках активов: на валютных рынках, в стоках и сырье.

Отсутствие резких движений на финансовых рынках не говорит о том, что в 2012 напряжение меньше, чем в 2008.

Внешнее спокойствие рынков говорит лишь о различиях между 2008 и 2012. За внешним спокойствием 2012, возможно, скрывается более серьезный финансовый кризис (так как в основе кредитной спирали лежат не столько финансовые — например ипотечные облигации США — сколько политические активы — государственные облигации).

( Читать дальше )

Черный лебедь по-французски, или Еще один вариант развала еврозоны.

- 03 декабря 2011, 14:40

- |

Гонка по спасению евро началась. Мрачные итоги аукциона по немецким госбумагам, доходность итальянских бумаг зашкаливающая за 7%, расширение спрэда между немецкими и французскими бондами до уровней 1990-х годов и заявление Moody's о том, что даже Германия не гарантирована от снижения рейтинга: все это указывает на близкое окончание игры.

Знаменитые британские обозреватели близки к истерике. Вольфганг Мюнчау (Münchau) написал 28 ноября в Financial Times, что «еврозоне осталось 10 дней». Эмброс Эванс-Притчард (Ambrose Evans-Pritchard) в Daily Telegraph в тот же день переплюнул его: «Все, что мы определенно знаем, это что европейская валютная политика должна неизбежно привести к развалу и, возможно, фашизму. Что может быть хуже?» Немецкий журнал Spiegel вышел с обложкой, на которой изображена сломанная монета в один евро на фоне темного неба, заголовок гласит: «Что теперь?»

Новые решения, просочившиеся в прессу в прошлые выходные под видом возможных предложений для евросаммита 9 декабря, например, введение евробондов для ядра еврозоны, или привлечение МВФ к фондированию ЕЦБ, слишком сложные и громоздкие для участников рынка, ждущих быстрой реакции ЕЦБ.

( Читать дальше )

Знаменитые британские обозреватели близки к истерике. Вольфганг Мюнчау (Münchau) написал 28 ноября в Financial Times, что «еврозоне осталось 10 дней». Эмброс Эванс-Притчард (Ambrose Evans-Pritchard) в Daily Telegraph в тот же день переплюнул его: «Все, что мы определенно знаем, это что европейская валютная политика должна неизбежно привести к развалу и, возможно, фашизму. Что может быть хуже?» Немецкий журнал Spiegel вышел с обложкой, на которой изображена сломанная монета в один евро на фоне темного неба, заголовок гласит: «Что теперь?»

Новые решения, просочившиеся в прессу в прошлые выходные под видом возможных предложений для евросаммита 9 декабря, например, введение евробондов для ядра еврозоны, или привлечение МВФ к фондированию ЕЦБ, слишком сложные и громоздкие для участников рынка, ждущих быстрой реакции ЕЦБ.

( Читать дальше )

Ценная подборка №25. Случайность или закономерность (торговые методы)

- 02 декабря 2011, 19:52

- |

«Рынок предсказать нельзя, но чтобы зарабатывать деньги, этого и не нужно».

Брюс Бэбкок

Одни трейдеры верят в то, что рынок эффективен. Другие верят, что он не эффективен. Одни покупают портфель индексных акций и сдаются на милость рынка, другие строят сложные прогностические модели, пытаясь предугадать дальнейшее движение рынка. Ошибаются и те и другие. Рынок не является абсолютно эффективным, то есть рыночные колебания не абсолютно случайны. Но и прогнозировать дальнейшее движение тоже бессмысленно, потому что угадать направление рынка еще не означает получить прибыль. Как нельзя лучше рынок характеризует знаменитый афоризм Брюса Бэбкока: «Рынок предсказать нельзя, но чтобы зарабатывать деньги, этого и не нужно». В этой статье я попытаюсь показать, чем предсказание ценовых колебаний отличается от зарабатывания денег.

Теория эффективного рынка подразумевает абсолютную случайность рыночных колебаний. Вся доступная информация уже заложена в цене актива, и все ценовые колебания являются случайными отклонениями от справедливой стоимости актива. Не существует недооцененных или переоцененных активов и любая попытка «обыграть рынок» в долгосрочной перспективе обречена на провал. Не существует ни фундаментального, ни технического анализа. Единственной эффективной торговой стратегией, по мнению сторонников эффективного рынка, является покупка всего индекса фондового рынка. Чтобы опровергнуть эту теорию, я проведу один эксперимент.

( Читать дальше )

Брюс Бэбкок

Одни трейдеры верят в то, что рынок эффективен. Другие верят, что он не эффективен. Одни покупают портфель индексных акций и сдаются на милость рынка, другие строят сложные прогностические модели, пытаясь предугадать дальнейшее движение рынка. Ошибаются и те и другие. Рынок не является абсолютно эффективным, то есть рыночные колебания не абсолютно случайны. Но и прогнозировать дальнейшее движение тоже бессмысленно, потому что угадать направление рынка еще не означает получить прибыль. Как нельзя лучше рынок характеризует знаменитый афоризм Брюса Бэбкока: «Рынок предсказать нельзя, но чтобы зарабатывать деньги, этого и не нужно». В этой статье я попытаюсь показать, чем предсказание ценовых колебаний отличается от зарабатывания денег.

Теория эффективного рынка подразумевает абсолютную случайность рыночных колебаний. Вся доступная информация уже заложена в цене актива, и все ценовые колебания являются случайными отклонениями от справедливой стоимости актива. Не существует недооцененных или переоцененных активов и любая попытка «обыграть рынок» в долгосрочной перспективе обречена на провал. Не существует ни фундаментального, ни технического анализа. Единственной эффективной торговой стратегией, по мнению сторонников эффективного рынка, является покупка всего индекса фондового рынка. Чтобы опровергнуть эту теорию, я проведу один эксперимент.

( Читать дальше )

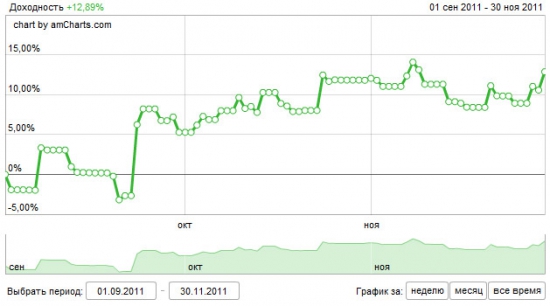

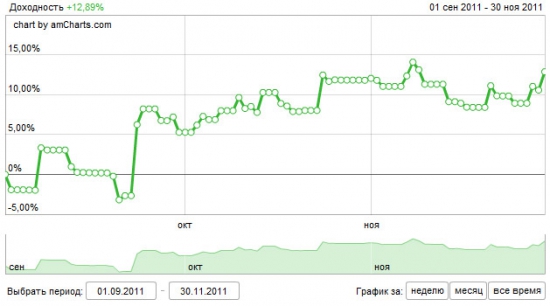

Ноябрь итоги

- 02 декабря 2011, 17:24

- |

Доходность: +0.95%

Просадка: 4.96%

Доходность с момента старта проекта: +12.89%,

максимальная просадка 6,34%

Просадка: 4.96%

Доходность с момента старта проекта: +12.89%,

максимальная просадка 6,34%

Колбасит же биржи последние пол года.

- 02 декабря 2011, 13:50

- |

Момент на лесенке особенно в тему )

Всем хорошего дня и настроения!

Александр Горчаков на смартлабе, поприветствуем!

- 02 декабря 2011, 10:49

- |

Александр Горчаков на смартлабе! Поприветствуем!

http://smart-lab.ru/profile/AGorchakov/

P.S.

Надеюсь не левый кто-то. Судя по адекватным коментариям это он.

http://smart-lab.ru/profile/AGorchakov/

P.S.

Надеюсь не левый кто-то. Судя по адекватным коментариям это он.

Ценная подборка №24. Управление капиталом (стратегии)

- 01 декабря 2011, 20:25

- |

Хорошая торговая система дает трейдеру определенное статистическое преимущество перед рынком. Трейдер может отыскать такие условия для входа, что вероятность краткосрочного прибыльного движения будет превышать 50%, которую дает абсолютно случайный вход. Но одного статистического превосходства входов и контроля над «не верными» движениями цены не достаточно для полноценной торговли. Необходимо третье измерение, которым является управление капиталом.

Можно ловить краткосрочные паттерны, которые сбываются с вероятностью выше 60% или ловить долгосрочные тренды, прибыль по которым в разы превышает убытки от неудачных сделок. Можно даже пытаться управлять риском убыточной позиции, тестируя и оптимизируя собственные стоп-лоссы. Но даже выполнение всех основных правил не сделает трейдера миллионером. Если, конечно, он не отыскал «священный Грааль», абсолютно верно предсказывающий поведение рынка на несколько дней вперед. Одного статистического превосходства входов и контроля над «не верными» движениями цены просто не достаточно для полноценной торговли. Необходимо третье измерение, которым является управление капиталом.

( Читать дальше )

Можно ловить краткосрочные паттерны, которые сбываются с вероятностью выше 60% или ловить долгосрочные тренды, прибыль по которым в разы превышает убытки от неудачных сделок. Можно даже пытаться управлять риском убыточной позиции, тестируя и оптимизируя собственные стоп-лоссы. Но даже выполнение всех основных правил не сделает трейдера миллионером. Если, конечно, он не отыскал «священный Грааль», абсолютно верно предсказывающий поведение рынка на несколько дней вперед. Одного статистического превосходства входов и контроля над «не верными» движениями цены просто не достаточно для полноценной торговли. Необходимо третье измерение, которым является управление капиталом.

( Читать дальше )

теги блога Александр Дрозд

- bitcoin

- wealth lab

- акции

- алгоритм

- алгоритмическая торговля

- алгоритмы

- алготрейдинг

- американские акции

- Американский рынок

- аналитика

- аналитики

- биржа

- биткоин

- внутридневная система

- волатильность

- Горчаков

- грааль

- Греция

- деньги

- дефолт

- диверсификация

- доходность

- доходы

- ДУ

- еврозона

- европа

- жадность

- золотые слова

- идеи

- инвестиции

- интуиция

- итоги месяца

- итоги сентября

- китай

- комиссия

- кризис

- криптовалюты

- кукловоды

- лайткоины

- ЛЧИ

- математика

- математическое ожидание

- мегафон

- Миловидов

- мобильный пост

- модель

- мультфильм

- нефть

- облигации

- октябрь

- опрос

- опыт

- оффтоп

- плечи

- плюсики

- польза обществу

- потери

- прогнозы

- программирование

- просадки

- проскальзывание

- психология

- рейтинг

- РИ

- риск

- риски

- робот

- роботы

- ртс

- рынки

- рынок

- система

- системная торговля

- системный трейдинг

- системы

- смартлаб

- статистика

- Стратегии

- стратегия

- страх

- сша

- технический анализ

- топики

- торговая система

- торговые системы

- трейдеры

- трейдинг

- управляющие

- физика

- финансы

- фондовый рынок

- фьючерс

- фьючерсы

- Хазин

- хэдж фонд

- Ценная подборка

- шум

- эквити

- экономика

- 2012