fxsaber

История спреда разных брокеров.

- 20 сентября 2022, 03:43

- |

История цен торгового символа на рынке Forex имеет особое значение. Децентрализация рынка создает условия, когда цены одного и того же символа на разных торговых площадках отличаются. Это же касается криптовалютного рынка, дарк-пулов.

В общем, имеет смысл изучить вопрос перед торговлей, чтобы сделать ее наиболее выгодной. Вполне возможно, что особенно хорошие цены позволят использовать определенные закономерности в прибыль.

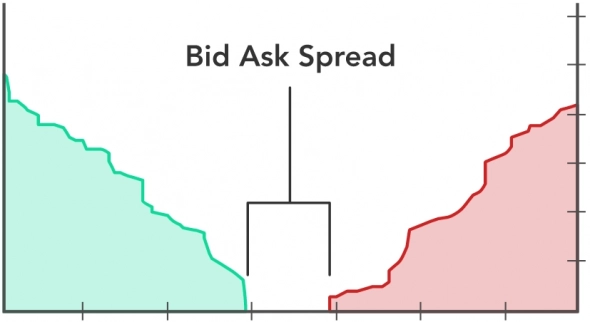

Ниже пойдет об истории одной из ценовых характеристик — спред (соотношение между Bid/Ask-ценами).

Сервисы анализа истории спреда.

Довольно много Web-сервисов сравнения онлайн-спредов брокеров. Значительно меньше вариантов анализа истории спреда. Вот несколько ссылок.

( Читать дальше )

- комментировать

- 1.3К | ★1

- Комментарии ( 1 )

Частичное исполнение.

- 06 августа 2022, 15:05

- |

На рынке случаются различные эпизоды с исполнением торговых ордеров. Наверное, важно уметь быстро разобраться в той или иной торговой ситуации. MT5 сохраняет довольно много информации в истории торговли, нужно только суметь посмотреть на нее под правильным углом.

Ниже на нескольких примерах покажем, как найти интересные ситуации частичного исполнения и какие существуют способы их представления.

Поиск.

Этот скрипт находит события, когда один и тот же отложенный ордер создает несколько позиций, жизни которых не пересекаются. Т.е. сначала открылась и закрылась одна позиция, затем — вторая и т.д. И все они происходят из одного и того же отложенного ордера за счет его частичных исполнений на Hedge-счете.

( Читать дальше )

Возможности анализа не только своей истории.

- 20 июня 2022, 20:32

- |

Семейство терминалов MetaTrader позволяет штатно визуализировать историю торговли открытого счета, бэктестов и Сигналов (мониторинг огромного числа торговых счетов).

Ниже пойдет речь об использовании готового инструмента, раскрывающего данные возможности, в рамках MetaTrader 5. При этом используемый подход может быть реализован и в MetaTrader 4.

Торговый счет.

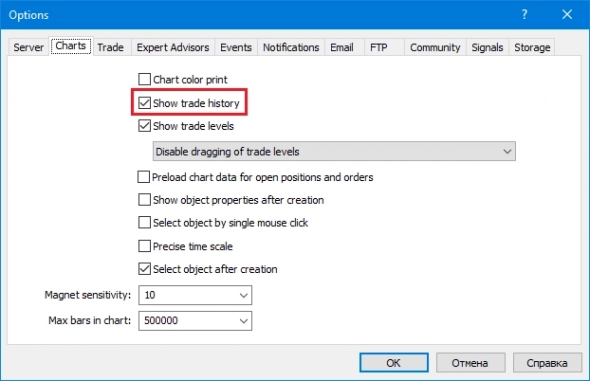

Терминал позволяет автоматически отображать историю торговли на соответствующих графиках символов.

Визуализация дает примерно такую картинку.

( Читать дальше )

Оценка адаптивности ТС и метод ее улучшения.

- 11 июня 2022, 17:39

- |

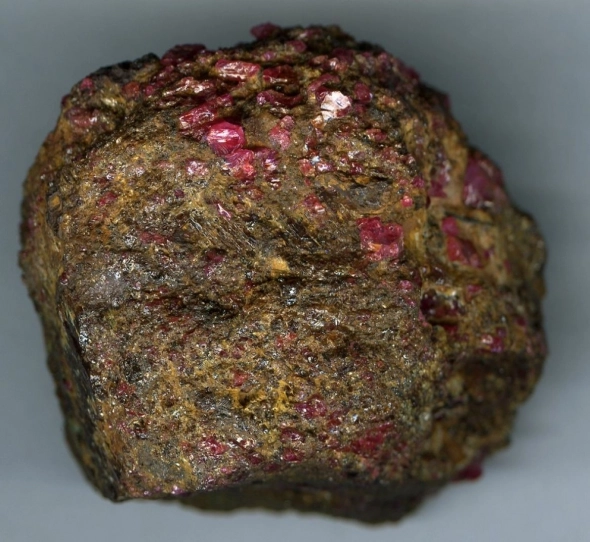

На картинке редкий драгоценный камень пейнит. Каким он может быть и причем здесь алготорговля — ниже.

По мере совершенствования фильтра белых лебедей оформились некоторые мысли, которые скопирую сюда из телеграм-группы, чтобы дальше было понятнее, как возникла сама тема.

( Читать дальше )

Фильтр белых лебедей.

- 08 июня 2022, 22:29

- |

В любом исследовании сначала идет подготовка исходных данных. На фин. рынках это почти всегда истории котировок. В зависимости от источника, они могут обладать определенными особенностями. Сегодня поговорим о белых лебедях и способах их обойти.

На эту тему ранее были написаны небольшие заметки.

- Граальность, которая все портит. Белые лебеди на истории и в реале.

- Обход несистемных убытков/прибылей при Оптимизации ТС.

Белый лебедь.

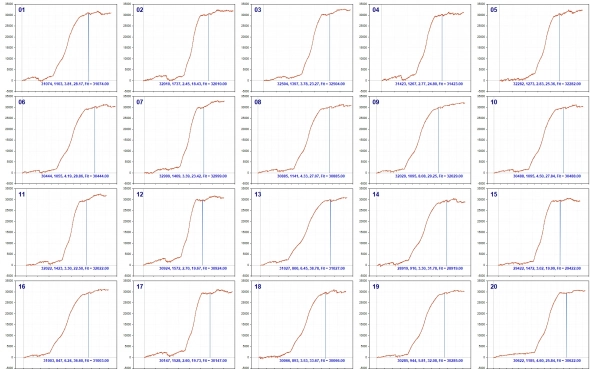

На картинке 20 лучших проходов с форвардами (правее синей линии), взятых из генетической оптимизации на 18-ти ядрах с принудительным прерыванием после 2000 проходов (подробности здесь).

( Читать дальше )

Уменьшаем выборку - увеличиваем стат. значимость?

- 28 января 2022, 01:22

- |

Торговый робот должен (условно) удовлетворять следующим условиям:

- Совершать достаточно много сделок на интервале настройки (оптимизации).

- Показывать столь же стабильный результат вне интервала оптимизации.

Безусловно, эти требования ничего не гарантируют, хоть и несколько увеличивают доверие к потенциальным возможностям робота.

( Читать дальше )

Research04: клиентская база брокера.

- 22 января 2022, 05:05

- |

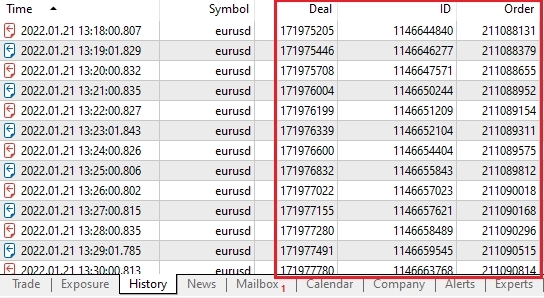

Продолжаем давнюю тему исследований. На этот раз будем изучать совсем необычные для исследования данные. Они лежат на поверхности и знакомы даже ручным трейдерам, т.к. сталкиваются с ними ежедневно, но почти не обращают на них внимание. Помечены на картинке.

Данные.

- Deal — номер сделки в MT5. Сделка — осуществленная покупка/продажа соответствующего актива.

- Order — номер ордера соответствующей сделки в MT5. Ордер — торговый приказ определенного типа.

- ID — строковый идентификатор соответствующей сделки в MT5. В данном случае он числовой и соответствует (гипотеза) независимому от торговых платформ номеру учетной записи соответствующего действия брокера.

Идея.

( Читать дальше )

Маленький эпизод из жизни алготорговли на настоящем институциональном рынке FOREX.

- 25 ноября 2021, 22:05

- |

Пролог

У меня есть ПАММ-счет, по правилам оферты которого с момента любой инвестиции не могу получать вознаграждение за управление в течение года. При этом инвесторы никак не ограничены: могут снимать свои деньги+прибыль в любой момент времени.

На счете сейчас в управлении ~40 000 евро. Что позволяет открываться относительно крупными лотами. Я воспользовался такой возможностью, чтобы показать, как это происходит на настоящем институциональном рынке FOREX, который в данном случае представляет агрегацию нескольких крупных поставщиков ликвидности.

Мы говорим про реальный рынок FOREX, а не множество одноименных кухонных способов торговли на форексе, о которых слышал каждый. Ниже увидите, как это происходит.

( Читать дальше )

Что общего между сверхприбыльностью и вакцинацией?

- 23 ноября 2021, 15:08

- |

- Возможен ли положительный эффект от публикации сверхприбыльной торговли?

- Как бы вы распорядились, будь у вас сверхприбыльная торговля?

Вот два вопроса, отвечая на которые, появляются параллели с вакцинацией (взял тему из-за хайпа).

Идея.

Есть идея дать полный доступ (через сервисы мониторингов) к длительной сверхприбыльной истории торговли. Речь не идет о быстром разгоне, везении и подобных историях, что случаются каждый день.

Зачем публиковать сверхприбыльность?

Наиболее популярные ответы сводятся к нескольким П:

- Потешить свое самолюбие.

- Показать, что длительная сверхприбыльная торговля реальна.

- Подтвердить компетентность.

- Привлечь инвестиции.

- ...

- Остановить торговлю на счете и сохранить для истории в паблике (на всякий случай).

( Читать дальше )

теги блога fxsaber

- HFT

- Meta Trader 4

- Meta Trader 5

- MetaQuotes

- Metatrader

- Metatrader 4

- MetaTrader 5

- MetaTrader5

- mql

- mql5

- mt4

- mt5

- MT5 MQL5

- OOS

- tslab

- адаптивность

- алготрейдинг

- белый лебедь

- брокер

- бэктестинг

- Грааль

- даркпулы

- децентрализованная биржа

- диверсификация

- диверсификация портфеля

- доходность

- драйвер

- ДЦ форекс

- железо

- задержки

- закономерности рынка

- закономерность

- издержки

- инвестиции

- инвестор

- исполнение ордеров

- исследование

- итоги

- итоги месяца

- Калькулятор

- комиссия

- комиссия брокера

- криптовалюта

- Лебедь

- лебедь черный

- лимитные ордера

- лучший памм счет

- лчи

- максимальная просадка

- Маркетинг

- машинное обучение

- метатрейдер

- миф

- мониторинг

- мониторинг счета

- нейронные сети

- Нейросети

- оборот торгов

- операционная система

- оптимизация роботов

- Оптимизация торговой системы

- Отчет о торговле

- ПАММ

- памм счета инвестиции

- переворот

- подготовка данных

- портфель

- проверка системы

- продажи

- просадка

- проскальзывание

- рейтинг

- робот

- Сверхприбыли

- сверхприбыль

- свопы

- Скальпинг

- советники

- спред

- статистика

- статья

- стейтмент

- Телеграм

- телеграмм канал

- тестер

- тестер МТ5

- тики

- тики. работа с хистори

- торговая система

- торговые роботы

- торговые системы

- трагедия

- трейдинг

- тренд

- фильтр

- фильтрация

- форекс

- хедж-фонд

- чёрный лебедь

- шторм