Florid F.

Различные Миры

- 24 декабря 2020, 16:05

- |

- комментировать

- 304

- Комментарии ( 0 )

Очередное ралли BTC

- 23 ноября 2020, 14:48

- |

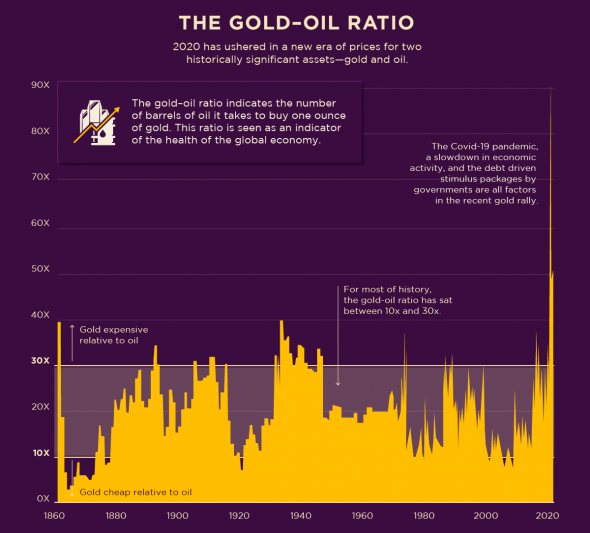

160-летняя история показателя отношения цен Золото/Нефть

- 06 ноября 2020, 15:05

- |

Коэффициент отношения цены Золота к Нефти показывает количество баррелей нефти приходящийся к одной унции золота. Данный показатель определяет состояние глобальной экономики.

Максимальный в истории показатель Золото/Нефть находился в коридоре 10х......30х.

Любовь к Развивающимся Рынкам (ЕМ)

- 30 октября 2020, 14:44

- |

10 вечных инвестиционных принципов

- 28 октября 2020, 18:21

- |

- Избегайте эмоционального вложения

«Если вы не можете контролировать свои эмоции, вы не можете контролировать свои деньги». — Уоррен Баффет

Это первый принцип в списке, потому что, если вы попытаетесь реализовать оставшиеся 9, не выполнив сначала этого, от них будет мало пользы.

Как мы знаем, фондовый рынок — это коллективная группа людей, часто испытывающая страх и жадность. Поэтому, если мы поддаемся стадному менталитету того, что чувствуют все остальные, мы неизбежно совершим ошибки.

Это может привести к тому, что люди совершат ошибку, покупая наверху, а продавая внизу. Просто потому, что они получают FOMO (страх упустить возможность) на пути вверх, когда все зарабатывают деньги, и панику на пути вниз, когда все остальные бегут к выходу. Главное помнить, что фондовый рынок временами может быть маниакально-депрессивным, поэтому не вкладывайте деньги эмоционально.

( Читать дальше )

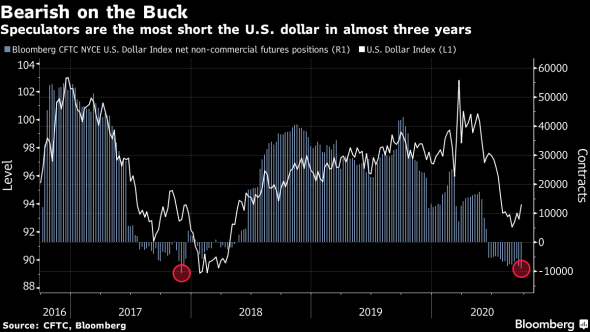

Шорты по Баксу

- 30 сентября 2020, 14:47

- |

Доллар находится на курсе своего первого месячного роста с марта. Валюта повторила свою роль убежища, поскольку инвесторы все больше беспокоились о перспективах восстановления мировой экономики. Индекс доллара вырос примерно на 2% в сентябре, период, в течение которого мировые акции упали более чем на 3%.

Новые волны коронавирусной инфекции, застопорившиеся фискальные стимулы США и неопределенность относительно того, как пройдут 3 ноября президентские выборы. Тем не менее, несмотря на этот мрачный фон, последние данные о позиционировании хедж-фондов показывают, что спекулянты накопили самые большие ставки против доллара почти за три года. Это все более переполненное Пари может фактически указать на потенциал дальнейшего роста доллара США. Если доллар продолжит расти, хедж-фонды могут пересмотреть свои медвежьи ставки, подталкивая валюту вверх. Bank of America, например, видит некоторое пространство для роста доллара в ближайшие недели, хотя он более осторожен в отношении дальнейших перспектив.

Технологические акции США нащупали сильную поддержку

- 21 сентября 2020, 14:29

- |

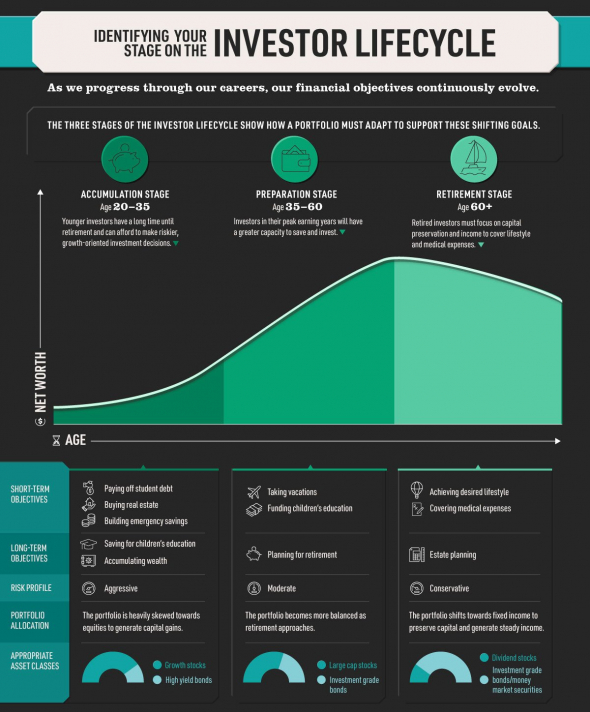

Определите свой этап жизненного цикла инвестора

- 24 августа 2020, 16:16

- |

| Этапы цикла | Краткосрочные потребности | Долгосрочные потребности | |

|---|---|---|---|

| Этап накопления (лет 20-35) | — Выплата студенческих кредитов — Покупка недвижимости — Начало создания сбережений |

— Сбережения на образование детей — Накопление состояния |

|

| Подготовительный этап (лет 35-60) | — Карьера — Накопление на образование детей |

— Пенсионное планирование | |

| Пенсионный возраст (лет 60+) | Достижение желаемого образа жизни |

— Планирование недвижимости |

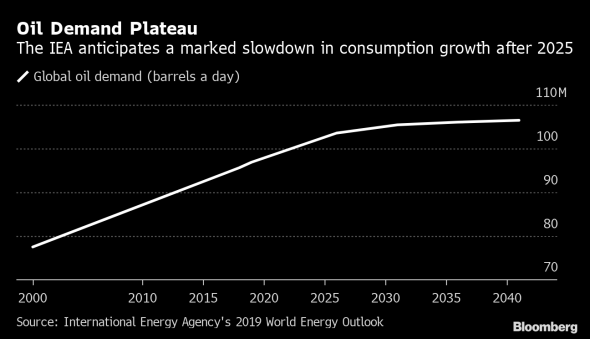

Плато нефтяного спроса

- 12 августа 2020, 16:09

- |

Есть пара интересных вещей, происходящих на товарном рынке, причем вчерашнее падение золота с недавних рекордов, безусловно, заметно. Однако сегодня я хочу поговорить о нефти. За последние пару месяцев нефть застряла в очень узком диапазоне, близком к 45 долларам за баррель по бренту. Хотя после апрельских манипуляций, вероятно, произошло некоторое падение спекулятивного интереса к нефти, близкая смерть волатильности цен необычна. Что еще более важно, найденный им уровень, скорее всего, сохранит давление на производителей с жесткой маржой, таких как США сланцевая промышленность, которой была опустошена, и среди членов ОПЕК, которые традиционно полагались на высокие доходы от нефти.

В то время как непосредственной причиной резкого падения цен на нефть, очевидно, стало замедление экономической активности из-за пандемии, предупреждения о пиковом спросе на нефть в последнее время стали более громкими. Эми Майерс Джаффе, управляющий директор лаборатории климатической политики в Школе права и дипломатии Университета Тафтса Флетчера, отмечает, что " пандемия ускорит многие технологии и модели поведения, которые так или иначе должны были прийти.«Это означает, что ускоряющийся переход к зеленым технологиям может еще больше ускориться из-за глобального замедления.

Если она права, то нефть, возможно, уже находится в вековом упадке.

теги блога Florid F.

- COVID-19

- crisis

- currencies

- EM

- ETF RSX

- FAANGM

- oil export

- QE

- S&P500

- S&P500 фьючерс

- US Dollar index

- Value investment

- Wall Street

- Wealth

- WTI - CL

- активы

- акции

- акции США

- американские фонды

- Аргентина

- банки

- биржа

- БОГАТЕИ

- богатейшие люди

- Брокерские счета

- брокеры

- брокеры Америка

- ввп

- Венесуэла

- волатильность

- вопрос

- Госкомпании дивиденды

- дивиденды

- Долг ВВП

- доллар

- Доллар рубль

- доха

- доход

- доходности

- жижа куда же ползешь

- Золотишко ты мое золотишко

- золото

- Золото Gold

- инвестирование

- инвесторам

- индексы акций S&P500

- инфляционное таргетирование

- инфляционные ожидания

- итоги 2020

- Китай

- китай биржа

- китайские акции

- количественное смягчение

- короновирус

- кредит

- кризис

- Миллардеры

- мировые индексы

- монетарная политика

- музыка

- начало карьеры трейдера

- Нефть

- Нефтяной рынок

- облигации

- опрос

- оффтоп

- пенсионная система

- понятия

- прогноз

- процентные ставки

- Пузыри на рынке

- развивающиеся рынки

- рисковые активы

- росс рынок

- Россия

- РФ

- Сбережения россиян

- спекуляции

- СССР

- ставка ФРС

- стоимость

- страх и жадность

- сша

- тарифы брокеров

- технологические компании

- трейдеры

- трейдинг

- убыток по операциям с ценными бумагами

- фаст-фуд

- ФЕД резерв

- финансовые активы

- форекс

- ФРС

- футбол

- ЦБ

- цикл жизни

- экономика

- экономика Китая

- экономика России

- Эпидемия