Александр

Слизь, борьба с чудовищем.

- 13 января 2026, 00:37

- |

Проскальзывание, это чужой, который портит результаты алгоритма. Да да, именно чужой — более быстрый, более информированный, более ушлый — тот кто обходит тебя на повороте, пока ты только начинаешь входить в вираж.

Как бороться?

Самый очевидный способ:

1. Колокация, расположение торговых алгоритмов рядом с сервером биржи, свой софт, свои коннекторы plaza fast, gpu и т.д. Борьба за миллисекунды, доступа к стакану. Стоит денег, упороться можно в сотни тысяч рублей. Для тех кто может — лучший способ.

2. Анализировать стакан, бить в лучший бид или лучший аск, когда время разъедания меньше времени доставки ордера. Но попадаешь на высокую комисcию. Стоит денег.

Для простых парней из деревни:

3. Выбор ЛИКВИДНОГО инструмента для торговли.

4. Использование лимитных ордеров.

Рабочий метод для входов в позицию.

Вся проблема в выходах, если используешь для выхода, пробой минимума (лонг) или максимума (шорт), или пробой любого другого скользящего уровня, то рискуешь с лимитником оказаться в позиции во время шторма. Цена просто может не вернутся к лимитнику ни через 10 минут, ни через час, ни через день. В итоге, если лимитку не съели, через какое-то время (например, 10 минут) нужно переставлять ордер, принимая проскальзывание, иначе растёт вероятность проскальзывание в — 100р превратить в — 2000р.

( Читать дальше )

- комментировать

- 1К | ★3

- Комментарии ( 18 )

а что если?

- 06 января 2026, 15:45

- |

Анализиру прошедший год, самые комфортные системы, это те, которые делают очень мало сделок, но бьют «точно» в цель. Пусть доходность небольшая, но они всегда в плюсе. Т.е. их доходность на сделку высокая, но сделок мало, и кажется, что они не вообще не профитят. Ниже скрин, доходность за год всего 11%.

( Читать дальше )

ИИ проникает в жизнь

- 05 января 2026, 15:44

- |

Решил исправить небольшую ошибку в оформлении, графики не перерисовывались если окно раскрываешь на весь экран. Думал, счас за пару минут. Набираю вопрос, и грок выдаёт, что эта ошибка исправляется только перехватом сообщения. Т.е. стандартными методами не сделать. Быстро разобрался, попробовал несколько вариантов. Ключевая фраза которую дал ИИ:

// Маскируем 4 младших бита согласно документации WinAPI

int command = Message.WParam & 0xFFF0;

Вы это серьёзно ?☺☺☺

По факту с документацией WinApi можно зависнуть разбираться на месяц. Надо ещё сообразить, что бы туда залезть и начать поиск. Вначале бы искал форумы, ссылки и т.п. А тут раз и готово. Ускорение разработки в десятки и сотни раз. Уже не первый раз пользуюсь. Незаметно, всё больше и больше ИИ становится ближе. С точки зрения работы с большими объёмами информации альтернатив то нет.

Алиса от яндекс тоже дала такой же выхлоп(ну почти также), хотя от гугла инфа подошла больше, позволила сразу предвосхитить новые сложности.

( Читать дальше )

стратегии si

- 03 января 2026, 05:41

- |

Убрал все усовершенствования посмотрел. Грааль. Зачем плюхи добавлял — не пойму… Без них результат в два раза лучше. Сделок мало, результат высокий.

результат теста на си со скользящим стопом. 2020 — 2025г. (результат — доходность на рубль, без учёта плеча) 1382 сделок доходность 1,165

убираем стопы, (выход из лонга по сигналу «в шорт» 497 сделок доходность 2,06

( Читать дальше )

итоги 2025 год

- 28 декабря 2025, 23:38

- |

2025 год американские горки, плохой результат, много опыта.

В июле 2024 года все перевёл на ЕДС и подключил комон.

Результаты за 2025 год — 15,06%

комментарии:

в декабре 2024 года, было достаточно большое количество торговых систем. С середины декабря 2024, начали здорово профитить, и в конце февраля 2025 года, у самых сильных алгоритмов увеличиваю риски в два раза. (Кружочком выделил где поднял риски, прям на пике upтренда). Сразу (буквально на следующий день) самые профитные стратегии начали лить безбожно. В июне и июле 2025 отключал убыточные стратегии (поздно, надо было раньше, но тогда не было формализованных критериев). Все льющие стратегии были лонговые.

Ещё в июле 2024 году нашёл очень хорошие шортовые стратегии, они прекрасно перенесли upтренд конца 2024 года и начало 2025 года, и неплохо заработали, уменьшив итоговую просадку.

Из за разделения стратегий на шортовые и лонговые, весь портфель систем сильно был склонён в длинную сторону.

торговые сессии выходного дня:

( Читать дальше )

Стратегии comon итоги 2025

- 28 декабря 2025, 01:31

- |

1.Арбитражная стратегия, Автор Дмитрий Бабкин. Подписчиков 0 (28.12.2025) Стратегия закрыта.

К сожалению, стратегия обнулилась. Прискорбно, возможно пришлось Дмитрию выйти на работу. Вероятнее всего использовалась стратегия многоуровневого маркет-мейкинга описанная Давидом Серебренниковым (https://y-dav.livejournal.com/8877.html). Сам использовал это много лет назад, результаты были катастрофическими. Было интересно, как автор стратегии преодолел проблемы разбегания раздвижек. Когда на «нетрендовом» рынке стратегия не показывала восстановление, уже было тревожно. Давид описывал, что проблемы разбегания решаются только крупным капиталом и большой диверсификацией, думаю, что в этих стратегиях это не решается никак.

Пожелаю Дмитрию скорого восстановления, пусть всё сложится у вас хорошо.

ссылка на стратегию: www.comon.ru/strategies/118916/

2. Алго-Квант Моментум. Автор: Дмитрий Овчинников. Подписчиков 15 (28.12.2025)

( Читать дальше )

Обзор стратегий comon

- 05 января 2025, 19:14

- |

(Дисклеймер, не является инвестеционной рекомендацией.)

1. Арбитражная стратегия, Автор Дмитрий Бабкин. Подписчиков 99 (05.01.2025)

показатели стратегии

( Читать дальше )

Вы бы начали торговать такую торговую систему ?

- 06 декабря 2024, 13:06

- |

Стали бы вы торговать такую систему сейчас?

торговый период 1.1.2020-18.10.2024г.

Profit =353 598.82р

кол-во сделок = 1080

кол-во контрактов = 2

Объекты в алгоритме.

- 11 января 2023, 23:55

- |

Заметка ниже будет полезна тру алготрейдерам, которые сами пишут торговые программы, исследуют рынки и придумывают алгоритмы. Она поможет не утонуть, не уйти по ложному пути и остаться на плаву долгое время, и может быть, если повезёт — грааль будет создан.

Итак, какие объекты (индикаторы) необходимо создать в программе, для написания эффективных алгоритмов?

Обязательные:

1. Moving Average — скользящее среднее (куда же без них).

2. Linear Regression — линейная регрессия

3. Minimum, Maximum — определение минимума максимума

4. Standart Deviation — стандартное отклонение (объединено с Пунктом 1, вычисляется в составе одного объекта)

Могут пригодится дополнительно:

5. Correlation — корреляция

6. Relative strength index — индекс относительной силы

7. Multiple regression — множественная регрессия

Пункт 1 (скользящее среднее) также вычисляет бету регрессии, но иногда нужна регрессия не на время, поэтому отдельный объект Linear Regression всё таки необходим.

( Читать дальше )

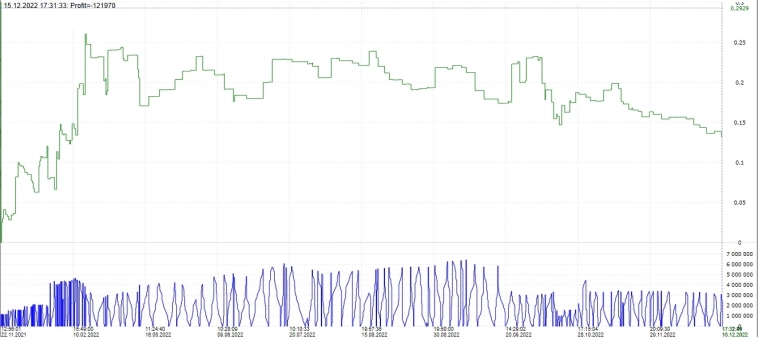

Отрисовка эквити

- 15 декабря 2022, 22:49

- |

Добрый вечер уважаемые трейдеры. Статья ниже будет полезна для труалготрейдеров, которые самостоятельно пишут свои торговые программы.

Регулярно трейдеры, показывая эквити (например когда подводят итоги), выделяют на ней участки, не относящиеся к работе алгоритмов. «Вот тут я вывел, поэтому не обращайте внимание на это падение», «вот тут я довнёс...» и т.п. Бывает так, что алгоритм заходит не на весь объём и опять эквити выглядит искажённым или трейдер сам меняет объём алгорима.

Сталкиваясь с подобного рода проблемами, предлагается удивительно простое и эффективное решение. Для этого нужно эквити привести к объёму денежных средств используемых алгоритмом.

Другими словами: Эквити записывается на каждое изменение объёма денежных средств занятых алгоритмом. Обозначим эту последовательность Экв (i),

где Экв — запись прибыли, i — номер отсчёта.

Затем из эквити строится разность dЭкв(i).

( Читать дальше )