dmitry71

Кого смотрю/слушаю/читаю по системной торговле

- 21 февраля 2024, 10:19

- |

Примерно с год-полтора назад я начал осваивать системную торговлю. Начинал практически с нуля, хоть ранее (в начале двухтысячных когда были доступны халявные программы под старую винду) и был небольшой опыт попыток создания систем торговли. Естественно приходится многому учиться. Сейчас регулярно смотрю и слушаю разные каналы на ютубе по этой теме. Вот список каналов которые мне нравяться и из которых почерпнул что-то полезное для себя:

https://www.youtube.com/@BetterSystemTraderPodcast/videos

https://www.youtube.com/@DesireToTRADE/videos

https://www.youtube.com/@BetterTraderAcademy/streams

https://www.youtube.com/@tradingwithrayner/videos

https://www.youtube.com/@AlgoTradingWithKevinDavey/videos

Что касается количественных портфельных систем по выбору акций то рекомендую этих авторов: https://seekingalpha.com/author/yuval-taylor, https://seekingalpha.com/author/ryan-telford, https://seekingalpha.com/author/kurtis-hemmerling ну и обязательно форум на portfolio123

( Читать дальше )

- комментировать

- 418 | ★2

- Комментарии ( 9 )

Системное хеджирование.

- 06 сентября 2023, 17:51

- |

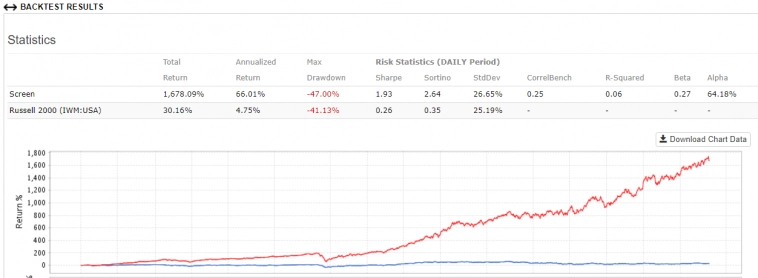

В сервисе portfolio123 у меня есть настроенный фильтр акций малой и микрокапитализации, который при тестировании за 5 лет дает следующий результат:

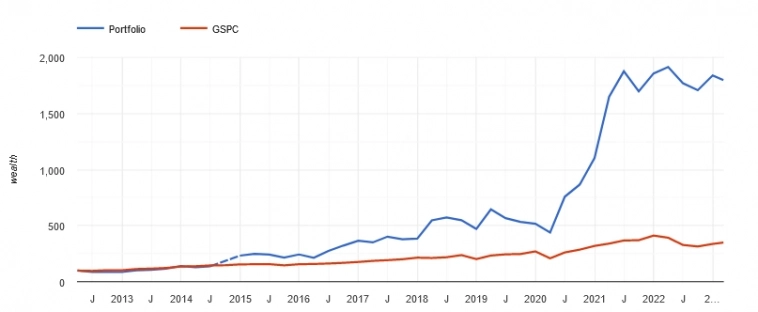

Выглядит не плохо, но пугает максимальная просадка 47%. При тестировании можно применить хеджирование. Я применил элементарное правило трендслежения на средних для входа в хедж (шорт IWM) и получил такой результат при 100% хеджировании:

( Читать дальше )

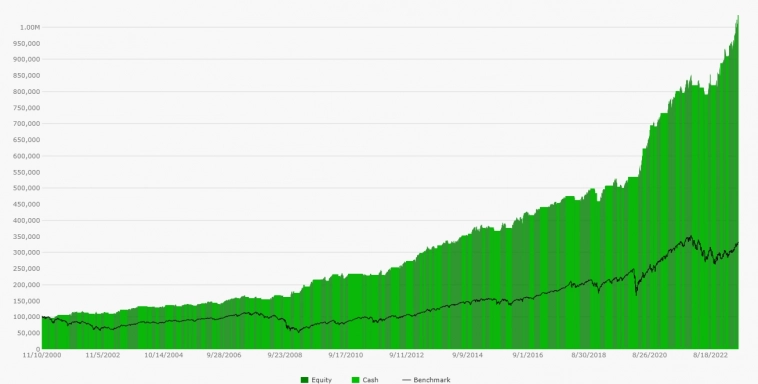

Квантовое инвестирование

- 08 марта 2023, 16:51

- |

( Читать дальше )

Вопрос опционщикам.

- 27 сентября 2020, 07:35

- |

Вроде бы в теории красиво, но что-то мне подсказывает что тут нет грааля, иначе многие бы так делали. Вот и думаю, проверять этот метод на практике своими деньгами или это уже всё давно отвергнуто.

Окончание коррекции?

- 10 марта 2020, 09:35

- |

Скорректировались на 0.618 от роста с лоя конца 2018 года. Большая вероятность что развернемся уже тут или еще сходим на 2570 (0.786 по Фибоначчи)

Налоги с ETF

- 27 июня 2019, 10:04

- |

Кто-нибудь знает, ETF которые имеют в своем портфеле REIT-ы, например VNQ, при получении дивидендов от REIT-ов какой налог выплачивают 10%, 30% или вообще что-то выплачивают? Не получается ли так что, когда ETF выплачивает мне дивиденды, то с меня удерживается (10+3)% и еще и с самого ETF удерживается 10%/30%? То есть есть ли двойное налогообложение?

теги блога dmitry71

- ETF

- REIT

- REITs

- S&P500 фьючерс

- seekingalpha

- substack

- Акции

- акции США

- алгоритмическая торговля

- алготрейдинг

- долговой рынок

- Инвестиции в недвижимость

- искусственный интеллект

- Итоги месяца

- мобильный пост

- Налогообложение на рынке ценных бумаг

- недвижимость

- Нейросети

- опционы

- оффтоп

- портфель акций сша

- система торговли

- системная торговля

- системный трейдинг

- спекуляции

- тестирование на истории

- торговая система

- торговые роботы

- трейдинг

- фильтр акций

- фьючерсы

- хеджирование