Amalteya

Кажется Исламское государство начало захват Москвы

- 03 сентября 2017, 16:19

- |

В настоящее время у посольства Мьянмы на Большой Никитской улице в Москве проходит несанкционированная акция протеста против угнетения мусульманской народности рохинджа в Мьянме. Поводом для демонстрации стал соответствующий пост Рамзана Кадырова. В акции принимают участие более 1000 представителей исламских общин.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 179 )

Корейская баллистическая ракета или нанесет ли Трамп удар по КНДР?

- 29 августа 2017, 08:53

- |

Нет. Как минимум в течение ближайших 10 дней мы можем спасть спокойно. Если не произойдет ничего экстраординарного, никакой войны не будет, ибо ничего по настоящему страшного и угрожающего всему прогрессивному человечеству не случилось.

Во-первых, в ходе полета корейская баллистическая ракета развалилась на части (зафиксировано военными спутниками как минимум трех стран), что уже говорит об отсутствии непосредственной военной угрозы. Во-вторых, ракета летела без боевой части, а полет носителя с боеголовкой и без нее – это огромная разница, на преодоление которой у разработчиков обычно уходит много месяцев. В-третьих, одно дело собрать силами своих лучших инженерных кадров единичное нормально летающее изделие и совершенно другое дело обеспечить его серийный выпуск для боевого применения, хотя бы ограниченный. Тоже дело не на один месяц.

Так что причин пить валидол и отдавать приказ о немедленной военной операции у Трампа особо нет никаких. Тем более, что сама операция не может быть проведена сходу, «из казармы». Для этого требуется создание специальной военной группировки, то есть сосредоточение и концентрация необходимых военных сил и выстраивание их в боевой порядок. Расписывать все это подробно долго, да и не всем интересно. Проще сказать, что для нас основным показателем готовности Америки к военному удару по КНДР станет размещение на рубеже атаки не менее двух авианосцев при поддержке ударной авиации и подводных лодок. В этом случае вероятность нанесения удара составит более 80%. Если авианосцев будет три, то вероятность удара вырастет до 95%.

Ну а пока этого нет, можно расслабиться и ждать, что все, что сейчас выросло, скорее всего, очень скоро опять упадет..

“Мы вам не враги» - испуганно обратился Госсекретарь США к Северной Корее

- 02 августа 2017, 08:49

- |

CNN \ Secretary of State Rex Tillerson said that the US is willing to sit down for talks with North Korea… «We do not seek regime change. We do not seek an accelerated reunification of the peninsula. We do not seek an excuse to send our military north of the 38th parallel,» Tillerson said during a surprise visit to the agency's briefing room on Tuesday. «We are not your enemy, we are not your threat, but you are presenting an unacceptable threat to us and we have to respond…»

Вот это, конечно, поворот почище Фауста Гете. Вот это кунштюк почище амфор в Черном море. После двух месяцев грозных заявлений и обещаний «навсегда избавить мир от главной угрозы 21-го века», все заканчивается тихим повиливанием хвостом и предложением мира.

Подобная смена курса произошла после того, как расчеты показали, что в случае военного удара по Северной Корее, последняя окажется способна нанести ответный удар, что повлечет за собой многотысячные потери среди американцев и их союзников. К слову сказать, ранее Америка отказалась от планов военного вторжения в Иран (заменив таковые на нефтяное эмбарго) после того, как моделирование ситуации показало, что военная атака и высадка десанта со стороны Персидского залива обернется уничтожением около 8 тысяч американских военных и почти трети боевого состава 5-го оперативного флота ВМС США.

( Читать дальше )

Barclays: цена на нефть может вырасти на $7, если США введут санкции против Венесуэлы

- 28 июля 2017, 09:49

- |

В настоящее время в Администрации Дональда Трампа рассматривается вопрос о введении эмбарго на поставки нефти из Венесуэлы вследствие массовых случаев нарушения демократических свобод и прав человека в этой стране. Согласно опубликованному на этой неделе докладу Barclays, это решение будет способствовать росту нефтяных цен на $5-$7.

Венесуэла является одним из крупнейших экспортеров черного золота в США, который ежедневно поставляет в эту страну около 750 тыс. баррелей сырой нефти. Запрет на нефтяные поставки из Венесуэлы автоматически приведет к сырьевому дефициту на американском рынке. Как отмечает Barclays, в принципе, в течение 2-3 месяцев возникший дефицит может быть компенсирован за счет продажи части стратегических запасов нефти, но потом, по истечении этого срока резервы сдерживания закончатся и это неизбежно приведет к росту цен.

В общем – готовьтесь! ))

P.S. В данном случае мы видим прекрасный пример либо вербальных манипуляций рынком и либо тотального непонимания ситуации, ровно из-за которого Barclays и несет сейчас серьезные убытки по сырьевому направлению.

( Читать дальше )

Нефть – профессиональные управляющие продолжают сливать…

- 22 июля 2017, 08:02

- |

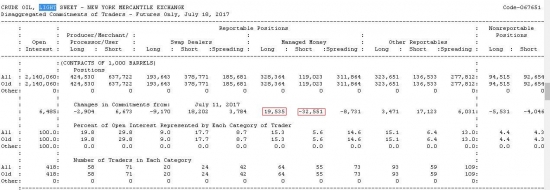

Как уже неоднократно отмечалось, самыми плохими управляющими в сфере нефти и других коммодитис сейчас являются профессиональные управляющие хедж фондов. Там где есть малейшая возможность допустить ошибку, они этот шанс не упускают.

Не стала исключением и прошедшая неделя. Как только к концу вторника управляющие ощутимо нарастили лонги и сократили шорты по нефти...

… уже с четверга в нефти начался обвал.

( Читать дальше )

Подчинится ли Нигерия требованиям ОПЕК?

- 14 июля 2017, 07:22

- |

Подчинится, причем без разговоров. Немного покочевряжатся для вида, но потом и приедут, куда скажут, и подпишут соглашения, которые дадут.

Потому что, если они это не сделают, то у них тоже неожиданно появится свое Исламское государство, и они не только с ограничениями, они вообще нефть добывать не смогут.

Единственно, почему это не делается, так только потому, что, победив официальную власть, нигерийское Исламское государство… также начнет добывать нефть и также без каких либо ограничений, и тогда нужно будет думать, как обуздать уже их.

Существует ли кукл ? - 2.0

- 12 июля 2017, 08:44

- |

Вчера в нефти произошло очень интересное событие. Несмотря на негативный внешний фон, несмотря на удручающие прогнозы со стороны крупнейших инвестиционных банков и нефтяных мейджоров, нефть вдруг начала расти. И росла весь день, и в результате выросла почти на 4%. После этого вышли неожиданно хорошие данные по запасам АПИ, на которых было бы логично еще больше вырасти, но никакого движения дальше не произошло и нефть практически осталась там же, где и застали ее эти прекрасные отраслевые новости.

Я не допускаю мысли, что произошел незаконный слив результатов исследований динамики запасов крупным игрокам, которые заранее их отыграли, поставив потом такую мелочь пузатую, как мы, просто перед фактом. Я не верю, что существует какой то сговор между крупными системными участниками мирового фондового рынка, которые бы ставили их в более привилегированное положение по сравнению с нами — простыми, частными инвесторами. Я считаю, что здесь имел место закон больших чисел, который позволил миллионам не знакомых друг с другом людей тантрически объединиться в единый коллективный разум и принять единое общее решение – черт возьми, а почему бы сегодня не порасти – и дисциплинированно его выполнить.

( Читать дальше )

Могут ли у ОПЕК не выдержать нервы?

- 11 июля 2017, 07:29

- |

Не могут. ОПЕК – это организация, то есть явление неодушевленное и никаких нервов у нее быть не может. )))

ОПЕК – одна из самых стабильных и дисциплинированных организаций в мире, внутренние договоренности которой (за исключением небольших частных нарушений) соблюдаются всегда. Более того, даже если между странами залива начнется настоящая война, то и тогда договоренности ОПЕК будут неукоснительно соблюдаться, потому что в менталитете Ближнего Востока заложен непреложный приоритет коммерческих интересов перед всеми другими более мелкими вещами.

Так что тут – никаких сомнений. ОПЕК не только сохранит текущие договоренности, но и заставит Нигерию и Ливию к ним присоединиться.

Тем более что, зачем рушить нефтяной рынок, когда победа уже близка. Несмотря на среднюю цену нефти в районе $48, капитализация большинства сланцевых компаний с начала года обрушилась более, чем на 50%. Инвесторы больше не верят в сланцы и бегут от них, как от огня. Когда эту веру потеряют банки, сланцевые компании рухнут в пол и опять начнется период массовых увольнений. Главный энергетический советник Трампа уже заявил, что ниже $50 долларов работа сланцевых компаний является просто нерентабельной. Так что сейчас ОПЕК нужно просто удобно устроиться в кресле и подождать, когда, крича от боли, сланцы начнут резать свою добычу.

Нефть – на 40. Все нормально, падаем…

- 07 июля 2017, 08:05

- |

Предложенный вчера сценарий (http://smart-lab.ru/blog/408069.php#comments ) практически исполнен– до $47, скорее всего, допадаем до конца дня ну или, в крайнем случае, в понедельник. Дальше нужно будет смотреть по ситуации, но общий тренд, безусловно, медвежий. C учетом высокой инерционности нефти, которую она в последнее время показывает, цена может улететь значительно дальше $45.

Почему же падала цена на, казалось бы, громадном падении запасов? Ну, во-первых, потому что кукла не существует.)) А во-вторых, потому что почти 4 млн. баррелей падения запасов было обусловлено падением импорта и ростом экспорта нефти, то есть временными или искусственно созданными факторами, которые на следующей неделе либо нивелируются, либо вообще сыграют в сторону роста запасов. Конечно, оставшиеся 2++ миллионов бареллей — тоже хороший объем для сокращения, но это значительно ниже ожиданий, и рынок начинает уже прайсить ноябрь, когда НПЗ начнут закрываться на профилактику и спрос упадет почти на треть.

( Читать дальше )

Нефть – на 40. Снижаемся..

- 06 июля 2017, 10:51

- |

После того, как Россия отказалась от переговоров по дальнейшему сокращению добычи, а Катарско-Саудовский конфликт перешел на новый уровень обострения, в нефти стал проглядываться четкий медвежий сентимент.

Это подтверждается мнением крупнейших инвестиционных фондов и банков – от Bank of America до Goldman Sachs – которые, практически одновременно, объявили о пересмотре своих прежних форкастов по нефти в сторону снижения котировок.

Сейчас нефть идет на тестирование уровня 48 – 47.90 и если его пробивает, что, скорее всего, и случится, то идет на уровень 47, к которому она еще вчера и направлялась.

теги блога Amalteya

- Amalteya

- brent

- natgas

- Oil

- авария

- акции

- Боширов

- брент

- Венесуэла

- война

- газ

- газпром

- деньги

- доллар рубль

- золото

- индия

- иран

- Иранская нефть

- Иранская сделка

- Ирма

- исламисты

- катар

- КНДР

- крипта

- криптовалюта

- кукл

- логика

- Лондон

- лукойл

- медь

- ММВБ

- Московская недвижимость

- Набибулина

- натуральный газ

- недвижимость

- Нефть

- нефть 40$

- Оман

- ОПЕК

- опек+

- офз

- оффтоп

- песеЦ

- Петров

- Политота

- путин

- ракета

- реновация

- Роснеть

- Роснефть

- рубль

- русский язык рулит

- санкции

- Саудовская Аравия

- Северная Корея

- Сечин

- сила сибири

- СиП500

- Сирия

- скрипали

- Скрипаль

- Сланцевая революция

- Собянин

- Солсбери

- сша

- сырьё

- татнефть

- технический анализ

- торговые сигналы

- трамп

- Улюкаев

- ураган

- форекс

- фьючерс mix

- Харви

- хедж-фонд

- эмбарго

- Энергетический кризис

- юмор

- ядерная сделка

- ядерная сделка с Ираном

- Ядерная угроза Северной Кореи