Truevalue

Министр финансов снова объявил о пересмотре "бюджетного правила"

- 26 февраля 2026, 09:54

- |

Эта музыка будет вечной...

Министр финансов снова объявил о пересмотре «бюджетного правила» (в кавычках, как будто БП не существует — его меняют почти каждый год).

Рынок прочитал сигнал буквально (рубль упал на 2%) — "сохранить средства ФНБ, уменьшить давление на валютный рынок".

Скорее всего, расходы бюджета останутся на том же уровне, плановый дефицит и объемы размещения ОФЗ станут больше и ближе к реальности, а продажи валюты и золота из ФНБ — меньше.

Правило, которое предназначалось для балансировки бюджета как при высоких, так и низких ценах на нефть по факту используется в одну сторону (см. таблицу) - только для покупки валюты. Три месяца продаж валюты по 0,2 трлн привели к срочному изменению правила.

До этого основные продажи валюты из ФНБ осуществлялись не по БП, а в связи с инвестированием средств ФНБ.

Остаток ликвидной части ФНБ 4,2 трлн руб. на конец января 2026 размещен на 52% в китайских юанях (2,2 трлн) и на 48% в золоте (2,0 трлн). В 2024-2025 доля золота колебалась от 40 до 45%. Минфин (или ЦБ?) по своему усмотрению сокращали позиции то юаней, то золота, чтобы структура оставалась стабильной. За два года юаней «продано» из ФНБ на 1,2 трлн руб., а золота на 2,3 трлн (в кавычках, потому что золото переходило на баланс Банка России и не продавалось до января 2026).

( Читать дальше )

- комментировать

- 4.3К | ★1

- Комментарии ( 10 )

Дефицит и госдолг: есть ли риски для бюджета и инфляции?

- 25 февраля 2026, 14:30

- |

8,3 трлн руб. - рекордный дефицит консолидированного бюджета (КБ) в 2025 подтвердился. Все просчитывалось заранее. Ограничение дефицита и расходов в федеральном бюджете (дефицит ФБ точно на цели 5,6 трлн) компенсировалось в регионах (1,5 трлн) и Социальном фонде России (1,2 трлн — СФР получил меньше трансферта из ФБ на 2,2 трлн).

Расходы КБ 84 трлн (+13 г/г) достигли ковидного 2020-го 39% ВВП. Здесь нужно учесть низкую динамику ВВП (ждали 222, а вышло 214 трлн) и повышенную долю финансовых расходов.

В любом случае такая динамика расходов и дефицита была на фоне снижения спроса и инфляции. Сейчас бюджет выполняет компенсирующую роль, в т.ч. оплачивая чьи-то процентные доходы.

Размещение ОФЗ на 8 трлн по номиналу (7 по выручке), продажи юаней/золота из ФНБ (2,1 трлн, 0 по БП) позволили рефинанcировать %, долг и закрыть весь дефицит. Остатки бюджета на счетах в банках остались на высоком уровне 13-15 трлн третий год. Росказна размещает только половину этих средств в банках — сейчас они на минимуме 5,4 трлн, вернутся к ~8 после уплаты налогов.

( Читать дальше )

КЛЮЧЕВАЯ СТАВКА 15,5% -50 б.п. с мягким сигналом на будущее

- 16 февраля 2026, 11:04

- |

Для многих неожиданный переворот в риторике регулятора. Я удовлетворен, что многие сигналы услышаны, даже если не произнесены вслух. Есть большое пространство для снижения ставки в течение года, особенно в период до осенних индексаций тарифов.

Жду снижения на 100 б.п. в марте, возможно в апреле и июне — уже в июле ставка может быть 12%, после чего будет смысл притормозить и оценить обстановку. Консенсус, полагаю, снова будет отставать и ждать не более 50 б.п. на каждом заседании.

Почему так оптимистичен? Данные по инфляции слишком хороши и до сентября им ничего не угрожает. Рубль будет крепким — прикован к текущим или более низким значениям к USD (77-78 руб.), благодаря экспорту золота и значимым продажам валюты по бюджетному правилу. Банк России оценил использование резервов в $27 млрд при нефти $45/bbl или 2,1 трлн руб. — столько же продали за 2025 г.

Экономическая активность в начале 2026 будет подавленной. Чтобы не скатиться в рецессию и финансовый кризис в перекредитованных отраслях, нужны более высокие темпы роста кредита или госрасходов. С госрасходами не разгуляешься — бюджет сверстан жестко по расходам. Дефицит будет значимо выше ожиданий — на уровне или выше 2025 г. (3+% ВВП по консолидированному бюджету). В том числе из-за более высокой КС и финансовых расходов — в бюджет закладывалась КС 12,5%, а не 14%.

( Читать дальше )

Консенсус не верит, что ключевая ставка снизится 13 февраля.

- 11 февраля 2026, 22:23

- |

Консенсус не верит, что ключевая ставка снизится 13 февраля. Большинство считывает сигналы Банка России прямолинейно — раз общий индекс инфляции в январе выходит выше ожиданий, значит надо подождать, оценить данные и дождаться устойчивого тренда на снижение инфляции либо появления явных проблем в экономике.

Внешне выглядит, что экономический рост +1% по ВВП в 2025 после +4,9% в 2024 пока не требует вмешательства и соответствует мягкой посадке. Ничего что половина ВВП уже показывает отрицательную динамику, а общий индекс поддерживается ростом зарплат и использованием процентных доходов населением.

Мое мнение, что ставку надо продолжать планомерно снижать до более умеренных в реальном выражении уровней. Жду снижения по 50 б.п. на ближайших заседаниях Банка России с ускорением во 2-м квартале 2026.

Можно долго отрицать реальность и не замечать замкнутого круга: СВЕРХВЫСОКАЯ СТАВКА => ВЫСОКИЕ ПРОЦЕНТНЫЕ ДОХОДЫ => ИЗБЫТОЧНЫЕ ДЕФИЦИТЫ БЮДЖЕТА и КОМПАНИЙ => ПОВЫШЕНИЕ НАЛОГОВ И ТАРИФОВ => СОХРАНЕНИЕ ПОВЫШЕННОЙ ИНФЛЯЦИИ =>…

( Читать дальше )

Дефицит инфляции не товарищ

- 03 февраля 2026, 09:46

- |

+8 за счет дефицита консолидированного бюджета (3 в 2024)

+9 за счет рублевого корпоративного кредита за вычетом эскроу (16 в 2024)

+1 за счет кредита населению (5 в 2024)

+4 за счет рублевых корпоративных облигаций (3 в 2024)

+3 за счет притока валюты из-за рубежа, квазивалютных облигаций и кредита в валюте (~0 в прошлом, на графике не отражены эти данные)

Дефицит федерального бюджета вписался в рамки закона о бюджета после корректировок — 5,6 трлн. Но консолидированный бюджет показал рекордный дефицит до 8 трлн (4% ВВП). Эти данные ещё не опубликованы, но их можно оценить по динамике чистых требований к госорганам. В ноябре-декабре до 2 трлн дефицитных рублей потратили региональные и другие бюджеты кроме федерального.

Кредитование и М2 — борьба с частным кредитом имела частичный успех. Прирост денежной массы М2 замедлился с 19 до 10,6%. М2 достигла 129,6 трлн руб. По итогам ноября прирост был +12,3% г/г, но в декабре федеральный бюджет потратил меньше, а кредит бизнесу сократился за счет разовых историй.

( Читать дальше )

Первый пост как тост

- 16 января 2026, 11:40

- |

Сначала о цифрах, которые уже имеем в 2026, кроме стагнации на рынке акций и ОФЗ:

▪️Не очень публичные данные по поступлению доходов в бюджетную систему — «три года без роста» на уровне 87-89-91 трлн руб. в 2023-24-25 (1+2). Каждый год повышаем налоги, но они ничего не приносят в казну. Доходы уверенно снижаются в реальном выражении и относительно ВВП.

Нынешняя попытка увеличить доходную базу за счет НДС и снизить дефицит бюджета также потерпит неудачу, но уже знаем как завысит инфляцию в начале 2026 г. Жаль, что ошибку не признают, но хотя бы не повторят.

Замкнутый круг, первопричиной которого является сверхвысокая ключевая ставка. Благо, низкая динамика нефинансовых расходов бюджета в 2025-2026 гг. и пруденциальные меры по ограничению кредитования физлиц быстрее ограничивают инфляцию, чем все другие одновременно дез- и про- инфляционные меры.

▪️Курс рубля впервые за многие годы не ослаб под Новый год — остался ниже 80 руб. за USD. Это придает уверенности, что мой самый оптимистичный прогноз снова окажется ближе к реальности. В 2026 — в среднем 80 против 82-97 руб. у других из опроса Ведомости

( Читать дальше )

Динамика основных активов c начала новой эры (избрания Трампа).

- 31 декабря 2025, 19:48

- |

В апреле ещё казалось, что мир ждут потрясения, но сейчас все выглядят буднично. Сильный рост золота — продолжение прошлого тренда, возможно в завершающей стадии.

С апреля неплохо росли акции США (SPX), российские ОФЗ (RGBITR) и недвижимость в Москве (MREDC). Остались на том же уровне рубль, индекс USD (DXY), нефть Brent и российские акции (индекс MCFTR с дивидендами)

Что дальше?

Рост золота и других металлов стал явно спекулятивным и повторит историю с криптовалютами. Вчера все думали, что биткоин — новое цифровое золото, а завтра об идее в нем подзабудут. Напомню, многие верили, что Трамп решит проблему госдолга США с помощью крипты. Не вышло, и все уже забыли. Сейчас боятся потери независимости ЦБ из-за снижения ставок. Полагаю, что после смены главы ФРС идея сама уйдет на второй план.

Финансовый мир не может жить без спекулятивных (хайповых) идей. Сегодня все верят в одну историю, завтра — в другую. Покупки золота ЦБ не создают ничего, кроме бумажной переоценки существующего золота и небольшой по мировым меркам прибыли золотодобывающих компаний. Когда структура резервов ЦБ достигнет желаемой или НБК прекратит покупки, золото перейдет в режим долгосрочного снижения.

( Читать дальше )

СТАВКА, КУРС И RGBI.

- 21 декабря 2025, 12:32

- |

Спасибо Алевтине @financefir Пенкальской за подводку и актуальные вопросы:

😱 Год назад этот аналитик угадал ставку (вопреки консенсусу). Мы пригласили его в студию, чтобы обсудить решение Банка России 19 декабря. Ждать ли всё-таки минус 100 б.п.? И полетит ли тогда рынок вверх? Рубль будет крепким в ближайшие 3 года?

В этот раз не угадал. Банк России остался консервативным и не стал перед повышением НДС снижать ставку ниже минимума 16% по своему прогнозу. При том, что инфляция складывается гораздо ниже любых прогнозов — 5,5-5,9% по итогам 2025 года, ~4% годовых в 4 кв. и ~2% в ноябре-декабре.

Курс рубля

Видя, как курс рубля шустро реагирует на ставку, я возможно тоже перестраховался. Здесь, как сказал в эфире, мы с ЦБ «в одной лодке» за крепкий рубль. Хотя не согласен, что этого следует добиваться сверхвысокой ставкой. Она несет гораздо больше побочных эффектов.

Вопрос для всех, что будет с курсом рубля при ставке не 16%, а 10-12% через год. Здесь важнее не инфляционные ожидания населения, а ожидания всех на ослабление рубля:

( Читать дальше )

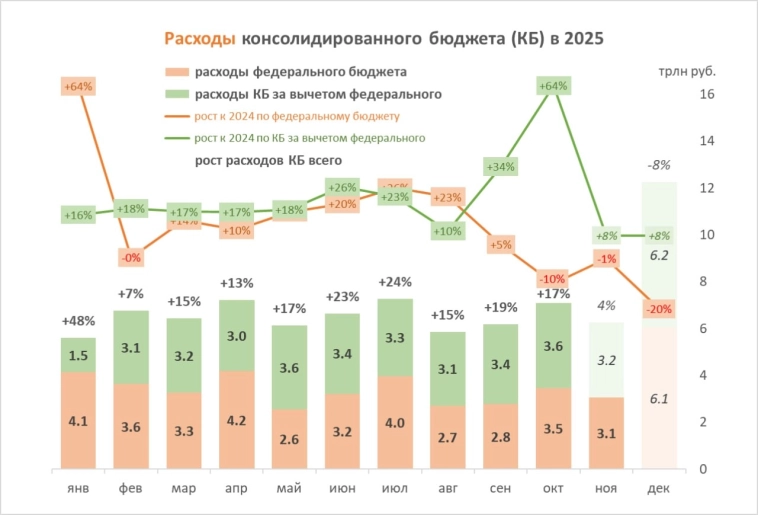

Снижение расходов федерального бюджета компенсируется ростом расходов региональных.

- 15 декабря 2025, 10:19

- |

Об этом говорят опубликованные данные Казначейства по исполнению консолидированного бюджета (КБ) на 1 ноября 2025.

За 10 мес. 2025 КБ потратил 65,1 трлн (+19% г/г), а ФБ — 33,8 трлн (+15% г/г). В том числе в октябре расходы ФБ сократились на 10% г/г, а других бюджетов выросли на 64% г/г. В ноябре расходы ФБ 3,1 трлн или -1% г/г, если учесть обычную корректировку предварительных данных в минус на 0,2-0,3 трлн.

По бюджетной росписи ФБ должен потратить 43 трлн в 2025, что означает сокращение расходов в декабре на 20% г/г. Но все это могут компенсировать другие бюджеты.

Дефицит КБ может превысить 8 трлн или 4% ВВП (рекорд с 2020):

▪️Дефицит ФБ составит до 6 трлн из-за недостатка доходов (меньше ожиданий нефтегазовые, налог на прибыль, утильсбор, внешний НДС).

▪️Региональные бюджеты и ГВФ по плану также должны быть в дефиците -3,3 трлн, но по практике закрывают год лучше. В 2024 по ним планировался дефицит -2,4 трлн, а вышел профицит +0,3 трлн. Но в 2025 все иначе. Накопленный дефицит за 10 мес. -0,3 трлн против профицита +2,4 трлн за 10 мес. 2024 г. По итогам 2025 дефицит здесь превысит 2 трлн даже при умеренной динамике расходов +8% г/г в ноябре-декабре.

( Читать дальше )

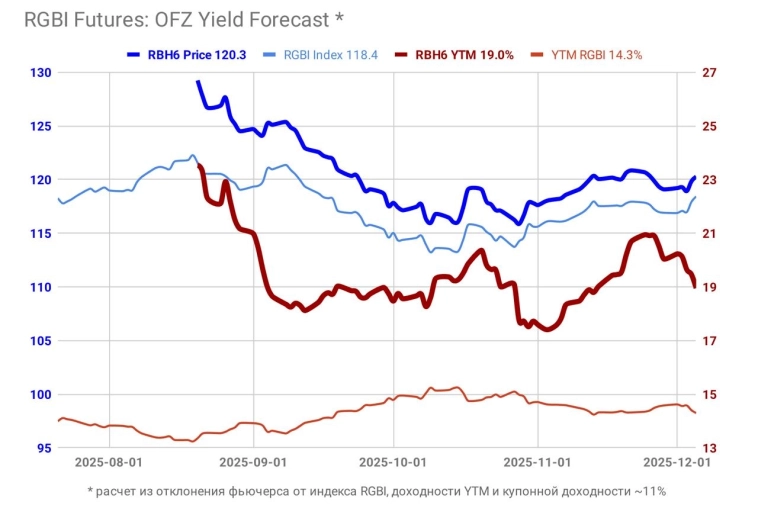

На чем заработать при снижении инфляции и ключевой ставки, или нюансы фьючерса на ОФЗ.

- 08 декабря 2025, 17:29

- |

теги блога Truevalue

- CNYRUB

- eurrub

- M2

- акции

- Астра

- Банк России

- банки

- брокеры

- бюджет

- бюджет 2024

- бюджет РФ

- бюджет РФ 2024

- бюджет РФ 2025

- бюджет РФ 2026

- Бюджетное правило

- ВВП России

- вклады

- внешняя торговля

- втб

- Газпром

- Госдолг России

- Госдолг РФ

- денежная масса

- денежная масса России

- денежно-кредитная политика

- депозиты

- дефицит бюджета

- дивиденды

- Долг США

- долл-рубль

- доллар

- доллар рубль

- доходы бюджета

- золото

- инвестиции в недвижимость

- инвестиционная идея

- инфляция

- инфляция в России

- Китай

- ключевая ставка ЦБ РФ

- конференция смартлаба

- криптовалюта

- КСУ

- М2

- м2 денежный агрегат

- М2 РФ

- макроэкономика

- макроэкономика России

- Минфин

- ММТ

- Московская Биржа

- НДПИ на газ

- НДС

- нефть

- облигации

- отток капитала из России

- отчеты МСФО

- офз

- Платежный баланс РФ

- ПМЭФ-2024

- прогноз по акциям

- рост ставок

- рубль

- сальдо счета текущих операций

- Самолет

- сбербанк

- Сбережения

- СПб Биржа

- ставка ЦБ

- статистика

- сургутнефтегаз

- торговые роботы

- торговый баланс России

- трейдинг

- ФНБ

- форекс

- ЦБ

- ЦБ РФ

- Центральный банк

- экономика

- экономика России

- эмбарго

- Яндекс