SvetozarPNZ

Итоги 2025: +11,7%

- 02 января 2026, 19:22

- |

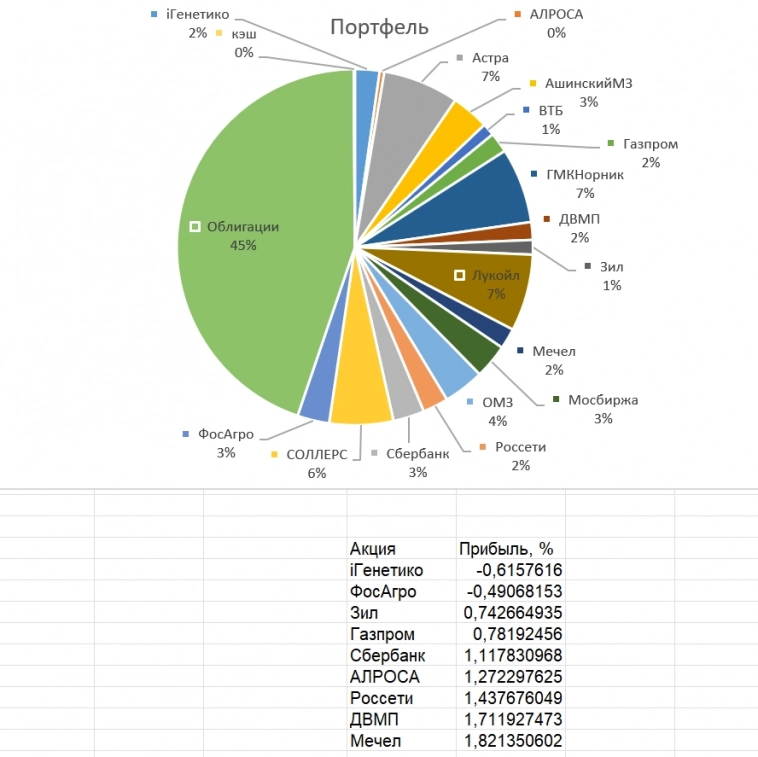

По традиции подвожу итоги инвестирования за 2025 год. Доход с учетом налогов составил 11,7%.

Это даже больше, чем в 2024-м, чем я доволен. Но кое-чем я не доволен и об этом делюсь подробнее.

Способ расчёта

Всё считаю в экселе. Не доверяю приложениям, сервисам. Пополнения брокерского счета не влияют на доходность. Если на счету было 100 рублей, доложено 10 рублей и доходность в этот момент составляла 0%, то доходность на текущий день уже считается от суммы в 110 рублей. При таком подходе новые деньги не увеличивают доходность. Это важно, потому что тогда доходность отражает способность инвестора к преумножению своих денег и её можно сравнивать с различными маркерами.

Сравнение с маркерами

Индекс Мосбиржи за этот год упал на 4%. Я молодец — обогнал индекс аж на 15,7%. Но не обогнал депозиты. Там ориентировочно должна быть средняя доходность более 15% (ждём официальных уточнений).

Осенью я разделил график портфеля на два. Один отображает общую доходность портфеля, другой — доходность отдельного счёта, на котором я торгую акциями. И этот график мне как раз показывает отрицательную доходность -5,3%. Под конец года я совершил ошибку, из-за которой отстал от индекса на 1,3%.

( Читать дальше )

- комментировать

- 609

- Комментарии ( 2 )

Достал рынок. Не ухожу

- 24 декабря 2025, 13:44

- |

https://smart-lab.ru/blog/1246606.php поступил как новичок, а не как инвестор.

Разница в плавности движений. Не психанул, а прикинул, спланировал траекторию и выполнил задачу.

Я вот тоже разочаровался в рынке — так как депозиты снова как и в 2024-м выгоднее акций и облигаций.

( Читать дальше )

УралСталь: закажите ещё порцию поп-корна

- 15 декабря 2025, 17:54

- |

Обсуждение эмитента УралСталь на форуме напоминает анекдот про водку.

Обсуждения:

Уральская сталь нормальная компания, а такие компании в случае форсмажора сообщают заранее, а не в момент погашения тела облигации и ее купона

До 25 будут болтаться в диапозоне 70-85. А там если все будет впорядке поздние выпуски подрастут за 90. Если начнуться проблемы, то как говорится здравству ж… а новый год…

Но я все-таки на 90% уверен что все будет нормально.

компания пока всегда платила купоны, всегда строго по расписанию раскрытие в НРД

У какой-то «Ники», которая производила орехи в каком-то сарае были облигации на 1 миллиард, та ушла в банкротство понятно. Но тут то завод, лидер отрасли, поставляющий трубы Газпрому и кому там еще, и не сможет погасить займ на 10 миллиардов? Серьёзно?

Анекдот

Три мужика нашли бутылку с жидкостью. Пахнет как водка. Ну, понятно дело сели пить. Первый делает глоток, начинает хрипеть, падает, бьется в конвульсиях некоторое время и подыхает. Второй, подозрительно нюхает жидкость: «Нет, ну водка ведь!» Делает глоток, и тоже падает умирая. Третий, смотрит на упавших, нюхает жидкость: «Ну водка же! Водка ведь!»

( Читать дальше )

Ложный индекс Мосбиржи

- 21 ноября 2025, 10:20

- |

Индекс мосбиржи сегодня рисует зеленую свечку, говоря участникам, что рынок растет.

При этом большинство акций с утра корректируются красными свечками:

( Читать дальше )

Подводим итоги полугодия. Моя доходность 7,6%

- 01 июля 2025, 17:42

- |

По традиции подвожу итоги торговли на фондовом рынке, сравниваю с индексом Мосбиржи и товарищами по несчастью.

Отношу себя к трейдерам, хотя большая часть моих идей в последнее время стала среднесрочной и это больше похоже на инвестирование. Но в отличии от инвесторов, которых читаю здесь, я ярый противник стратегий «купил и забыл», «заработок на дивидендах» и прочих простых решений.

Я не инфоцыганин (ссылок на телеграм-каналы не будет), а скорее представитель старой школы, когда люди вели блоги, чтобы поделиться с мыслями, самовыразиться и найти единомышленников. Поэтому контента в привычном понимании этого слова я не произвожу, но буду рад, если моя информация кому-то поможет, наведет на новые мысли и идеи. Так же буду рад вашим конструктивным замечаниям и советам.

Как замеряю доходность

После прелюдии перехожу к сути поста. Моя доходность с начала года 7,6%. Она учитывает пополнения портфеля, т.е. если в начале года было 100к рублей, а к марту 90к рублей и при этом я вношу еще 100к рублей, то взнос никак не повлияет на доходность. Расчет будет идти от 190к рублей и -10% доходности на текущий момент, и если затем портфель вырастит до 200к рублей, то доходность будет не 0, а -4,8%.

( Читать дальше )

Ожидания смягчения ДКП поднимут рынок

- 26 июня 2025, 21:53

- |

Пробую в аналитику.

В июле тренд на снижение годовой инфляции продолжится. Если посмотреть на таблицу инфляции по месяцам, то можно увидеть, что в летние месяцы инфляция низкая. Особенно в августе, когда не редкость дефляция, так как цены падают в связи с урожаем.

Инфляция по месяцам

Годовая инфляция рассчитывается с учётом месяцев прошлого года. Соответственно отрицательная дельта между месяцами текущего и прошлого года уменьшает годовую инфляцию. Здесь интересно увидеть, что в июле 2024-го был высокий показатель. Можно предполагать, что в июле 2025-го ничего особенно не случится и инфляция будет низкой, а разница между ними сильно повлияет на годовую инфляцию в сторону уменьшения. Вероятно, в статистике увидим цифру 8.

Таким образом ожидания от смягчения денежно-кредитной политики увеличатся к середине июля и в ожидании заседания ЦБ бенефециары понижения ключевой ставки (длинные облигации с постоянным купоном, банки и закредитованные компании) вырастут.

У ожиданий снижения ставки есть вполне математическое объяснение. Высокая отрицательная дельта между показателями июлей и последующий август могут способствовать решению ЦБ снизить ставку на 2 и более процента, чтобы угодить всем и иметь «подушку безопасности», чтобы не испортить статистику.

( Читать дальше )

Почему за день до погашения тело облигации выше номинала?

- 03 июня 2025, 17:05

- |

Первый раз я дошёл в облигации до дня её погашения. РСХБ2Р21 погасили на днях. В целом понравилось. Выплатили купон, а затем сумму номиналов. Одна вещь заинтересовала: почему тело облигации было ощутимо дороже номинала за день до погашения. Получается, выгоднее было ее продать за 102%. Но какая выгода тому, кто покупал?

Если это какая-то обыденная норма, то напрашивается стратегия захода в облигации за пару дней до погашения, чтобы заработать процентик на росте тела.

- комментировать

- 12.9К |

- Комментарии ( 33 )

Итоги 2024: +3,6%

- 31 декабря 2024, 21:44

- |

Почитал блоки смартлаба, все делают итоги года. У всех прибыли большие. Думаю, для аудитории важны и не красивые цифры. Мол на бирже можно не только заработать, потерять, но и просто не особо заработать и не особо потерять.

Я только только подвел свои цифры. Сделал работу над ошибками, что довольно болезненно. Но признание ошибок один из шагов к успеху.

Итак, из хорошего

- я научился сохранять портфель в кризисные моменты для рынка

в мае я вывел большую часть портфеля в бетон. Оставшиеся деньги частично прятал в облигации, частично в фонд ликвидности - более-менее разобрался в облигациях.

Сначала покупал облигации с постоянным купоном, потом переобулся в плавающий. С сентября по декабрь в плавающих облигациях прибыль около 3%. - удалось выработать общие стратегии распределения денег.

продавал облигации и докупал акции на дешевеющем рынке и после остановки роста ставки ЦБ.

- игра на волатильном рынке чаще убыточна, чем прибыльна в общем итоге она;

- все еще люблю покупать всякие «странные акции», просто потому что однажды на них что-то стреляло с двузначной прибылью;

( Читать дальше )

Удачная точка входа или...

- 29 октября 2024, 19:25

- |

Как и планировал сделал докуп акций. Продал фонды ликвидности и «синхронизировался» с рынком.

В прошлый такой спад я продавал… А теперь почел за счастье купить проданное еще дешевле. Особенно доволен, что выполнилась моя заявка на 239,9 руб по Сберу выполнилась. Это ж самое дно осени. Или не самое. Посмотрим.

Обращаю внимание, как отскакивает всякий хлам вроде Мечела или ДВМП. Они всегда себя так ведут. Я бы их не рекомендовал к долгосрочному приобретению. Самое оптимальное тут: Сбер, Газпром, Фосагро.

Из серьезного рассматривал ещё СевСталь, Новатэк, СургутнфгзП. Но котировки не устроили.

Если прогнозы сбудутся и получим большую зеленую свечку, то можно будет на коррекции после нее докупить Хедхантер, продав облигации. А в облигациях у меня флоатеры.

Две больших красных свечки - такое уже было

- 28 октября 2024, 18:46

- |

теги блога SvetozarPNZ

- Diasoft

- Henderson

- IMOEX

- IPO

- IPO 2024

- акции

- денежно-кредитная политика

- Диасофт

- дивиденды

- ДКП

- доходность

- инвестиции

- Индекс МБ

- итоги года

- Итоги месяца

- Ключевая ставка ЦБ РФ

- коррекция

- Мечел

- облигации

- полюс золото

- портфель

- Портфель инвестора

- санкции

- санкции США

- Северсталь

- Совкомбанк

- торговые сигналы

- трейдинг

- Уральская сталь

- философия и размышлизмы

- фьючерс MIX

- ЦБ РФ