InvestGold

Почему бизнес-зомби захватывают рынок: схема выживания нерентабельных компаний 💀📉

- 15 апреля 2025, 13:52

- |

Рынок заполонили странные существа — компании, которые годами существуют на грани рентабельности, но упорно не умирают. Они не блещут эффективностью, их маржинальность вызывает вопросы, но они продолжают платить дивиденды и даже привлекать инвесторов. Как же работает эта магия? Давайте разберём механизм выживания бизнес-зомби.

🔄 Замкнутый круг долгового роста

Всё начинается просто: чтобы зарабатывать, нужны активы. Чтобы купить активы, нужны деньги. Когда своей прибыли не хватает, в ход идут займы. Казалось бы, взял кредит → купил оборудование → получил прибыль → вернул долг. Но в реальности схема выглядит иначе:

1. Прибыль едва покрывает инфляцию

2. Активы требуют постоянного обновления

3. Новые кредиты идут на погашение старых

4. Долговая нагрузка растёт быстрее доходов

📉 Почему рушится пирамида

Рано или поздно наступает момент, когда:

Покупательская способность падает

Контрагенты задерживают платежи

Кредиторы требуют возврата средств

( Читать дальше )

- комментировать

- 215

- Комментарии ( 0 )

💰 Норникель: дивиденды испарились, а вопросы остались. Что не так с "металлургическим гигантом"?

- 15 апреля 2025, 00:43

- |

Интервью Владимира Потанина взорвало соцсети — и после его прочтения становится ясно: акционерам Норникеля снова придется туго. 🫠 Компания, которая раньше щедро делилась прибылью, теперь балансирует на грани убытков. Почему? Давайте разбираться, пока $GMKN продолжает падать.

🔥 «Бизнес не должен тратить больше, чем зарабатывает» — этой фразой Потанин сразу дал понять: дивидендов не ждите. И это при том, что Норникель пережил и кризисы 1990-х, и 2008 год, и санкции 2014-го, оставаясь «дивидендным аристократом». Что пошло не сейчас?

📉 Проблема №1: металлы дешевеют, но не так страшно, как кажется

Цены на никель и палладий упали на 40%, но раньше падения были и круче — а дивиденды платили. В 2024-м цены почти не изменились, рубль ослаб на 15% — где выгода? 🤔 Да и хеджирование никто не отменял — фьючерсы могли бы смягчить удар.

💸 Проблема №2: санкции — удобный повод?

Норникель до сих пор не под прямыми санкциями, лишь его «дочки» попали под ограничения в августе 2024-го. Почему тогда не выпустить валютные облигации, как $NVTK (6,25% в долларах)? Вместо этого компания жалуется на дорогие рублевые кредиты под 23%.

( Читать дальше )

🔥 TRNFP: ловим восходящий тренд с четким планом

- 14 апреля 2025, 11:16

- |

Техническая картина выглядит многообещающе — цена надежно закрепилась над ключевой нисходящей линией тренда (1253.6) 🎯. Этот прорыв дополнительно подтверждается:

• Пересечением скользящей средней 📊

• RSI выше 50 и продолжает укрепляться в зоне покупателей 💪

📌 Торговый план:

→ Вход: 1253.6 (уровень пробоя)

→ Цель: 1421 (следующий значимый уровень сопротивления)

→ Стоп: 1221 (-2.5% для контроля риска)

🔄 Альтернативный сценарий:

Если стоп сработает, будем ждать теста черной трендовой линии ~1133 для повторного входа. Этот уровень может стать отличной точкой для наращивания позиции.

TRNFP показывает признаки разворота тренда — время внимательно следить за развитием ситуации! 👀➡️📈

💼 А также напоминаю, что мы сформировали ЛУЧШИЙ ПОРТФЕЛЬ НА 2025 ГОД, который имеет отличное соотношение риска к потенциальной доходности.

Можете глянуть его в нашем tg, не пожалеете 😉

t.me/+nG63RNCFIythNjIy

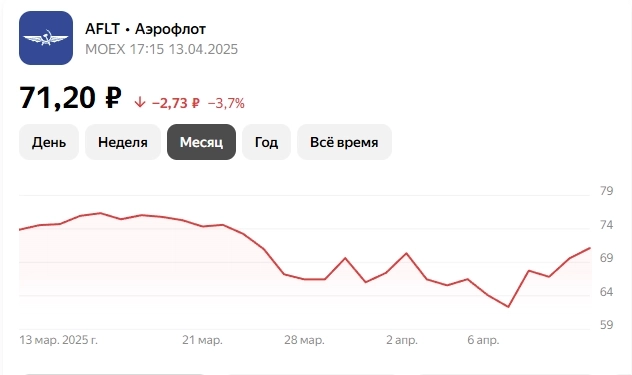

AFLT: готовимся к взлёту? ✈️📈

- 13 апреля 2025, 17:31

- |

Акции Аэрофлота интересно разыгрались на графике! После коррекции к 200 EMA (коричневая линия) бумага получила поддержку на фоне новостей о возможном возобновлении рейсов в США 🗽 и уверенно пробила верхнюю границу восходящего канала (бирюзовая линия) на повышенных объёмах. Сейчас цена тестирует середину Bollinger Bands (фиолетовая линия) — важный рубеж.

Ключевой момент — удержание выше уровня 61.8% Фибо (около 71.7 руб.). Если закрепимся здесь, дорога открыта к зоне сопротивления (светло-красная область) 🎯. Покупатели активны: объёмы растут, а RSI в комфортной зоне для дальнейшего роста.

🔔 Вход: уверенный отрыв от 71.7 руб.

🏆 Цель: 78.4 руб. (+9% к текущим уровням)

⛔️ Стоп: 5% ниже точки входа (минимизируем риски)

Авиация — всегда волатильный сектор, но при грамотном управлении рисками здесь можно поймать хорошую волну 🌊. Главное — дождаться подтверждения!

💼 А также напоминаю, что мы сформировали ЛУЧШИЙ ПОРТФЕЛЬ НА 2025 ГОД, который имеет отличное соотношение риска к потенциальной доходности.

( Читать дальше )

📈 Субботний разбор полётов: почему я не спешу закупаться на ралли

- 12 апреля 2025, 16:37

- |

Неделя началась так, будто рынок снова хочет проверить дно на прочность — казалось, вот-вот рухнем ниже 2600. Но нет! Дважды подходили к краю пропасти, дважды отталкивались мощным выкупом. Выглядит красиво, почти как в учебнике 📚.

Атмосфера сменилась с «всё пропало» на «давайте закупаться!» быстрее, чем Трамп меняет свои решения. Некоторые управляющие уже хвастаются 100% экспозицией в акциях. Смело? Да. Оправдано? Вопрос.

Всё это могло бы иметь смысл, если:

🔹 Геополитика резко развернётся в позитивное русло и конфликт двинется к завершению

🔹 Инфляция сдастся, а ЦБ наконец смягчит свою гравитационную политику

🔹 Рецессию отложат «на потом», как неудобный диван на балконе

🔹 Рубль и нефть начнут дружить с бюджетом

🔹 Санкции хотя бы перестанут ужесточаться

🔹 Авторынки вдруг наполнятся новыми иномарками по адекватным ценам (ну ладно, это уже фантастика 🚗✨)

Первых двух пунктов хватило бы для рывка МосБиржи на 20-30%. И да, сценарий заманчивый — так и тянет продать ОФЗ, накупить дивидендных Сберов, Лукойлов и прочих «голубых фишек», чтобы потом смотреть, как портфель растёт.

( Читать дальше )

💰 Юаневые облигации: разбор претензий и реальная картина

- 11 апреля 2025, 15:46

- |

Многие задаются вопросом — а где же обещанные прибыли от юаневых облигаций? Давайте разберёмся по пунктам, ведь ситуация интереснее, чем кажется на первый взгляд!

📉 Напомню хронологию:

• С марта 2024 мы активно скупали юаневые облигации российских компаний на фоне общего падения рынка

• Летом доходность этих бумаг взлетела до рекордных 16-17% в юанях

• До конца осени продолжали наращивать позиции, регулярно публикуя аналитику

📊 Что мы имеем сейчас?

Курс USD/CNY так и не пробил ключевой уровень — юань сохраняет стабильность против доллара. При этом:

• Доходность облигаций упала в 2 раза — значит, мы заработали на росте цен

• Все это время продолжали получать солидные купоны

• Инфраструктурные риски в юанях значительно ниже, чем в долларах

🔍 Главные выводы:

Претензии о потерях в валюте необоснованны — курс юаня не изменился

Инфляция по юаню практически нулевая

Да, рублёвая доходность сейчас выглядит менее привлекательной, но это НЕ убытки

Все облигации остаются в плюсе, все купоны выплачены

( Читать дальше )

Транснефть: тихий гигант на фоне рыночной паники 🛢💎

- 10 апреля 2025, 19:19

- |

Пока весь рынок дрожит от страха, а нефть и акции летят вниз, «Транснефть» спокойно пишет свою историю успеха. 📈 В то время как Мосбиржа рухнула на 17% за месяц, акции компании не просто устояли — они выросли на 6%! Это ли не показатель надёжности?

В ближайшей перспективе «Транснефть» выглядит как один из самых защищённых активов — минимум риска, максимум стабильности. ⚡️ И самое вкусное — дивиденды!

💰 Консервативный сценарий: 160 руб. (2024) + 180 руб. (2025).

💰 Оптимистичный прогноз: 190 руб. (2024) + 195 руб. (2025).

Такой актив грех упускать — крепко держим в дивидендном портфеле и ждём спокойного роста! 🚀💼

💌 А также приглашаю заглянуть ко мне в Телеграмм канал, там вы найдете еще больше бесплатной аналитики и прибыльных сделок.

Заходите и убедитесь сами 🤝

📌 Инфляция в РФ: пик близко, но рубль держат "насильно"?

- 10 апреля 2025, 14:12

- |

Последние данные Росстата показали: с 1 по 7 апреля цены выросли на 0,16% (против 0,2% неделей ранее). Годовая инфляция слегка ускорилась — до 10,28%.

Но главная интрига в другом: ЦБ упорно твердит, что худшее позади. Глава регулятора уверена — в ближайшие месяцы инфляция пойдёт вниз и «придёт в норму к концу года». Признаёт: Россия сейчас на «самом сложном отрезке» борьбы с ростом цен.

🔍 Что важно:

В апреле инфляция может достичь пика, после чего начнётся плавное снижение (если верить прогнозам ЦБ).

Укрепление рубля выглядит искусственным — оно явно не вяжется с текущей геополитикой.

💭 Вывод: Регулятор явно пытается «заговорить» инфляцию, но будет ли эффект? Если апрель и правда окажется переломным месяцем, это станет серьёзным аргументом для смягчения денежной политики. Пока же рубль держат в ежовых рукавицах — интересно, надолго ли? 🤔

💌 А также приглашаю заглянуть ко мне в Телеграмм канал, там вы найдете еще больше бесплатной аналитики и прибыльных сделок.

( Читать дальше )

🔥 Мосбиржа в огне: когда дно? #IMOEX

- 09 апреля 2025, 16:16

- |

Красные цифры на табло не радуют — индекс рухнул на 5%, достигнув уровней февраля 2022 года. Виной всему — торговая война титанов: США вводят 104% пошлины на Китай, Китай отвечает 84%. Нефть на этом фоне обвалилась до $58.45 — минимум за 4 года! Для нашей нефтегазовой экономики удар чувствительный.

💣 Что происходит?

Американцы явно не ожидали такого жёсткого ответа от Китая. Министр финансов США уже не требует, а умоляет Пекин сесть за стол переговоров и не девальвировать юань. Но у китайцев свои козыри — игра идёт жёсткая.

📉 Наш рынок:

• -22.5% за 1.5 месяца

• До ключевой отметки 2500 осталось всего 5%

• Любые попытки отскока пока тщетны

💰 Что делать?

Рынок дешёвый — тот же Сбер торгуется с P/B 0.9 (такое было только в кризисные 2008, 2014, 2020 и 2022). Но с учётом внешних рисков пока держу кэш на низком старте — жду определённости.

⚡️ Вывод:

Сейчас главное — не паниковать. Когда все бегут, самое время искать возможности. Но входить в рынок пока рано — ждём сигналов стабилизации! 🚀

( Читать дальше )

💰 Сбер рулит: прибыль взлетела на 11% в первом квартале!

- 09 апреля 2025, 14:00

- |

В первом квартале 2025 года Сбербанк показал отличные результаты: чистая прибыль выросла на 11% по сравнению с прошлым годом, достигнув 404,5 млрд руб. 🚀 Рентабельность капитала остаётся впечатляющей — 22,6%, что подтверждает стабильность бизнеса.

📈 Процентные доходы подскочили на 15%, составив 711,6 млрд руб. — это результат роста работающих активов. Комиссионные доходы тоже в плюсе: +1,9% (168,9 млрд руб.). Правда, операционные расходы увеличились на 14,3%, но это ожидаемо на фоне активного развития.

👥 Клиентская база растёт: за квартал прибавилось 200 тыс. новых розничных клиентов, и теперь их 110,1 млн. Корпоративных клиентов — 3,3 млн компаний. Кредитный портфель физлиц практически не изменился (+0,1%, 17,5 трлн руб.), а вот корпоративный слегка просел (-1,8%), но без учёта валютных колебаний даже небольшой рост (+0,4%).

💵 Вклады физлиц выросли на 2,2% (а с поправкой на курс — на 3,1%), достигнув 28,2 трлн руб. А вот средства юрлиц сократились на 6,5% (или -3,4% без валютной переоценки). В целом, Сбер держит курс на рост, несмотря на внешние факторы! 💪

( Читать дальше )

теги блога InvestGold

- buyback

- IMOEX

- акции

- Астра

- аэрофлот

- Банк Санкт-Петербург

- власть

- выборы

- Газпром

- геополитика

- ГМК Норникель

- дивиденды

- доллар

- доллар рубль

- Дональд Трамп

- Европлан

- займер

- золото

- икс 5 финанс

- индекс

- Индекс ММВБ

- Индекс МБ

- Индекс Московской Биржи

- инфляция

- инфляция в России

- Китай

- ключевая ставка цб

- лензолото

- Лукойл

- металлурги

- ММК

- Мосгорломбард

- мысли

- нлмк

- НМТП

- Новатэк

- Норникель

- облигации

- отчеты МСФО

- отчеты РСБУ

- полюс

- полюс золото

- пошлины США

- прогноз по акциям

- ренессанс капитал

- Ренессанс Страхование

- Россия

- рост

- рубль

- Русснефть

- рынок - взгляд

- Рынок акции

- санкции

- сбер

- Сбербанк

- СВО

- Северсталь

- Селигдар

- серебро

- США

- татнефть

- технический анализ

- торговые войны

- торговые сигналы

- Трамп

- Трамп парам пам пам

- Транснефть

- трейдинг

- Украина

- форекс

- фьючерс MIX

- циан

- экономика России

- юаневые облигации

- юань

- ЮГК

- ЮГК Южуралзолото