Satoshi Nakamoto

(Полная картина) Stock Market Indicators: S&P 500 Buybacks & Dividends

- 11 января 2019, 20:54

- |

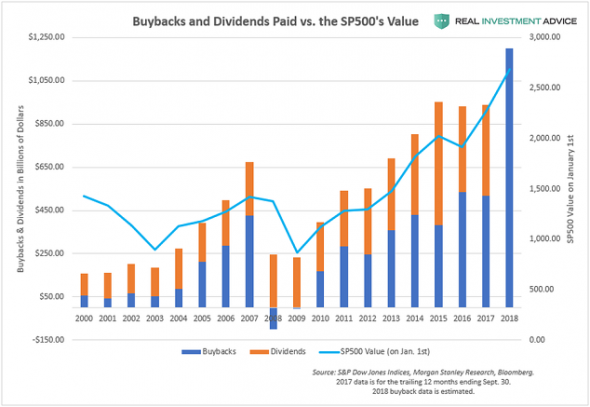

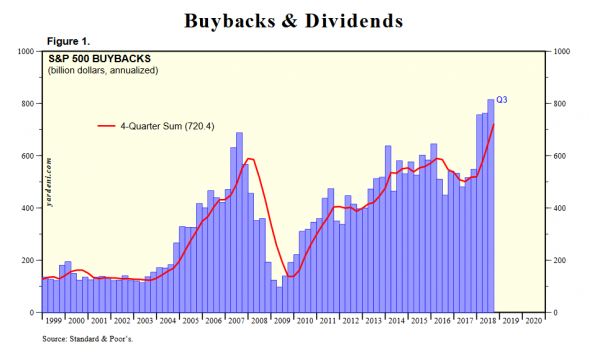

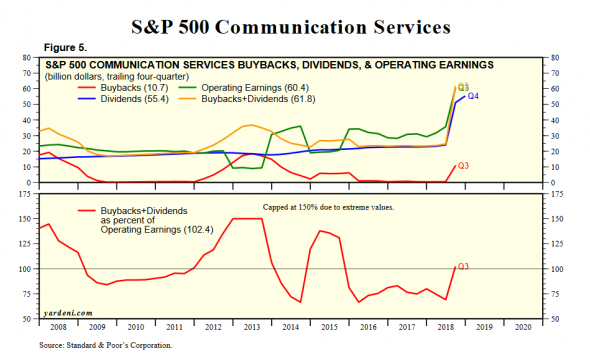

Некоторые спорят о том, сколько выкупов стимулировали бычий рынок. Однозначно одно, что, когда выкупы заканчиваются, наступает голод рынка. Крупные распродажи в феврале 2018 года также произошли в конце периода выкупа. Но если выкупы являются причиной падения рынка или решающим фактором, можно ожидать быстрого восстановления.

В продолжение этого поста: https://smart-lab.ru/blog/515396.php Для тех кто спрашивал – более подробные картинки по этой тематике. Ссылки внизу.

( Читать дальше )

- комментировать

- 1.6К | ★3

- Комментарии ( 1 )

Диверсификация. Обновление моей любимой диаграммы производительности за 2018 год

- 11 января 2019, 15:55

- |

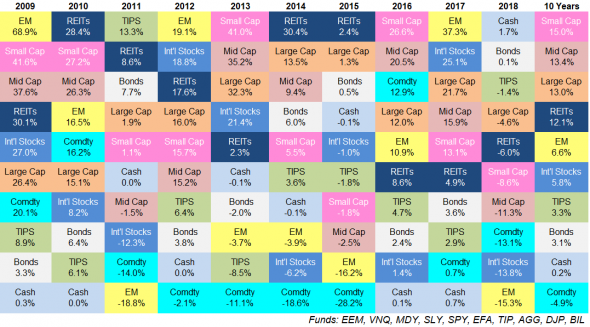

В этом блоге стало ежегодной традицией обновлять данные о доходах классов активов, которые я создал, по нескольким причинам:

(a) Распределение активов, как правило, является наиболее важным аспектом управления портфелем, поэтому понимание того, как выполняются различные классы активов, полезно при попытке понять ваши результаты.

(б) Это полезное упражнение, чтобы напомнить себе о том, как трудно выбрать наиболее эффективный (или худший) класс активов в конкретном году.

© Вы можете многое узнать о том, как функционируют рынки, если посмотреть на производительность таким образом.

Вот результаты за последние 10 лет вместе с общим годовым результатом:

Некоторые комментарии:

- Это первый раз за 10 лет, когда наличные превзошли всё остальное. Мало того, что наличные выиграли, но в основном все остальное имело отрицательную доходность (облигации были только в плюсе), и деньги наконец-то вернули что-то после долгих и лет ничтожных доходов.

- Индекс совокупных облигаций Barclays датируется 1976 годом. За всё время у облигаций никогда не было спада в том же году, когда S & P 500 снижался. Этот год был очень близок, но он принес небольшую прибыль.

- Если в 2017 году все работало, то в 2018 году ничего не получалось. Все отслеживаемые здесь классы активов выросли в 2017 году, в то время как в прошлом году 8 из 10 находились на отрицательной территории со средней потерей в 9,3% для тех классов активов, которые закончили в минусе.

- Large cap и REITs были чрезвычайно стабильными в этот период. Вы можете видеть, что ни один из классов активов не провел какое-либо время с рейтингом ниже 6-го (из 10 классов активов).

- Несмотря на 2018 год, доходность акций США за 10 лет впечатляет. С начала 2009 года small caps, mid caps, large caps, and REITs видели сплошную двузначную годовую доходность. Если даже смотреть эти цифры в перспективе, если каждый из этих четырех классов активов никуда не денется в течение следующих 5 лет, 15-летняя годовая доходность все равно будет 9,7%, 8,8%, 8,5% и 7,9% соответственно. Это довольно хорошие результаты в сценарии, когда рынок никуда не идет в течение одной трети всего периода.

- Конечно, приведенные выше цифры показывают последние 10 лет. Просто ради интереса, давайте посмотрим на цифры за 11 лет, в том числе и за 2008 год, когда всё упало.

( Читать дальше )

2017 VS 2018 на S&P 500

- 11 января 2019, 14:39

- |

Переход с декабря на январь или с 4-го квартала на 1-й квартал ничего не должен значить для профессионалов в области инвестиций, но реальность такова, что люди обращают на это внимание. Поэтому, даже если это не имеет значения, если это нормы, то это нормы.

Главные различия между 2017 и 2018 годами.

- В 2017 году в S & P 500 было 62 новых all-time highs.

- В 2018 году в S & P 500 было 18 новых all-time highs.

- В 2017 году максимальная просадка составила всего -2,8%, что является одним из самых низких внутригодовых потерь в истории.

- В 2018 году максимальная просадка составляла 20%, что происходило в течение менее 3 месяцев. В начале года также была коррекция на 10%.

- В 2017 году не было ни одного минусового месяца за весь год. Возвращаясь к 1926 году, такого никогда не было в истории фондового рынка.

- В 2018 году было 4 месяца спада, и все они были относительно большими падениями (-3,6%, -2,8%, -6,8% и -9,0%).

( Читать дальше )

Bye Bye Buybacks?

- 10 января 2019, 15:28

- |

Нынешний всплеск корпоративного долга является функцией ошибки политики ФРС, которая манипулировала снижением ставок в течение почти десятилетия. В большинстве случаев публичные компании использовали деньги, заимствованные на рынке облигаций, для приобретения соответствующих акций на фондовом рынке.

Взгляните на то, как выкупы неуклонно росли после окончания Великой Рецессии в 2009 году. Аналогичным образом, деньги, сэкономленные в рамках законодательства о налоговой реформе в 2017 году, привели к грандиозному росту выкупа в 2018 году. Принимая во внимание то, насколько плохо показали себя акции и большинство финансовых активов в 2018 году, насколько хуже были бы фондовые рынки США, если бы корпорации не покупали акции весь год?

Не ясно, будут ли продолжаться обратные выкупы по восходящей траектории для поддержки соответствующих корпоративных акций.

Некоторые компании, могут продолжать вкладывать доллары, сэкономленные в налогах, обратно в акции.

С другой стороны, эта возможность уже находится под давлением.

Источник: http://www.mypacificpark.com/

( Читать дальше )

Хедж-фонды под управлением ИИ и человеческие отношения.

- 09 января 2019, 16:50

- |

Искусственный интеллект (ИИ), особенно в качестве инструмента для инвестиций, претерпевает чрезвычайно быстрое технологическое развитие, несмотря на то, что некоторые потенциальные последователи колеблются. Частично эта сдержанность обусловлена проблемами кибербезопасности и неопределенностью относительно того, создают ли автономные системы риск для данных, больший, чем риск существующих систем. Аналогично, фонд, генерирующий альфу на постоянной основе, звучит хорошо для клиентов, но, если он основан на искусственном интеллекте, он, скорее всего, вызовет у инвесторов некоторый дискомфорт по поводу характера «черного ящика» при принятии решений.

Лондонский хедж-фонд Man Group Plc является одним из самых выдающихся ранних пользователей ИИ и его динамики «машинного обучения», однако менеджеры открыто беспокоятся о том, что их инженеры не могут полностью понять или объяснить все эти прибыльные сделки с программным обеспечением.

( Читать дальше )

Использование настроения и импульса для прогнозирования доходности акций

- 09 января 2019, 11:49

- |

Исследования, направленные на прогнозирование движения цены акций, часто рассматривают показатели настроения рынка или импульса доходности акций в качестве предикторов. Недавние исследования показывают, что мультипликативное сочетание настроения и импульса может помочь предсказать доходность фондового индекса Standard & Poor's 500 в следующем месяце. Эта предсказательная сила проистекает главным образом из периодов, когда настроения снижались в течение прошлого года, а недавний импульс возврата был отрицательным — периоды, которые совпадают с повышением внимания инвесторов к фондовому рынку, которое измеряется индексом объема поиска Google.

Идея о том, что рыночные настроения или импульс могут управлять движением цен на акции, имеет давнюю историю. Кейнс (1936, стр. 156) сравнил фондовый рынок с «конкурсом красоты», где участники посвящают свои усилия не оценке основного понятия красоты, а «ожиданию того, что среднее мнение ожидает». 2005) описывает простую и интуитивно понятную модель обратной связи движения цены акций. Если цены начнут расти, успех некоторых инвесторов может привлечь внимание общественности, что подпитывает энтузиазм рынка. Новые инвесторы выходят на рынок и помогают взвинчивать цены. Рост цен порождает ожидания дальнейшего роста до такой степени, что «иррациональное изобилие» может привести к тому, что цены превысят уровни, которые могут быть оправданы фундаментальными показателями. Но если цены начнут падать, может начаться пессимизм, в результате чего некоторые инвесторы покинут рынок. Падение цен порождает ожидания дальнейшего снижения и так далее, пока цены, наконец, не достигнут дна. Совсем недавно Шиллер (Shiller, 2017) утверждает, что оптимистичные или пессимистичные убеждения инвесторов относительно фондового рынка похожи на причуды, которые могут распространяться в популярной культуре как инфекционное заболевание.

( Читать дальше )

NYSE Главные события предстоящей недели

- 07 января 2019, 10:45

- |

На предстоящей неделе ожидается много позитивных новостей. Суперкубок здравоохранения, долгожданные конференции в области технологий и энергетики и крупнейшая выставка бытовой электроники в мире.

Инвесторы могут забыть о драматических и аналитических отчетах на несколько дней, так как в центре внимания находятся предварительные объявления о доходах, обновления руководства, новости о продуктах и новости M & A.

10 января в Экономическом клубе Вашингтона, округ Колумбия, есть небольшой разговор федерального председателя Джерома Пауэлла и поездка торговой делегации США в Китай для начала переговоров, которые могут вызвать некоторые заголовки.

Суперкубок здравоохранения: долгожданная конференция JPMorgan Healthcare пройдет с 7 по 10 января в Сан-Франциско. Выбор времени несколько изящен после того, как Бристоль-Майерс (NYSE: #BMY) заключила огромную сделку с Celgene (NASDAQ: #CELG), подорожанием лекарств в крупных фармацевтиках и на фоне общей нестабильности рынка. Инсайдеры отрасли ожидают, что несколько дней в секторе будет горячо!

( Читать дальше )

Как одни фондовые рынки, влияют на другие фондовые рынки. Удивительные результаты!

- 07 января 2019, 08:02

- |

Это интересное упражнение для определения того, как различные фондовые рынки в мире влияют или предсказывают другие фондовые рынки.

Вступление

Могут быть различные факторы, которые стимулируют фондовый рынок идти вверх или вниз, одним из этих факторов может быть другой фондовый рынок.

Зададимся вопросом: все ли основные фондовые рынки мира связаны, и если да, то как они связаны? Прогнозируют ли движения на одном фондовом рынке в одной стране, ведут ли они, влияют или вызывают движения на другом фондовом рынке в другой стране.

Далее следует ответ на этот вопрос и представлены некоторые удивительные результаты.

Мифы и слухи

Есть высказывания или банальности, которые, кажется, восходят к библейским временам. Проблема в том, что их говорят и пересказывают так часто, что они воспринимаются как факт. Большинство людей не знают, как они возникли, откуда они родом или даже являются ли они правдой. Однако сегодня исследователи и аналитики оснащены инструментами, а также качеством и количеством данных, которые невозможно было представить даже 30 лет назад. Эти инструменты позволяют нам проверить некоторые из этих высказываний, чтобы определить их истинность.

( Читать дальше )

Конгресс США рассматривает регулирование Big Tech в 2019 году

- 06 января 2019, 14:04

- |

Ожидается, что Конгресс США предпримет новые усилия по разработке правил для крупных технологических компаний с акцентом на более жесткое соблюдение конфиденциальности и защиты данных.

Волна скандалов с данными, которые обрушились на Facebook и другие онлайн-платформы, вызвала растущие призывы к действиям со стороны законодателей, которые стремятся обуздать злоупотребления использованием частной информации и дать потребителям больше ясности.

Примечательно, что большинство технологических компаний обещают добровольно принять новые правила, чтобы установить единый стандарт в США, следуя широкому набору правил, который вступил в силу в Европейском союзе в 2018 году.

Федеральные правила могут препятствовать применению законодательства, принятого в Калифорнии, которое было смоделировано в соответствии с Общим регламентом ЕС о защите данных (GPDR).

«Будь то большая технология или маленькая технология, нравится это или нет, 2019 год будет годом регулирования», — сказал г-н Дуг Клинтон из инвестиционной компании Loup Ventures в своем недавнем сообщении в блоге.

( Читать дальше )

США.Рабочие места в государственном и частном секторах в период президентских сроков.

- 05 января 2019, 07:05

- |

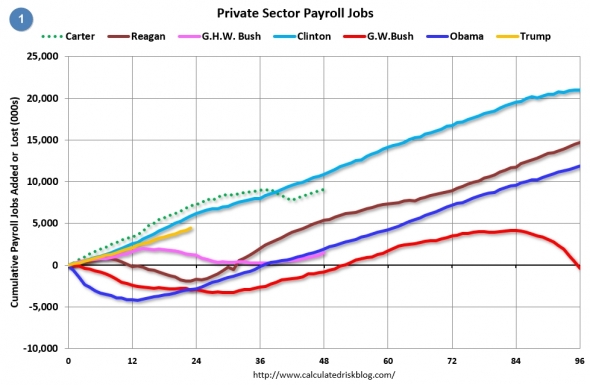

На первом графике показано изменение в заработной плате в частном секторе с момента вступления в должность каждого президента до конца срока их полномочий. Президенты Картер и Джордж Буш старший отбыли только один срок.

Джордж Буш младший (красный) вступил в должность после взрыва пузыря на фондовом рынке и ушел во время взрыва пузыря на рынке жилья. Обама (темно-синий) вступил в должность во время финансового кризиса и большой рецессии. Был также значительный спад в начале 80-х сразу после того, как Рейган (темно-красный) вступил в должность.

Был конец спада к концу срока президента Буша старшего (светло-фиолетовый), а мистер Клинтон (светло-синий) прослужил восемь лет без рецессии.

Буш (светло-фиолетовый) срок, а мистер Клинтон (светло-синий) прослужил восемь лет без рецессии. Мистер Трамп в оранжевом (23 месяца).

Восстановление занятости во время первого срока Буша младшего (красный) было вялым, а частная занятость сократилась на 804 000 рабочих мест в конце его первого срока. В конце второго срока Буша частная занятость падала, и за два срока Буша было потеряно 391 000 рабочих мест в частном секторе.

( Читать дальше )

теги блога Satoshi Nakamoto

- AAPL

- Amazon

- bayback

- buyback

- cl

- CME Group

- commoditeis

- commodities

- Earning season

- earnings

- EBITDA

- EM

- ETF

- FB

- Monetary Policy

- NASDAQ

- NYSE

- PMI

- S&P500

- S&P500 фьючерс

- SBER

- Small Caps

- stock

- stocks

- TIPS

- TSLA

- Walmart

- WMT

- Азиатские рынки

- акции

- акции США

- анализ

- анализ рынка

- аналитика

- Аудит

- Банки

- бонды

- ВВП Китая

- ВВП США

- Венеция

- война

- газ

- Газпром

- Гонконг

- диверсификация

- доллар

- Золото

- ИИ

- инвестиционная стратегия

- Инфляция

- инфографика

- Иран

- искусственный интеллект

- Исследование

- исследование рынка

- исследования

- История

- Италия

- Китай

- коммодити

- Коррупция

- кризис

- криптобиржа

- криптовалюта

- Крым

- Кубок Роббинса

- мировая экономика

- мировой кризис

- мировой рынок

- недвижимость

- нефть

- Обама

- оффтоп

- палладий

- пенсионный фонд

- психология трейдинга

- Путин

- рабочие места

- рейтинг

- Рецессия

- РЖД

- российские олигархи

- Россия

- Россия - Китай

- Рубль

- рынок

- сбербанк

- сезон отчётов

- серебро

- СМЕ

- США

- Торговые войны

- Украина

- флорида

- ФРС

- фьючерс S&P 500

- фьючерс доллар-рубль

- ФЬЮЧЕРСЫ

- хедж-фонд

- экономика США