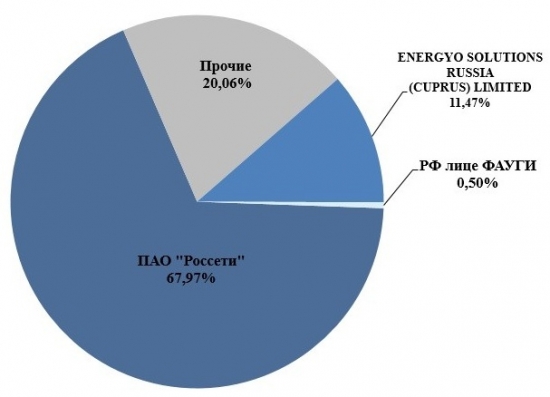

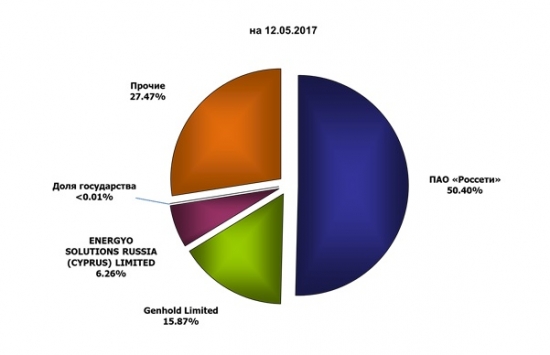

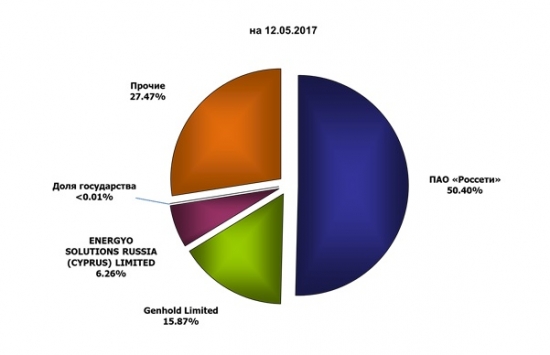

Инвестиционный обзор-МРСК ЦППри знакомстве с компанией я, чаще всего, сначала смотрю на структуру акционерного капитала. Материнская компания Россети.

15.87% принадлежат Просперити через Genhold limited, где бенефициар Фонд New Russian Generation, объединяющий энергетические активы Prosperity Capital.

6.2% Принадлежат Energyo Solutions Russia Limited (EOS России) — шведская инвестиционная компания. Компания занимается инвестированием в активы России в области электроэнергии.

27.47% фрифлоат.

Далее я просмотрел новостной фон компании и наткнулся на бизнес-план компании на период 2019-2022 г:

Бизнес-планом предусмотрено выполнение Сценарных условий по оптимизации операционных издержек на 2018 год (заданных Стратегией развития электросетевого комплекса Российской Федерации) и обеспечивается ежегодное снижение удельных операционных расходов не менее чем на 3% от уровня предыдущего года в течение всего планового периода.

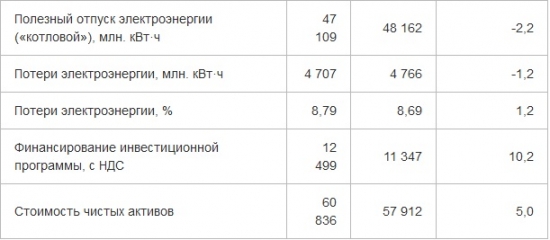

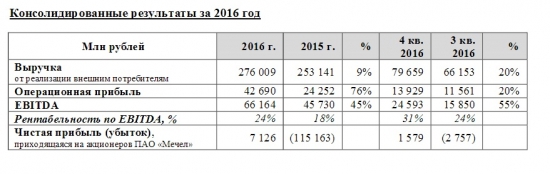

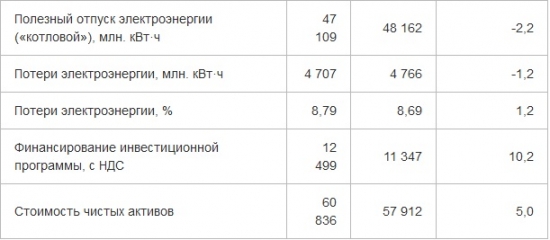

Основные показатели бизнес-плана на 2018 г. (в млн рублей, если не указано иное):

Плановая выручка в 2018 году увеличивается от ожидаемого факта 2017 года на 4 688 млн руб. (на 5,2%).

Основную часть доходов Общества традиционно составляет выручка от услуг по передаче электроэнергии: в 2018 году её доля в совокупном объеме доходов прогнозируется на уровне 92,7% (87 372 млн рублей). Выручка от продажи электроэнергии составляет 6,1% от общей суммы доходов, выручка от выполнения услуг технологического присоединения — 0,7%, прочая выручка – 0,5% доходов Общества.

В 2018 году «котловой» полезный отпуск электроэнергии запланирован в объеме 47 109 млн кВт·ч, что на 1 053 млн кВт·ч ниже ожидаемого факта 2017 года. Прогнозное изменение котлового полезного отпуска электроэнергии в сеть в первую очередь обусловлено ликвидацией механизма «последней мили».

Плановые расходы, относимые на себестоимость в 2018 году составляют 80 343 млн рублей. Увеличение показателя обусловлено ростом затрат на неуправляемые операционные расходы.

Бизнес-план ПАО «МРСК Центра и Приволжья» обеспечивает положительный прогнозный финансовый результат: чистая прибыль по итогам 2018 года запланирована в размере 5 264 млн руб. и в 2019-2022 гг. имеет положительную динамику.

Прогноз компании по капитальным затратам на 2018 г. составляет 12 499 млн руб. (финансирование с НДС), в т.ч. техническое перевооружение и реконструкция 7 584 млн руб.; новое строительство 799 млн руб.; технологическое присоединение 3 836 млн руб.; прочие программы и мероприятия 279 млн руб.

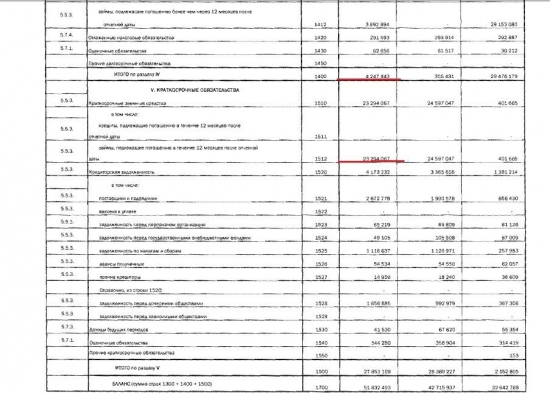

В соответствии с утвержденным бизнес-планом объем займов и кредитов на конец 2018 года составит 24 033 млн руб., что меньше на 729 млн руб. по сравнению с ожидаемым фактом на 31.12.2017.

Чистые активы на конец 2018 г. планируются в размере 60 836 млн руб. По сравнению с ожидаемой величиной показателя на 31.12.2017 увеличение размера чистых активов составит 2 918 млн руб.

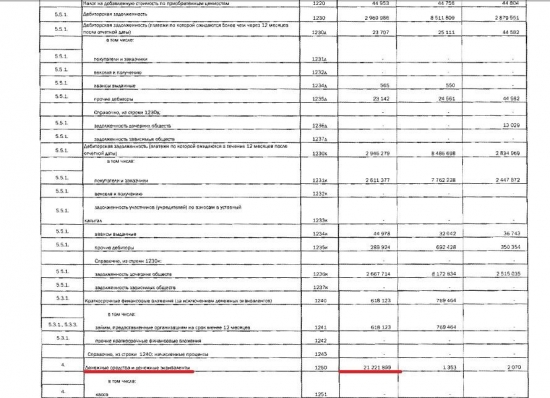

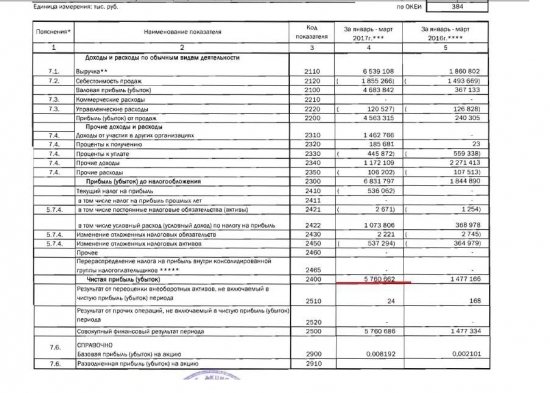

Далее рассмотрим отчётность МСФО за 9 мес 2017:

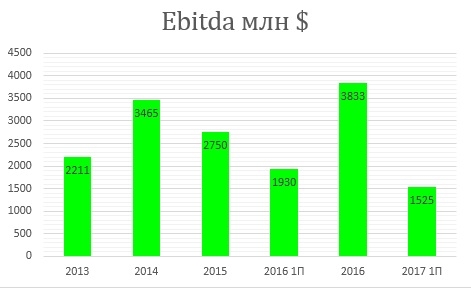

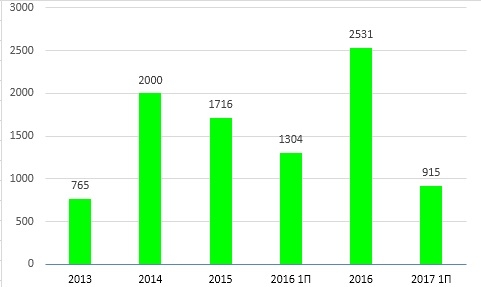

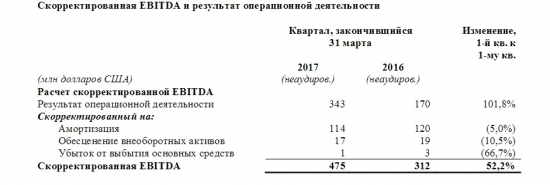

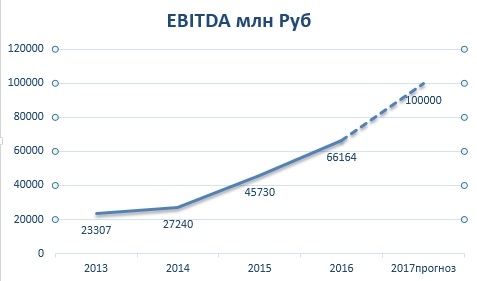

Выручка МРСК Центра и Приволжья за отчетный период составила 64,1 млрд руб., в том числе от оказания услуг по передаче электроэнергии — 60,5 млрд руб., от оказания услуг по подключению к электросетям — 0,5 млрд руб., от перепродажи электроэнергии и мощности — 2,7 млрд руб. и прочая выручка — 0,4 млрд рублей. Прибыль до процентов, налогообложения и амортизации (EBITDA) увеличилась на 74,5% и составила 17 млрд руб

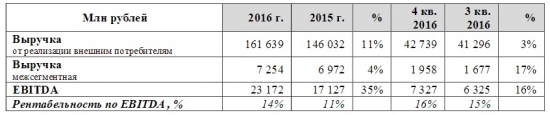

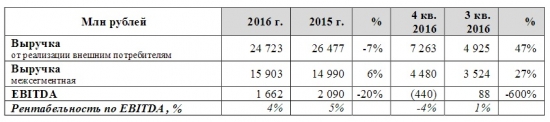

Основные показатели ПАО «МРСК Центра и Приволжья» по итогам 9 месяцев 2017 года в сравнении с 9 месяцами 2016 года (в млн российских рублей, если не указано иное):

Согласно финансовой отчетности выручка за 9 месяцев 2017 года в сравнении с аналогичным периодом прошлого года увеличилась на 8 975 млн рублей (+16,3%). Основными факторами, оказавшими влияние на повышение консолидированной выручки, являются: изменение тарифов на передачу электроэнергии, увеличение объема оказанных услуг и образование выручки от перепродажи электроэнергии и мощности вследствие подхвата функций гарантирующего поставщика во Владимирской области.

Операционные расходы компании за 9 месяцев 2017 года увеличились по сравнению с аналогичным периодом 2016 года на 2 796,6 млн рублей и составили 52 962,3 млн рублей, что связано с ростом неподконтрольных расходов на покупку электроэнергии на компенсацию потерь, оплаты услуг ФСК ЕЭС и ТСО, а также амортизации.

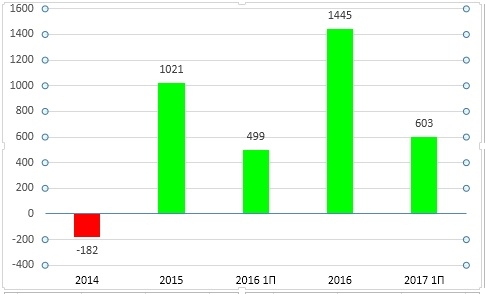

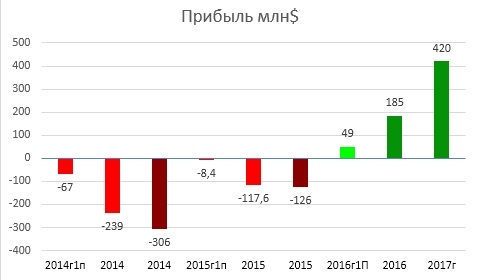

Рентабельность EBITDA увеличилась на 8,8 п.п. и составила за 9 месяцев 2017 года 26,5%. Прибыль за период увеличилась на 217,5% и составила 8,2 млрд рублей. Увеличение прибыли обусловлено опережением роста доходов над расходами, что стало результатом целенаправленной работы компании по снижению издержек и повышению эффективности работы.

Совокупные активы ПАО «МРСК Центра и Приволжья» по состоянию на 30.09.2017 составили 86 316,3 млн рублей (в т.ч.: внеоборотные активы – 65 053,1 млн рублей, оборотные активы – 21 263,2 млн рублей).

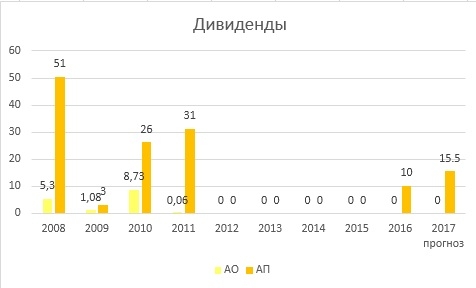

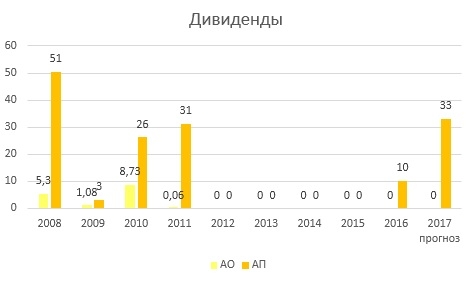

Дивиденды.

Компания по итогам 2016 года заплатила 0.1167 руб на одну акцию или 36% ЧП по МСФО. Согласно див.политики компании ЧП очищается от обязательных отчислений; капекса; части прибыли, направленной на погашение убытков прошлых лет.Я попробовал посчитать дивиденд за 2017 год.Сразу скажу не стал ломать голову формулой див.политики, а взял ЧП ltm и также 36% от неё на дивы, у меня получилось 0,029 руб на акцию.По текущим это даёт нам 9.5% дд.

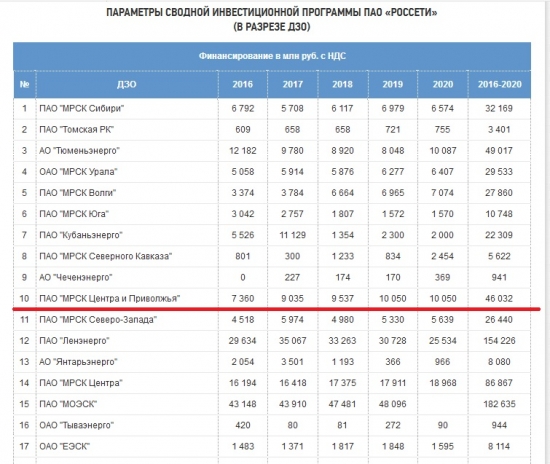

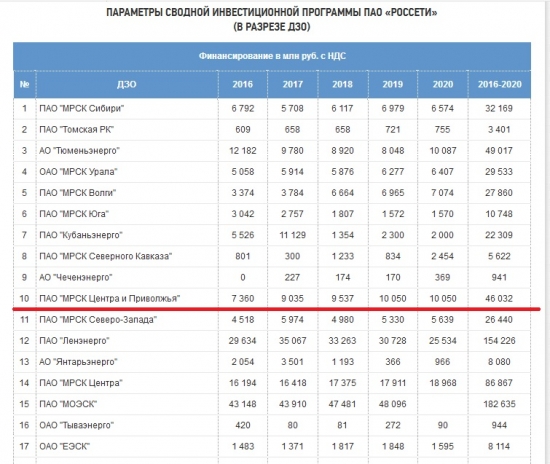

Внесу оговорку про распоряжение 1094… Рассмотрим инвестиционную программу до 2020 года.

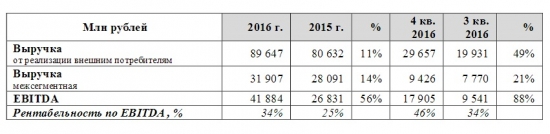

Как мы видим из слайда капексы на 2018 год на уровне 9537 млн.руб.А теперь простые расчёты-два варианта

1-Ebitda ltm(20400 млн.руб)-Capex(9500)-Амортизация ltm(3025)=7875 млн руб*50%/112697817043=0.349 руб.

2-ЧП ltm=9261 млн руб*50%=4630 млн руб/112697817043=0.041 руб

1 вариант более реален как мне кажется, но я в нём ещё не учёл операционные расходы.За вычетом их думаю див сползёт к 0.03 руб на акцию

Мультипликаторы.

P/E=3.7

Ev/Ebitda ltm =2.75

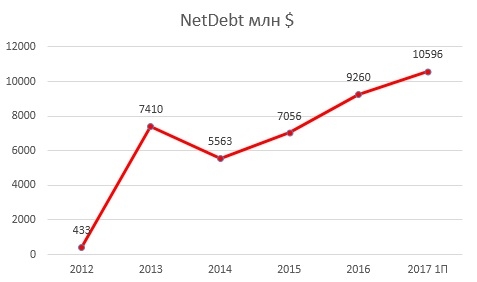

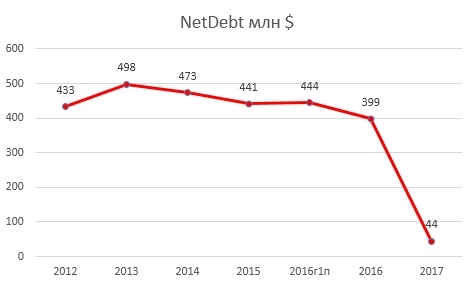

NetDebt/Ebitda ltm=1.07

P/B=0.8

ИТОГИ.

Купил бы я по текущим? Думаю нет. Если отталкиваться от дивдоходности компании, то акции даже немного переоценены.Да компания дешёвая по мультипликаторам, но если сравнивать с той же фск, то фск лучше практически по всем мультикам, кроме P/E и NetDebt/Ebitda ltm. Лично я не увидел каких то драйверов, только если появятся слухи о продаже своих пакетов шведов или просперити, тогда надо будет углубиться в эту историю.