Nik

«Обувь России» ход размещения

- 21 января 2021, 12:11

- |

Размещение Обуви России за 2,5 сессии разменяло миллиард. Остается менее 500 млн.р. в книге первичных торгов.

«Обувь России» начала размещение выпуска облигаций на ₽1,5 млрд | Пресс-релизы на РБК+ Екатеринбург (rbc.ru)

Для подачи заявки на участие в первичном размещении, пожалуйста, направьте нам информацию о приобретаемом количестве облигаций и Вашем брокере. Контакты ИК «Иволга Капитал»: — Николай Стариков: @NikolayStarikov, [email protected], +7 (908) 912-48-69

- комментировать

- Комментарии ( 4 )

Онлайн-семинар Cbonds: размещение облигаций "Обувь России"

- 18 января 2021, 21:40

- |

21 января на площадке Cbonds пройдет вебинар-интервью с Антоном Титовым, директором группы компаний «Обувь России». Общение будет интерактивным, Вы сможете задать вопросы Антону и участникам беседы.

Ссылка на регистрацию: cbonds-congress.com/events/647/?l=1

А пока продолжается сбор заявок на участие в выпуске облигаций ОР. На данный момент книга собрана примерно 80%

Обувь России, книга заявок

- 12 января 2021, 10:28

- |

19 января, предварительно, стартует размещение облигаций ООО «Обувь России»

14 января, в прямом эфире, в 18:00 Обзор эмитента Обувь России. Обзор Эмитента. — YouTube

Основные предварительные параметры выпуска:

o Размер: 1 500 млн.р.

o Ориентир купона: 11% годовых, выплата ежемесячно

o Срок до погашения: 4 года с амортизацией в течение 10 последних купонных периодов

o Рейтинг эмитента: BBB (RU)

o Организатор: ИК «Иволга Капитал»

Для подачи заявки на участие в первичном размещении, пожалуйста, направьте нам информацию о приобретаемом количестве облигаций и Вашем брокере. Контакты ИК «Иволга Капитал»: — Николай Стариков: @NikolayStarikov, [email protected], +7 (908) 912-48-69

презентация

Минимальная сумма покупки – 300 тыс. р.

Облигации ГК «Обувь России» входят в портфели PRObonds на 6,5-11% от активов.

Не является инвестиционной рекомендацией

( Читать дальше )

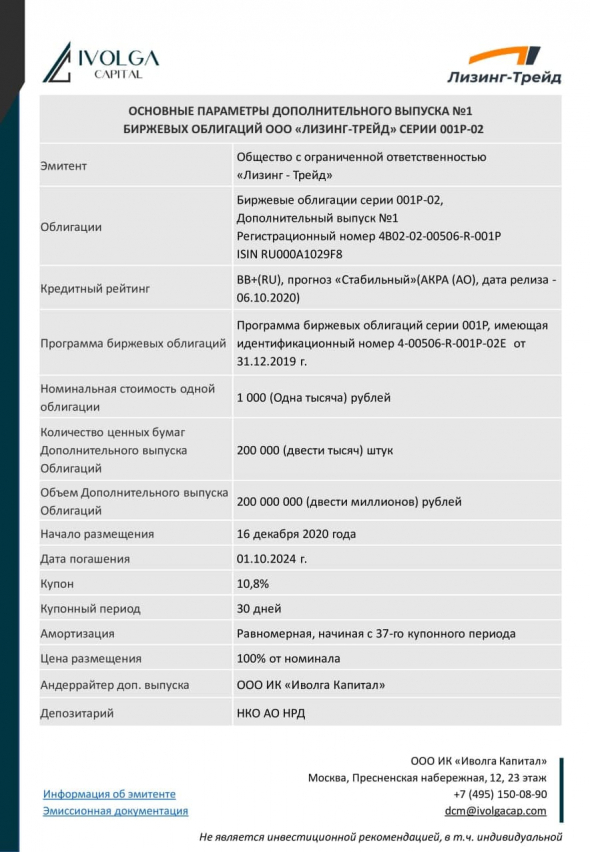

Размещение облигаций Лизинг-Трейд 001P-02 (BB+ (RU), YTM 11,15%)

- 11 января 2021, 15:59

- |

Продолжается размещение облигаций Лизинг-Трейд, на данный момент из 500млн выпуска (основной+доп выпуск) размещено 72%, в наличии 136млн по номиналу

Организатор/андеррайтер – ИК «Иволга Капитал».

Скрипт для участия в размещении допвыпуска облигаций Лизинг-Трейд:

— полное / краткое наименование: Лизинг-Трейд 001P-02 / ЛТрейд 1P2

— ISIN: RU000A1029F8

— контрагент (партнер): ИВОЛГАКАП (код контрагента МС00478600000)

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

— минимальное количество бумаг — 300 штук

Удовлетворяться будут идентифицированные заявки. Для идентификации Вам достаточно сообщить нам количество приобретаемых бумаг, Ваше имя, наименование Вашего брокера.

Контакты:

— Николай Стариков: @NikolayStarikov, [email protected], +7 (908) 912-48-69

Минимальная сумма покупки облигаций на размещении – 300 бумаг.

Облигации ООО «Лизинг-Трейд» входят в публичные портфели PRObonds на 14,5-15% от активов.

АПРИ Флай Плэнинг_БО-04

- 29 декабря 2020, 14:46

- |

За 4 дня размещения облигаций АПРИ Флай Плэнинг АО БО-П04 реализовано 88% выпуска. Размещение продолжается. Возможно, завершится за 2 оставшиеся сессии этого года.

Для подачи заявки на участие в размещении, пожалуйста, направьте нам: Ваше имя, количество приобретаемых бумаг, наименование Вашего брокера.

Наши контакты:

— Николай Стариков: @NikolayStarikov, [email protected], +7 (908) 912-48-69

Минимальная сумма покупки облигаций на размещении – 300 бумаг.

Скрипт подачи торгового поручения — в таблице выше.

Не является инвестиционной рекомендацией

www.probonds.ru/upload/files/15/659f50d6/Disklei%CC%86mer.pdf

Индивидуальный инвестиционный счет в 2021 году

- 24 декабря 2020, 11:06

- |

Сегодня, 24 декабря, в 18-00 на YouTube канале PRObonds поговорим на тему, актуальность которой в 2021 году значительно увеличится, — об индивидуальных инвестиционных счетах (ИИС).

В эфире рассмотрим:

💸 Виды, условия ведения и ограничения торговли с ИИС

💸 Процедуру получения налогового вычета

💸 Стратегии использования ИИС

Начало традиционно в 18-00. Запись эфира будет доступна на канале. Приятного просмотра!

( Читать дальше )

АПРИ Флай Плэнинг. Разбор эмитента

- 22 декабря 2020, 11:18

- |

В конце декабря «Иволга Капитал» посетила Челябинск, чтобы обсудить успехи, планы и кредитное качество АПРИ Флай Плэнинг. И сегодня в прямом эфире, в 18:00, @Aleksandrov_Dmitry поделится своими наблюдениями.

Сегодня мы обсудим :

Переход Группы на МСФО

Полученный кредитный рейтинг

Темпы строительства и продаж

Зачем АПРИ новый выпуск облигаций (500 млн.р., 13%)?

Проекты АПРИ за пределами Привилегии (и даже Челябинска)

Как всегда, вопросы в прямом эфире приветствуются!

https://www.youtube.com/watch?v=cyy2HHZySmM&feature=youtu.be

И еще немного видеоряда про АПРИ «Флай Плэнинг», раз уж завтра размещение их облигаций. Небольшой фильм о клубном поселке «ТвояПривилегия» — флагманском объекте застройщика.

К концу 2020-го первая очередь поселка (200 тыс. кв.метров) застроена более чем наполовину и продана более чем на треть. Сейчас по объему ежемесячных продаж жилья (около 300 млн.р./мес.) это один из лидеров в Челябинской области. В 2021 году планируется, в основном, завершить продажи первой очереди «Привилегии» и переключиться на возведение второй, а также на расширение географии присутствия АПРИ «Флай Плэнинг».

Хотите увидеть собственными глазами, какого качества продукт предлагает АПРИ и под что привлекает финансирование — щелкайте по ссылке:

https://www.youtube.com/watch?v=LNPN4mpU4xU&t=1s

Так ли важен купон при расчете доходности на горизонте 6-12 месяцев?

- 16 декабря 2020, 12:52

- |

Возьмем для рассмотрения этого вопроса 4 облигации с разными купонами:

14.25% купон Апри 3 от ноябрь 2019 года

12% купон Обувь России 2 декабрь 2019 года

12.5% купон Лизинг Трейд 1 январь 2020 года

13.5% купон Шевченко 1 октябрь 2019 года

Диапазон купонов 12-14.25%

Срок обращения примерно равный 11-13 месяцев

Теперь смотрим рыночную цену, по которой можем продать, где есть ликвидность

Апри 3 это 101.9%

Обувь России 2 это 104.9%

Лизинг Трейд 1 это 102.7%

Шевченко 1 это 102.7%

Теперь считаем доходность, с учетом текущих цен:

Апри 3 16.15%

Обувь России 2 16.9%

Лизинг Трейд 1 15.3%

Шевченко 1 16.2%

т.е. доходность у самого маленького купона в Обуви России в 12%, сравнялась с доходностью самого большого купона в 14.25% Апри 3 и составляет 16.9% и 16.15% соответственно, что позволяет сделать вывод, что купон на горизонте 6-12 месяцев не влияет на доходность

( Читать дальше )

Индекс МосБиржи пробил максимум, что дальше? Хеджируем портфели

- 11 декабря 2020, 12:51

- |

MMVBi Chart (profinance.ru)

Есть непреодолимое желание открыть фьюч на понижение на индекс МосБиржи, вопрос не рано ли?

На уровне в 3000 на малом контракте УЖЕ были все технические сигналы на данный контракт, а как оказалось неверно

Опять же сейчас много кто пишет, что восходящий тренд похож на график декабря прошлого года, где рост был до середины января, соответственно имеет смысл подождать

т.е. открыв заранее, идешь против рынка, зайдешь уже в сложившийся тренд, получишь не много, опять же не потеряешь)

Какое решение считаете верным?

Чего ждать в предстоящие 2 месяца

- 09 декабря 2020, 15:59

- |

Кредитный рейтинг — BB+(RU) от АКРА,

Объем допвыпуска – 200 млн.р. (весь выпуск — 500 млн.р.),

Дата погашения – 1.10.2024 (амортизация — последний год),

Купон – 10,8% годовых, ежемесячный (доходность — 11,15%)

Начало размещения — 16.12.2020

www.probonds.ru/posts/704-nachinaem-sbor-zajavok-na-uchastie-v-razmeschenii-dopolnitelnogo-vypuska-obligacii-lizing-treid-.html

Далее в декабре, в конце месяца, вероятно размещение от АПРИ «Флай Плэнинг»,

ориентир по параметрам — объем 400-500млн.руб, купон 12,5-13%

И в январе, в середине месяца ожидаем Обувь России,

с объемом в 1500млн.руб, ежемесячным купоном 10,5-11%, сроком обращения 4 года и амортизацией в последний год

Контакты - Николай Стариков: @NikolayStarikov, [email protected], +7 (908) 912-48-69

теги блога Nik

- акции

- АПРИ Флай Плэнинг облигации

- ВДО

- вебинар

- иис

- Индекс ММВБ

- кризис 2020

- Лизинг-Трейд облигации

- МФК Мани Мен облигации

- Налогообложение на рынке ценных бумаг

- Облигации

- Обувь России

- Обувьрус облигации

- Онлайн Микрофинанс облигации

- российские акции

- рубль

- Рынок - взгляд

- фьючерс MIX