Оксана Гафаити

Как инвестировать в разные страны и не брать на себя лишний риск

- 12 декабря 2016, 09:31

- |

При покупке страновых биржевых фондов (ETF) многие трейдеры и инвесторы игнорируют то, что называется валютным риском. В результате недополучают, а иногда вообще не получают дохода от своих вложений. Почему так происходит и что с этим делать? Сейчас расскажу и для простоты объясню на примере.

( Читать дальше )

- комментировать

- 28 | ★3

- Комментарии ( 3 )

Почему технологии не в фаворе и на что ставят быки: обзор рынка за неделю

- 06 декабря 2016, 11:09

- |

Наиболее интересными событиями прошлой недели стали ралли в нефти (XOP, XES, XLE) и антиралли в технологическом секторе (XLK). И если судить по силе движений, то ни того, ни другого рынок не ожидал. В итоге, кто был в акциях нефтяных компаний, хорошо заработал, а кто держал ИТ-бумаги (и при этом не ставил стопы), прилично просел.

( Читать дальше )

Как ставить стоп, когда акция улетает

- 05 декабря 2016, 10:45

- |

Трейдеры часто шутят, что у медвежьих рынков нет поддержки, а у бычьих — сопротивления. Шутки-шутками, а часто это действительно так. Иногда акция растет с такой силой, что не успевает наметить уровни поддержки, за которые можно было бы зацепиться и поставить стоп-лосс. В таких случаях я использую метод люстры (Chandelier Exit). Звучит забавно, зато в точности передает суть.

( Читать дальше )

Перейдет ли трампоралли в предновогодний рост?

- 29 ноября 2016, 11:40

- |

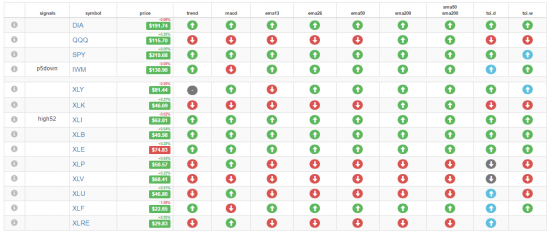

Прошлая неделя выдалась короткой — американцы отмечали День благодарения. Однако рынок все равно успел не только вырасти, но и обновить 52-недельные максимумы. Новых вершин достигли iShares Russell 2000 Index (IWM), Dow Jones Industrial Average (DIA) и S&P 500 (SPY). Тройка индексов продолжает выигрывать от укрепления доллара ($USD) и ожиданий экономического роста. Nasdaq 100 (QQQ) же пока отстает: его тормозит слабый фармацевтический сектор (XLV) и взявший паузу технологический (XLK).

( Читать дальше )

Насколько устойчиво текущее ралли?

- 25 ноября 2016, 10:08

- |

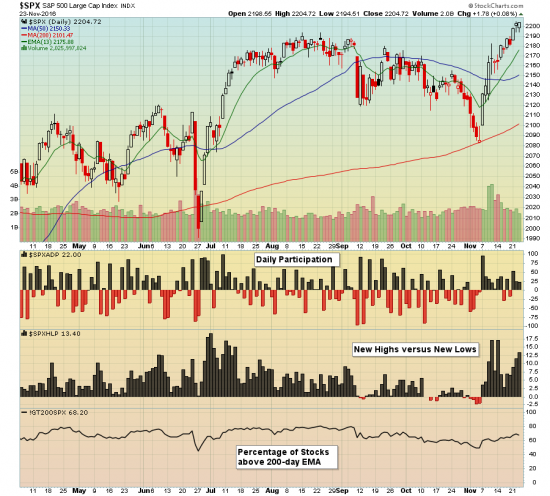

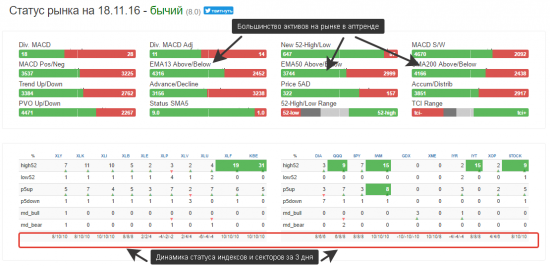

Быть на правильной стороне рынка — половина успеха в торговле. Определить эту правильную сторону мне помогают индикаторы ширины рынка (Market Breadth Indicators). Что такое «ширина» рынка? Это доля акций, участвующих в том или ином движении на рынке. Чем выше их доля, тем шире рынок и тем устойчивей и продолжительней тренд. Возьмем к примеру индекс широкого рынка S&P 500 ($SPX). Как видно на графике в анонсе, сейчас он растет (а точнее, взмывает). Но насколько стабилен этот рост и какова вероятность его продолжения?

( Читать дальше )

Обзор американского рынка за неделю: доллар разогрел быков

- 22 ноября 2016, 09:13

- |

Всю прошлую неделю настроение на рынке задавала сладкая парочка из сильного доллара и растущей доходности по облигациям. Американская валюта ($USD) обновила 13-летний максимум, а доходность по 10-летним бондам ($TNX) достигла рекордных в этом году 2,3%. На фоне этого:

- пикировали бонды: цены на долговые бумаги упали на уровень 2015 года (боль для пассивных инвесторов);

- снижалось золото ($GOLD): с начала года в нем самый сильный отток (см. график в галерее ниже);

- росли банки, брокеры и страховщики, а финансовый сектор (XLF) вернулся на уровень 2008 года;

- ETF на индекс iShares Russell 2000 (IWM) взял новый максимум: входящие в него компании малой капитализации работают в США и, в отличие от мультинациональных корпораций, выигрывают от укрепления доллара;

- падал индекс страха VIX, а рынок нагуливал аппетит к риску.

( Читать дальше )

Как заработать на Трампоралли: обзор рынка после выборов

- 15 ноября 2016, 09:59

- |

С последнего моего обзора рынка прошло две недели. За это время рынки умудрились нырнуть на дно и снова вскарабкаться на верх. Виновником того и другого движения был Дональд Трамп. На опасениях его победы рынок летел в трамп-тарары, а когда стало ясно, что он победил, все готовились к одному из худших открытию биржи. Биржи открылись, и что бы вы думали? Индексы пошли в рост.

( Читать дальше )

Трамп-пам-пам: что ждать на рынке от нового президента США

- 09 ноября 2016, 16:01

- |

Не знаю, ждали вы этого или нет, но 45-м президентом США стал Дональд Трамп. Впрочем, не так важно, кто чего ждал, как то, что с этим делать. Очевидно, что на открытии рынка сегодня будет Брексит-эффект — Barclays предсказывал падение S&P 500 на 11–13% при победе Трампа — пока фьючерсы не оправдывают данный прогноз, но снижение в пределах 2-5% вполне реально.

( Читать дальше )

теги блога Оксана Гафаити

- 3-НДФЛ

- ABT

- ETF

- etf фонд

- etf фонды

- finviz.com

- herbalife

- Interactive Brokers

- NYSE

- Python

- S&P500

- S&P500 фьючерс

- spy

- SPY анализ рынка американский рынок

- XLY

- акции

- акции США

- алготрейдинг

- американские акции

- американский рынок

- американский рынок акций

- Анализ S&P_500

- анализ акций

- анализ отчета

- анализ портфеля

- анализ рынка

- анализ рынка акций

- анализ рынка США

- анализ секторов

- биржевой фонд

- биржевой фонд ETF

- биткоин

- брокер

- бэктестинг

- выбор акций

- дивиденды

- доходность портфеля

- золото

- инвестирование

- инвестиции

- коррекция

- Коррекция S&P500

- коррекция в америке

- коррекция в США

- криптовалюта

- налоги

- настроение рынка

- начать торговать

- НДФЛ

- НДФЛ по операциям с ценными бумагами

- нефтегаз

- нефтегазовый сектор

- нефть

- Обзор акций

- обзор рынка

- облигации

- опцион

- опцион пут

- опционы

- отбор акций

- отбор акций NYSE

- отчет

- отчет о движении денежных средств

- отчетность

- оффтоп

- пассивные инвестиции

- поиск акций

- покупка акций

- портфель

- портфельные инвестиции

- портфельные стратегии

- прогноз

- прогноз рынка

- прогноз рынка акций

- ралли

- распределение активов

- ребалансировка портфеля

- риск

- риски

- российские акции

- рынок

- рынок акций

- Рынок акций США

- рынок США

- рыноксша

- сектор

- секторы

- стоп лосс

- стратегия торговли

- торговая стратегия

- торговля

- торговля по тренду

- Торговые идеи

- торговые сигналы

- Трамп

- трейдинг

- тренд

- формирование портфеля

- фундаментальный анализ

- Эмоции в трейдинге