Доходность 22% годовых на дороге не валяется. Именно поэтому в облигациях Сегежи нужно понимать риски, и разбираться с долгом. Вчера вышла отчетность по РСБУ, которая поможет найти ответы на многие вопросы.

Сразу хочется сделать ремарку: Сегежа остается одной из самых открытых и самых инвестороориентированных компаний. Регулярные презентации, отчеты, раскрытие данных. Далеко не по всем компаниям такая качественная работа с акционерами

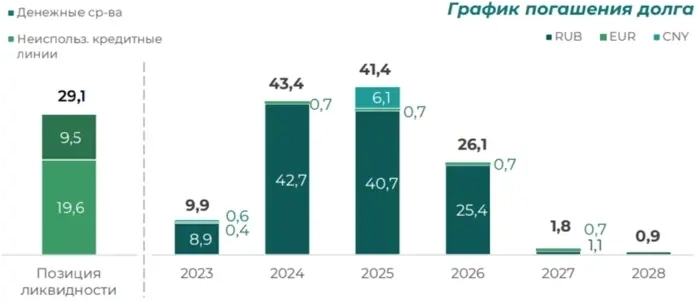

Разбирать РСБУ отчетность холдинга – плохая идея: там нет консолидации по всем дочерним (операционным) компаниям, и динамика выручки/чистой прибыли не говорит ровным счетом ни о чем. А сейчас мы туда лезем всего за 1 показателем – ДОЛГ!

Долг висит на оболочке. Октябрь еще не кончился, а у нас уже будут свеженькие данные на конец сентября.

Авто-репост. Читать в блоге >>>