Timur Nigmatullin

Российский рынок улетел в космос на слабом рубле и ожиданиях корпотчетностей

- 07 ноября 2017, 19:01

- |

Индекс ММВБ к концу дня прибавил 3,3% до 2150 пунктов, а долларовый РТС прибавил 3,2% до 1145 пунктов. Старт предновогоднего ралли в России не смог остановить даже неоднозначный внешний фон: к вечеру общеевропейский индекс STOXX 600 терял 0,16%, а американский S&P 500 был в плюсе на 0,15%.

В США продолжается развитие истории со скандалом вокруг связей администрации Трампа с Россией, что может усложнить продвижение налоговой реформы и спровоцировать коррекцию в местных акциях. Сезон отчетностей сохраняет позитивный оттенок после публикации сильных квартальных результатов Apple.

Розничные продажи в еврозоне за сентябрь выросли на 3,7% г/г (ожидалось 2,7% г/г). Промпроизводство в германии за сентябрь упало на 1,6% м/м (ожидалось -0,8% м/м). Инфляция в РФ за октябрь составила 0,2% м/м, что соответствует консенсусу.

Среди российских акций на Мосбирже в лидерах роста сегодня отметились Татнефть (ао:+12,5%; ап: +11%, совдир рекомендовал направить на дивиденды фактически весь свободный денежный поток за последний год), Сбербанк (ао: +5,3%; ап: +6,8%, игроки рынка ожидают публикации сильной МСФО за 3 квартал) и Лукойл (+5%, реакция на среднесрочный рост цен на нефть при относительно слабом рубле). В лидерах снижения Дикси (-3,5%, потеря доли рынка), Аэрофлот (-2,4%, рост пассажиропотока из-за крепкого рубля уже во многом уже отыгран) и Уралкалий (-1%, распродажу из-за делистинга чуть сдержало принудительное ограничение и закрытие шортов брокерами).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Вечерний обзор: Минфин вновь успешно атаковал рубль

- 03 ноября 2017, 19:17

- |

К закрытию пятничной сессии на Мосбирже основной российский индекс ММВБ прибавил 0,4% до 2081 пунктов, а долларовый РТС из-за обвала котировок нацвалюты упал на 0,8% до 1119 пунктов. Внешний фон к вечеру носил умеренно-позитивный характер: к вечеру общеевропейский индекс STOXX 600 прибавлял 0,15%, а американский S&P 500 в плюсе на 0,05%.

Президент США вопреки сложившейся традиции лишил полномочий Джанет Йеллен и назначил на пост центриста Джерома Пауэлла. Индекс доллара отреагировал на это решение умеренным ростом. Apple (+2,6%) отчиталась о росте выручки на 12% г/г до $52,6 млрд. Операционный поток составил $15,7 млрд из которых на разного рода дивиденды было направлено $11 млрд. Starbucks (+3,1%) показал рост сопоставимых продаж ниже консенсуса (2% против 3,2%) — влияние оказали ураганы в США, а также рост в Азии слабее ожиданий. Рост выручки слабо отрицательный, около 0%. Валовая рентабельность снизилась на 2 п.п., что, безусловно, негативно, но не катастрофично.

Индекс деловой активности в секторе услуг Великобритании в октябре составил 55,6 пунктов (ожидалось 53,3 пунктов). Количество новых рабочих мест, созданных в несельскохозяйственных отраслях США в октябре 261 тыс. (ожидалось 310 тыс.). Уровень безработицы в США в октябре составил 4,1% (ожидалось 4,2%). Индекс экономических условий ISM в непроизводственной сфере США в октябре составил 60,1 пунктов (ожидалось 58,5 пунктов).

( Читать дальше )

Отчет Ростелекома за 3 квартал: неоднозначные результаты и оптимистичные ожидания

- 02 ноября 2017, 16:10

- |

Ростелеком представил финансовые и операционные результаты за 3 квартал 2017 года согласно МСФО. Выручка прибавила 4% год к году до 75,6 млрд руб. Основной причиной ускорения динамики выручки стали многочисленные дополнительные и прочие услуги (облачные услуги, Умный город, видеонаблюдение на выборах и ЕГЭ, MNVO, продажа ПО и оборудования и т.п.), прибавившие более 25% год к году и принесшие госоператору почти 17% оборота. Позитивным фактором повлиявшим на выручку также стало ускорение динамики сегмента ШПД до 7% год к году (17,6 млрд руб.) при одновременном замедлении темпов падения выручки от морально устаревшей фиксированной телефонии до 10% год к году (19,1 млрд руб.).

Несмотря на заметное ускорение общей выручки, рентабельность Ростелекома на уровне OIBDA сократилась на 1,3 п.п. до 33,1% (25 млрд). Большинство драйверов роста выручки оказалось низкомаржинальными из-за сопутствующих расходов (Умный город, закупка контента, закупка трафика для ТВ и т.п.). Операционная прибыль снизилась на 22% год к году до 9,2 млрд руб.

( Читать дальше )

Facebook: сильная квартальная отчетность, но дальше расти особо некуда

- 02 ноября 2017, 12:11

- |

Сегодня Facebook представил финансовые и операционные результаты за 3 квартал 2017 года согласно GAAP. Ежемесячная аудитория непосредственно социальной сети выросла на 15,8% г/г до чуть менее 2,1 млрд, а ежедневная – на 16% г/г до чуть менее 1,37 млрд уникальных пользователей. Ежедневная аудитория Instagram превысила 500 млн.

Компания Марка Цукерберга в очередной раз достигла выдающихся результатов в монетизации аудитории. Так, совокупная выручка за квартал прибавила 47% г/г (+45% с учетом корректировки на динамику курсов валют) до $10,3 млрд. Около 98% выручки сформировали доходы от рекламы. В свою очередь, выручка от мобильной рекламы составила 88% всех поступлений от рекламы.

Поскольку операционные расходы Facebook последнее время растут заметно медленнее выручки, чистая прибыль за квартал ожидаемо прибавила впечатляющие 79% г/г до $4,7 млрд. Из-за небольшого традиционного для подобных компаний размытия долей акционеров прибыль на акцию выросла на 77% до $1,59.

Сами по себе достигнутые результаты выглядят очень сильными, но на премаркете Nasdaq особого ажиотажа в акциях не наблюдается. Вчера бумаги по итогам дня подорожали на 1,5%, сегодня перед открытием основной сессии теряют 1,8%.

( Читать дальше )

Анализ финотчета НОВАТЭК за 3 квартал 2017

- 01 ноября 2017, 22:28

- |

Анализ финотчета НОВАТЭК за 3 квартал 2017

Выручка +3,3% г/г до 130,7 млрд руб. В посегментном разрезе выручки реализация природного газа принесла 41,7% (выручка +5,4% г/г), а продажа жидких углеводородов 57,7% (выручка +1,9% г/г). Добыча природного газа из-за истощения месторождений -7,5% г/г, а жидких углеводородов -4,5% г/г. Объем добычи итого 122,4 млн эквивалентов барр нефти.

Менеджмент заявил, что крупный проект Ямал СПГ (мощность 123 млн эквивалентов баррелей нефти в год, доля НОВАТЭК 50,1%) находится в завершающей стадии подготовки к запуску. Готовность 89% (+4 п.п. кв/кв), готовность первой очереди 97% (+3 п.п. кв/кв).

Рентабельность компании на уровне OIBDA сократилась на 0,3 п.п. г/г до 34,5% (45,1 млрд руб.) по большей части из-за сокращения амортизации. Операционная прибыль выросла на 7% г/г, до 36,1 млрд за счет контроля над общими издержками. Чистая прибыль акционеров выросла на 3,4% г/г до 37,7 млрд руб. из-за положительных курсовых разниц и снижения процентных расходов.

За квартал инвестировано 13,1 млрд руб. Соотношение чистый долг (97 млрд руб)/LTM OIBDA 0,5.

Количество акций в обращении сократилось на 0,1% г/г до 3,016 млрд шт.

( Читать дальше )

Разбор финотчета Alphabet (Google) за 3 квартал 2017

- 30 октября 2017, 19:53

- |

Выручка прибавила 24% г/г до $27,8 млрд. В региональном разрезе 47% принес бизнес в США, 33% — Европа (в т.ч. РФ)/Ближний Восток/Африка, 15% — Азиатско-Тихоокеанский регион. В продуктовом разрезе реклама на собственных сайтах 71%, реклама на сайтах партнерской сети 15,6%, выручка от Google Play/Google Cloud/Hardware и т.п. 12,3%. В рекламном сегменте общее количество платных кликов за 3 квартал возросло на 47% г/г, но стоимость клика при этом сократилась на 18% г/г из-за конкуренции с соцсетями. Менеджмент отмечает значительный рост продаж мобильной рекламы, а также YouTube (рост просмотров +70% г/г) и облачного бизнеса.

Рентабельность OIBDA выросла на 1,6 п.п. г/г до 34,4% ($9,5 млрд) из-за относительного сокращения общехозяйственных расходов. Расходы компании на покупку траффика выросли на 54% и достигли $2,4 млрд. из-за увеличения оплаты в пользу Apple. Операционная прибыль выросла на 34,9% г/г до $7,8 млрд. Чистая прибыль выросла на 33% до $6,7 млрд.

На инвестиции, без учета расходов инвестиционного типа, направлено около $3,5 млрд. Соотношение чистый долг/OIBDA из-за обилия кэша и прочих ликвидных активов отрицательное (чистый долг -$103 млрд).

Компания не платит денежных дивидендов, но выкупает акции вероятно с целью погашения (за последние 12 месяцев с рынка выкуплено 3,1 млн бумаг на $2,7 млрд). За последние 12 месяцев «разводненное» количество акций в обращении увеличилось на 0,79% до 703,7 млн шт. Рыночная капитализация на момент публикации отчетности $684 млрд, стоимость акции $973, в свободном обращении 86%.

( Читать дальше )

Разбор отчета Amazon.com за 3 квартал 2017

- 28 октября 2017, 19:35

- |

Совокупная выручка ускорила рост и увеличилась на 34% г/г до $43,7 млрд (без учета покупки Whole Foods Market рост составил бы 29% г/г). В региональной разбивке показателя — 58% пришлось на США, 31% на глобальные продажи, 10% на сервисы для бизнеса и т.п. Продажи в США выросли на 35% г/г, глобальные продажи – на 29%. В продуктовой разбивке выручки — 60% пришлось на продажи товаров и услуг онлайн, 18% на оказание посреднических услуг, 6% на подписные сервисы (Amazon Prime), 3% на офлайн магазины продуктового ритейлера Whole Foods Market, 10% на упомянутые ранее сервисы для бизнеса и т.п. Продажи онлайн выросли на 22% г/г, посреднические услуги – на 40% г/г, подписные сервисы на 59% г/г, упомянутые ранее сервисы для бизнеса и т.п. – на 42% г/г.

Рентабельность Amazon.com на уровне OIBDA по выручке в 3 квартале 2017 года из-за опережающего роста большинства статей расходов составила 7,5% ($3,3 млрд), что на 0,6 п.п. ниже показателя годом ранее. Операционная прибыль упала на 40% г/г до $0,35 млрд. Чистая прибыль выросла на 2% г/г и составила $0,25 млрд.

( Читать дальше )

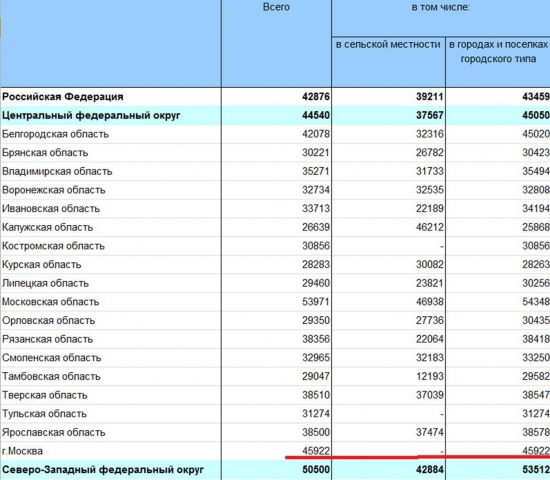

Реальная себестоимость строительства жилья в России

- 18 октября 2017, 11:34

- |

https://t.me/economicsguru

RUB/USD vs индекс EM Currency за 12 мес.

- 17 октября 2017, 16:25

- |

Рубль выглядит несколько недооцененным даже с учетом эффекта кэри трейд. В отличие от заметно подросших к доллару валют развивающихся стран (MSCI EM Currency) рубль все это время плавно ослаблялся. Вероятно, нацвалюта ощутит устойчивую поддержку ближе к концу года, когда завершатся плановые заседания ФРС и ЕЦБ (рубль исторически более чувствителен к внешним шокам по сравнению с аналогами). Думаю сценарий USD/RUB по 55 вполне вероятен. Нигматуллин Открытие Брокер

Нобель по экономике 2017: интересные практические выводы из работ лауреата

- 17 октября 2017, 11:40

- |

В 2017 году Нобелевскую премию по экономике «за вклад в исследование поведенческой экономики» получил Ричард Талер. Основной тезис серии его работ: очень часто человек проявляет себя как иррациональное существо, которое можно «подтолкнуть» к невыгодным для него сделкам. Более того: это иррациональное поведение можно прогнозировать. Ниже перевод нескольких фрагментов из его последней книги «Nudge. Архитектура выбора. Как улучшить наши решения о здоровье, благосостоянии и счастье».

✅ Оптимизм и самонадеянность

Перед началом курса по управлению принятием решений студенты Талера заполняют анонимный опросник на сайте. Среди прочего, там спрашивается: «В какую десятку вы ожидаете попасть по успеваемости на этом курсе?» Варианты ответов: первые 10%, вторые 10% и так далее. Поскольку они учатся на магистров бизнеса, то должны знать: при любом распределении одна половина выборки попадет в верхние 50%, а другая — в нижние. Тем не менее результаты этого опроса выявляют высокую степень необоснованного оптимизма по поводу успехов на курсе. Обычно менее 5% ожидают, что попадут в нижние 50%

( Читать дальше )

теги блога Timur Nigmatullin

- Amazon

- Amazon.com

- Apple

- Berkshire Hathaway

- Brent

- CAPEX

- EUR USD

- Gold

- greece

- Nvidia

- S&P500

- Veon

- Vimpelcom

- акции

- АЛРОСА

- АФК Система

- баксы

- баффет

- биткоин

- биткойн

- ввп

- Вечерний обзор

- выборы в америке

- Вымпелком

- Газпром

- глазьев

- голда

- греция

- девелоперы

- дефолт

- дивиденды

- дневной обзор

- долгосрок

- долгосрочные инвестиции

- доллар

- евробакс

- Жилье

- золото

- иис

- Инвестиции

- инфляция

- Китай

- ключевая ставка

- краткосрок

- криптовалюта

- криптовалюты

- кэш

- лента

- лонгокрыл

- ЛЧИ2015

- М.Видео

- магнит

- макро

- макростатистика

- макроэкономика

- макроэкономика России

- мамба

- МГТС

- мегафон

- мировой финансовый кризис

- ММВБ

- Монетарная политика

- Московская биржа

- мтс

- Мультисистема

- недвижимость

- нефт

- Нефть

- нефтя

- Новатэк

- обзор рынка

- Облигации

- отчетность

- оффтоп

- Пик

- портфель

- премаркет

- прогноз по рублю

- прогнозы по рублю

- психология трейдинга

- РБК

- Ростелеком

- рубль

- серебро

- спекуляции

- срочка

- статистика

- сырье

- теле2

- трейдинг

- трололо

- утренний обзор

- ФРС

- фундаментальный анализ

- фьючи

- ЦБ

- юань рубль

- Яндекс