BCS

Бен Бернанке не отказывается от «голубиных» взглядов

- 07 октября 2015, 05:09

- |

Экс-глава ФРС Бен Бернанке заявил в понедельник о сомнениях относительно того, что американская экономика выдержит четыре повышения ключевой ставки на 0,25%. Напомним, что с кризисного 2008 года сохраняется целевой диапазон на уровне 0-0,25%.

Дело в том, что некоторые экономисты и чиновники из Феда призывают поднять ставки в обозримой перспективе, чтобы инфляция в будущем не стала угрозой.

По мнению Бернанке, рост ставок «убьет американский экспорт» посредством очень сильного доллара. Бывший глава Федрезерва считает сентябрьский отчет по рынку труда США «посредственным», что может помешать Феду увеличить ставки в этом году. Не секрет, что именно улучшения на рынке труда приводились ФРС в качестве аргумента для монетарного ужесточения.

Бернанке продолжает защищать предпринятые при его бытности в качестве главы американского ЦБ шаги, указывая на сокращение уровня безработицы и считая не слишком сильные темпы роста ВВП США в пострецессионный период, обусловленными скорее структурными проблемами.

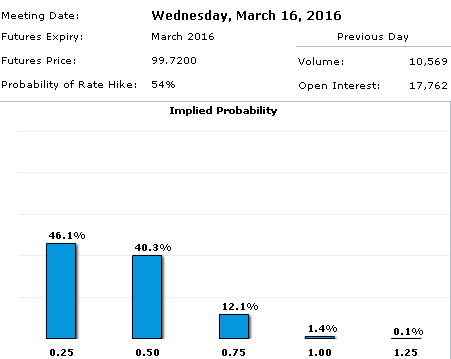

Следует отметить, что по состоянию на понедельник сегмент производных инструментов на ставку по федеральным фондам с вероятностью свыше 50% (54%) указывал на уверенность участников рынка в первом повышении ключевой процентной ставки лишь в марте следующего года.

БКС Экспресс

- комментировать

- Комментарии ( 0 )

ФРБ Атланты ждет замедления американской экономики в 3-м квартале

- 06 октября 2015, 04:54

- |

2-й квартал прошел преимущественно на позитиве для американской экономики. Согласно третьей оценке, темп роста ВВП США в апреле-июне составил 3,9%.

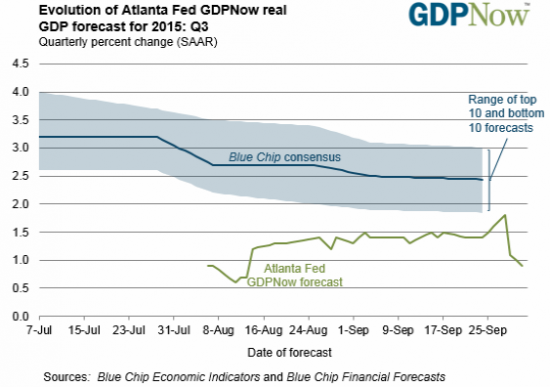

Однако в 3-м квартале ситуация может измениться. Согласно консенсус-прогнозу экономистов (Blue Chip Financial Forecasts), экономика может показать рост на 2,4%. Это достаточно нейтральное значение. Тем не менее, по данным ФРБ Атланты, преуспевшем в прогнозах на 1-й квартал, ВВП может увеличиться лишь на 0,9%.

На фоне этого ФРС вряд ли будет спешить в повышением процентных ставок. Следует отметить, что, судя по ситуации в сегменте производных инструментов на ставку по федеральным фондам, участники рынка ставят с вероятностью свыше 50% (52% по итогам пятницы) на первое увеличение ключевой ставки лишь в марте следующего года.

БКС Экспресс

Топ-5 американских голубых фишек, которые могут порадовать инвесторов высокими дивидендами

- 05 октября 2015, 05:03

- |

Текущая коррекция по фондовому рынку США может выглядеть слегка пугающе. Однако просадку можно использовать для формирования длинных позиций по привлекательным ценам.

Ниже представлен список из 5 голубых фишек с высокой (по американским меркам) дивидендной доходностью, которые рекомендованы к покупке Merrill Lynch.

• AT&T Inc. (NYSE: T) – один из крупнейших телекомов в США. Хотя рост финансовых показателей компании замедлился в последние годы, AT&T продолжает расширять пользовательскую базу. Новые продукты от производителей смартфонов играют в пользу компании, увеличивая ее пользовательский траффик. Закрытие сделки по покупке DirecTV снизит неопределенность в отношении дивидендных выплат. Более того, приобретение может иметь значительный синергетический эффект, приведя к улучшению рентабельности мобильного сегмента AT&T.

• Altria Group Inc. (NYSE: MO) – производитель табачной продукции и вина. Финансовые результаты компании за первое полугодие являются весьма солидными. Акции являются одними из наиболее значимых в потребительском секторе. Бренд Мальборо является известным во всем мире. Компания неплохо генерирует денежные потоки и известна дружественной политикой в отношении акционеров.

( Читать дальше )

Goldman Sachs обозначил благоприятные факторы для фондового рынка США

- 02 октября 2015, 05:07

- |

Нынешняя турбулентность мировых финансовых рынков провоцирует вопрос: а что же дальше? На днях аналитики Goldman Sachs снизили таргет по S&P 500 на конец года с 2100 пунктов до 2000 пунктов.

Если подобный сценарий реализуется, то индекс завершит год в минусе на 2,9%. От текущих уровней (закрытие 30 сентября) потенциал роста составляет около 4%.

Дело в том, что эксперты пересмотрели в меньшую сторону прогноз по прибылям американских корпораций. Также они ожидают повышение ключевой процентной ставки ФРС в декабре, что ознаменует начало цикла монетарного ужесточения. Кроме того аналитики указали на нестабильность политического пейзажа в США.

Тем не менее, Goldman Sachs считает, что не все так однозначно. Существует два ключевых фактора, которые могут позволить американскому фондовому рынку продемонстрировать более позитивную по сравнению с базовым сценарием динамику.

Во-первых, около 25% годового объема программ buyback, как правило, осуществляются в ноябре-декабре. Согласно оценкам Goldman Sachs, в этом году американскими корпорациями может быть выкуплено акций более чем на $600 млрд.

( Читать дальше )

Мировой фондовый рынок потерял более $13 трлн

- 01 октября 2015, 05:18

- |

Последние четыре месяца проходят на весьма минорной ноте для мировых финансовых рынков. По данным портала Zerohedge, с начала июня глобальный рынок акций сократился более чем на $13 трлн, то есть 18%.

По состоянию на вторник мировая капитализация составила менее $60 трлн, что сопоставимо с уровнями февраля 2014 года. При этом падение подобного масштаба последний раз наблюдалось в 2011 году, когда была запущена программа QE2.

Экономические проблемы Китая и многих других развивающихся стран на фоне неопределенности перспектив монетарной политики ФРС напугали участников рынка, которые начали массово распродавать активы.

БКС Экспресс

В мире есть надежный покупатель «последней инстанции» – меньше экономики США, но больше Китая

- 30 сентября 2015, 05:07

- |

2015 год проходит не слишком успешно для Китая. Замедление второй по величине экономики после США заставляет инвесторов по всему миру нервничать, ибо в условиях глобализации все взаимосвязано. Не лишена недостатков и ситуация в Америке.

Однако эксперты, настроенные по бычьи, предлагают обратить внимание на одну важную суб-экономику – американских потребителей.

В недавней аналитической записке главный стратег управляющей компании Gluskin Sheff Дэвид Розенберг указал на тот факт, что американские потребители формируют своего рода «экономику», которая по размерам превосходит народное хозяйство всей Поднебесной, при этом имея больше позитивных характеристик, нежели негативных.

По мнению эксперта, китайский рост базировался на масштабных инфраструктурных инвестициях. Таким образом, несмотря на всю свою значимость, Поднебесная не является покупателем «последней инстанции». Зато им продолжает быть США. На приведенном ниже графике видно, что американский потребительский сектор формирует около 15% глобального ВВП, а вся экономика Китая – 13%.

( Читать дальше )

Джанет Йеллен была заинтригована одним из графиков

- 29 сентября 2015, 05:07

- |

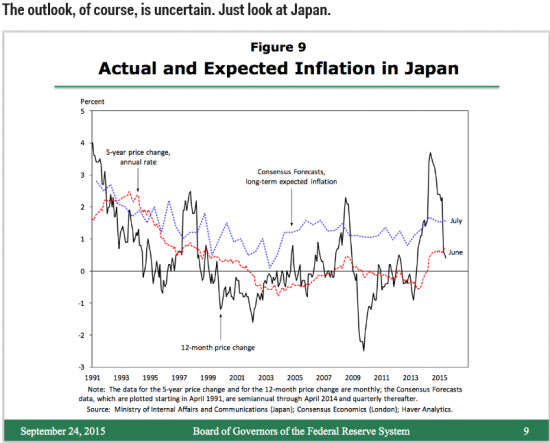

В прошлый четверг Джанет Йеллен выступила с речью, посвященной инфляции и монетарной политике, в Университете Мичигана.

В ходе выступления глава ФРС доказывала, что инфляционные ожидания важны для фактического уровня инфляции. Для этого Джанет Йеллен использовала 9 слайдов.

По словам Йеллен, факторы, сдерживающие текущую инфляцию в США, являются временными. Глава Федрезерва считает, что в ближайшие годы американская инфляция достигнет целевого уровня в 2%. При этом экономика США вернется к максимальной занятости. Это позволяет сделать предположение о возможности повышения процентных ставок в обозримой перспективе.

Однако один из слайдов несколько смутил Йеллен. Если посмотреть на опыт Японии, то видно, что инфляционные ожидания в стране долгое время были позитивными, несмотря на продолжительную дефляция.

Таким образом, многие центробанки сталкиваются с одной и той же проблемой – прогнозы относительно динамики инфляции не всегда являются в полной мере верными. Подобная ситуация вносит большую неопределенность в перспективы монетарной политики в США, затрудняя работу регулятора.

БКС Экспресс

Oppenheimer рекомендует покупать акции 4-х интернет-компаний на просадке

- 28 сентября 2015, 05:13

- |

• Amazon.com Inc. (NASDAQ: AMZN) – абсолютный лидер в онлайн-ретейле, занимает доминирующие позиции на рынке «облачных» технологий. Осуществляет активные инвестиции в инфраструктуру, направленную на оказание широкого набора услуг. Работает как в сфере ретейла, так и с корпоративными клиентами, а также девелоперами. В конце июля компания представила позитивный квартальный отчет. Во 2-м кв. выручка Amazon выросла примерно на 20% относительно аналогичного периода годом ранее — до $23,19 млрд. Особенно высокие показатели роста продемонстрировало подразделение Web Services Amazon, его доход подскочил на 81% и составил $1,8 млрд.

( Читать дальше )

Отток капитала из Китая достиг рекордного уровня за всю историю

- 25 сентября 2015, 13:28

- |

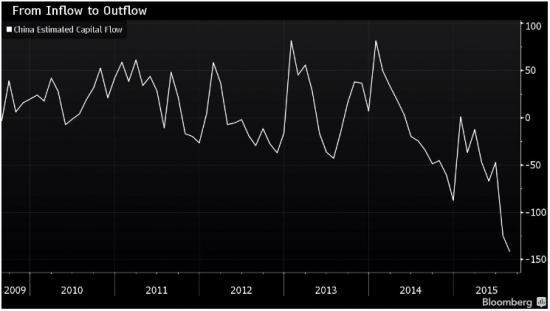

Отток капитала из Поднебесной в августе стал максимальным за всю историю сбора статистики.

По данным Bloomberg, прошлом месяце из страны было выведено $141,66 млрд против $124,62 месяцем ранее. Столь значительный отток капитала обусловлен замедлением экономики КНР и девальвацией юаня 11 августа.

Между тем, глава отдела аналитики и статистики Народного банка Китая Шэн Сунчжэн заявил, что наблюдаемая динамика движения капитала является временной реакцией рынка. Чиновник считает слабость юаня временным явлением. Ранее премьер Госсовета КНР Ли Кэцян сообщил, что руководство страны будет сохранять курс юаня на стабильном и сбалансированном уровне, добавив, что Поднебесная является локомотивом роста глобальной экономики.

БКС Экспресс

По мнению HSBC, турбулентость на фондовом рынке Китая близка с завершению

- 25 сентября 2015, 05:09

- |

Текущий год проходит в крайне нервозной обстановке для китайского рынка акций. С начала года по середину июня индекс Shanghai Composite взлетел на 60%, достигнув рекордных уровней, однако, затем весь рост был «съеден». Наблюдается повышенная волатильность.

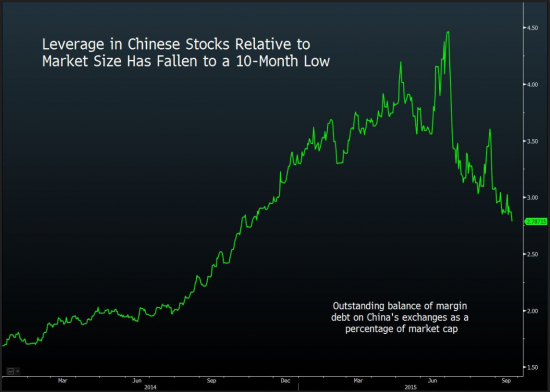

Тем не менее, возможно, не все так плохо. Согласно прогнозу банка HSBC, потенциал дальнейшего падения акций КНР имеет ограниченный характер. Дело в том, что уровень долговой нагрузки (левериджа) китайских трейдеров в последнее время заметно сократился.

С июньского пика баланс маржинальных займов на шанхайской и шеньчжэньской биржах обвалился на 60% — до $147 млрд. По данным Bloomberg, теперь заемные средства составляют лишь 2,8% от общей рыночной капитализации Поднебесной. Показатель находится на минимуме за 10 месяцев и намного ниже рекордных 4,5%, зафиксированных ранее в этом году.

По мнению HSBC, процесс делевереджинга близок к своему завершению. А ведь именно избыточный уровень маржинальных кредитов стал одной из причин столь значительного обвала фондового рынка Китая: на фоне ослабления экономики и жестких мер финансовых регуляторов пузырь сдулся и инвесторы столкнулись с волной маржин-коллов.

( Читать дальше )

теги блога BCS

- Amazon

- Apple

- Bank of America

- Berkshire Hathaway

- Bitcoin

- Brent

- Brexit

- buyback

- Cisco

- Citigroup

- Deutsche Bank

- DJIA

- Dow Jones

- EIA

- Emerging Markets

- ethereum

- FOMC

- Goldman Sachs

- IBM

- Intel

- JPMorgan

- Microsoft

- Morgan Stanley

- Nonfarm Payrolls

- QE

- S&P500

- Societe Generale

- Tesla

- Treasuries

- TSLA

- vix

- Warren Buffett

- Wells Fargo

- WTI

- акции

- банки

- Баффет

- биткоин

- В мире

- в России

- ввп

- Великобритания

- волатильность

- Выборы США

- гиперинфляция

- дивиденды

- Дональд Трамп

- евро

- Еврозона

- Европа

- ЕС

- ЕЦБ

- Илон Маск

- инвестидеи

- инвестиции

- инфляция

- Италия

- Китай

- КНР

- кризис

- криптовалюта

- криптовалюты

- медь

- ММВБ

- Мнения

- МЭА

- недвижимость

- нефть

- нефтяной рынок

- Новости

- облигации

- опек+

- отчетности

- пузырь

- пузырь недвижимости

- развивающиеся рынки

- Ралли

- рецессия

- Риски

- Роснефть

- Россия

- рынок нефти

- Рынок США

- рынок труда

- сланцевая нефть

- среднесрочные тренды

- ставка

- США

- Трамп

- фед

- Федрезерв

- фондовый рынок

- ФРС

- Хиллари Клинтон

- черные лебеди

- черный лебедь

- Япония