Русгидро дрейфуетПо мотивам поста

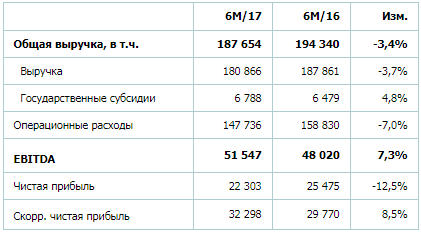

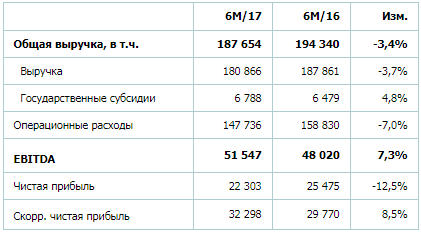

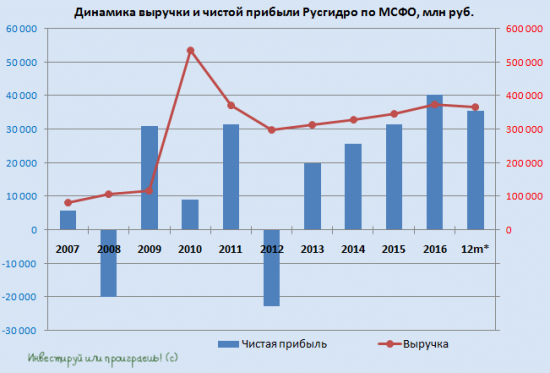

Русгидро, одна из крупнейших энергетических компаний России, на минувшей неделе представила финансовую отчетность по МСФО, которая отметилась снижением основных финансовых показателей:

Выручка компании с января по июнь не досчиталась около 3,7% (г/г) и довольствовалась значением в 180,9 млрд рублей. Ключевым моментом стало падение доходов сбытового сегмента (ЭСК Русгидро) более чем на треть до 30,4 млрд рублей, в связи с выбытием ООО «ЭСКБ» (Энергетическая сбытовая компания Башкортостана) в конце 2016 года, а также снижением полезного отпуска Красноярскэнергосбытом.

К счастью, операционные расходы Русгидро в отчетном периоде снижались активнее, нежели выручка, отметившись отрицательной динамикой порядка 7% до 147,7 млрд рублей, благодаря чему операционная прибыль Русгидро закономерно выросла почти на 11%, достигнув 36,0 млрд рублей, а рентабельность по этому показателю за минувший год выросла с 17,3% до 19,9%.

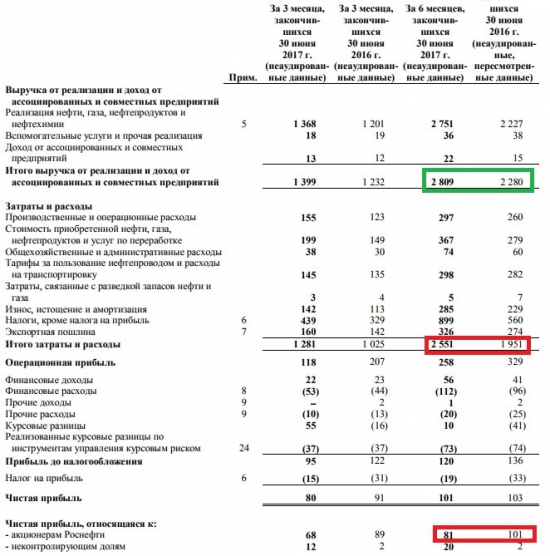

Чистые финансовые доходы Русгидро в размере 1,2 млрд рублей на сей раз сменились чистыми финансовыми расходами порядка 5,3 млрд. Всему виной — статья расходов «Изменение справедливой стоимости беспоставочного форварда на акции», которая будет теперь регулярно появляться в финансовой отчетности, после того как в начале марта Русгидро и

#ВТБ подписали соглашение о приобретении банком акций компании на 55 млрд руб. (допэмиссии на 40 млрд и пакета квазиказначейских акций за 15 млрд) и заключили пятилетний расчетный форвардный контракт. Согласно этому контракту, через пять лет Русгидро будет должна компенсировать разницу между форвардной ценой (которая определяется как цена приобретения плюс начисленные проценты) и ценой продажи или рыночными котировками (в случае, если Банк решит не продавать акции). Снижение в отчетном периоде котировок акций компании в итоге и привело к тому, что Русгидро отразила убыток от изменения справедливой стоимости форвардного контракта в размере 6,5 млрд рублей.

В итоге чистая прибыль Русгидро по МСФО за 6 месяцев 2017 года сократилась на 17,5% до 22,1 млрд рублей, а вот показатель EBITDA, не подверженный финансовым статьям отчетности, прибавил на 7,3% до 51,5 млрд рублей.

Чистый долг компании с начала года существенно сократился – с 132,4 до 77,9 млрд рублей, а соотношение NetDebt/EBITDA по-прежнему остается весьма комфортным, чуть выше 1х. Этого удалось добиться после состоявшейся допэмиссии обыкновенных акций Русгидро (40 млрд акций), которая завершилась 11 мая 2017 года и денежные средства от которой в полном объеме были направлены на погашение долговых обязательств.

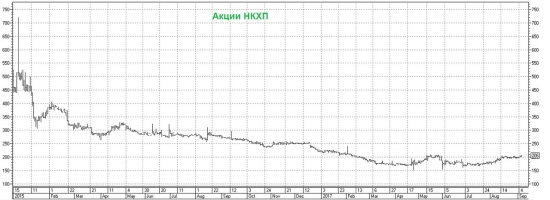

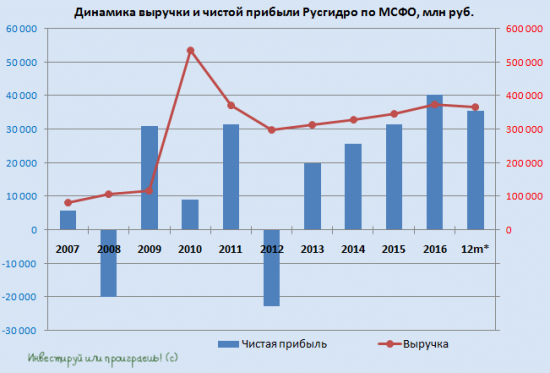

Акции Русгидро на протяжении уже более трех месяцев продолжают дрейфовать в достаточно узком ценовом диапазоне между 0,75 и 0,85 руб. за бумагу, и нужно понимать, что котировки вряд ли смогут превысить рубеж в 1 рубль, учитывая условия форвардного контракта с ВТБ, предполагающего возврат со стороны банка разницы между реальной стоимостью пакета акций и стоимостью его покупки. Однако и сильное снижение вряд ли произойдет, учитывая высокую вероятность рекордной чистой прибыли компании по итогам 2017 года и связанный с этим возможный рост дивидендов. Поэтому самой разумной рекомендацией в этой ситуации по акциям Русгидро будет — держать.

Собственно, я так и делаю, продолжая удерживать их в своем портфеле со скромной долей чуть менее 1%.

Читать также:

Ожидаемо сильная отчетность ОГК-2 по МСФО за 1 полугодие 2017 года