SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Артем Кислюк

Ищу энтузистов в аналитическую команду

- 28 марта 2013, 01:06

- |

В кратце, друзья, такое дело — понял, что один я никогда не охвачу то, что хочеться, а хочеться, как известно, многое. Летом ухожу в рабочий отпуск (3 месяца) — меняю мантию и шапку бакалавра на офисный стул и стол Буду работать (изучать) всё то, что хотел попробовать весь этот год, да был занят. Формально буду трудоустроен, но де факто буду делать то, что нравится стандартные 8 часов 5 дней в неделю.

Есть несколько разделов которые необходимо разбирать, и даже моих 40 часов в неделю на это не хватит. Поэтому я пробую набрать толковых, энергичных людей на следующие сектора:

1) Макроэкономика — детальный разбор отдельных экономик, корреляции, цикличность, текущие тренды.

2) Макроэкономическая история — опционально, очень и очень интересны какие-нибудь крупные события прошлых лет в детальной разработке (дело не в том, что множество книг написано — дело в интерпретации и применении опыта — например разбор банкротств «по часам» — как можно предугадать, что компания обанкротиться, «звоночки» и т.д.). Часто есть ситуации в отдельных компаниях когда так и хотелось сказать — «интересно, что обычно происходило дальше и почему». Забытые уроки прошлого выливаются в крупные проблемы в настоящем.

( Читать дальше )

Есть несколько разделов которые необходимо разбирать, и даже моих 40 часов в неделю на это не хватит. Поэтому я пробую набрать толковых, энергичных людей на следующие сектора:

1) Макроэкономика — детальный разбор отдельных экономик, корреляции, цикличность, текущие тренды.

2) Макроэкономическая история — опционально, очень и очень интересны какие-нибудь крупные события прошлых лет в детальной разработке (дело не в том, что множество книг написано — дело в интерпретации и применении опыта — например разбор банкротств «по часам» — как можно предугадать, что компания обанкротиться, «звоночки» и т.д.). Часто есть ситуации в отдельных компаниях когда так и хотелось сказать — «интересно, что обычно происходило дальше и почему». Забытые уроки прошлого выливаются в крупные проблемы в настоящем.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 9 )

Чемпион, пионер, и просто классный друг НКНХ

- 03 марта 2013, 03:58

- |

Добрый вечер, друзья

Мной уже анализировалось данное предприятие (13 сентября 2012)

Анализ отчёта за 6 месяцев 2012 (13 октября 2012)

Анализ отчёта за 9 месяцев 2012 (15 ноября 2012)

Вышла отчётность за 2012 год у мной любимого комбината «Нижнекамскнефтехим». Она доступна здесь.

Отчёт и работа завода на высочайшем уровне.

Что понравилось:

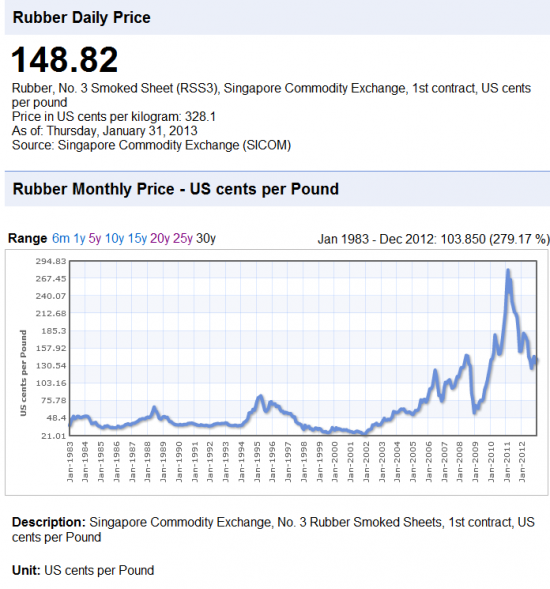

1) При падении цен на один из основных товаров (каучук), компания смогла увеличить прибыль благодаря гибкости и широком спектру товаров. Простоев не было.

2) Рост прибыли на 17% (в МСФО конечно будет поменьше)

3) Рост операционного денежного потока на 28%

4) Уменьшение и без того хилой задолженности в 2 раза. (до 5 млрд. рублей при ОДП = 16 млрд. и прибыли в 17 млрд.)

( Читать дальше )

Мной уже анализировалось данное предприятие (13 сентября 2012)

Анализ отчёта за 6 месяцев 2012 (13 октября 2012)

Анализ отчёта за 9 месяцев 2012 (15 ноября 2012)

Вышла отчётность за 2012 год у мной любимого комбината «Нижнекамскнефтехим». Она доступна здесь.

Отчёт и работа завода на высочайшем уровне.

Что понравилось:

1) При падении цен на один из основных товаров (каучук), компания смогла увеличить прибыль благодаря гибкости и широком спектру товаров. Простоев не было.

2) Рост прибыли на 17% (в МСФО конечно будет поменьше)

3) Рост операционного денежного потока на 28%

4) Уменьшение и без того хилой задолженности в 2 раза. (до 5 млрд. рублей при ОДП = 16 млрд. и прибыли в 17 млрд.)

( Читать дальше )

Дополнительная информация по ОАО "Акрон"

- 01 марта 2013, 00:11

- |

В продолжение поста

В кратце, ребята, такие дела – выкупа с открытого рынка не было, не смотря на то, что в отчёте 9мес. 2012 года это чётко озвучено (последняя страница внизу). Был выкуп у минотарных акционеров в рамках корпоративной реорганизации по 1155 рублей за акцию. Эти акции не гасились и были проданы «в рынок» в начале 2013 с нормальным профитом (почем не знаю). В следующем отчёте пообещали исправить формулировки относительно этого.

Представитель компании также отметил, что управление ликвидностью находится в норме, т.к. инвестиционный пакет (Уралкалий, канадские участки, Azoty Tarnow) позволяет полностью погасить чистый долг, если необходимо. Пакет Уралкалия будет реализован в ближайшее время (интересно, «в биржу» будут продавать? – вот это был бы «навес»).

Я также задал довольно острый вопрос по регулярному нарушению устава Дорогобужа, который не платит необходимые дивиденды, а вместо этого активного кредитирует СЗФК. Это нормально, заявили в компании, т.к. дорогобуж отдалживает СЗФК по рыночным ставкам (8.25-8.8%), а СЗФК (Северо-Западная Фосфорная Компания) и ВКК (Верхнекамский Калийный Комбинат) со временем станут центром прибыли и более чем уверенно смогут выплатить данные кредиты. В общем, такая вот «подушка безопасности» надувается в Дорогобуже. Вопрос, на сколько это этично и все ли считают 8% годовых достойной компенсацией за ожидание остаётся открытым.

( Читать дальше )

В кратце, ребята, такие дела – выкупа с открытого рынка не было, не смотря на то, что в отчёте 9мес. 2012 года это чётко озвучено (последняя страница внизу). Был выкуп у минотарных акционеров в рамках корпоративной реорганизации по 1155 рублей за акцию. Эти акции не гасились и были проданы «в рынок» в начале 2013 с нормальным профитом (почем не знаю). В следующем отчёте пообещали исправить формулировки относительно этого.

Представитель компании также отметил, что управление ликвидностью находится в норме, т.к. инвестиционный пакет (Уралкалий, канадские участки, Azoty Tarnow) позволяет полностью погасить чистый долг, если необходимо. Пакет Уралкалия будет реализован в ближайшее время (интересно, «в биржу» будут продавать? – вот это был бы «навес»).

Я также задал довольно острый вопрос по регулярному нарушению устава Дорогобужа, который не платит необходимые дивиденды, а вместо этого активного кредитирует СЗФК. Это нормально, заявили в компании, т.к. дорогобуж отдалживает СЗФК по рыночным ставкам (8.25-8.8%), а СЗФК (Северо-Западная Фосфорная Компания) и ВКК (Верхнекамский Калийный Комбинат) со временем станут центром прибыли и более чем уверенно смогут выплатить данные кредиты. В общем, такая вот «подушка безопасности» надувается в Дорогобуже. Вопрос, на сколько это этично и все ли считают 8% годовых достойной компенсацией за ожидание остаётся открытым.

( Читать дальше )

Акрон по 1420 нам не друг

- 26 февраля 2013, 22:38

- |

Прошлые материалы:

1) анализ всей компании

2) Разговоры с IR службой Акрона: раз, два

Небольшие размышления по Акрону:

В мае 2012 на просадке, Акрон выкупил своих акций на 2 млн. долларов со средней ценой 1155 рублей за штуку. В тот момент средневзвешанная стоимость капитала ОАО составляла в районе 9%. Следовательно, компания была уверена, что возрат на инвестиции должен быть как минимум 9%. Это раз. Но самый сок заключается в том, насколько быстро они отреагировали и с какой цены начали покупать? Насколько ясно из объёмов с сайта ММВБ, эмитент контролировал около 11% оборота бумаги. Крупные объёмы начались в неделю, стартовавшую 20ого мая, если покупки раньше проводились, то только «пристреляться». Как быстро согласовали и каковы точные причины (может у кого-то бумаги в залоге), мы не знаем. Но средняя цена 1155 даёт некоторое понимание инсайдерской оценки. Блумберг-прогноз — падение стоимости NPK (ключевой продукт группы) в течении 2х лет по 20-25% => и всего 220 рублей на акцию в 2013 году. Насколько реалистично? Неизвестно.

Из новостей, также, Акрон собирается платить дивиденды дважды в год и выделять для этого 30% прибыли по МСФО. С учётом того, что в компании, в связи с расширением, очень много капитальных расходов — я примерно прикидывал в районе 450 млн. долларов в каждый год в течении 2012-2015 (включительно). Если обещание по дивидендам будет выполняться, то это неизбежно выльеться в крупные заимствования, которые даже сейчас немаленькие — в районе 52% это долг (половина краткосрочный). Реальный поток за 9 месяцов 2012 года составил 6 млрд. рублей. (или примерно 300 млн. долларов, предположим за год 400 млн.).

Если предположить, что Компания будет выплачивать по 30% дивидендами, то надо потратить ещё 130 млн. в год на это. В итоге: расход = 580 млн. / год, доход: 400 млн. Итого разрыв примерно равный 180 млн. долларам в год или 5,4 млрд. рублей. Выводы: либо Акрон порежет дивиденды и будет платить меньше, либо долг будет нарастать по 5.4 млрд в год. Если добавить прогноз, что в последующие пару лет НПК-цены будут падать, мы получаем то, что рост долга будет даже быстрее.

Сейчас средневзвешанная ставка, по которой занимает Акрон = 2.6%, что довольно низко. И даже сейчас процентные выплаты составляют заметную часть операционного ДП. (от 10 до 30% от операционного ДП до налогов и процентов).

По поводу апатитов, пока что трудно сказать насколько сделка была крутой (т.к. нет цены поставок с ФосАрго), но по объёмам и цепочке предприятия (где собственно этот дополнительный 1 млн тонн и «скушают») нельзя сказать, что этот проект вынесет компанию «на иной уровень». Было бы здорово всё посчитать более точно, но компания не даёт многие важные данные.

Кстати, очень важный момент — посути замаскированный долг компании — продажа 32% СЗКК с обязанностью выкупить их назад в 2019-2024 по сегодня обговоренным ценам (которые, как бы, не для широкой публики). Грамотный ход — формально увеличили ликвидность, однако повесили на себя внебалансовое обязательство.

В купе с тем, что я написал в начале поста, я по-прежнему уверен что текущие 1400 не представляют интересного уровня для входа. Серьёзно и надолго имеет смысл заходить исключительно от цены 1200 и ниже, причём начальные сделки (от 1200) не проводить на своих максимальных объёмах. Также, полагаю, что на дне инвестиционного цикла в 2014-2015 можно будет купить по 1000-1100 (а может и дешевле).

Акрон — довольно привлекательная компания, но проводит слишком агрессивную политику и периодически «зажимает» важную информацию. Я не думаю, что это Ваш лучший выбор по 1420 за штуку.

1) анализ всей компании

2) Разговоры с IR службой Акрона: раз, два

Небольшие размышления по Акрону:

В мае 2012 на просадке, Акрон выкупил своих акций на 2 млн. долларов со средней ценой 1155 рублей за штуку. В тот момент средневзвешанная стоимость капитала ОАО составляла в районе 9%. Следовательно, компания была уверена, что возрат на инвестиции должен быть как минимум 9%. Это раз. Но самый сок заключается в том, насколько быстро они отреагировали и с какой цены начали покупать? Насколько ясно из объёмов с сайта ММВБ, эмитент контролировал около 11% оборота бумаги. Крупные объёмы начались в неделю, стартовавшую 20ого мая, если покупки раньше проводились, то только «пристреляться». Как быстро согласовали и каковы точные причины (может у кого-то бумаги в залоге), мы не знаем. Но средняя цена 1155 даёт некоторое понимание инсайдерской оценки. Блумберг-прогноз — падение стоимости NPK (ключевой продукт группы) в течении 2х лет по 20-25% => и всего 220 рублей на акцию в 2013 году. Насколько реалистично? Неизвестно.

Из новостей, также, Акрон собирается платить дивиденды дважды в год и выделять для этого 30% прибыли по МСФО. С учётом того, что в компании, в связи с расширением, очень много капитальных расходов — я примерно прикидывал в районе 450 млн. долларов в каждый год в течении 2012-2015 (включительно). Если обещание по дивидендам будет выполняться, то это неизбежно выльеться в крупные заимствования, которые даже сейчас немаленькие — в районе 52% это долг (половина краткосрочный). Реальный поток за 9 месяцов 2012 года составил 6 млрд. рублей. (или примерно 300 млн. долларов, предположим за год 400 млн.).

Если предположить, что Компания будет выплачивать по 30% дивидендами, то надо потратить ещё 130 млн. в год на это. В итоге: расход = 580 млн. / год, доход: 400 млн. Итого разрыв примерно равный 180 млн. долларам в год или 5,4 млрд. рублей. Выводы: либо Акрон порежет дивиденды и будет платить меньше, либо долг будет нарастать по 5.4 млрд в год. Если добавить прогноз, что в последующие пару лет НПК-цены будут падать, мы получаем то, что рост долга будет даже быстрее.

Сейчас средневзвешанная ставка, по которой занимает Акрон = 2.6%, что довольно низко. И даже сейчас процентные выплаты составляют заметную часть операционного ДП. (от 10 до 30% от операционного ДП до налогов и процентов).

По поводу апатитов, пока что трудно сказать насколько сделка была крутой (т.к. нет цены поставок с ФосАрго), но по объёмам и цепочке предприятия (где собственно этот дополнительный 1 млн тонн и «скушают») нельзя сказать, что этот проект вынесет компанию «на иной уровень». Было бы здорово всё посчитать более точно, но компания не даёт многие важные данные.

Кстати, очень важный момент — посути замаскированный долг компании — продажа 32% СЗКК с обязанностью выкупить их назад в 2019-2024 по сегодня обговоренным ценам (которые, как бы, не для широкой публики). Грамотный ход — формально увеличили ликвидность, однако повесили на себя внебалансовое обязательство.

В купе с тем, что я написал в начале поста, я по-прежнему уверен что текущие 1400 не представляют интересного уровня для входа. Серьёзно и надолго имеет смысл заходить исключительно от цены 1200 и ниже, причём начальные сделки (от 1200) не проводить на своих максимальных объёмах. Также, полагаю, что на дне инвестиционного цикла в 2014-2015 можно будет купить по 1000-1100 (а может и дешевле).

Акрон — довольно привлекательная компания, но проводит слишком агрессивную политику и периодически «зажимает» важную информацию. Я не думаю, что это Ваш лучший выбор по 1420 за штуку.

3D Printing - Новая Триллионая Индустрия?

- 18 февраля 2013, 06:40

- |

Наткнулся недавно на технологию, которую, к стыду своему, никогда в глаза не видел.

Имя ей — 3Д Печать. Принтером такое устройство можно назвать с большой натяжкой — выглядить как увеличенная микроволновка. Эта микроволновка производит интересные вещи — любые детали, заданные 3Д чертежом, из специальных пластиков.

Весь процесс для меня покрыт технологическим мраком, ознакомиться в общих чертах с ним можно здесь

Я просмотрел возможные продукты таких машин и в целом был не особо увлечён довольно низким качеством и аляпистыми цветами предложенных на обзор товаров. Однако, через некоторое время наткнулся на достойные образцы:

Воображение понесло дальше и дальше: получается почти во всех сферах можно применить эти агрегаты! в стоматологии — создавать протезы, в архитектуре — быстро и дёшево создавать макеты, в обучении — я не знаю, скелеты студентам из меда «печатать». Сама технология начала развиваться ещё в 80ых, когда пионером была 3D SYSTEMS (обратите внимание на рост курсовой стоимости акций!). Однако с тех пор, дело существенно продвинулось и теперяшние образцы гораздо лучше, качественней и быстрее производимые. С 2005 года в Англии начали строить и развивать принтер который сможет произвести самого себя — проект

( Читать дальше )

Имя ей — 3Д Печать. Принтером такое устройство можно назвать с большой натяжкой — выглядить как увеличенная микроволновка. Эта микроволновка производит интересные вещи — любые детали, заданные 3Д чертежом, из специальных пластиков.

Весь процесс для меня покрыт технологическим мраком, ознакомиться в общих чертах с ним можно здесь

Я просмотрел возможные продукты таких машин и в целом был не особо увлечён довольно низким качеством и аляпистыми цветами предложенных на обзор товаров. Однако, через некоторое время наткнулся на достойные образцы:

Воображение понесло дальше и дальше: получается почти во всех сферах можно применить эти агрегаты! в стоматологии — создавать протезы, в архитектуре — быстро и дёшево создавать макеты, в обучении — я не знаю, скелеты студентам из меда «печатать». Сама технология начала развиваться ещё в 80ых, когда пионером была 3D SYSTEMS (обратите внимание на рост курсовой стоимости акций!). Однако с тех пор, дело существенно продвинулось и теперяшние образцы гораздо лучше, качественней и быстрее производимые. С 2005 года в Англии начали строить и развивать принтер который сможет произвести самого себя — проект

( Читать дальше )

Эксперимент по классическим канонам портфельного инвестирования

- 15 февраля 2013, 06:25

- |

Доброго дня, товарищи:)

Помниться, были времена, любил я строить портфели по различным механическим принципами, вроде минимизация стандартного отклонения портфеля при заданном уровне ожидаемой прибыли. Эти идеи были оставлены как чересчур синтетические, без взгляда «в фирму». Слишком много без привязки к фундаменту, решил я. Слишком много базируется на прошлой динамике, анализ не смотрит в будущее, которое задаёт, как известно, текущую цену такого актива, как акции.

По волею судебТМ мне приходиться ещё раз применить знания этого рода на практике — наш универ проводит портфельное соревнование.

Условия таковы:

1) 1,000,000 фунтов начальный депозит

2) 10 компаний из FTSE 100

3) Не более 30% в одну компанию

4) Конкурс длится 2 месяца, с 2мя возможными перебалансировками раз в две недели

Не понравился временной горизонт (слишком маленький), но цель, в принципе, не получить максимальную прибыль, а применить портфельные теории на практике и получить результат в заранее определённом интервале. Также минус это отсутствие возможности операции шорт, покупки облигаций, хеджирования любых рисков.

( Читать дальше )

Помниться, были времена, любил я строить портфели по различным механическим принципами, вроде минимизация стандартного отклонения портфеля при заданном уровне ожидаемой прибыли. Эти идеи были оставлены как чересчур синтетические, без взгляда «в фирму». Слишком много без привязки к фундаменту, решил я. Слишком много базируется на прошлой динамике, анализ не смотрит в будущее, которое задаёт, как известно, текущую цену такого актива, как акции.

По волею судебТМ мне приходиться ещё раз применить знания этого рода на практике — наш универ проводит портфельное соревнование.

Условия таковы:

1) 1,000,000 фунтов начальный депозит

2) 10 компаний из FTSE 100

3) Не более 30% в одну компанию

4) Конкурс длится 2 месяца, с 2мя возможными перебалансировками раз в две недели

Не понравился временной горизонт (слишком маленький), но цель, в принципе, не получить максимальную прибыль, а применить портфельные теории на практике и получить результат в заранее определённом интервале. Также минус это отсутствие возможности операции шорт, покупки облигаций, хеджирования любых рисков.

( Читать дальше )

Аномально

- 06 февраля 2013, 21:58

- |

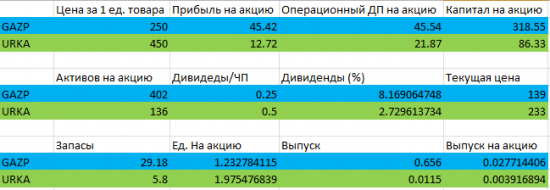

Легенда: (ясные моменты пояснять не буду)

Цена за 1 ед. Товара = цена за 1000 кубов газа (средняя) / цена за 1 тонну калия (средняя)

Запасы = млрд. кубометров газа и млрд. тонн калия соответственно

Денежная стоимость добычи = $43 (1000 кубов для Газпрома) и $50 (1 тонна калия для Уралкалия).

Вы знаете, я не сторонник гос. компаний. Ну, нет доверия у меня к ним :)

Но, как говорят умные люди, можно купить даже предбанкротное предприятие, вопрос только в цене.

Что мы имеем:

Да, у Газпрома, маржа меньше чем у Уралкалия. Но посмотрим шире:

1) P/E GAZP = 2.65, P/E URKA = 15

2) Цена на газ нестабильна на споте, да. Ну так большая часть контрактов для Газпрома к ним не привязана. Цена на калий тоже находиться под давлением, если кто не знает. Индусы и Китайцы выбивают нормальные скидки в 2013. Рынок довольно насыщен. PotashCorp (на уровне по мощностям с Уралкалием) то и дело приостанавливает /замедляет производство.

( Читать дальше )

Пузырь мировой экономики в чартах. Почему не надо сейчас вкладывать надолго

- 01 февраля 2013, 16:47

- |

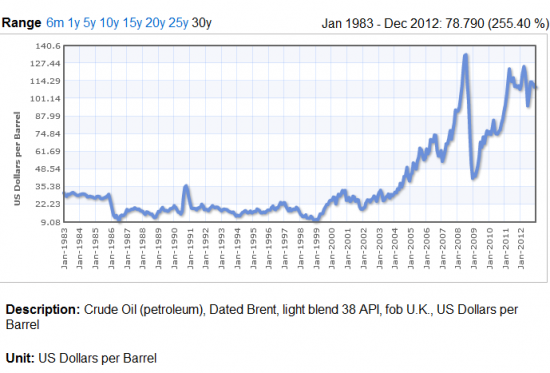

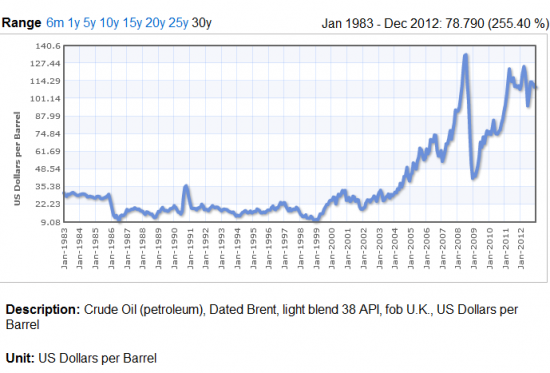

В продолжении моего пессимистического поста:) просто для общей информации, вдруг кто не знает:

Рост нефти за последние 30 лет:

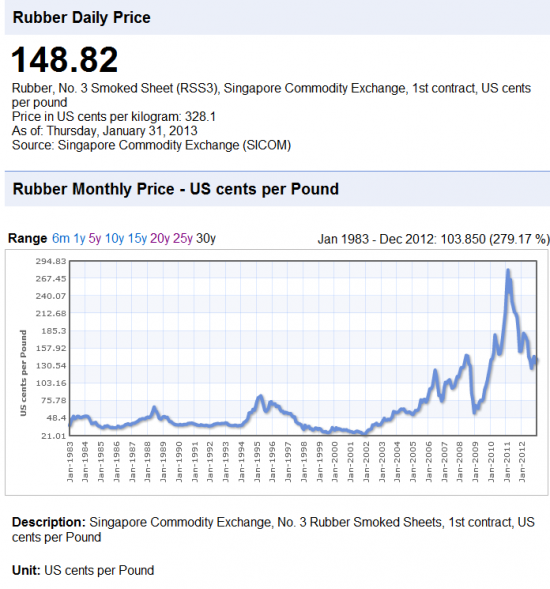

Рост каучуков:

Рост индекса металлов: (их может быть много, но нам важна общая тенденция)

Рост индекса металлов: (их может быть много, но нам важна общая тенденция)

( Читать дальше )

Рост нефти за последние 30 лет:

Рост каучуков:

Рост индекса металлов: (их может быть много, но нам важна общая тенденция)

Рост индекса металлов: (их может быть много, но нам важна общая тенденция)( Читать дальше )

Нас ждут новые испытания

- 23 января 2013, 06:40

- |

После Великой Депрессии в США (которую во многом подогрели действия самих властей), был предпринят ряд действий на законодательном уровне для предотвращения подобных экстремальных ситуаций. Самое главное это US Banking Act 1933, известный также под названием Закон Гласса-Стиголла. В кратце, этот закон обязал разделять коммерческие банки от инвестиционных и установил обяательным страхование вкладов. Если со вторым всё понятно, то позволю себе немного рассказать о важности первого.

Главная функция коммерческих банков – это финансовая интермедиация – то есть центр между сберегателями и потребителями. Эта функция на прямую влияет на реальную экономику, поставляя самый ценный товар – кредит. Однако есть банки, основная цель которых – инвестиции. Очевидно, что риск банкротства инвестиционных банков гораздо выше чем коммерческих. А, как известно, выше риск – выше ставка. Рождается «гениальная» идея – почему бы не совместить 2 банка – инвестиционный и коммерческий, чтобы можно было занимать дешевле? В общем, так и сделали. В случае крупного кризиса, такая система очень опасна, так как коммерческое отделение отнюдь не настроено накачивать кредитом реальную экономику в ущерб своему инвестиционному подразделению. Да и вообще приятнее покупать заметно подешевевшие активы, нежели кредитовать всех подряд. В этом случае происходит финансовая дисинтермедиация – банки перестают выполнять свою функцию.

( Читать дальше )

Главная функция коммерческих банков – это финансовая интермедиация – то есть центр между сберегателями и потребителями. Эта функция на прямую влияет на реальную экономику, поставляя самый ценный товар – кредит. Однако есть банки, основная цель которых – инвестиции. Очевидно, что риск банкротства инвестиционных банков гораздо выше чем коммерческих. А, как известно, выше риск – выше ставка. Рождается «гениальная» идея – почему бы не совместить 2 банка – инвестиционный и коммерческий, чтобы можно было занимать дешевле? В общем, так и сделали. В случае крупного кризиса, такая система очень опасна, так как коммерческое отделение отнюдь не настроено накачивать кредитом реальную экономику в ущерб своему инвестиционному подразделению. Да и вообще приятнее покупать заметно подешевевшие активы, нежели кредитовать всех подряд. В этом случае происходит финансовая дисинтермедиация – банки перестают выполнять свою функцию.

( Читать дальше )

Что на Руси покупать хорошо?

- 28 ноября 2012, 04:57

- |

Для каждой страны есть свой перечень конкурентноспособной продукции. Этот перечень обусловлен экономико-географическим положением страны и историческими событиями. Если экономическо-историческое положение стран меняется довольно редко (в основном крупные войны, которых сейчас, слава Богу, нет), то исторические события (смены парадигм) случается с завидной регулярностью – если лидер не успевает «словить тренд», то он уже скоро и не лидер, а так… Мне нравиться такой классический пример на эту тему, как швейцарские часы. До 1980 Швейцария доминировала на рынке классических механических наручных часов. Пошёл новый тренд – дешёвые электронные часы, сделанные в Китае. В итоге – всего лишь в районе 20% рынка к 2010 вместо почти полной монополии в начале 1980ых. К историческим событиям также можно отнести отрасли, в которых страна на голову превосходит все остальные страны (как США в микрочипах к примеру).

Конечно, любая страна может производить всё, что душе угодно, но это будет неэффективным распространение ресурсов. Можно часы делать в вечной мерзлоте Арктики, но зачем? Это на тему быстрой глобализации мирового рынка. Почему быстрой? Ещё в начале 20ого века, когда Детройт только разрастался в результате ралли на автомобильных рынках, никто не мог предположить, что уже через 100 лет в Америке японские концерны будут продавать больше коренных марок, а Детройт превратиться в кримильный город-призрак.

( Читать дальше )

Конечно, любая страна может производить всё, что душе угодно, но это будет неэффективным распространение ресурсов. Можно часы делать в вечной мерзлоте Арктики, но зачем? Это на тему быстрой глобализации мирового рынка. Почему быстрой? Ещё в начале 20ого века, когда Детройт только разрастался в результате ралли на автомобильных рынках, никто не мог предположить, что уже через 100 лет в Америке японские концерны будут продавать больше коренных марок, а Детройт превратиться в кримильный город-призрак.

( Читать дальше )

теги блога Артем Кислюк

- 3D Печать

- FTSE 100

- Акрон

- анализ

- газпром

- Глобальная экономика

- инвестиции

- инвестиции в акции

- команда

- макроэкономика

- микроэкономика

- мировая экономика

- нкнх

- отрасли

- политика

- портфель

- Роснефть

- Роснефть + башнефть

- Россия

- РФ

- стратегия

- теория игр

- уралкалий

- фундаметальный анализ

- эксперемент

- эксперимент