SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Kisljuk

Эксперимент по классическим канонам портфельного инвестирования

- 15 февраля 2013, 06:25

- |

Доброго дня, товарищи:)

Помниться, были времена, любил я строить портфели по различным механическим принципами, вроде минимизация стандартного отклонения портфеля при заданном уровне ожидаемой прибыли. Эти идеи были оставлены как чересчур синтетические, без взгляда «в фирму». Слишком много без привязки к фундаменту, решил я. Слишком много базируется на прошлой динамике, анализ не смотрит в будущее, которое задаёт, как известно, текущую цену такого актива, как акции.

По волею судебТМ мне приходиться ещё раз применить знания этого рода на практике — наш универ проводит портфельное соревнование.

Условия таковы:

1) 1,000,000 фунтов начальный депозит

2) 10 компаний из FTSE 100

3) Не более 30% в одну компанию

4) Конкурс длится 2 месяца, с 2мя возможными перебалансировками раз в две недели

Не понравился временной горизонт (слишком маленький), но цель, в принципе, не получить максимальную прибыль, а применить портфельные теории на практике и получить результат в заранее определённом интервале. Также минус это отсутствие возможности операции шорт, покупки облигаций, хеджирования любых рисков.

Понравилось то, что у нас полная свобода по каким параметрам мы входим в акции и как распределяем бюджет. Кстати, в мае у нас будет настоящий блумберг-терминал (я был на презентации, и даже просмотрел что там есть по ТНК БП, но это тема отдельного поста), и там можно будет участвовать в соревновании универом, что нереально круто.

В общем, старт 11 февраля (позавчера). Подумали как можно «разбавить» сухую портфельную теорию и получить нечто, более приближённое к жизни. Рецепт на скорую руку, довольно просто: 100 компаний провели через фильтры (уравнения или требования), получилось 21, оставшиеся фильтровали дальше по ранжированию. Из 10 оставших сложили портфель с помощью эксел-оптимизации.

Какая методика:

Так как времени и денег :) на полноценный качественный анализ не было, было принято решение пользоваться грубыми механическими фильтрами. Чтобы колебания года существенно не влияли на наши решения, использовались средние за 3 последние года.

Фильтр №1: (Чистый Операционный Денежный Поток — Износ) / Рыночная капитализация * 100%. Что я хотел добиться этим показателем: по классике считают Свободный Денежный Поток. Но мне было важнее сколько у компании денежных средств остаётся в случае если её капитальный расходы примерно на уровне с износом (уровень активов постоянен, нет развития). Оставшийся свободный кэш всегда можно интересно пристроить либо раздать акционерам. Чтобы убедиться что все потоки случайно не уйдут на погашение огромных кредитов, был предложен второй фильтр:

Фильтр №2: D/V параметр. D = Вся сумма долга (краткосрочный + долгосрочный) — судя НЕ входят прочие обязательства. E — капитал (цифра из баланса), а D + E = V

Однако где взять контрольные значения или просто фильтровать и ранжировать?

Мы решили найти контрольные значения с помощью системы CAPM — нашли безрисковую ставку = 2.2% (ставка по 10 летним облигациям правительства Британии => результат английских QE), нашли риск-премиум для для нашего бенчмарка (FTSE 100) и очень удивились, ведь за последние 27 лет (с 1985 ого), FTSE 100 давал всего лишь (в среднем) на 1.5% больше, чем покупка долгосрочных облигаций правительства! Потом долгий и нудный расчёт Бит для акций с FTSE 100 в роли рыночного портфеля. Для этого были собраны значения за 10 лет с шагом в месяц, затем расчитан доход за каждый месяц в процентах. Эти массивы информации ещё нам понадобятся.

Далее мы расчитали необходимую доходность по системе CAPM для каждой акции по формуле:

Возврат на инвестиции = Безрисковая ставка + Бита*Риск-Премиум. Средние значения в районе 3.5-4.5%, что вроде бы мало, но с текущими аномально низкими ставками может быть и ничего. Я знаю, что это не совсем корректно, но затем мы сравнивали полученную «требуемую доходность» с тем, что собственно, может дать фирма, базируясь на её денежных потоках (расчёты выше).

Важным пунктом отбора на данном этапе стал уровень левериджа, и поэтому в нашу сборку не попал ни один финансовый институт. (У них у всех очень высокий уровень долга).

Таким образом круг «подозреваемых» сократился до 21 компании. Затем по различным признакам откидывали некоторые. Скажу сразу — Евраз и прочие не ЕС/США компании откинули сразу, так как параметры мы расчитывали для Англии, а это создаст предпосылки для покупки, которые в корне не верны. Осторожно очень отнеслись к ресурсным компаниям как Anglo American и BHP Billiton — на наши 2 месяца эксперимента нам такая волатильность не нужна, решили мы.

Кстати, некоторые компании имеют разный подход к размещению показателей в отчётах, и надо довольно внимательно смотреть, есть ли сальдо процентныъ платежей в чистом операционном денежном потоке

(спасибо за наводку Stavo_Krevedev) к примеру, и прочие нычки.

Вернёмся теперь к тем массивам информации, что мы обработали. Теперь мы их используем для максимально выгодного распределения активов. Какой концепт выбрал я? Есть такое понятие как CML, и я старался чтобы наш портфель был максимально близок к этой линии снизу (т.к. сверху, по теории, он находиться просто не может). Так как у нас было искусственное ограничение (не более 30% в один актив), мы заранее проигрывали CML, но это всё детали.

Каким образом это всё можно было посчитать?

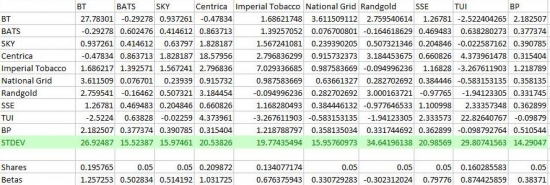

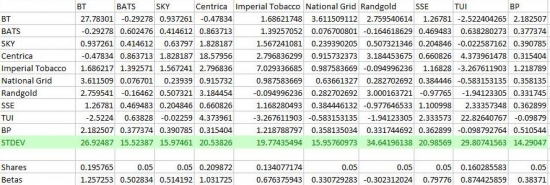

Довольно просто. Из массивов данных расчитывается корреляционная матрица (100 клеток, из них 45 уникальных — корреляция всех всех активов между собой). Затем расчитываем вариативность портфеля (кого заинтересовало, можно посмотреть книгу «Инвестиции» Шарпа, там всё это есть подробно)

*Вот и засветил наши выборы *

*

Сумма всех частей (кроме строчек STDEV, Shares, Betas) и есть вариативность доходности портфеля. Затем при помощи оптимизации Эксел была расчина эффективная доля каждого инструмента (в табличке выше уже эффективные доли). Я дополнительно ввёл ещё одно условие — не менее 5% на отдельную акцию. Логика говорит, что мы усредняем риск, математика — что мы повышаем. Но так как мы провели некий предварительный анализ компаний (см. выше), то мы подумали, что будет нечестно, если мы вложимся в 4 компании, а в остальные кинем по 1%.

В общем приобрели:

1) 19.56% BT Group (Телеком) крайне спорная компания, похоже на то, что сильно балуется финансовыми фишками

2) 5% Brritish American Tobacco (BATS, табак)

3) 5% British SKY Broadcasting Group — масс медиа

4) 21% Centrica — поставщик электричества и газа конечным потребителям

5) 13.4% Imperial Tobacco — табак

6) 5% National Grid — Поставка газа и электичества конечному потребителю

7) 5% Randgold Resources Limited — Золотодобыча (были компании получше, но у этой а) нет вообще долгов б) неплохой хеджирующий товар)

8) 5% Scottish & Southern Energy (SSE) — Электропоставки

9) 16% TUI Travel — транспорт

10) 5% British Petrolium (BP) — нефть и газ

Таков наш портфель в данный момент. Если интересен процесс расчёта долей более подробно — жду ваших вопросов.

Если есть любые предложения по улучшению результатов — также welcome.

Соревнование окончится в середине апреля (официально) но я буду продолжать вести перебалансировку этого виртуального портфеля раз в 2 недели как и прежде до Нового Года 2014 и, конечно же, буду держать вас в курсе дела!

Помниться, были времена, любил я строить портфели по различным механическим принципами, вроде минимизация стандартного отклонения портфеля при заданном уровне ожидаемой прибыли. Эти идеи были оставлены как чересчур синтетические, без взгляда «в фирму». Слишком много без привязки к фундаменту, решил я. Слишком много базируется на прошлой динамике, анализ не смотрит в будущее, которое задаёт, как известно, текущую цену такого актива, как акции.

По волею судебТМ мне приходиться ещё раз применить знания этого рода на практике — наш универ проводит портфельное соревнование.

Условия таковы:

1) 1,000,000 фунтов начальный депозит

2) 10 компаний из FTSE 100

3) Не более 30% в одну компанию

4) Конкурс длится 2 месяца, с 2мя возможными перебалансировками раз в две недели

Не понравился временной горизонт (слишком маленький), но цель, в принципе, не получить максимальную прибыль, а применить портфельные теории на практике и получить результат в заранее определённом интервале. Также минус это отсутствие возможности операции шорт, покупки облигаций, хеджирования любых рисков.

Понравилось то, что у нас полная свобода по каким параметрам мы входим в акции и как распределяем бюджет. Кстати, в мае у нас будет настоящий блумберг-терминал (я был на презентации, и даже просмотрел что там есть по ТНК БП, но это тема отдельного поста), и там можно будет участвовать в соревновании универом, что нереально круто.

В общем, старт 11 февраля (позавчера). Подумали как можно «разбавить» сухую портфельную теорию и получить нечто, более приближённое к жизни. Рецепт на скорую руку, довольно просто: 100 компаний провели через фильтры (уравнения или требования), получилось 21, оставшиеся фильтровали дальше по ранжированию. Из 10 оставших сложили портфель с помощью эксел-оптимизации.

Какая методика:

Так как времени и денег :) на полноценный качественный анализ не было, было принято решение пользоваться грубыми механическими фильтрами. Чтобы колебания года существенно не влияли на наши решения, использовались средние за 3 последние года.

Фильтр №1: (Чистый Операционный Денежный Поток — Износ) / Рыночная капитализация * 100%. Что я хотел добиться этим показателем: по классике считают Свободный Денежный Поток. Но мне было важнее сколько у компании денежных средств остаётся в случае если её капитальный расходы примерно на уровне с износом (уровень активов постоянен, нет развития). Оставшийся свободный кэш всегда можно интересно пристроить либо раздать акционерам. Чтобы убедиться что все потоки случайно не уйдут на погашение огромных кредитов, был предложен второй фильтр:

Фильтр №2: D/V параметр. D = Вся сумма долга (краткосрочный + долгосрочный) — судя НЕ входят прочие обязательства. E — капитал (цифра из баланса), а D + E = V

Однако где взять контрольные значения или просто фильтровать и ранжировать?

Мы решили найти контрольные значения с помощью системы CAPM — нашли безрисковую ставку = 2.2% (ставка по 10 летним облигациям правительства Британии => результат английских QE), нашли риск-премиум для для нашего бенчмарка (FTSE 100) и очень удивились, ведь за последние 27 лет (с 1985 ого), FTSE 100 давал всего лишь (в среднем) на 1.5% больше, чем покупка долгосрочных облигаций правительства! Потом долгий и нудный расчёт Бит для акций с FTSE 100 в роли рыночного портфеля. Для этого были собраны значения за 10 лет с шагом в месяц, затем расчитан доход за каждый месяц в процентах. Эти массивы информации ещё нам понадобятся.

Далее мы расчитали необходимую доходность по системе CAPM для каждой акции по формуле:

Возврат на инвестиции = Безрисковая ставка + Бита*Риск-Премиум. Средние значения в районе 3.5-4.5%, что вроде бы мало, но с текущими аномально низкими ставками может быть и ничего. Я знаю, что это не совсем корректно, но затем мы сравнивали полученную «требуемую доходность» с тем, что собственно, может дать фирма, базируясь на её денежных потоках (расчёты выше).

Важным пунктом отбора на данном этапе стал уровень левериджа, и поэтому в нашу сборку не попал ни один финансовый институт. (У них у всех очень высокий уровень долга).

Таким образом круг «подозреваемых» сократился до 21 компании. Затем по различным признакам откидывали некоторые. Скажу сразу — Евраз и прочие не ЕС/США компании откинули сразу, так как параметры мы расчитывали для Англии, а это создаст предпосылки для покупки, которые в корне не верны. Осторожно очень отнеслись к ресурсным компаниям как Anglo American и BHP Billiton — на наши 2 месяца эксперимента нам такая волатильность не нужна, решили мы.

Кстати, некоторые компании имеют разный подход к размещению показателей в отчётах, и надо довольно внимательно смотреть, есть ли сальдо процентныъ платежей в чистом операционном денежном потоке

(спасибо за наводку Stavo_Krevedev) к примеру, и прочие нычки.

Вернёмся теперь к тем массивам информации, что мы обработали. Теперь мы их используем для максимально выгодного распределения активов. Какой концепт выбрал я? Есть такое понятие как CML, и я старался чтобы наш портфель был максимально близок к этой линии снизу (т.к. сверху, по теории, он находиться просто не может). Так как у нас было искусственное ограничение (не более 30% в один актив), мы заранее проигрывали CML, но это всё детали.

Каким образом это всё можно было посчитать?

Довольно просто. Из массивов данных расчитывается корреляционная матрица (100 клеток, из них 45 уникальных — корреляция всех всех активов между собой). Затем расчитываем вариативность портфеля (кого заинтересовало, можно посмотреть книгу «Инвестиции» Шарпа, там всё это есть подробно)

*Вот и засветил наши выборы

*

*Сумма всех частей (кроме строчек STDEV, Shares, Betas) и есть вариативность доходности портфеля. Затем при помощи оптимизации Эксел была расчина эффективная доля каждого инструмента (в табличке выше уже эффективные доли). Я дополнительно ввёл ещё одно условие — не менее 5% на отдельную акцию. Логика говорит, что мы усредняем риск, математика — что мы повышаем. Но так как мы провели некий предварительный анализ компаний (см. выше), то мы подумали, что будет нечестно, если мы вложимся в 4 компании, а в остальные кинем по 1%.

В общем приобрели:

1) 19.56% BT Group (Телеком) крайне спорная компания, похоже на то, что сильно балуется финансовыми фишками

2) 5% Brritish American Tobacco (BATS, табак)

3) 5% British SKY Broadcasting Group — масс медиа

4) 21% Centrica — поставщик электричества и газа конечным потребителям

5) 13.4% Imperial Tobacco — табак

6) 5% National Grid — Поставка газа и электичества конечному потребителю

7) 5% Randgold Resources Limited — Золотодобыча (были компании получше, но у этой а) нет вообще долгов б) неплохой хеджирующий товар)

8) 5% Scottish & Southern Energy (SSE) — Электропоставки

9) 16% TUI Travel — транспорт

10) 5% British Petrolium (BP) — нефть и газ

Таков наш портфель в данный момент. Если интересен процесс расчёта долей более подробно — жду ваших вопросов.

Если есть любые предложения по улучшению результатов — также welcome.

Соревнование окончится в середине апреля (официально) но я буду продолжать вести перебалансировку этого виртуального портфеля раз в 2 недели как и прежде до Нового Года 2014 и, конечно же, буду держать вас в курсе дела!

49 |

Читайте на SMART-LAB:

Tickmill подводит итоги рекордного 2025 года

Tickmill закрыл 2025 год как один из самых успешных в своей истории, достигнув рекордных показателей по торговой активности, росту...

17:37

Акции Совкомфлота выросли на фоне новостей о поставках нефти в Индию

Ценные бумаги Совкомфлота на торгах 6 марта дорожают на 6,15%, до 84 руб., выйдя в лидеры роста на Московской бирже.Основным позитивным драйвером...

16:48

5 фактов, которые рушат стереотипы!

🔍 Накануне 8 марта мы задали женщинам по всей России вопрос , какой автомобиль они хотели бы приобрести, а также проанализировали нашу базу...

11:32

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост:...

05 марта 2026, 19:45

теги блога Артем Кислюк

- 3D Печать

- FTSE 100

- Акрон

- анализ

- газпром

- Глобальная экономика

- инвестиции

- инвестиции в акции

- команда

- макроэкономика

- микроэкономика

- мировая экономика

- нкнх

- отрасли

- политика

- портфель

- Роснефть

- Роснефть + башнефть

- Россия

- РФ

- стратегия

- теория игр

- уралкалий

- фундаметальный анализ

- эксперемент

- эксперимент