комментарии Кирилл Кузнецов на форуме

-

Неприятный новогодний сюрприз для акционеров ЕМЦ

Неприятный новогодний сюрприз для акционеров ЕМЦ#GEMC #corporate_governance M&A

Неприятный новогодний сюрприз для акционеров ЕМЦ

ЕМЦ покупает у акционерной группы Север Групп сеть клиник Скандинавия (https://www.kommersant.ru/doc/8335691) (Ава-Петер), сделка оплачивается акциями ЕМЦ, цена акции ЕМЦ ожидаемо и справедливо падает

Как обычно ни финансовых показателей ни логики сделки не публикуется

Предупреждали об этом риске ранее на одном из эфиров — по аналогии с тем как Утконос был занесен в Ленту на невыгодных условиях

Давайте посмотрим на нее детальнее:

GEMC оценивается по 766 руб за акцию — 26 декабря торговались 895 руб., цена для сделки на 15% ниже

Ава-Петер оценивается в 25.1 млрд руб. Выручка и чистая прибыль Ава-Петер 2024 были 6.8 млрд руб и 1.3 млрд руб. Мультипликатор P/E 19x!

Мультипликатор P/E ЕМЦ6.1xПонятно, что расчет индикативный (может на ООО не все прибыль — нужны детали), но выглядит снова как сделка ущемляющая интересы миноров! Хороший актив оценивается с дисконтом к рынку и в него по допке вносится актив контролируемый основнымакционером по завышенной оценке!

Авто-репост. Читать в блоге >>> 25 октября выступлю на крупнейшей конференции для трейдеров для инвесторов Смартлаб в Москве)

25 октября выступлю на крупнейшей конференции для трейдеров для инвесторов Смартлаб в Москве)

Выступление вроде как будет в 19.30 параллельно по времени в конкуренции с выступлением Максима Орловского и Элвиса Марламова, но верю что вы, наши верные подписчики, придете ко мне! 🤝🙂Ну и как обычно будет возможность посетить сессии и пообщаться со всеми эмитентами. На летней конференции Смартлаба например исходя из такого общения и общения с экспертами в куларах сформировалось ощущение что у Аренадаты и других эмитентов может быть невыполнение прогнозов, а у Озона перевыполнение, что в ЮГК продолжаются мутки а в металлургах пока делать нечего, а ВТБ локально «перехайпован». В итоге все так и вышло

На выступлении планирую рассказать:

— как прошел 2025, что делали правильно и что неправильно, выводы фундаментальные и психологические

— топ-идеи в акциях

— топ-идеи в бондах

— топ-идеи в шортах под слабые q3 отчеты

— возможно пару идей не на рф рынке

— пару стратегий что вроде как хорошо себя показываютТакже буду модерировать Фосагро и Аренадату (сам заявился на них, т.к. интересно пообщаться) — пишите плз, если есть вопросы к данным эмитентам!

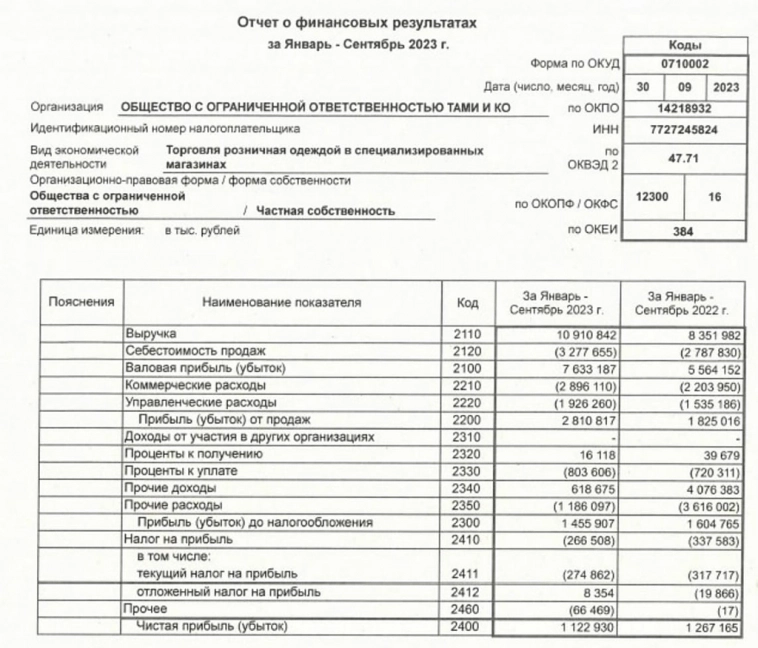

Авто-репост. Читать в блоге >>> Сегежа опубликовала крайне слабый отчет по РСБУ за 2023 год – сохраняем шорт-идею

Сегежа опубликовала крайне слабый отчет по РСБУ за 2023 год – сохраняем шорт-идеюСегежа вчера опубликовала крайне слабый отчет по РСБУ за 2023 год

(кстати, наша система теперь автоматически находит в PDF-документе необходимые таблицы и на базе 3-х нейросетей распознает в изображениях цифры с 99%-точностью, выделяет данные по кварталам, считает ключевые метрики: чистый долг, чистая прибыль, оп. прибыль и т.п)

Убыток Сегежи за 2023 год составил~1 млрд руб (против прибыли в 8.6 млрд руб в 2022 г.), хотя за 9 мес. 2023-го года у компании была прибыль в размере 0.5 млрд руб, получается убыток за 4-й квартал 2023 года составил целых ~1.5 млрд руб – рекордно большой

К тому же чистый долг продолжает активно расти: за год увеличился на 22.9 млрд руб (37.4% (!) от капитализации), за 4-й квартал – на 4.2 млрд руб (6.9% от капитализации)

Справочно:

— Выручка -88.4% г/г и -63.1% г/г за 4-й квартал и 2023 год соответственно

— Операционная прибыль -97.4% г/г и -91.8% г/г соответственно

______Ждем отчета по МСФО 21-22 марта, считаем результаты будут такими же негативными, на чем акции могут еще больше распродаться, как было по итогам 2023 q3 – слабый РСБУ стал предвестником плохого МСФО, на публикации которого падение акций ускорилось

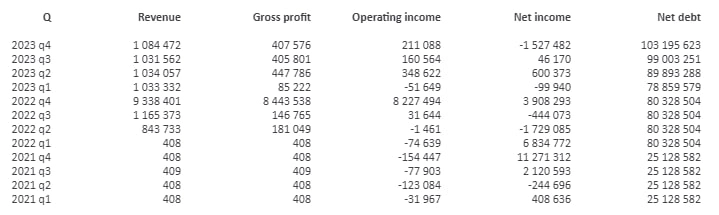

Авто-репост. Читать в блоге >>> Еще пара цифр по Хендерсону

Еще пара цифр по ХендерсонуРост оп. прибыли по РСБУ в 2023 q3 составил +33% г/г (это много)

Если предположить, что такой темп распространится на все 2023 H2 (хотя может быть и больше — от компании были индикации, что q4 очень круто идет, в том числе продажи ускорились на базе внимания связанного с IPO, а период распродаж сокращается поскольку и без них товар хорошо разбирают), то:

— EBITDA в 2023 H2 +24% г/г

— EBITDA в 2023 +30% г/гПо EV/EBITDA 2023 компания стоит всего5.5х – привлекательный уровень для компании с 20%+ темпом роста фин. показателей

В этом плане хотя и сегмент исторически был сложный, но убитая конкуренция сейчас очень помогает компании расти

На наш взгляд будет оч крутое второе полугодие, и компания может повторить судьбу Вуша и Позитива, которых слили после размещения, но оба хорошо отросли после благодаря органическому росту

Несколько нарастил на личном портфеле позиции по компании сегодня

Авто-репост. Читать в блоге >>> Еще пара цифр по Хендерсону

Еще пара цифр по Хендерсону

Рост оп. прибыли по РСБУ в 2023 q3 составил +33% г/г (это много)

Если предположить, что такой темп распространится на все 2023 H2 (хотя может быть и больше — от компании были индикации, что q4 очень круто идет, в том числе продажи ускорились на базе внимания связанного с IPO, а период распродаж сокращается поскольку и без них товар хорошо разбирают), то:

— EBITDA в 2023 H2 +24% г/г

— EBITDA в 2023 +30% г/г

По EV/EBITDA 2023 компания стоит всего 5.5х – привлекательный уровень для компании с 20%+ темпом роста фин. показателей

В этом плане хотя и сегмент исторически был сложный, но убитая конкуренция сейчас очень помогает компании расти

На наш взгляд будет оч крутое второе полугодие, и компания может повторить судьбу Вуша и Позитива, которых слили после размещения, но оба хорошо отросли после благодаря органическому росту

Несколько нарастил на личном портфеле позиции по компании сегодня

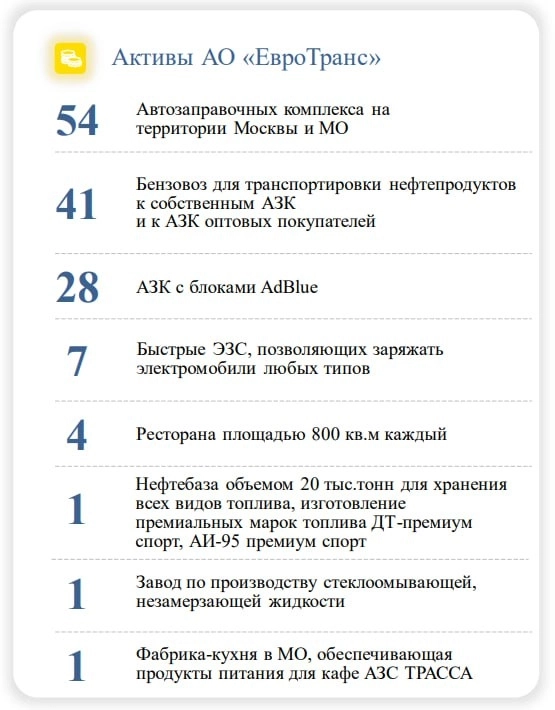

Евтротранс - это скам (оценочное суждение)

Евтротранс - это скам (оценочное суждение)Среди успешных IPO (Астра, Хендерсон, ЮГК, у которых на мой взгляд все будет ок) стоит отдельно выделить IPO компании Евтротранс

Поскольку подписчики спрашивают, делимся мнением по данному IPO

Бизнес компании в основном представляет собой 54 заправки

Компания хочет привлечь 26.5 млрд руб. по оценке 53 млрд руб. (53 млрд за 54 заправки!!)В M&A нефтегаза заправки обычно оцениваются по мультипликатору от 30 до 80 млн руб. за комплекс, в лучшем случае — 100 млн руб.

Получается заправочную сеть можно было бы оценить в 2.5 — 5 млрд. руб.

Из этого нужно вычесть чистый долг компании (около 5 млрд руб.) — стоимости на уровне акционерного капитала практически не остаетсяЧистая прибыль компании также минимальная (1.7 млрд руб. в 2022, 1.4 млрд руб. за 1П 2023)

Авто-репост. Читать в блоге >>> О росте налогов и ИИСах

О росте налогов и ИИСахО росте налогов и ИИСах

Депутаты ЛДПР в поисках источников наполнения бюджета внесли (https://tass.ru/ekonomika/18895479) в госдуму о прогрессивной шкале НДФЛ с налогом 35% для доходов выше 100 млн руб. Кремль пока инициативу не комментирует

Какие выводы

1. Понятно, что если это будет введено, богатые не потерпят и вероятно ускорится отток капитала (в тот же Дубай, где ставка 0%) — рубль будет падать быстрее

Итак их последнее время прессуют довольно сильно — переводя экономику в полуручной режим, повышая пошлины, запрещая экспорт нефтепродуктов и т.п.

2. Это лишний повод нам с вами аккумулировать средства на ИИСе типа Б (не облагаемым налогом)

Мало кто знает, но если оформить ИИС типа А, ты просто получаешь вычет до 52 тыс. руб. ежегодно

Если ты оформляешь ИИС типа Б, то ты получаешь не облагаемый налогом счет, который каждый год можно увеличивать на 1 млн руб.

Дополнительно он увеличивается за счет инвестиционной деятельностиПолучается можно по формуле сложного % сформировать довольно большой счет, не облагаемый налогом

Авто-репост. Читать в блоге >>> О росте налогов и ИИСах

О росте налогов и ИИСахО росте налогов и ИИСах

Депутаты ЛДПР в поисках источников наполнения бюджета внесли (https://tass.ru/ekonomika/18895479) в госдуму о прогрессивной шкале НДФЛ с налогом 35% для доходов выше 100 млн руб. Кремль пока инициативу не комментирует

Какие выводы

1. Понятно, что если это будет введено, богатые не потерпят и вероятно ускорится отток капитала (в тот же Дубай, где ставка 0%) — рубль будет падать быстрее

Итак их последнее время прессуют довольно сильно — переводя экономику в полуручной режим, повышая пошлины, запрещая экспорт нефтепродуктов и т.п.

2. Это лишний повод нам с вами аккумулировать средства на ИИСе типа Б (не облагаемым налогом)

Мало кто знает, но если оформить ИИС типа А, ты просто получаешь вычет до 52 тыс. руб. ежегодно

Если ты оформляешь ИИС типа Б, то ты получаешь не облагаемый налогом счет, который каждый год можно увеличивать на 1 млн руб.

Дополнительно он увеличивается за счет инвестиционной деятельностиПолучается можно по формуле сложного % сформировать довольно большой счет, не облагаемый налогом

Авто-репост. Читать в блоге >>> Сургут Преф - все еще BUY

Сургут Преф - все еще BUY#SNGSP

Рынок немного продает Сургут Преф после роста на сильных финрезультатах вероятно на мысли, что следующий год будет не такой дивидендный или что компания кинет акционеров с дивами

Но в моем понимании:

1) даже если доллар останется на текущем курсе, дивы за след год будут около 10% — оч неплохо, учитывая что это де факто валютная доходность (чем больше валюта, тем больше она)

2) на самом деле практически каждый год будет теперь высокоинфляционным и девальвационным (как в Иранском сценарии). Не удивлюсь, если в следующем году валюта уйдет на 120-130

3) текущая продолжающаяся девальвация также помогает ближайшему и последующим дивам

4) врядли кинут акционеров прив. акций — им всегда платили по уставу, и на них приходится довольно небольшая доля собств. капитала чтобы их кидать

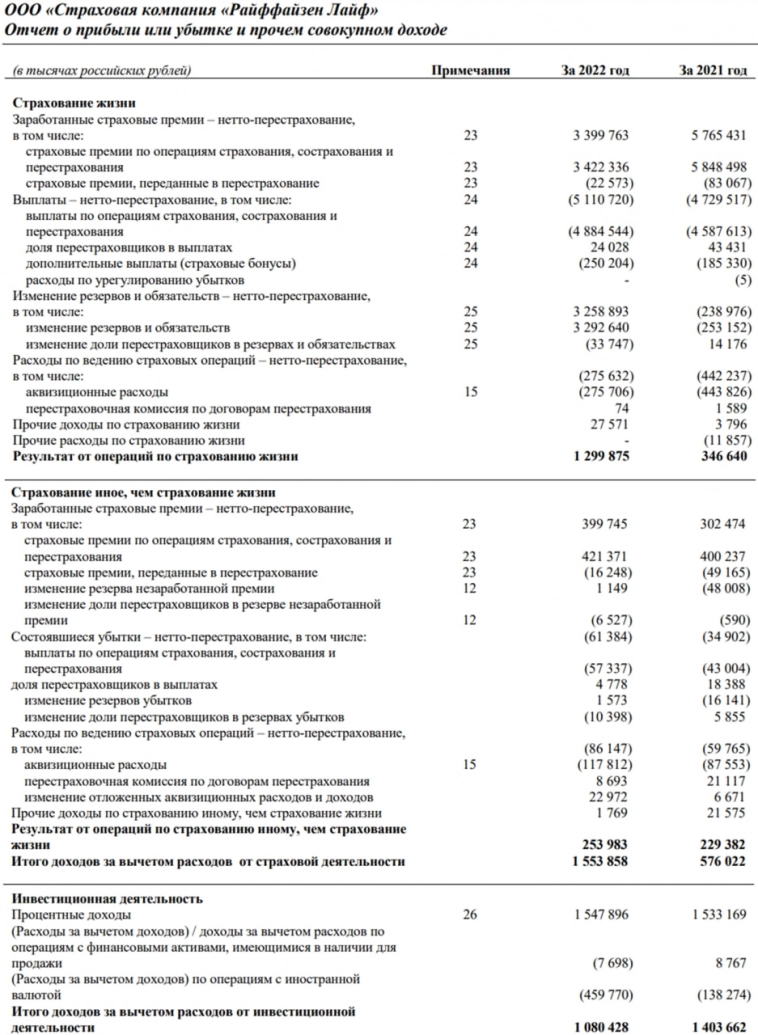

Авто-репост. Читать в блоге >>> Ренессанс Страхование покупает рос. долю Райффайзен Life – позитив по неорганическому росту бизнеса

Ренессанс Страхование покупает рос. долю Райффайзен Life – позитив по неорганическому росту бизнесаРайффайзенбанк и австрийская страховая группа Uniqa продают 100% СК «Райффайзен Лайф» Ренессанс Страхованию

На текущем рынке выкуп иностранцев – практически всегда сделки с глубокими дисконтами к рыночной цене (в данном случае, вероятно, и к капиталу), привлекательные для покупателя

Райффайзен Life:— Занимает 15-е место в РФ по страхованию жизни. Имеет высокую долю накопительного страхования жизни – наиболее прибыльный вид страхования для страховщиков, доходы по которому растянуты на много лет вперед

— По итогам 2022 года на балансе было~25 млрд руб активов (у Ренессанса ~92 млрд руб) – после сделки прирост у Ренессанса относительно 2023 H1 составит ~25%

— Премии за страхование жизни по итогам 2022 года составили 3.4 млрд руб (у Ренессанса – ~49.9 млрд руб) – прирост составит ~7%

— Инвестиционный портфель ~20 млрд руб, у Ренессанса 148 млрд руб (на конец 2022 г.) – прирост относительно 2023 H1 у Ренессанса составит ~12%

Авто-репост. Читать в блоге >>> Ренессанс Страхование – дивиденды, рост, хорошее корп. управление

Ренессанс Страхование – дивиденды, рост, хорошее корп. управлениеРенессанс Страхование позитивно отчиталась по МСФО за 2023 q2:

— Страхование non-life: +14.1% г/г

— Страхование life: -5.4% г/г

— Итого премии: +5.0% г/г

— Чистая прибыль: рекордные7.0 млрд руб

— Инвестиционный портфель увеличился с начала года на 18.4 млрд руб и достиг 166.6 млрд руб или +12.4% с начала годаРенессанс впервые рекомендовал дивиденды – по итогам 1-го полугодия 7.7 руб на акцию или 6.7% див. доходности к текущей цене

____________________Добавляем компанию в портфель, на наш взгляд, выглядит привлекательно, на фоне:

1. Ренессанс Страхование исторически отлично органически растет:

— РФ рынок страхования в среднем за 5 лет ежегодно растет на 5%, при этом кол-во страховых компаний ежегодно снижалось на 8%

— Среднегодовой темп роста (CAGR) страховых премий Ренессанс за 5 лет составил: 11% – более чем в 2 раза опережает рынок по росту

— По итогам 2022 года компания вошла в ТОП-6 крупнейших универсальных страховщиков на РФ рынке, 2 года назад компания занимала 8-е место

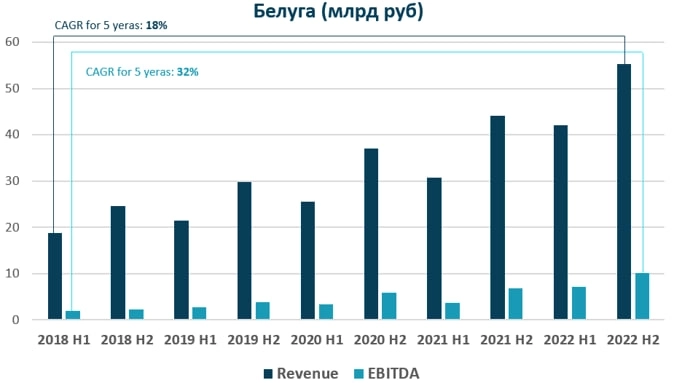

Авто-репост. Читать в блоге >>> Белуга опубликовала хорошие результаты по итогам 2023 H1

Белуга опубликовала хорошие результаты по итогам 2023 H1

Белуга опубликовала хорошие результаты по итогам 2023 H1, в т.ч. учитывая, что деятельность группы теперь сконцентрирована только на РФ рынке:

— Выручка +14.0% г/г (против +25.1% в предыдущем полугодии и исторического темпа +23.2%)

— EBITDA +5.5% против сильной базы 2022 H1, когда EBITDA росла на 94% г/г на фоне повышенной индексации цен на алкоголь из-за девальвации

— Чистая прибыль +35% г/г

— Рентабельность по EBITDA 15.8% сократилась по сравнению с 17.0% в 2022 H1, что было ожидаемо на фоне активного расширения ВинЛаб – за 2023 H1 было открыто 155 новых точек или +11.5% к 2022 H2

— Чистый долг увеличился на 11.6 млрд рублей за отчетный период (13.0% от капитализации) – исторически долг наращивается в 1-м полугодии, а сезонный рост выручки и EBITDA происходит во 2-м полугодии

— FCF годовой +0.4 млрд руб (положительный), 0.4% от капитализации

— EV/EBITDA: 7.1x, EV/EBITDA (с учетом казначейского пакета):5.7х при историческом 50м перцентиле 5.3x+Анонсировано проведение СД на 14 августа, вероятно, будет принято решение по дивидендам

Авто-репост. Читать в блоге >>> Белуга – одна из топ-идей на рынке сейчас

Белуга – одна из топ-идей на рынке сейчасБелуга только что опубликовала сильный РСБУ отчет (рост чистой прибыли только по одному юрлицув 7.5x раз до 9.8 млрд. руб.). Получается, компания торгуется всего 4.3х по P/E Annualized, при том что это только одно юрлицо, а второе полугодие как правило у нее сильнее

10 августа Белуга опубликует МСФО за 1-е полугодие 2023 года, вероятно цифры будут тоже неплохими (с учетом сильных РСБУ, хорошего роста среднего чека и 30% роста оборота розничного направления)

Считаем, что высока вероятность выплаты дивидендов по итогам полугодия, также вероятны неплохие результаты с учетом хорошего роста среднего чека и развития розничного направления

На днях существенно нарастили долю в компании, считаем что это одна из топ-идей на рынке сейчас

_____________________

Белуга – №1 производитель алкоголя в РФ, не страдающий от санкций, с понятной стратегией развития, стабильными дивидендами и дешевой оценкой по мультипликаторам

1. Отлично растущий высокомаржинальный бизнес

— За 2023 H1 по РСБУ выручка и чистая прибыль Белуги увеличилисьв 7+ раз

Авто-репост. Читать в блоге >>> Сургутнефтегаз – одна из ключевых идей портфеля, бенефициар ослабления рубля с потенциальной див. доходностью 25-30% (!) по итогам года

Сургутнефтегаз – одна из ключевых идей портфеля, бенефициар ослабления рубля с потенциальной див. доходностью 25-30% (!) по итогам годаПосмотрели внимательнее на отчет Сургутнефтегаза по РСБУ за 2022 год

Кубышка сохранилась и составила 4.4 трлн руб, главный вопрос – осталась ли она валютной?

Для понимания этого сделали сравнение прогнозной и фактической валютной переоценки за разные годы. Во все года разница не превышала 68 млрд руб, кроме 2022 года, где она составила 371 млрд руб, что выбивается из общей статистики и могло бы свидетельствовать о сделках с кубышкой

С 2022 года, согласно новым правилам РСБУ, компания провела тест на обесценение основных средств, поэтому прошло списание активов, убыток от которого составил 358 млрд руб, что может объяснить полученное нами расхождение в 371 млрд руб

Авто-репост. Читать в блоге >>>

Кирилл Кузнецов, кому ты гонишь? шортить Сегежу не дает брокер

Валерий, ты что-то попутал фраер, раз базаришь что я тюльку стал гнать! Если намалевано что дает, значит давал на день поста. Пока другие хвалят Сегежу, мы зарабатываем на ее шорте

Пока другие хвалят Сегежу, мы зарабатываем на ее шортеПока другие каналы продолжают хвалить Сегежу (в частности Коган), мы зарабатываем на ее шорте

(БКС тоже перешел к рекомендации «Продавать»)

Сегежа, как мы и ожидали, ужасно отчиталась за 2023 q1

— Выручка -41.7% г/г (против -19.8% в предыдущем квартале и исторического темпа +19.6%)

— OIBDA -90.6% г/г (против -41.7% в предыдущем квартале и исторического темпа +36.9%)

— Чистый убыток 3.8 млрд руб

— Чистый долг увеличился на 8.8 млрд рублей за отчетный период (10.4% (!) от капитализации)

— FCF годовой -6.4 млрд руб (отрицательный), 7.5% от капитализации

— EV/EBITDA мультипликатор равен 15.6x

Авто-репост. Читать в блоге >>> Сегежа, как мы и ожидали, негативно отчиталась за 2022 q3

Сегежа, как мы и ожидали, негативно отчиталась за 2022 q3Сегежа, как мы и ожидали, негативно отчиталась за 2022 q3:

— Выручка -6.1% г/г (против +13.2% в предыдущем квартале и исторического темпа +28.3%)

— EBITDA -69.9% г/г (против -26.9% в предыдущем квартале и исторического темпа +49.4%)

— Чистый убыток 5.0 млрд руб, против 3.5 млрд руб прибыли в 2021 q3

— Рентабельность по EBITDA 10.7% сократилась по сравнению с 33.4% в аналогичном квартале прошлого года

— Чистый долг увеличился на 2.3 млрд рублей за отчетный период (3.0% от капитализации)

— FCF годовой -54.4 млрд руб (отрицательный), 73.6% от капитализации

— EV/EBITDA: 6.9x, EV/annualized EBITDA:18.7х при историческом 50м перцентиле 7.9x

____________Net Debt/annualized EBITDA уже 11.5х, что более показательно, чем LTM (4.3x), т.к. по словам менеджмента, уровень долга продолжит расти до 2023 q2 на фоне слабой EBITDA

Акции в моменте реагируют снижением на 1.7%

Авто-репост. Читать в блоге >>>