комментарии Вячеслав Кабаев на форуме

-

В апреле анализировал эту компанию: t.me/intrinsic_value/80. Я оппонировал аналитикам Ренессанс капитала, которые ставили рекомендацию «покупать» с потенциалом прироста стоимости в 68%. В итоге с момента моего анализа цена акций компании упали с 115 до 70 руб. (на 40%).

В апреле анализировал эту компанию: t.me/intrinsic_value/80. Я оппонировал аналитикам Ренессанс капитала, которые ставили рекомендацию «покупать» с потенциалом прироста стоимости в 68%. В итоге с момента моего анализа цена акций компании упали с 115 до 70 руб. (на 40%).

Посчитал для Вас реальный денежный поток до процентов, выплат тел кредитов и дивидендов, который генерит компания (см. картинку). Как мы видим, ситуация пока продолжает ухудшаться и акции, вероятно, продолжат падение. Держим руку на пульсе. Возможно, компания начнет решать проблемы с оборотным капиталом, и инвестиционная история заметно улучшится. Поговорим об этом ещё через полгода.

Более подробные результаты тут:

t.me/intrinsic_value/161 Кузбасская топливная компания - знакомство

Кузбасская топливная компания - знакомство

Знаю, знаю, что «прошаренные» инвесторы уже давно хорошо знают эту компанию, а я тут только знакомлюсь. Котировки акций этой компании выросли почти в 4 раза с середины 2016 года и продолжают расти. Однако думаю, что сделать краткий обзор полезно как для незнакомых с компанией инвесторов, так и для держателей её акций. Все-таки сейчас главный вопрос для них: фиксировать прибыль или увеличить позицию?

Итак, кузбасская топливная компания (КТК) занимается добычей и продажей энергетического (термального) угля. О типах угля и перспектив цен на них писал здесь: https://t.me/intrinsic_value/138. Основной причиной роста акций компании естественно являются мировые цены на уголь (около 75% продаж идет на экспорт). Но эта не единственная причина. Бизнес КТК уверенно растет. Среднегодовой прирост добычи компании в последние 5 лет составлял 8.7%.

КТК – низкомаржинальный бизнес. По итогам 2017 года EBITDA маржа составила всего 13% (У Распадской, например, этот показатель — 52%). В гипотетической компании это бы приводило к сильной зависимости от цен реализации продукции (даже небольшое падение цен вело бы к потенциальной убыточности). Но в случае КТК 50%+ себестоимости формирует ж/д тариф, который привязан к ценам на уголь и изменяется также как они. В результате маржа компании остается стабильной. Даже в худшие для цен на уголь годы (2015-16) EBITDA маржа компании не опускалась ниже 10%.

читать дальше на смартлабе Алроса обязана начать трансформацию бизнеса

Алроса обязана начать трансформацию бизнеса

Ранее, когда делал анализ Алросы, я писал, что согласно мнениям многих экспертов, синтетические бриллианты не несут большой угрозы для рынка: https://t.me/intrinsic_value/132. Якобы рынки синтетических и натуральных бриллиантов будут скорее развиваться параллельно, чем конкурировать. Я решил проанализировать этот вопрос глубже. Делюсь с вами своими выводами.

Цены

Ранее считалось, что цена на синтетические аналоги бриллиантов на 30%-40% ниже от прейскуранта Раппапорта. В мае этого года De beers объявила о создании своего собственного бренда синтетических бриллиантов — De beers Lightbox: https://lightboxjewelry.com/pages/our-pricing. De beers установила фантастические цены на синтетические бриллианты, которые в разы меньше, чем на природные аналоги. Так, например, бриллиант весом в один карат продается за $800 в розницу...

Пример других драгоценных камней

Для меня стало абсолютным сюрпризом то, что подавляющие большинство драгоценных и полудрагоценных камней, которые продаются в ювелирных магазинах — искусственные. Человечество давно и успешно делает синтетические сапфиры, рубины, изумруды и прочие минералы. Да, природные камни до сих пор продаются, но их на ювелирном рынке примерно в 10 раз меньше, чем синтетических. Почти все, что продается ювелирных магазинах масс-маркет сегмента — синтетика. И это не плохо, ведь синтетические камни часто лучше и качественнее своих природных аналогов.

читать дальше на смартлабе

Отношение к Магниту при нынешней его оценке должно быль в лучшем случае нейтральное. Предлагаю не совершать фальстарт и не брать его акции, пока мы не увидим позитивных сдвигов в операционных показателях:

Отношение к Магниту при нынешней его оценке должно быль в лучшем случае нейтральное. Предлагаю не совершать фальстарт и не брать его акции, пока мы не увидим позитивных сдвигов в операционных показателях:

t.me/intrinsic_value/150 Московская биржа – неопределенность снижает стоимость

Московская биржа – неопределенность снижает стоимостьАкции Московской биржи являются уникальным в своем роде активом. Это не просто «защитный актив», который дает одинаковую доходность как в период стабильности, так и турбулентности. Московская биржа, в отличие от большинства компаний, зарабатывает больше в кризисные моменты для нашей страны и меньше, когда ситуация стабилизируется. Причина этому – специфика доходов компании. Доходы биржи состоят из двух частей – комиссионной и процентной.

С комиссиями все понятно, это процент, который берет биржа, за совершение сделок, депозитарное обслуживание и прочее. Да, эти доходы растут в дни паники на рынке и стабильны в остальное время. Но на практике комиссионные у Московской биржи практически не волатильны и стабильно растут. Это происходит потому, что дней паники даже в самые кризисные годы не так много и они не вносят существенных изменений в годовые обороты.

Гораздо больший интерес представляет динамика процентных доходов. Они формируются за счет размещения клиентских остатков в краткосрочные безрисковые инструменты. 70% таких клиентских остатков приходится на валютных рынок. Клиентские остатки для биржи бесплатны, а ставки размещения этих средств зависят от ситуации в экономике. Когда все плохо и ставки на рынке высокие, бирже хорошо, ее процентные доходы растут, и наоборот, когда ставки низкие, процентные доходы биржи снижаются. Посмотрите на картинку: в 2015 году, при высоких среднегодовых ставках, проценты на клиентские остатки формировали 61% всех операционных доходов Московской биржи (тогда как обычно они составляют менее 50%).

читать дальше на смартлабе Норильский Никель – главная денежная корова на Российском рынке

Норильский Никель – главная денежная корова на Российском рынкеГоворя сейчас о Норильском Никеле в позитивном ключе, следует все же отметить, что все отрицательные факторы и риски, о которых я говорил в апреле этого года здесь: https://t.me/intrinsic_value/85 остались валидны. А именно это увеличение капитальных затрат на обновление оборудования и экологические инициативы, которые не приведут к росту производства; корпоративные проблемы, связанные с конфликтом основных акционеров и возможными санкциями; риски существенного снижения дивидендов под давлением ковенант в дивидендной политике. Однако эти факторы/риски в большей степени устранены за счет роста цен на металлы и падения курса рубля (Выручка компании номинирована в долларах, а >80% операционных затрат в рублях). Риск санкций же смягчает тот факт, что Норникель производитель 40% палладия и 11% никеля в мире. Мировой рынок слишком зависим от этой компании, чтобы покупатели просто отказались от ее продукции.

Итак, при текущих прогнозах цен на металлы, Норникель является настоящей денежной коровой. В ближайшие 2-3 года компания должна платить 13%-15% дивидендной доходности в год к текущим котировкам. Такого мнения придерживаются все крупнейшие брокерские дома, которые я читаю.

читать дальше на смартлабе Норильский Никель – главная денежная корова на Российском рынке

Норильский Никель – главная денежная корова на Российском рынке

t.me/intrinsic_value/143 Продал половину акций Газпромнефти

Продал половину акций Газпромнефти

Напомню, акции компании растут на ожиданиях увеличения соотношения Дивиденды / Чистая прибыль с 25% до 35%. О такой вероятности заявлял CEO Газпромнефти, Александр Дюков. Финальное решение будет принято советом директоров в ноябре. Я покупал акции в июле-августе этого года со средней ценой 332.3 руб. за штуку, продал половину портфеля сегодня по 399.6 руб. (20% доходности за 3 мес.). О том, что Газпромнефть – крутая инвестиционная идея, я вам писал: https://t.me/intrinsic_value/119; https://t.me/intrinsic_value/126.

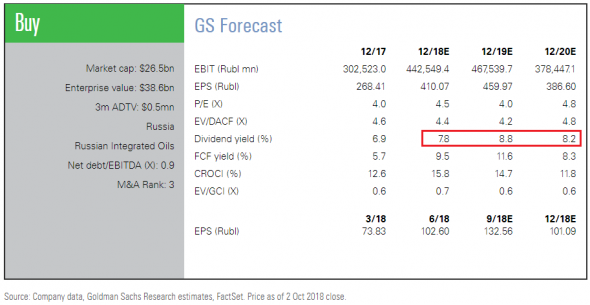

Сейчас считаю, что дивидендная доходность к новым котировкам не очень привлекательная даже при 35% от чистой прибыли (см. картинку). Понимаю, что по словам менеждмента в 2019-2020 гг. дивиденды, как процент от прибыли могут быть ещё увеличены, но пока это разговоры. Считаю, что в данной ситуации синица в руках лучше, чем журавль в небе.

Больше:

https://t.me/intrinsic_value

читать дальше на смартлабе Продал половину акций гпн в портфеле, тк дивидендная доходность к текущим котировкам уже не такая высокая

Продал половину акций гпн в портфеле, тк дивидендная доходность к текущим котировкам уже не такая высокая

t.me/intrinsic_value/140 Продал сегодня акции Интер РАО

Продал сегодня акции Интер РАОЭтим летом я довольно активно покупал акции Российских компаний. Дивидендная доходность на Российском рынке достигла исторических максимумов и появилось много хороших идей. Однако к концу августа у меня появилась проблема, я начал покупать акции в кредит. Учитывая то, что инвестировать с плечом – не мой метод, я активно ищу, что можно (и нужно) продать из портфеля.

Первая бумага, которая пошла под нож – Интер РАО. Покупал я ее на большой просадке 10 августа этого года по 3.853 руб. за акцию. Основными причинами были: Дешевизна (На тот момент 2.1х EV / EBITDA’2018), ожидания аннулирования казначейских акций и возможный пересмотр дивидендной политики в сторону увеличения (У компании 133 млрд руб. чистой денежной позиции на балансе). Об этом писал Sberbank CIB и другие аналитические команды. Я вам также это рассказывал вот здесь: t.me/intrinsic_value/119.

Напомню, Интер РАО собрало огромный квазиказначейский пакет (29.4%). Ещё до начала этого лета Интер РАО капитал (100%-ая дочка Интер РАО) владела 18.5% акций головной компании. В июне-июле были выкуплены доли ФСК и РусГидро и квазиказначейский портфель превысил блокирующий.

читать дальше на смартлабе Почему не следует рассчитывать на увеличение коэф. выплат дивидендов и аннуляцию квазиказначейских акций Интер РАО: t.me/intrinsic_value/139

Почему не следует рассчитывать на увеличение коэф. выплат дивидендов и аннуляцию квазиказначейских акций Интер РАО: t.me/intrinsic_value/139 Хотел бы продать Сбербанк в диапазоне 230-240 рублей за акцию

Хотел бы продать Сбербанк в диапазоне 230-240 рублей за акцию

Сегодня акции Сбербанка опустились ниже своих апрельских минимумов в честь чего решил написать свое мнение о них. Так получилось, что я сам являюсь владельцем акций Сбербанка. Покупал я их во время апрельского хауса на рынке, когда только что были введены санкции против Русала. В первый день после случившегося у меня было 3 идеи: Норникель, Сбербанк и Лукоил. Об этом я Вам писал: https://t.me/intrinsic_value/69. На Норникеле я заработал очень быстро и позицию закрыл. На Лукоиле я тоже заработал, но позицию держу до сих пор. А на Сбербанке я где-то около нуля

У меня в портфеле сейчас есть и обычные акции и префы. Обычку покупал с совершенно «невыдающейся» средней ценой – 213.45 руб. за штуку. В апреле можно было поймать цену и дешевле. А вот префы купил фантастически дешево – 168.95 руб. за штуку. Как видите, с учетом июньских дивидендов, я по Сберу в нуле.

Долгосрочно, я в рост прибыли Сбербанка не верю, и покупка была изначально сделана из спекулятивных соображений. Связано это с тем, что процентная маржа банка продолжает сужаться. Ставки на рынке прекратили свое снижение, а поскольку кредиты обычно длиннее депозитов, то и доходность по ним снижается с лагом. Так, ставки по депозитам упали у банка почти моментально, маржа выросла, но потом медленное падение кредитных ставок сужает её обратно. Подробно о процентной марже и других доходах типичного банка писал здесь:

читать дальше на смартлабе АФК Система

АФК Система

Пожалуй, АФК Система – это самое отвратительное финансовое вложение на Российском фондовом рынке в последние 5 лет. В начале 2014 года рыночная капитализация компании составляла $15.5 млрд и мало кто из счастливых акционеров мог бы поверить, что к середине 2018 года этот показатель упадет до $1.5. Да, 2 иска к компании по поводу Башнефти позади, но ситуация не стала красочной в одночасье.Методы оценки Goldman Sachs и Ренессанс капитал

Оба банка оценили компании, которые принадлежат Системе, сложили полученные оценки и применили рандомный дисконт (У Голдмана 64% у Реника 40%). Комментировать оценку каждой компании я не буду. Фантазии аналитиков там нет предела. Вот, например, Ренессанс оценил убыточное Медси по мультипликатору EV / EBITDA = 14х. У Голдмана в целом более адекватно, ну да ладно…

Что действительно важно отметить:

1) Исторически акции Системы с учетом долга торговались с дисконтом 40%-45% к суммарной стоимости пакетов акций ее портфельных компаний. Сейчас этот дисконт составляет около 70%.

читать дальше на смартлабе Причины, почему Полюс сейчас очень привлекательный актив:

Причины, почему Полюс сейчас очень привлекательный актив:

t.me/intrinsic_value/111 Фосагро – результаты за 1 квартал 2018 года и прогноз на 2018-19 гг. от Goldman Sachs и Sberbank CIB:

Фосагро – результаты за 1 квартал 2018 года и прогноз на 2018-19 гг. от Goldman Sachs и Sberbank CIB:

t.me/intrinsic_value/103

tt.me/intrinsic_value/AWPUUCdTGsk

Обзор текущей ситуации по акциям Сбербанка от Goldman Sachs:

Обзор текущей ситуации по акциям Сбербанка от Goldman Sachs:

t.me/intrinsic_value/102

tt.me/intrinsic_value/AWPLVFQ8D1U Ашинский МЗ - самый дешевый металлург Руси

Ашинский МЗ - самый дешевый металлург Руси

Решил сегодня Вам рассказать про малоликвидную акцию – Ашинский метзавод (АМЗ). Такие компании практически никто из аналитиков не покрывает, поэтому рассказ об этой компании – это unique value added моего канала для Вас.

Основной продукцией Ашинского металлургического завода является плоский прокат, причем большую часть выручки приносят продажи толстого листа (70%-80% от выручки в зависимости от года). Доля АМЗ на этом рынке составляет 10-13%.

Крупнейшими потребителями толстолистового проката в России являются компании трубного сектора (49%). Треть потребления приходится на строительный сектор и одна десятая на машиностроение. Также значительная часть данного вида проката направляется на экспорт (10-25%).

Я не являюсь профессионалом трубного сектора металлургической промышленности, однако недавний скандальный отчет Алекса Фака, аналитика Сбербанка CIB, не прошел мимо меня. Краткое резюме его выводов: Есть высокая вероятность того, что Газпром и дальше будет тратить большую часть своего свободного денежного потока на капитальные затраты вне зависимости от рентабельности проектов. Главными бенефициарами этого процесса будут его поставщики и подрядчики. Волей случая Ашинский МЗ как раз поставляет прокат для труб.

Я, лично, верю в выводы Фака. Сами посудите. CapEx Газпрома – это государственная политика. Лучше закопать деньги в земле русской, инвестируя в низкорентабельные проекты, чем платить дивиденды западным пенсионным фондам. В связи с этим, я думаю, рынок АМЗ достаточно перспективен.

Возвращаясь к самой компании, надо сказать, что ее рыночная капитализация всего 1.92 млрд руб. при free float 20%. Основной пакет принадлежит кипрским офшорам, которыми по данным Ведомостей владеет менеджмент завода. Прочие основные показатели смотрите по ссылкам внизу. Как видите, такой лакомый кусок стоит всего 3.5х EV / EBITDA. Связано это с тем, что компания давно не платит дивиденды, а это главный драйвер в неликвиде.

Промежуточный итог

Мне компания на первый взгляд очень нравится. Очевидно, что если инвестировать в такой актив, то долгосрочно, на 3-4 года или до первых дивидендов, которые будут не скоро. Дело в том, что в планах у компании купить новый прокатный стан, который с одной стороны поможет увеличить объемы толстолистового проката, с другой стороны стоит 10 млрд руб. Думаю, по мере того, как буду узнавать компанию лучше, определюсь с ее долгосрочными перспективами и Вам, конечно, все распишу. Взял пока совсем немного акций АМЗ (0.9% от моих активов).

Обзор Ашинского МЗ – самого дешевого металлурга Руси

Обзор Ашинского МЗ – самого дешевого металлурга Руси

t.me/intrinsic_value/101

tt.me/intrinsic_value/AWOoiwzkMbs