SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Investbank

Кузбасская топливная компания - знакомство

- 13 ноября 2018, 23:20

- |

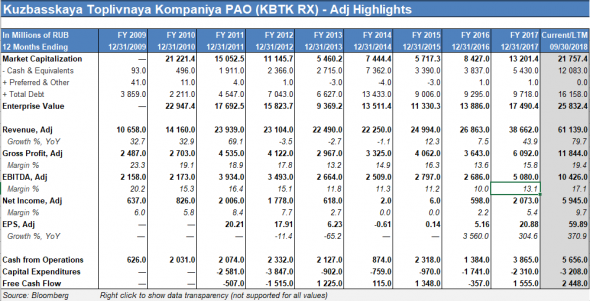

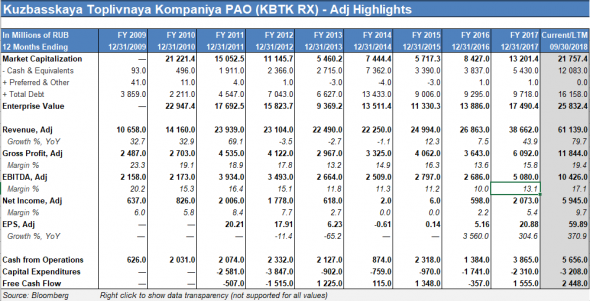

Знаю, знаю, что «прошаренные» инвесторы уже давно хорошо знают эту компанию, а я тут только знакомлюсь. Котировки акций этой компании выросли почти в 4 раза с середины 2016 года и продолжают расти. Однако думаю, что сделать краткий обзор полезно как для незнакомых с компанией инвесторов, так и для держателей её акций. Все-таки сейчас главный вопрос для них: фиксировать прибыль или увеличить позицию?

Итак, кузбасская топливная компания (КТК) занимается добычей и продажей энергетического (термального) угля. О типах угля и перспектив цен на них писал здесь: https://t.me/intrinsic_value/138. Основной причиной роста акций компании естественно являются мировые цены на уголь (около 75% продаж идет на экспорт). Но эта не единственная причина. Бизнес КТК уверенно растет. Среднегодовой прирост добычи компании в последние 5 лет составлял 8.7%.

КТК – низкомаржинальный бизнес. По итогам 2017 года EBITDA маржа составила всего 13% (У Распадской, например, этот показатель — 52%). В гипотетической компании это бы приводило к сильной зависимости от цен реализации продукции (даже небольшое падение цен вело бы к потенциальной убыточности). Но в случае КТК 50%+ себестоимости формирует ж/д тариф, который привязан к ценам на уголь и изменяется также как они. В результате маржа компании остается стабильной. Даже в худшие для цен на уголь годы (2015-16) EBITDA маржа компании не опускалась ниже 10%.

Сейчас очевидно, что цены на уголь свой максимум прошли и вопрос только в скорости их снижения. Однако, судя по отчетности, компания захеджировала цены реализации. Потенциально, это может привести к повышенной маржинальности в ближайшие кварталы, если цены будут падать (цены для компании будут стабильны, а ж/д тариф будет снижаться).

Акционерная структура

66.85% акций принадлежит менеджменту (И.Ю. Прокудин: 50,07%, В.В. Данилов: 16,78%), 25.16% — Prosperity capital management, 1.35% — BNP Paribas.

Дивиденды

В предыдущей редакции дивидендной политики компания брала на себя обязательство направлять на выплату дивидендов более 25% чистой прибыли по МСФО, что составляет порядка 6.5% к текущим котировкам. На практике КТК в последние годы платила больше 90% (2016-17).

В июне этого года компания сняла с себя обязательства по минимальным дивидендам: http://ktk.company/uploads/file_item/file/845/Изменения_к_Положению_о_дивидендной_политике_ПАО_КТК.pdf. Также КТК по непонятным причинам по итогам 3его квартала резко увеличило долг и денежные средства на балансе (см. картинку). Все это похоже на то, что компания замыслила крупный проект, на который нужны деньги. Можно спорить, что блок пакет акций у Prosperity и планы компании благие…однако я считаю, что любой долгосрочный проект вкупе со снижением дивидендов – негатив для стоимости акций в моменте.

Слухи о покупке КТК структурами СУЭК

Ходят вот такие слухи, пока ничего конкретного.

Выводы

По текущим котировкам и с нынешнем уровнем определенности в акции компании заходить не интересно. Обидно, конечно, будет, если они так возьмут и выплатят всю свою денежную кубышку в виде дивидендов или СУЭК их купит с премией, но все-же я ищу менее рискованные варианты заработать.

Больше:

https://t.me/intrinsic_value

Итак, кузбасская топливная компания (КТК) занимается добычей и продажей энергетического (термального) угля. О типах угля и перспектив цен на них писал здесь: https://t.me/intrinsic_value/138. Основной причиной роста акций компании естественно являются мировые цены на уголь (около 75% продаж идет на экспорт). Но эта не единственная причина. Бизнес КТК уверенно растет. Среднегодовой прирост добычи компании в последние 5 лет составлял 8.7%.

КТК – низкомаржинальный бизнес. По итогам 2017 года EBITDA маржа составила всего 13% (У Распадской, например, этот показатель — 52%). В гипотетической компании это бы приводило к сильной зависимости от цен реализации продукции (даже небольшое падение цен вело бы к потенциальной убыточности). Но в случае КТК 50%+ себестоимости формирует ж/д тариф, который привязан к ценам на уголь и изменяется также как они. В результате маржа компании остается стабильной. Даже в худшие для цен на уголь годы (2015-16) EBITDA маржа компании не опускалась ниже 10%.

Сейчас очевидно, что цены на уголь свой максимум прошли и вопрос только в скорости их снижения. Однако, судя по отчетности, компания захеджировала цены реализации. Потенциально, это может привести к повышенной маржинальности в ближайшие кварталы, если цены будут падать (цены для компании будут стабильны, а ж/д тариф будет снижаться).

Акционерная структура

66.85% акций принадлежит менеджменту (И.Ю. Прокудин: 50,07%, В.В. Данилов: 16,78%), 25.16% — Prosperity capital management, 1.35% — BNP Paribas.

Дивиденды

В предыдущей редакции дивидендной политики компания брала на себя обязательство направлять на выплату дивидендов более 25% чистой прибыли по МСФО, что составляет порядка 6.5% к текущим котировкам. На практике КТК в последние годы платила больше 90% (2016-17).

В июне этого года компания сняла с себя обязательства по минимальным дивидендам: http://ktk.company/uploads/file_item/file/845/Изменения_к_Положению_о_дивидендной_политике_ПАО_КТК.pdf. Также КТК по непонятным причинам по итогам 3его квартала резко увеличило долг и денежные средства на балансе (см. картинку). Все это похоже на то, что компания замыслила крупный проект, на который нужны деньги. Можно спорить, что блок пакет акций у Prosperity и планы компании благие…однако я считаю, что любой долгосрочный проект вкупе со снижением дивидендов – негатив для стоимости акций в моменте.

Слухи о покупке КТК структурами СУЭК

Ходят вот такие слухи, пока ничего конкретного.

Выводы

По текущим котировкам и с нынешнем уровнем определенности в акции компании заходить не интересно. Обидно, конечно, будет, если они так возьмут и выплатят всю свою денежную кубышку в виде дивидендов или СУЭК их купит с премией, но все-же я ищу менее рискованные варианты заработать.

Больше:

https://t.me/intrinsic_value

529 |

4 комментария

Спасибо, поддерживаю. Вчера отправил им обращение с просьбой объяснить, почему на вебстранице «для инвесторов» до сих пор висит «минимум 25% ЧП» и старая дивполитика. http://ktk.company/investors/dividends

- 14 ноября 2018, 09:22

а про привязку жд тарифа к ценам на уголь где можно посмотреть?

- 14 ноября 2018, 10:59

«Сейчас очевидно, что цены на уголь свой максимум прошли и вопрос только в скорости их снижения.»… На чем основывается ваша очевидность? Цены только растут и в перспективе падать не собираются, если смотреть по предыдущим годам. Пахнет очередным вбросом, для закупа....

- 15 ноября 2018, 10:58

Отлично))… А теперь закупаемся…

- 15 ноября 2018, 12:58

Читайте на SMART-LAB:

📈 Потенциал роста акций МГКЛ составляет 89% — ИБ Синара

Аналитики Банка Синара обновили оценку по ПАО «МГКЛ» с учётом сильных операционных результатов компании. Новая целевая цена установлена на...

11:44

Флоатеры 2026: что это и как заработать до 15,7%

Как устроены и насколько актуальны в 2026 г. флоатеры, или облигации с плавающим купоном? Как инвестировать во них легко? Подробно на все вопросы...

11:19

теги блога Вячеслав Кабаев

- 2 эшелон

- Boeing

- Carry trade

- fed reserve

- Goldman Sachs

- Lyft

- S&P500

- uber

- us

- X5 Retail Group

- акции

- Алроса

- американский рынок

- АМЗ

- АФК Система

- Ашинский МЗ

- Бюджетное правило

- ВСМПО АВИСМА

- второй эшелон

- высокодоходные облигации

- Газпромнефть

- Галс девелопмент

- Галс-Девелопмент

- гк пик

- ГМК Норникель

- девелопмент

- долгосрок

- Евраз

- золото

- инвестиции

- инвестор

- ИНГРАД

- Интер РАО

- ИнтерРАО

- ипотека

- Иркут

- Кобальт

- коронавирус

- КТК

- Курс валюты

- ЛСР

- Лукойл

- Магнит

- макро из США

- макроэкономика

- медь

- металлургия

- металлы

- ММК

- мобильный пост

- Московская биржа

- мтс

- Нефтегазовый сектор экономики в мире

- Нефть

- никель

- НЛМК

- Новатэк

- Норникель

- Облигации

- Обувь России

- оффтоп

- падение

- Палладий

- перспективы

- платина

- полюс

- Полюс Золото

- портфель

- Потанин

- Принципы

- прогноз

- протек

- Распадская

- регулирование

- ренессанс капитал

- Россети

- российская биржа

- российские акции

- Российский рынок

- российский фондовый рынок

- рост доллара

- рынок США

- санкции

- сбербанк

- Северсталь

- Сегежа групп

- ставка

- Ставки

- сталь

- трежериз

- уголь

- фондовый рынок

- Фосагро

- ФСК Россети

- фьючерс

- ЦБ

- экономика США

- электроэнергетика

- Эталон

- Яндекс