Alex Koronovsky

Исследование спроса на акции и текущего тренда по прибылям компаний

- 14 октября 2021, 19:13

- |

Прибыли компаний начинают снижаться после резкого взлета в начале восстановления после кризиса. Вероятно, сейчас происходит переход экономического цикла через середину. Конечно, это будет происходить медленно, однако, большая часть спроса на акции на этом секулярном бычьем рынке исходила от самих корпораций. (sorry! качество картинок такое, которое позволяет сайт, в видео хорошее качество)

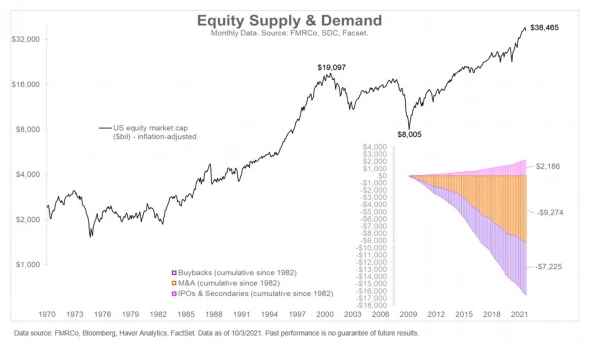

С момента минимума МФК 2009 года предложение составило 2,2 триллиона долларов от IPO и вторичных размещений, и оно было компенсировано обратным выкупом на 7,2 триллиона долларов и 9,3 триллионов долларов от операций по слияниям и поглощениям. Соотношение спроса и предложения составляет 8:1.

В связи с прекращением спроса на казначейские облигации со стороны ФРС в следующем году, Казначейству необходимо будет вернуться в свой коридор после исчерпания своего баланса TGA (общий счет казначейства). Доходности трежерис, нужно найти немного более высокое равновесие, чем текущие 1,53% и это уже происходит – рост доходности возобновился.

( Читать дальше )

- комментировать

- 165 | ★1

- Комментарии ( 0 )

Глобальные проблемы экономики и политики Китая

- 06 октября 2021, 13:16

- |

Вы думаете, что у Китая просто трения с США, какая-то строительная компания лопнула и там какой-то еще энергетический затор произошел, и это временные проблемы.

Но что, если я вам скажу, что все гораздо глубже? Что Сидзинпин не так просто наезжает на спекуляции с недвижимостью, ведь именно он обрушил эту строительную компанию своим новым регулированием. Да, она якобы вела себя легкомысленно (как нам сказали), но в Китае просто бешеный спрос на недвижимость в отсутствие нормальных возможностей инвестирования у населения, и завалить такого гиганта, как Эвергранде было непросто.

И самый важный вопрос об инвестиционном климате и о качестве финансовой отчетности в Китае.

По состоянию на сегодня, китайская экономика, и Китай в целом, не генерирует ни одного экономического показателя, которому можно доверять. То, что китайская официальная статистика сообщает нам, это, при достаточно простой проверке, не подтверждается и не выдерживает проверки на достоверность. И поэтому верить этому нельзя.

( Читать дальше )

Почему Bitcoin – это не валюта?

- 04 октября 2021, 15:21

- |

Основатель, как вы знаете, создал Биткойн в 2008 году, а на самом деле, как известно, инициировал его в 2009 году со встроенным дефицитом, что означает, что всего 21 миллион монет можно добыть, и каждые четыре года то, что биткойнеры называют темпом инфляции, снижается вдвое. Таким образом, темпы роста снижаются вдвое каждые четыре года или каждые 210 000 блоков, просто так устроена система стимулов для майнеров, создающих Биткойн.

И вы можете взять цену Биткойна, а затем, по обратной шкале, темпы роста предложения. И очевидно, что эта диаграмма уходит в будущее, так что это комбинация того, чем были темпы роста, и того, что это сокращение каждые четыре года снижает темпы роста вдвое, а затем мы знаем, что структура стимулов встроена в код, который происходит примерно каждые четыре года с определенного момента, последний из которых, последнее сокращение вдвое произошло в 2020 году, и в дальнейшем, мы знаем что этот темп роста будет сокращаться вдвое снова, и снова, и снова, до тех пор, пока скорость роста практически не остановится, а затем через пару десятилетий, фактически через столетие, будет добыт весь 21 миллион монет.

( Читать дальше )

Все, что вам нужно знать о ситуации с Evergrande

- 28 сентября 2021, 12:08

- |

Может ли коррекция перед заседанием ФРС перейти в нечто большее?

- 21 сентября 2021, 20:04

- |

В то время как чипсы, консервные банки, автомобили, чистящие средства остаются в дефиците, нет дефицита денег. Объем ликвидности, которой в настоящее время владеют корпорации США и американские домохозяйства — в абсолютном или относительном выражении — никогда не был выше, поэтому есть некоторое убеждение в том, что акции США остаются в восходящем тренде, несмотря на начавшуюся коррекцию на фондовых индексах.

Только 44% акций торгуются выше своей 50-дневной скользящей средней. Пик составлял 92% еще в марте. Хотя индекс S&P 500, поддерживаемый FAANGS, продолжал расти, это может означать, что рынок в течение последних шести месяцев находился в состоянии скрытой коррекции.

Возможно, что мы находимся на секулярном бычьем рынке, который еще далек от завершения. Как показывает долгосрочный анализ коррекций, долгосрочные бычьи рынки не защищены от рецессий и циклических медвежьих периодов. Но они, как правило, короче и неглубокие, а последующие отскоки имеют тенденцию быть более быстрыми.

( Читать дальше )

Вес топ-25 акций крупнейших компаний S&P 500 на данный момент, в 2000 и 1972 годах

- 14 сентября 2021, 17:59

- |

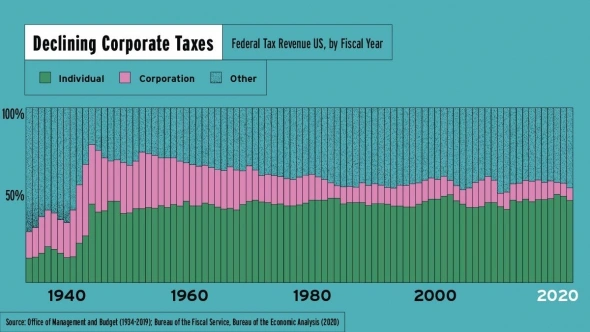

А также, доля доходов американского федерального бюджета от налогов корпораций (по-нашему, от юрлиц) с 1934 по 2020 годы, которая составляет сейчас, после президентства Дональда, примерно меньше 10%.

+ График динамики акций после выхода на IPO. Пример для отдельно взятой страны.

Видео:

( Читать дальше )

Баланс ЕЦБ достиг 80% ВВП Евросоюза

- 08 сентября 2021, 13:00

- |

Краткий обзор настроений членов комитета FOMC ФРС. О том, настроения по поднятию ставок сместились в будущее, вместо того, стать ближе, как многие думают.

Обзор и прогноз основных движущих факторов текущего глобального тренда и прибыльности государственного долга США на основе демографии за последние десятилетия.

Краткий обзор текущего баланса Европейского центрального банка, в сравнении с аналогичными параметрами ФРС и Банка Японии.

Фондовый рынок, недвижимость, сырье, биржевые товары и инфляция пока продолжают расти

- 01 сентября 2021, 12:42

- |

В то время как S&P 500 остается близким к историческим максимумам, лидерство в последние дни стало гораздо менее однородным. Энергетика вернула себе статус аутсайдера, в то время как технологии остаются в лидерах.

Политическая реакция после локдаунов, похоже, срезала левую часть бизнес-цикла. Когда происходит восстановление на раннем этапе цикла без значительной «левой части» цикла, цены на активы восстанавливаются с более высокой базы. В жилищном секторе индекс цен на жилье Case-Schiller вырос на 20% из-за локдаунов, ставки по ипотечным кредитам упали до рекордно низкого уровня, и мы наблюдаем бум возврата в наличные из инструментов REFI (это инвестиционные бумаги рефинансирования ипотеки).

Модель сдерживания для сырьевых товаров: Отсутствие подтверждения со стороны акций, чувствительных к сырьевым товарам, в конечном итоге стало точным сигналом о том, что торговля по принципу инфляция/рефляция застопорилась.

Золото отстает от своей реальной дорожной карты. Согласно прогнозу, оно должно быть около 1900–2100, но оно торгуется гораздо ниже. Может быть, дело в силе доллара, а может быть, биткойн продолжает красть ликвидность у золота.

( Читать дальше )

Рынки просят ФРС остановиться

- 26 августа 2021, 11:55

- |

Согласно последнему опросу Национальной федерации независимого бизнеса (NFIB), рынок труда в США является самым напряженным с момента начала ежемесячного опроса в 1986 году.

Учитывая, что спрос на рабочую силу превышает предложение на постоянно растущую величину, аналитики Мэрилл Линч считают, что Федеральной резервной системе пора сворачивать количественное смягчение и накачку экономики деньгами.

Июльский индекс потребительских цен показывает, что инфляция в США с начала года составляет 7,1%, что является самым высоким уровнем инфляции за семь месяцев с 1982 года, и все еще ускоряется.

Давление печатного станка продолжает нарастать, обеспечивая более высокую инфляцию в будущем, при этом индекс цен производителей для конечного спроса ускоряется до 11% с начала года. Цены на товары обрабатывающей промышленности для промежуточного спроса ускорились до самого высокого уровня с 1975 года.

Последнее исследование NFIB малого и среднего бизнеса, создающего большую часть рабочих мест в экономике США, уже обнаруживает самые жесткие условия на рынке труда за всю историю его ежемесячного опроса, проводимого примерно 35 лет.

( Читать дальше )

Наличных на общем счете казначейства США в ФРС минус $66 млрд.

- 23 августа 2021, 19:09

- |

Как становилось меньше наличных казначейства США TGA (общий счет казначейства) в Федрезерве с момента начала пандемии и в какой степени это финансировалось ФРС (за счет покупки активов) красноречиво продемонстрировано на графике с использованием данных Factset и Fidelity.

Государственный долг США с начала пандемии вырос на 5 триллионов долларов, а баланс ФРС за это время вырос почти до 4 триллионов долларов, значительная часть из этой суммы пошла на выкуп гособлигаций и предоставления средств правительству.

Также в этом выпуске обзор роста ожиданий прибылей на акцию компаний, входящих в основные мировые фондовые индексы. Обзор динамики кредитных спредом высокодоходных облигаций США. Сравнение динамики цен акций роста и акций стоимости. А также быстрый взгляд на капитализацию рынка криптовалют.

( Читать дальше )

теги блога Alex Koronovsky

- ark invest

- bitcoin

- btc

- ETF

- Evergrande

- nvidia

- S&P500

- SPX 500

- акции

- акции США

- анализ

- анализ акций

- анализ фондового рынка

- аналитика фондового рынка

- биржевая аналитика

- биткоин

- европа

- инвестиции в недвижимость

- инвестиционный портфель

- инфляция

- Китай

- китайские акции

- криптовалюта

- обзор акций

- облигации

- облигации США

- опционы

- оффтоп

- пифы

- РОСНАНО облигации

- сша

- теханализ

- торговые сигналы

- трейдинг

- финансовый кризис

- форекс

- ФРС

- ФРС США

- экономика США

- экономический кризис