Повторенко Денис

Торговый план на неделю 18 – 22.02.2019

- 18 февраля 2019, 15:28

- |

Ключевые события прошлой недели

После нескольких недель фундаментального застоя, на рынок вернулась повышенная волатильность и целое полотно событий, которые сопровождались повышенной реакцией со стороны финансовых активов.

- Первое, что хотелось бы отметить, так это тот факт, что в США официально подписали бюджет. Поэтому про shutdown можно забыть. По крайней мере на время, ведь вместе с подписанием бюджета, Трамп тут же объявил чрезвычайное положение на границе с Мексикой, что позволит ему выделить средства на строение стены с резервного или военного бюджета. Это решение в моменте снизило стоимость доллара ко всей корзине основных валют, но рынки поддержали эту новость. Каким бы ни было «диким» данное решение, стоит отметить, что Трамп действует согласно плану своей предвыборной компании. Каждый его шаг в сторону данного плана положительно воспринимается игроками рынка. Да и возможность введение чрезвычайного положения уже обсуждалась, поэтому это скорей факт, нежели неожиданная новость.

- Вторым событием я бы выделил отчеты ОПЕК и EIA США. В обеих отчетах шла речь о сокращении предложения нефти на рынке. Сделка ОПЕК+ пролонгировалась до апреля (изначально deadline был в марте). Таким образом рынок будет недополучать около 1 млн. баррелей в день, что покроет спрос и позволит укрепится нефтяным котировкам.

- Ну и финальным событием я бы отметил новые санкции против РФ. DASKA 2.0 нацелена на банковскую сферу, государственный долг и СПГ проекты (это три ключевых пункта, которые я бы отметил в том списке нового законопроекта). На фоне этой новости банковский сектор (как и весь рынок РФ) в моменте продемонстрировал снижение, но уже в пятницу отыграл большую часть своих потерь. Также возможные санкции против СПГ проектов выступают драйвером роста нефти. Одной из причин введения санкций является реализация «Северного потока-2». Тем не менее, новые санкции еще не подписаны. А самое главное, что в режиме санкций экономика РФ проработала не один год. Поэтому большинство компаний уже адаптированы для работы в этих условиях. Только ограничения банковского сектора РФ на международной арене может нанести чрезвычайный ущерб. При таком сценарии, не только Минфин будет основным игроком на валютном рынке, но и ЦБ. За этой ситуацией продолжаю наблюдать на предстоящей недели.

( Читать дальше )

- комментировать

- 288

- Комментарии ( 0 )

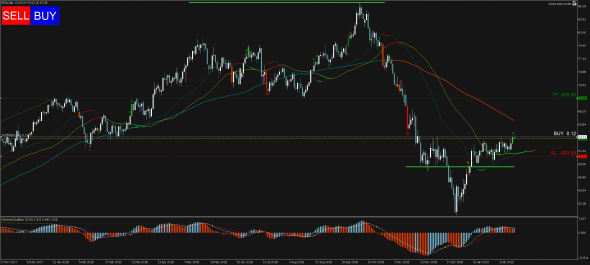

Торговый сигнал Profitable Day: Buy Stop Brent

- 14 февраля 2019, 18:26

- |

Несмотря на рост запасов в США, уровень предложения нефти продолжает сокращаться третью неделю подряд. Котировки нефти марки Brent, на фоне публикации статистики в США, пробили важный ключевой уровень сопротивления в $63,50 за баррель. Данный пробой вызван также комбинацией как технических, так и фундаментальных факторов.

Фундаментальные факторы роста стоимости нефти:

· Отчет ОПЕК за 12.02.2019 отобразил сокращение уровня добычи нефти странами картеля на 930 тысяч баррелей (до 30,83 млн.);

· Исходя из ежемесячного отчета от EIA, опубликованного 13.02.2019, мировое предложение нефти в январе сократилось на 1,4 млн б/с благодаря снижению добычи ОПЕК+ и ситуации в Альберте.

· Политический кризис в Венесуэле грозит серьезными перебоями нефтяному рынку.

· По последним данным от ОПЕК, сделка ОПЕК+ продолжает быть активно до апреля (ранее срок был до марта).

( Читать дальше )

Нефть WTI вернется к $60 за баррель

- 25 января 2019, 19:53

- |

Котировки нефти марки WTI по итогам месяца выросли на 25% отбившись от своего локального минимума в $43 за бочку. В большой степени, ключевыми причинами роста нефти с начала года стали экономической нестабильностью в Венесуэле, а также выполнение договоренностей стран ОПЕК+ касательно сокращения добычи нефти. Напомню, что страны группы ОПЕК+ нацелены на то, чтобы предотвратить рост профицита мировых запасов сырой нефти в первом полугодии 2019.

( Читать дальше )

ECB vs US Fed

- 23 января 2019, 18:48

- |

Более месяца назад Европейский Центральный Банк, во главе с Марио Драги объявил о сворачивании программы количественного смягчения (QE). Программа покупки активов ЕЦБ, в рамках которой банк купил более 2,6 трлн евро (2,9 трлн долларов), была введена в марте 2015 года с целью спасти экономику еврозоны от дефляционных сил и восстановить доверие. Для покупки активов производилась новая эмиссия денег.

Для справки:

Количественное смягчение (Quantitative easing, QE) – один из методов (на ряду со снижением процентной ставки) монетарной политики Центрального банка для урегулирования и стимулирования экономики. Основным действием ЦБ при «запуске» программы QE является покупка активов. Для того чтобы привлечь средства в бизнес или банк, существует возможность продажи «активов» в виде облигаций.

На этой неделе, 24.01.2018 состоится новое заседание от ЕЦБ. Драги уже успел заявить, что экономика Еврозоны слаба и по-прежнему нуждается в значительных стимулах. Эти «значительные стимулы» совсем не сочетаются с началом ужесточения монетарной политики ЕС. Хочу также отметить, что несмотря на сворачивание QE, баланс ЕЦБ остается еще раздутым и продолжает свой рост. И более чем уверен, что после заседания 24.01 Драги вновь процитирует сам себя и подольет масло в растущий рынок (точнее не растущий, а коррекционный, ведь это движение на фонде ЕС нудно рассматривать как коррекцию, а не начало нового бычьего тренда).

( Читать дальше )

Прогноз макроэкономических данных Великобритании в условиях жесткого Brexit

- 17 января 2019, 18:44

- |

15.01.2019 состоялось историческое событие – голосование в Парламенте Великобритании по соглашению о Brexit. Это некий «День Х» для Великобритании и ЕС в целом.

Британский парламент проголосовал против соглашения по Brexit Терезы Мэй («За» — 202 / «Против» — 432), что подтвердило ожидания рынка, которые в моменте были уже учтены ценой. Несмотря на отклонение плана выхода Великобритании с ЕС, в своей речи после голосования Тереза Мэй подтвердила решимость выйти из Евросоюза.

Несколько вариантов развития событий после провала сделки по Brexit:

- Повторное голосование после уточнения условий сделки;

- «Норвежский» вариант, который предусматривает сохранение пребывания в Европейской экономической зоне, как более мягкий вариант Brexit;

- Досрочные парламентские выборы — лидер британских лейбористов Корбин уже объявил о запуске процедуры вотума недоверия премьер-министру Мэй;

- Brexit без сделки, что ударит по темпам роста экономики, которая после референдума замедлилась с 2.9% до 1.8% и, по предварительной оценке, может еще снизиться до 1.50% в 2019.

( Читать дальше )

Торговый план на неделю 14 – 18.01.2019

- 15 января 2019, 15:17

- |

С начала нового года произошло немало важных событий. Фондовый рынок США успел отскочить от локальных минимумов на 6%, а огромная продажа американского доллара на валютном рынке позволила сырьевым валютам в моменте продемонстрировать волатильность в 300-400 пунктов. Тем не менее, старт новой торговой неделе дает нам новые инвестиционные возможности, о которых поговорим ниже.

Ключевые события прошлой недели

На прошлой неделе я бы выделил 2 ключевых фундаментальных фактора, которые имели большое влияние на рынок. В этих событиях не обошлось без политики США:

- Торговые переговоры между США и Китаем. С 7 по 9 января прошли двусторонние переговоры о тарифах. Какого-то конкретного решения не было принято. Ключевой момент, который нужно вынести с этих переговоров заключается в том, что США замораживает повышение тарифных ставок до марта на официальном уровне. В течении этого времени КНР и США еще неоднократно будут встречаться и обсуждать будущие ставки. Стоит отметить, что Китай нарастил торговлю с США до максимума с 2006 года. Я думаю это связано с тем, что несмотря на тарифы, предприниматели с Китая закупали товары по тарифам в 10%, пока он не успел подняться до 25%. И более чем уверен, что эта тенденция продолжиться и в первом квартале 2019, а потом мы увидим рекордное сокращение покупок Китаем с США.

- Приостановка работы правительства США. Так называемый shutdown стартовал еще 22 декабря и продолжается по сей день. Это уже 20й shutdown и самый длительный за всю историю. Каждая неделя остановки работы правительства США несет убыток практически в 1.2 млрд.долларов и я не говорю уже про то, как это может повлиять на ВВП. Финансирование ряда бюджетных организаций приостановлено уже больше трех недель. Так как Трамп требует 5.3 млрд. долларов на стену, еще 2 недели shutdown полностью «перекроет» финансовый вопрос стены. Если же Трампу не удастся договориться с демократами конгресса, то я ожидаю понижение рейтинга кредитного «ААА», сокращение ВВП на 0.5% за первый квартал 2019 и прибавки к госдолгу США.

( Читать дальше )

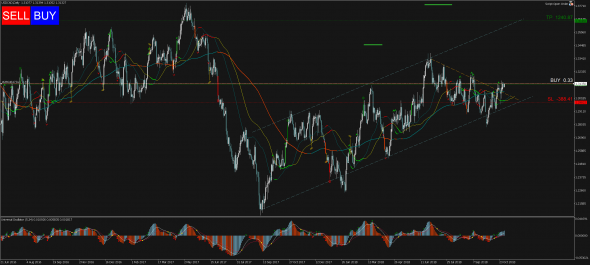

Торговый сигнал Profitable Day: Sell Stop AUDUSD

- 20 декабря 2018, 20:07

- |

Решение по процентной ставке США (базовая ставка была повышена с 2.25% до 2.50%) значительно укрепило позиции американского доллара на валютном рынке. Таким образом, можно ожидать дальнейшее падение фондового рынка, а также снижение стоимости сырьевых товаров (Bloomberg Commodity -2.09% за неделю).

Учитывая эту динамику, следует обратить внимание на группу сырьевых валют. Австралийский доллар с начала года находится в устойчивом нисходящем тренде. Отскок до уровня 61.8% на фоне переговоров между США и Китаем, проходило в рамках нисходящей формации. Текущее снижение и пробой уровня поддержки в 0.7200 можно рассматривать как возврат к нисходящему движению. Подтверждающими факторами выступает пробой ценового канала и второго фрактала. Помимо этого, индикатор АО перешел вновь в нисходящий диапазон, в котором также перебывал практически весь год.

*Для работы с фиксациями сделок использую специальный скрипт. SL сработает в случае закрытия котировок за ближайшим локальным минимумом.

Спецификации сделки:

Sell Stop: 0.71066

Stop Loss: 0.72554

Take Profit: 0.66876

Риск на сделку: 2%

Таймфрейм: D1

Всем прибыльного дня!

Торговый сигнал Profitable Day: Buy Stop USDCHF

- 06 декабря 2018, 17:07

- |

Котировки USDCHF торгуются вблизи локального максимума в явном восходящем тренде. Динамика валютной пары никак не может явно закрыться за паритетом. Однако учитывая экономические показатели США, а также монетарную политику ФРС, стоит ожидать дальнейшее укрепление американского доллара и рост пары USDCHF.

С технической точки зрения, котировки пробили фрактальный уровень, но продолжают торговаться между линиями SmMA, что указывает на набор позиций перед импульсным движением. Также обращаю внимание на снижение волатильности по индикатору UO, что также указывает на вероятный импульсный прорыв. Учитывая направление тренда, я ожидаю пробой локального максимума и заход в ценовой диапазон в 1.0250.

*Для работы с фиксациями сделок использую специальный скрипт. SL сработает в случае закрытия котировок за ближайшим локальным минимумом.

Спецификации сделки:

Buy Stop: 1.00137

Stop Loss: 0.99098

Take Profit: 1.02391

Риск на сделку: 2%

Таймфрейм: D1

Всем прибыльного дня!

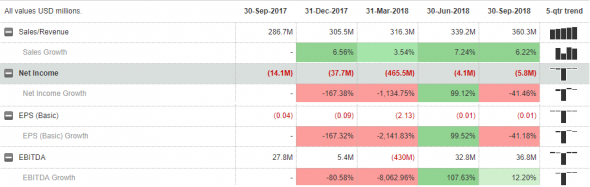

Почему акции Dropbox следует продать?

- 13 ноября 2018, 14:05

- |

8 ноября компания опубликовала свой финансовый отчет. Выручка компании за 3-й квартал выросла на 6.22% по сравнению с 2-м кварталом и на целых 25% в разрезе год к году. По предварительной оценке, выручка за 2018 год составит 1.250 млрд долларов США, что на 13.63% выше предыдущего года. Однако показатели чистой прибыли остаются отрицательными.

Dropbox понес чрезвычайно высокие затраты, связанные с выходом на IPO (публичным размещением ценных бумаг на бирже). Таким образом, 2018 год компания закроет с рекордным уровнем убытка свыше 450 млн долларов. Пока компания не будет генерировать чистую прибыль для своих акционеров, долгосрочный и уверенный рост акций будет невозможен.

Табл. 1 Динамика финансовых показателей компании Dropbox

( Читать дальше )

Торговый сигнал Profitable Day: Buy Stop USDCAD

- 31 октября 2018, 15:41

- |

Котировки USDCAD демонстрируют устойчивый восходящий тренд на дневном таймфрейме. На этой неделе валютная пара закрылась выше коррекционного уровня сопротивления и сформировала ряд технических сигналов на покупку:

- Пробой фрактального уровня, от которого и осуществляю сделку на покупку;

- Закрытие за нулевой отметкой индикатора Universal Oscillator («Crossed zero line» buy signal);

- Закрытие выше МА 100, которая выступает уровнем поддержки на более мелких ТФ.

Ожидаю продолжение восходящего тренда к недельным локальным максимумам.

*Для работы с фиксациями сделок использую специальный скрипт. SL сработает в случае закрытия котировок за линиями Angry Alligator.

Спецификации сделки:

Buy Stop: 1.31350

Stop Loss: 1.29822

Take Profit: 1.36482

Риск на сделку: 2%

Таймфрейм: D1

Всем прибыльного дня!

теги блога Повторенко Денис

- Apple

- AUDCAD

- audjpy

- audnzd

- audusd

- bitcoin

- Brent

- CADJPY

- Cisco

- DCF

- Dow Jones

- dropbox

- EURAUD

- EURCAD

- EURGBP

- EURJPY

- EURNZD

- EURUSD

- fedex

- forex

- gbpjpy

- GBPUSD

- Gold

- GoPro

- IT

- long

- NASDAQ

- Nike

- NVDA

- NZDJPY

- NZDUSD

- Profitable Day

- ProfitableDay

- ProfitableDay.biz

- QE

- S&P500

- S&P500 фьючерс

- short

- signal

- UKOIL

- USA

- USDCAD

- usdchf

- usdjpy

- usdjpy прогноз

- USDRUB

- Visa

- Walt Disney

- WTI

- xauusd

- Агропромышленный комплекс

- акции

- анализ

- анализ отчета

- аналитика

- ЕС

- ЕЦБ

- Золото

- ИГИЛ

- инестиции

- Иран

- какао-бобы

- Китай

- Кофе

- криптовалюта

- кукуруза

- ликбез

- мнение по рынку

- Монетарная политика

- НБК

- Нефть

- новости

- обзор рынка

- опек+

- отчетность компаний

- полезное

- прибыль

- прогноз

- пшеница

- Саудовская Аравия

- Сахар

- сделка

- серебро

- сигнал

- соевые бобы

- технический анализ

- Товарно-сырьевой рынок

- товарно-сырьевые рынки

- торговые сигналы

- торговые сигналы

- торговый план

- торговый план на неделю

- торговый сигнал

- Трамп

- трейдинг

- Тренд

- фондовый рынок

- форекс

- ФРС

- футбол