CaptainFIRE

💰 Лучшие места для размещения денег на короткий срок

- 01 декабря 2023, 07:31

- |

Сегодня первый день зимы, а это значит, что через 2 недели, 15.12.2023 Центральный Банк России будет принимать решение о будущем значении ключевой ставки (в настоящее время она составляет 15%). Ну а пока давайте посмотрим лучшие предложения от банков на сегодняшний момент.

*можно пополнять/снимать в любой момент, процент начисляется на каждый день.

1) 15% — ВТБ «Накопительный ВТБ-Счет» на сумму от 1к до 1 млн, для новых и неактивных клиентов 90 дней, сроком на 3 календарных месяца.

2) 15% — Совкомбанк с дебетовой картой с процентом на остаток на сумму от 50 до 400к, для новых клиентов, сроком на 3 месяца с даты открытия, при обороте 10к в мес.

3) 15% — Хоум Банк с НС на сумму до 1,5 млн, для новых и неактивных клиентов с 01.04.2023, сроком на 3 месяца, при обороте 20к в мес; если старый клиент, то 15% будет при обороте 100к в мес.

4) 15% — ИТБ с НС «Приветственный» на сумму до 1 млн, для новых клиентов и неактивных клиентов с 01.09.2023, сроком на 2 месяца.

( Читать дальше )

- комментировать

- 7.6К | ★11

- Комментарии ( 6 )

⚖️ То, что нужно знать о равновзвешенной стратегии в инвестициях

- 29 ноября 2023, 07:22

- |

Пошел 3 год, как я перестал надеяться на пенсию от государства (в свои то 21:D) и начал создавать Собственный Пенсионный Фонд (СПФ), который в перспективе будет обеспечивать мою семью в будущем. Сегодня немного поговорим о стратегии стоящей в основе нашего мини-фонда, которой мы следуем с лета 2022 года. Итак, поехали!

Фондовый Рынок и активы в равных долях – мой выбор в построении фундамента СПФ. Почему и как, мы обязательно еще поговорим, а сейчас давайте рассмотрим основные особенности данного подхода:

1) Простота стратегии – все компании имеют равный вес

Вес каждой ценной бумаги высчитывается из простой формулы «A=1/N», где A – это вес, который должен быть у одной (соответственно у каждой) компании, N – общее количество бумаг в равновзвешенном портфеле. В таком портфеле легко добавлять новые компании и убирать текущие без разрушения структуры основной стратегии, так как единственное, что будет меняться (помимо прибывших и убывших бумаг), это вес каждого актива, зависящий от общего числа компонентов.

( Читать дальше )

📊 Итоги 2 лет создания Собственного Пенсионного Фонда

- 15 ноября 2023, 07:29

- |

Синяя — стоимость портфеля, Желтая — вложения собственных средств.

«А что, если начать с 20 лет создавать свой Собственный Пенсионный Фонд?» — заглавный вопрос в моем небольшом авторском блоге и сегодня мы ответим на этот вопрос в разрезе двух лет, подведя итоги 2 года активных действий по созданию капитала.

Для общего понимания картины:

🥕 Возраст — 24 года;

🥕 Семья — 2 человека;

🥕 Место жительства — Ярославская область;

🥕 Живем в съемной квартире, есть своя машина;

🥕 Работать над созданием капитала начал в 2021 — будучи студентом, однако и до этого была привычка откладывать часть средств из доходов;

🥕 Цель: сформировать мини-пенсионный фонд, который будет покрывать расходы семьи в будущем.

Этот год как и прошлый был наполнен значительными событиями, которые корректировали вектор дальнейшего развития нашего мини-фонда, а также прогресс по достижению основной цели. Начнем с октября: я решил возобновить ежемесячные пополнения ИИС, несмотря на требующиеся средства для тактической задачи, снизив целевые суммы вложений. Пока что, это 10к. Поэтому

( Читать дальше )

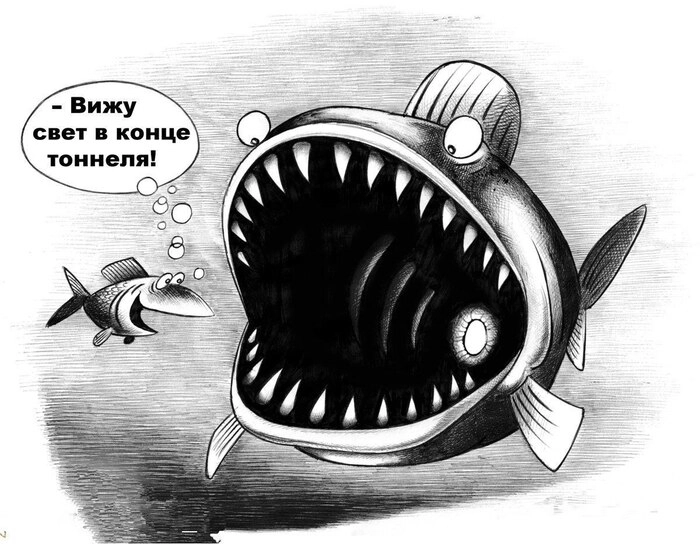

🕯 Указ 844 - Свет в конце тоннеля или очередная иллюзия?

- 10 ноября 2023, 07:20

- |

Вечером 08.11.2023 был подписан указ, подаривший надежду отечественным инвесторам на будущую разблокировку замороженных активов, а если быть точнее – продажу иностранных бумаг… нерезидентам. Такая схема разблокировки выгодна обеим сторонам. И вот почему

Основные выдержки из указа:

🥕 Иностранные инвесторы смогут купить замороженные активы россиян за счет собственных заблокированных средств (дивиденды по рос.компаниям, выплаты по облигациям), аккумулирующихся на счетах типа «С»;

🥕 Купленные нерезидентом иностранные ценные бумаги будут зачисляться на транзитный счет, открытый на его имя, а дальше по поручению покупателя на его иностранный счет;

🥕 Установлен лимит на сумму сделки для каждого инвестора-владельца замороженными активами – не больше 100 000₽;

🥕 Биржи и брокеры не могут брать комиссию по таким сделкам;

🥕 Условия проведения торгов и совершения сделок будет определять Правительственная комиссия по контролю за осуществлением иностранных инвестиций в РФ;

( Читать дальше )

🔑 Ключевая ставка ЦБ поднялась с 13% до 15%. Что по депозитам? (Часть 2)

- 08 ноября 2023, 07:07

- |

Пару дней назад показывал самые выгодные места где можно разместить деньги на короткий срок. Там было немало акционных и дополнительных условий (обороты, неактивность и пр.) для получения заявленных ставок. По просьбам трудящихся собрал топ «честных», выгодных мест для размещения денег под рукой, которыми могут воспользоваться все, без лишних действий.

ТОП-5 НС С НАЧИСЛЕНИЕМ НА ЕЖЕДНЕВНЫЙ ОСТАТОК:

*можно пополнять/снимать в любой момент, процент начисляется на каждый день.

1) 13,5% — ИТБ и ТКБ с НС «Свободные средства», на сумму до 100к и 12% на сумму от 100к и до 10 млн.

2) 13% — Дом РФ с НС, без ограничений по сумме, ставка фиксируется на 3 месяца, в конце срока можно открыть снова, тем самым каждый раз продливая повышенную ставку, иначе с 4 месяца – 6%.

3) 12,5% — Металлинвестбанк с НС «Комфортный NEW», без ограничений по сумме.

4) 12,5% — ИТБ с НС «Приветственный» на сумму до 10 млн.

5) 12% — Севергазбанк с НС на сумму до 3 млн и 11% на сумму от 3 млн.

( Читать дальше )

👫 Сколько денег тратит семья из 2-х человек? | Свежий отчет за Октябрь 2023

- 07 ноября 2023, 07:43

- |

Расходы в октябре составили 54 790₽, это на 13%, внимание, меньше чем за октябрь прошлого года. А всё почему? Правильно, потому что я снова уехал в командировку, а в ней, как правило, мой уровень трат уменьшается до минимума (не специально), так как основные расходы по жилью и питанию берет на себя работодатель.

🥕 Я слежу за расходами не просто так, у меня есть цель, достижение которой зависит на прямую от ответа на вопрос: «Сколько в среднем вы тратите за год?» — и ответ на этот вопрос обновляется ежемесячно. Если вам интересно, то больше об этом почитать можете здесь.🥕

Особенности: Начало очередной командировки + пришедшие выплаты за прошлую, подарки на ДР в ₽-ом эквиваленте.

Объём сбережений в этом месяце составил 79%.

За октябрь 2023 года потрачено 54 790₽

Расходы по категориям:

1. Питание и быт – 12 939₽

2. Другое – 10 747₽

3. Услуги – 8 198₽

4. Личные расходы – 6 107₽

5. Транспорт – 3 388₽

6. Подарки – 3 190₽

( Читать дальше )

🗝 Ключевая ставка ЦБ поднялась с 13% до 15%. Что по депозитам?

- 06 ноября 2023, 07:30

- |

27.10.2023 Центральный Банк России в очередной раз повысил ключевую ставку, теперь она составляет 15%. Пошла уже 2 неделя с момента объявления новой КС, а это значит, что те кому наши деньги нужнее (банки), уже повысили ставки по своим депозитам и накопительным счетам (НС). Давайте посмотрим где сейчас можно пристроить деньги под хороший процент с возможностью их снятия в любой момент.

*можно пополнять/снимать в любой момент, процент начисляется на каждый день.

1) 15% — Совкомбанк с дебетовой картой с процентом на остаток на сумму от 50 до 400к, для новых клиентов, сроком на 3 месяца с даты открытия, при обороте 10к в мес.

2) 15% — Хоум Банк с НС на сумму до 1,5 млн, для новых и неактивных клиентов с 01.04.2023, сроком на 3 месяца, при обороте 20к в мес; если старый клиент, то 15% будет при обороте 100к в мес.

3) 14% — ИТБ с НС «Приветственный» на сумму до 1 млн, для новых клиентов и неактивных клиентов с 01.07.2023, сроком на 2 месяца.

( Читать дальше )

🍂 Собственный Пенсионный Фонд - 2 месяца без пополнений

- 02 ноября 2023, 08:50

- |

С августа 2023 я поставил на паузу пополнение индивидуального инвестиционного счета (ИИС), так как мне требовалось, да и требуется, накопление денежных средств «под руками», то бишь на накопительных счетах и краткосрочных вкладах (деньги пойдут на хорошее дело). Однако жизнь нашего мини-фонда на этом не заканчивается.

Вот вам несколько фактов о сегодняшнем отчете:

🥕 11 месяцев портфель рос на всеобщем энтузиазме царившем на Фондовом Рынке России, но наступил сентябрь и принес -2,91% доходности, прервав этот многомесячный положительный тренд;

🥕 Совокупная стоимость активов эквивалентна 16 полным месячным расходам нашей семьи;

🥕 Год назад был поставлен анти-рекорд по отрицательной прибыли портфеля: -220к;

🥕 Уже как 3 месяца, стоимость Собственного Пенсионного Фонда не опускается ниже планки в 1 млн₽.

Результаты СПФ – Сентябрь 2023

1. Общая сумма вложений: 877 967,76₽

2. Стоимость портфеля: 1 068 013,2₽

3. Прирост портфеля в ₽: 190 045,44₽

( Читать дальше )

🔥 FIRE для простолюдина

- 30 октября 2023, 02:07

- |

Всем доброго времени суток!!! Давно хотел сделать запись в своем дневнике на эту тему, и вот, время пришло. Для тех кто не знает: аббревиатура FIRE расшифровывается как Financial Independence, Retire Early, или на более понятном нам языке – финансовая независимость и ранний выход на пенсию.

Я не буду писать про историю возникновения этого движения/образа жизни, его основоположников, разновидности — всего этого предостаточно в открытом доступе и ничего нового я здесь вам не открою. Я хочу лишь рассказать, что значат для простого работяги из провинции эти 4 заглавные буквы, образующие вместе первичный элемент — огонь.

В принципе уже из названия, а точнее из расшифровки, понятно к чему стремятся приверженцы «огненных взглядов» — стать финансово независимыми в достаточно молодом возрасте, обычно в диапазоне от 30 до 40 лет. Для этого в ранней молодости нужно много работать, откладывая большую часть дохода, а уже в зрелом возрасте жить на накопления и доход от инвестиций или от альтернативного пассивного дохода. На ранней пенсии работать тоже можно, но только ради удовольствия.

( Читать дальше )

теги блога CaptainFIRE

- 21-й век

- Dell

- dell technologies

- FB

- FIRE

- акции

- Акции РФ

- альфа-директ

- банк

- банки

- Брокер

- брокеры

- быт

- бюджет

- вклады

- деньги

- Депозиты

- дивиденды

- Дональд Трамп

- Европа

- ЕС

- жизнь

- заблокированные активы

- заработная плата

- иис

- инвестирование в акции

- инвестиции

- инвестиции в акции

- инвестиции в недвижимость

- Инвестиции в России

- инфляция

- инфляция в России

- итоги года

- итоги месяца

- капитал

- ключевая ставка

- криптовалюта

- кэшбек

- личные финансы

- МосБиржа

- на пенсию в 35

- накопительные счета

- налогообложение на рынке ценных бумаг

- облигации

- обмен заблокированными активами

- оптимизация

- отпуск

- оффтоп

- ошибки

- пассивный доход

- пенсионный фонд

- пенсия

- планирование

- Портфель инвестора

- поступление дивидендов

- премиальное обслуживание

- продуктивность

- промсвязьбанк

- ранняя пенсия

- расходы

- расходы домохозяйств

- расходы на жизнь

- расходы на личное потребление

- Россия

- рубль

- санкции

- Сбережения

- свадьба

- свой пенсионный фонд

- семейный бюджет

- семья

- счастье

- США - РФ

- трейдинг

- Финансовая грамотность

- Финансовая независимость

- финансовая подушка

- финансы

- фондовый рынок

- фондовый рынок

- цели на 2023

- экономика

- экстремизм