Артём Кузнецов

Доход с дивидендов за год 1 миллион 241 тысяча рублей. Портфель 14 миллионов

- 16 сентября 2025, 12:04

- |

Дивидендная стратегия в моём портфеле занимает 35%. Я закупаюсь дивидендными акциями на сильных коррекциях рынка, а остальное время свободные деньги хранятся в облигациях.

Многие не понимают логику выбора мной дивидендных акций для портфеля. Я не ориентируюсь на дивидендную доходность, которую я могу получить в этом году. Я могу купить акцию, по которой даже отменили дивиденды с расчётом на то, что при возобновлении дивидендов, цена на неё вырастет и я заработаю и на дивидендах и на росте. Акции выбираю по таблице, которая показывает мне, какие акции более недооценены по сравнению с остальными с учётом текущей цены, истории дивидендных выплат, стабильности дивидендных выплат.

В августе по дивидендной стратегии купил в основной портфель МТС и Лукойл.

В стратегии автоследования купил те же акции. Сейчас в портфеле присутствуют акции МТС, ОГК-2, НЛМК, Лукойл и облигации. Акции в стратегии автоследования занимают 96%. Остальное облигации.

Акции буду распродавать после сильного роста и полностью переходить в облигации.

( Читать дальше )

- комментировать

- 343

- Комментарии ( 1 )

Купил подписку в Совкомбанке — кинули на кэшбэк

- 13 сентября 2025, 14:28

- |

В июне оформил подписку «Халва.Десятка» в Совкомбанке за 3799 рублей. Я часто покупаю на Озоне, Ситилинке, Ecco и Kanzler. А как раз в этих магазинах при покупках от 10 тысяч кэшбэк идёт 10%. Да и вообще я думал, что первый год будет бесплатный, как они обещают, если дальше продлевать.

Два месяца исправно платили кэшбэк, а на третий почему-то кэшбэк не пришёл. Хотя я посчитал, что как раз 5000 тысяч должно прилететь.

Написал в поддержку с вопросом, когда мне его начислят. А оказалось, что меня исключили из программы лояльности и никакого кэшбэка не будет.

Получается, что все покупки, которые я совершал в этом месяце прошли без кэшбэка. Знал бы заранее, я бы просто другими картами расплачивался и хоть половину бы от этого заработал.

Они сказали, что мне пуш присылали с уведомлением. Я его конечно в истории нашёл. Но вообще не помню, чтобы я его видел.

Кэшбэк выплачивать отказались. Причины почему меня исключили из программы лояльности не говорят.

Попросил вернуть деньги за подписку в полном объёме, так как я только из-за кэшбэка карту заводил. Вначале тоже не хотели. Потом всё-таки перевели 2849,36. Хотя я кэшбэк получал всего 2 месяца. По 500 рублей в месяц рассчитали, когда на сайте у них написано 399 рублей. А у меня на год со скидкой было и должно было по 317 рублей в месяц выходить.

( Читать дальше )

26-й и 27-й миллион

- 07 сентября 2025, 15:13

- |

Долго мой счёт не превышал прошлые максимумы. 6 месяцев прошло с 25 миллиона.

Крипта вся распродана. В декабре 2024, когда заработал 23 миллион, я писал, что думаю, что биткоин долетит до 140 тысяч. Чуть не долетел. Не знаю дойдёт до этой цифры или нет, но думаю, что до конца этого года по нему точно начнётся медвежий рынок. Поэтому деньги лежат на криптобирже в долларовых займах. 10% от общего портфеля буду хранить на BitFinex. Сейчас они лежат под ставку 14% годовых в баксах.

С других бирж буду деньги выводить, когда доллар чуть подрастёт. Думаю продавать примерно процентов на 20 дороже. Ну и 1% портфеля закинул Майтрейду в автоследование.

Биток буду закупать уже после того как всё обвалится. На другие криптовалюты даже смотреть не буду. В этом цикле роста держал ещё эфир, но он себя показал плохо. Кроме битка больше никаких криптовалют в портфеле думаю не будет.

В итоге от криптовалютной части портфеля особых результатов в ближайшие год-два не жду. Хотя, если подумать, то за счёт займов плюс роста доллара можно рассчитывать за эти 1,5 года заработать процентов 40.

( Читать дальше )

Закинул 250 тысяч Майтрейду

- 03 сентября 2025, 12:36

- |

Ни разу наверное до этого ни к чьим стратегиям не подключался. А тут я всю крипту продал, доллар продавать не хотел — жду более выгодного курса. Поэтому деньги без дела на криптобиржах лежали. И как раз Майтрейд пост выложил, что набирает подписчиков на свою стратегию по крипте.

Я его ещё в ЖЖ читал, поэтому какое-то доверие было. Закинул в его стратегию 1% от моего портфеля.

Есть ещё один трейдер, но уже не на крипте, на которого хочу подписаться. Но пока есть более интересные возможности для вложений.

Вообще я думаю, что крипта будет расти максимум до конца этого года, а потом начнётся падение. Не знаю, как он собирается на падении зарабатывать. Посмотрим.

Так как тут крипта и плечи, то риски большие, поэтому скорее всего прибыль буду ежемесячно выводить, но пока точно не решил.

Телеграм: На пути к 30 миллионам!

Август 2025: +1382730 рублей

- 02 сентября 2025, 13:50

- |

Фондовый рынок (+1116299)

АЛОР: +798391

Альфа Инвестиции: +247060

Финам: +59602

Тинькофф Инвестиции: +11246

Бизнес (+238854)

Бизнес 2: +233024

Вирусов-нет: +5830

Краудлендинг (+50479)

Lendly: +31978

Jetlend: +8718

Lender-Invest: +4925

Поток: +4858

Разное (+34994)

Блог: +18900

Автоследование: +16094

Кешбэк (+12846)

Накопительный счёт: +4634

Альфа-Карта: +4265

Халва: +3702

Тинькофф: +245

Криптовалюты (-39555)

BingX: -2200

HTX: -3705

KuCoin: -4455

Bybit: -7696

BitFinex: -21499

Доходы всего: +1417158

Расходы: -34428

Чистая прибыль: +1382730

Коротко о месяце:- По дивидендной стратегии покупал MTSS и LKOH. Взял эти акции на основном счёте и в стратегии автоследования в Финам. Доля облигаций в основном портфеле осталась прежней — 2%.

- Закинул одному трейдеру деньги в ДУ. Отдельным постом об этом расскажу.

- В Финаме резко упало количество подписчиков на стратегию из-за изменения риск-профиля. Посмотрим как это скажется на доходах.

( Читать дальше )

VKCO на 3 миллиона 875 тысяч в портфеле

- 25 августа 2025, 23:49

- |

По моей новой стратегии на индикаторе ADX перешёл в VKCO. Такой же сигнал был по моей спекулятивной стратегии.

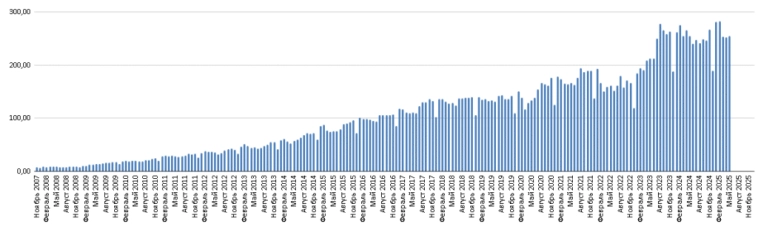

Исторические результаты стратегии на графике.

Среднегодовая доходность с апреля 2009 года 33,7% годовых. За последние 10 лет — 47,4% годовых. Сделка закрывается только при переходе в другую акцию. Сделки открываются 1 раз в месяц в последний день месяца. Без плечей.

С конца декабря торгую на реальных деньгах.

С начала года заработан 91%.

( Читать дальше )

385 тысяч пассивного дохода в месяц

- 19 августа 2025, 17:47

- |

По последним данным Росстата средняя зарплата за май 2025 года — 99422 рубля.

Подвожу ежемесячные итоги моего продвижения к пассивному доходу в 20 средних зарплат.

Ключевая ставка падает, средние зарплаты растут, а мой размер моего портфеля за ними не поспевает. Поэтому скатился до дохода в 4,45 средних зарплаты.

На следующей диаграмме сколько средних зарплат я скопил.

Мой пассивный доход, если бы я вложил деньги под текущую ставку в 18% годовых составляет 385 тысяч рублей в месяц. С максимума в 438 тысяч опустился на 12%.

( Читать дальше )

Моментум. Результаты. Половина портфеля в банках.

- 15 августа 2025, 00:07

- |

Под стратегию Моментум у меня отведено 35% от портфеля. В двух дивидендных стратегиях 45% от портфеля и в двух спекулятивных по 10%.

Сейчас по Моментуму из 10 акций в портфеле половина банки: Тинькофф, Сбер обычка и префы, БСПБ и Совкомбанк. Продал в июле ВТБ и вместо него купил БСПБ.

Среднегодовая доходность стратегии Моментум за 10 лет 22,9%.

За 10 лет: индекс MCFTR +237%, стратегия +689%.

Доходность по годам:

- 2013: индекс +6,32%, стратегия +10,59%

- 2014: индекс -1,84%, стратегия +11,84%

- 2015: индекс +32,28%, стратегия +28,1%

- 2016: индекс +32,78%, стратегия +60,58%

- 2017: индекс -0,19%, стратегия +16,05%

- 2018: индекс +18,54%, стратегия +27,75%

- 2019: индекс +39,09%, стратегия +23,75%

- 2020: индекс +14,83%, стратегия +48,91%

- 2021: индекс +21,79%, стратегия +58,85

- 2022: индекс -37,26%, стратегия -39,39%

- 2023: индекс +53,84%, стратегия +63,48%

- 2024: индекс +1,63%, стратегия -2,35%

- 2025: индекс +9,75%, стратегия -0,54%

( Читать дальше )

Доход с дивидендов за год 1 миллион 71 тысяча рублей

- 07 августа 2025, 20:08

- |

Дивидендная стратегия в моём портфеле занимает 35%. Я закупаюсь дивидендными акциями на сильных коррекциях рынка, а остальное время свободные деньги хранятся в облигациях.

Многие не понимают логику выбора мной дивидендных акций для портфеля. Я не ориентируюсь на дивидендную доходность, которую я могу получить в этом году. Я могу купить акцию, по которой даже отменили дивиденды с расчётом на то, что при возобновлении дивидендов, цена на неё вырастет и я заработаю и на дивидендах и на росте. Акции выбираю по таблице, которая показывает мне, какие акции более недооценены по сравнению с остальными с учётом текущей цены, истории дивидендных выплат, стабильности дивидендных выплат.

В июле по дивидендной стратегии купил в основной портфель МТС и ОГК-2.

В стратегии автоследования купил те же акции. Сейчас в портфеле присутствуют акции МТС, ОГК-2, НЛМК и облигации. Акции в стратегии автоследования занимают 86%. Остальное облигации.

Акции буду распродавать после сильного роста и полностью переходить в облигации.

( Читать дальше )

- комментировать

- 18.2К |

- Комментарии ( 27 )

Итоги июля. Сделал ставку на VKCO

- 03 августа 2025, 23:07

- |

Криптовалюты (+390005)

BitFinex: +141189

KuCoin: +121819

Bybit: +93310

HTX: +33687

Бизнес (+191535)

Бизнес 2: +179985

Вирусов-нет: +11550

Краудлендинг (+42704)

Lendly: +25064

Jetlend: +7348

Lender-Invest: +5435

Поток: +4857

Разное (+24837)

Автоследование: +15837

Блог: +9000

Кешбэк (+11129)

Халва: +5000

Альфа-Карта: +2725

Накопительный счёт: +2567

ОТП: +742

Озон: +69

Тинькофф: +26

Фондовый рынок (-449117)

Финам: +16520

Тинькофф Инвестиции: +5208

Альфа Инвестиции: -90561

Основной счёт в АЛОР: -380284

Доходы всего: +211093

Расходы: -50280

Чистая прибыль: +160813

Коротко о месяце:- По дивидендной стратегии покупал MTSS и OGKB. Они упали по сравнению с прошлым месяцем и стали более выгодными, чем NLMK. LKOH чуть недопадал для покупки. Взял эти акции на основном счёте и в стратегии автоследования в Финам. В Тинькофф в стратегии автоследования «ADX» купил MTSS.

( Читать дальше )

теги блога Артём Кузнецов

- binance

- bitcoin

- IPO

- IPO 2025

- mtlr

- VK

- август 2023

- автоследование

- акции

- альфа-банк

- банки

- Башкирэнерго

- брокеры

- вклады

- втб

- втб брокер

- Газпром

- депозиты

- Джетленд | JetLend

- дивиденды

- заработная плата

- инвестиции

- инфляция

- инфляция в России

- итоги

- Итоги года

- итоги месяца

- конкурс

- кофе

- краудлендинг

- криптовалюта

- лукойл

- м.видео

- майтрейд

- Мечел

- Мечел ап

- накопления

- нкхп

- Новатэк

- НПФ

- облигации

- оффтоп

- пассивный доход

- Пенсия

- портфель инвестора

- Рейтинг брокеров

- Росстат

- сбербанк

- Совкомбанк

- совкомфлот

- СПб Биржа

- сургутнефтегаз

- тинькофф инвестиции

- торговые роботы

- торговый софт

- трейдинг

- финмониторинг

- Цели