| Число акций ао | 5 993 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 1 450,4 млрд |

| Выручка | 505,7 млрд |

| EBITDA | – |

| Прибыль | 91,8 млрд |

| Дивиденд ао | – |

| P/E | 15,8 |

| P/S | 2,9 |

| P/BV | 2,0 |

| EV/EBITDA | – |

| Див.доход ао | 0,0% |

| НЛМК Календарь Акционеров | |

| 14/05 ГОСА по дивидендам за 2023 год в размере 25,43 руб/акция | |

| 24/05 NLMK: последний день с дивидендом 25,43 руб | |

| 27/05 NLMK: закрытие реестра по дивидендам 25,43 руб | |

| Прошедшие события Добавить событие | |

НЛМК акции

-

Дивиденды металлургов 💰

Дивиденды металлургов 💰Большая тройка металлургов России представила свои финансовые результаты за 3 квартал и 9 месяцев 2020 года. К разбору отчетности мы вернемся чуть позже в отдельных статьях, а пока хочу подбить итоги рекомендованных дивидендов и дать краткую сводку по цифрам.

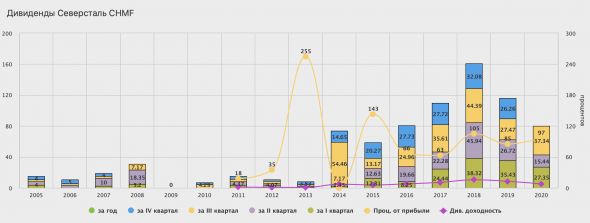

Северсталь

— По итогам 3 квартала будут выплачены дивиденды в размере 37,34 рубля на акцию.

— Последний день для получения дивидендов — 4 декабря 2020 года.

— Текущая доходность составляет 3,6%.

— С учетом уже выплаченных 42,79 рублей, доходность за 9 месяцев составляет 8,1%

— Предполагаемая годовая доходность может превысить 10,6%

НЛМК

— По итогам 3 квартала будут выплачены дивиденды в размере 6,43 рубля на акцию.

— Последний день для получения дивидендов — 25 декабря 2020 года.

— Текущая доходность составляет 3,7%.

— С учетом уже выплаченных 7,96 рублей, доходность за 9 месяцев составляет 8,7%

Авто-репост. Читать в блоге >>> Отчет НЛМК. Поверхностный дилетант-разбор отчета за 3 квартал.

Отчет НЛМК. Поверхностный дилетант-разбор отчета за 3 квартал.Примечательно: акции НЛМК практически на исторических хаях сегодня.

Посмотрел отчет. Есть позитивные и негативные моменты.

Из позитивного: продажи чуть-чуть растут, цены восстанавливаются. Загрузка мощностей близка к 100%. Кризисом совершенно не пахнет.

Из продаж где-то 54% экспорт в деньгах. По объемам только 40% экспорт.

более 2/3 спроса в России — это стройка. У стройки всё хорошо сейчас. Так что тут пока можно ждать что все будет ок.

Из негативного: прибыль выросла благодаря бумажным статьям. Чистая 23 ярда. Это в 4 раза больше чем во 2 квартале. Это в 2 раза ниже рекордного 3 квартала 2018 (42 ярда). Причем акции сейчас стоят столько же, сколько и в 3 квартале 2018! При

этом однозначно можно говорить, что фундаментальные метрики у компании хуже, чем 2 года назад. Возможно, участники рынка, в отличие от того времени, считают, что дальше компанию ждет позитивный тренд по прибыли, потому что пока видно, что конъюнктура рынка все-таки улучшается.

Если смотреть на EBITDA 3кв20, то она такая же как и во 2 квартале. Причина роста прибыли: курсовые разницы и доля в совместных предприятиях дали +18,5 млрд к чистой прибыли относительно 2 квартала.

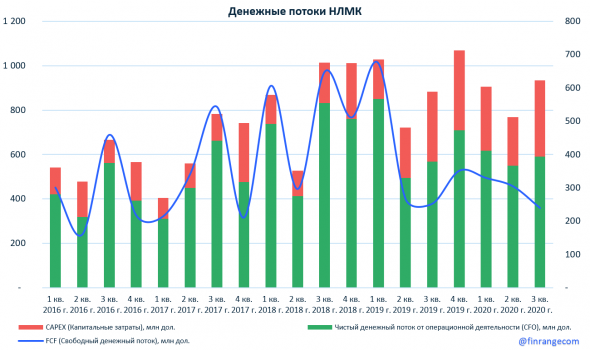

А вот свободный ден. поток (FCF) снизился на 21%.

Авто-репост. Читать в блоге >>> Сезонное замедление на внутреннем рынке может повлиять на спрос НЛМК к концу 2020 года - Промсвязьбанк

Сезонное замедление на внутреннем рынке может повлиять на спрос НЛМК к концу 2020 года - Промсвязьбанк

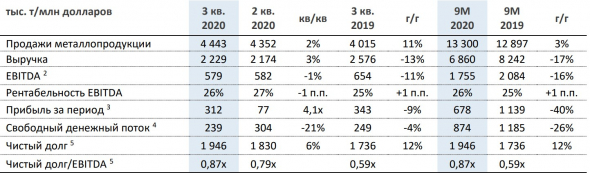

Группа НЛМК неожиданно сократила EBITDA в III квартале на 1% Группа

НЛМК сократила в III квартале EBITDA на 1% кв./кв., до $579 млн. Выручка компании составила $2,229 млрд (+ 3% кв./кв.). FCF компании на конец III квартала находился на отметке $239 млн против $304 млн кварталом ранее. Инвестиции группы в прошлом квартале повысились на 57%, до $344 млн. Чистый долг за квартал вырос на 6%, до $1,946 млрд, соотношение чистый долг/EBITDA на конец III квартала составило 0,87х против 0,79х кварталом ранее.

Результаты компании вышли слабее ожиданий. Расширение ценовых спрэдов и обесценение рубля позволили нивелировать отрицательный эффект от аварии на Стойленском ГОКе в сентябре, которая привела к снижению доли собственного железорудного сырья в потреблении НЛМК, а также к сокращению продаж концентрата третьим лицам. Без учета этих факторов EBITDA могла бы составить $639 млн против факта в $579 млн. В своих прогнозах НЛМК отмечает, что пандемия Covid-19 и сезонное замедление на внутреннем рынке способны повлиять на спрос и цены в последние месяцы текущего года. Позитивным моментом стал размер объявленных дивидендов за 3й квартал – 6,43 руб./акция.

Промсвязьбанк

Авто-репост. Читать в блоге >>>

Дата отсечки же 29.12.2020. Или что-то поменялось?

Андрей Батурин, вроде да.

откуда сомнения?

Тимофей Мартынов, Вот smart-lab.ru/dividends/index/order_by_t2_date/desc/. Быть может я чего-то не понимаю

Андрей Батурин, ну так там вроде и написано что 29.12 отсечка (реестр в смысле)

Дата отсечки же 29.12.2020. Или что-то поменялось?

Андрей Батурин, вроде да.

откуда сомнения?

Тимофей Мартынов, Вот smart-lab.ru/dividends/index/order_by_t2_date/desc/. Быть может я чего-то не понимаю НЛМК компенсировала свое отставание щедрыми дивидендами - Атон

НЛМК компенсировала свое отставание щедрыми дивидендами - Атон

НЛМК опубликовала финансовые результаты за 3К20

Выручка увеличилась до $2 229 млн (+3% кв/кв) на фоне роста продаж стальной продукции на 2%. Показатель EBITDA составил $579 млн (-1% кв/кв) из-за потерь производства в период восстановления конвейерной галереи на Стойленском ГОКе в сентябре. Рентабельность EBITDA составила 26% (-1 пп кв/кв). Свободный денежный поток достиг $239 млн (-21% кв/кв) в связи с ростом капзатрат из-за второй очереди ремонтов доменного и сталеплавильного производств на Липецкой площадке. Чистая долговая нагрузка по состоянию на конец 3К20 составила 0.9x, и компания рекомендовала выплатить дивиденды за 3К20 в размере $500 млн. НЛМК отметила, что на фоне роста спроса на сталь мировые производители начали возобновлять производство, и средняя загрузка мощностей в мире достигла более 80%, т.е. возвращается к докризисным уровням.

Результаты НЛМК оказались чуть хуже консенсус-прогноза — на 2% в части выручки и на 4% в части EBITDA. Однако отставание было компенсировано очень щедрыми дивидендами, которые превысили FCF за период более чем в два раза, обеспечив доходность 3.7% — 6.43 руб. на акцию, включая 3.21 руб. на акцию, которые призваны компенсировать снижение дивидендов в 4К19. Дата закрытия реестра — 29 декабря. Мы сохраняем рейтинг ВЫШЕ РЫНКА по НЛМК, которая торгуется с форвардным консенсус-мультипликатором EV/EBITDA 5.7x против среднего значения 5.2x у российских сталелитейных компаний.

Атон

Авто-репост. Читать в блоге >>> НЛМК. Разбор фин. отчета за 3 кв. и 9 месяцев

НЛМК. Разбор фин. отчета за 3 кв. и 9 месяцевВышел отчет по МСФО за 3 квартал, но мы попробуем оценить результаты за 9 месяцев в целом.

Выручка снизилась на (17% г/г) до $6,9 млрд. Негативным фактором стали более низкие цены на продукцию по сравнению с прошлым годом и рост реализации полуфабрикатов.

EBITDA снизилась на (16% г/г) до $1,8 млрд. Рентабельность EBITDA составила 26%.

Чистая прибыль снизилась на (40% г/г) до $678 млн. На чистую прибыль оказали влияния бумажные списания во 2 квартале в том числе.

Свободный денежный поток снизился на (26% г/г) до $874 млн.

Чистый долг подрос на 12% г/г до $1,9 млрд.

Авто-репост. Читать в блоге >>> Северсталь перспективнее, потому что имеет замкнутый цикл производства и, в отличии от НЛМК, ориентируется ещё и на рынок стран СНГ

Северсталь перспективнее, потому что имеет замкнутый цикл производства и, в отличии от НЛМК, ориентируется ещё и на рынок стран СНГ Что-то не впечатлил меня отчет НЛМК за 3 квартал. Вроде бы всем нравится, а мне что-то кажется, что могло бы быть и лучше гораздо. Производство стали практически не выросло по сравнению со 2-м кварталом, продажи тоже практически остались на месте. А ведь должно было бы быть по идее гораздо лучше, все-таки во втором квартале у нас кризис вовсю бушевал. Хорошо, что дивиденды выше ожиданий (6.43 рубля на акцию), но все равно я бы предпочел для покупки Северсталь, если выбирать из металлургов. И рынок сегодня тоже со мной согласен: НЛМК снижается, а Северсталь растет.

Что-то не впечатлил меня отчет НЛМК за 3 квартал. Вроде бы всем нравится, а мне что-то кажется, что могло бы быть и лучше гораздо. Производство стали практически не выросло по сравнению со 2-м кварталом, продажи тоже практически остались на месте. А ведь должно было бы быть по идее гораздо лучше, все-таки во втором квартале у нас кризис вовсю бушевал. Хорошо, что дивиденды выше ожиданий (6.43 рубля на акцию), но все равно я бы предпочел для покупки Северсталь, если выбирать из металлургов. И рынок сегодня тоже со мной согласен: НЛМК снижается, а Северсталь растет. Пора вспоминать металлургов?

Пора вспоминать металлургов?

Не могу сказать, что за последнее время пристально следил за металлургами — не видел большого потенциала роста. Но есть один нюанс, который заставляет как минимум задуматься о том, чтобы как минимум держать их в поле зрения. И нет, это вовсе не тот факт, что металлурги традиционно открывают сезон публикаций отчетов МСФО.В России 60–70% потребления стали – это строительство.

В общемировом масштабе этот показатель чуть слабее, но все равно крайне существенен — 50%. Введение (и последующее продление) льготной ипотеки будет сильно помогать не только девелоперам, но и смежным отраслям; черная металлургия одна из них.

Ключевые игроки в российском секторе НЛМК, ММК, Северсталь. Еще есть и Evraz, торгующийся в Лондоне. На форуме НЛМК активно обсуждается финансовый отчет, так что придется поповторять самого себя, но еще постараюсь сконцентрироваться на различиях в «большой тройке» российских металлургов. НЛМК, Северсталь — вертикально интегрированные металлургические компании с хорошей диверсификацией рынков сбыта продукции. Правда у

Авто-репост. Читать в блоге >>>

😁курсовые разницы +$108 млн

Тимофей Мартынов, осталось понять откуда берутся курсовые разницы, если отчетность и так в валюте (долларах)

Михаил П, переоценка чистого валютного долга вестимо

хотя долг по идеее у них в долларах

логичный вопрос

может запасы как-то переоценивают хз

Тимофей Мартынов, там три составляющие 1) денежные средства 2) фин вложения 3) долг

Около 1 млрд долга приходится на евро.

По долгу курсовой убыток 135 млн — это, видимо, результат хеджирования облигационного займа. Хотя тогда не понятно куда деть убыток от переоценки евро (это где-то 50 млн $). Как они доход по денежным средствам и фин вложениям рассчитывают и какова их структура — не ясно.

Тем временем показатель чистого долга к EBITDA увеличился с 0,79 в 2 кв. 2020 до 0,87 в 3 кв. 2020

Когда данный показатель превысит значение 1,0, по дивидендной политике, НЛМК уже не сможет направлять 100% и более от FCF на выплату дивидендов. Поэтому перспективы дивидендов весьма туманные на будущий 2021 год, однако за 4 квартал, я ожидаю, что компания останется по данному показателю в пределах 1,0 и сможет порадовать последней большой выплатой

Дольф, спасибо что обратили внимание на этот момент!👍

Это важное замечание

Дата отсечки же 29.12.2020. Или что-то поменялось?

Андрей Батурин, вроде да.

откуда сомнения?

😁курсовые разницы +$108 млн

Тимофей Мартынов, осталось понять откуда берутся курсовые разницы, если отчетность и так в валюте (долларах)

Михаил П, переоценка чистого валютного долга вестимо

хотя долг по идеее у них в долларах

логичный вопрос

может запасы как-то переоценивают хз

НЛМК: финансовые результаты за III кв. 2020 г. по МСФО. Дивиденды больше FCF

НЛМК: финансовые результаты за III кв. 2020 г. по МСФО. Дивиденды больше FCFНЛМК опубликовала финансовые результаты за III кв. 2020 г. по МСФО. Выучка компании за отчётный период сократилась 13% по сравнению аналогичным периодом прошлого года – до $2229 млн. Чистая прибыль снизилась на 9% – до $312 млн. Снижение финансовых результатов обусловлено падением цен на металлопродукцию и увеличением доли полуфабрикатов в структуре продаж.

Свободный денежный поток НЛМКза III кв. 2020 г. снизился на 4% по сравнению с III кв. 2019 г. – до $239 млн на фоне запланированного роста капитальных затрат. При этом, совет директоров металлурга рекомендовал выплатить дивиденды за III кв. 2020 г. в размере $500 млн – это более чем в 2 раза больше FCF. В результате чего, компании скорее все придётся увеличить долговую нагрузку, что не есть хорошо!

Авто-репост. Читать в блоге >>> Судя по денежному потоку (-21%к/к в долларах) 3й квартал был хуже, чем 2й

Судя по денежному потоку (-21%к/к в долларах) 3й квартал был хуже, чем 2й

smart-lab.ru/q/NLMK/f/q/MSFO/fcf/

Теперь понял:

Теперь понял:

основной вклад в рост чистой прибыли квартал/квартал:

😁доля в совместных предприятиях +$136 млн

😁курсовые разницы +$108 млн

итого $244 млн или +18 млрд чисто бумажной прибыли Так, пока не понял фокуса.

Так, пока не понял фокуса.

Квартал к кварталу

Выручка +7

Себестоимость +7

EBITDA без изменений

Зато прибыль +16,5😁

Металлурги традиционно открывают сезон публикаций консолидированной финансовой отчетности. НЛМК — вертикально интегрированная металлургическая компания с хорошей диверсификацией рынков сбыта продукции.

Коньюктура рынка сбыта продукции позитивная. Напомню, что около половины потребителей стали — строительная отрасль. В России же этот показатель еще выше — до 70% (https://www.vedomosti.ru/business/characters/2019/03/04/795560-prezident-nlmk-mi-stanem-luchshei-metallurgicheskoi-kompaniei-v-mire). Про льготную ипотеку требят из каждого утюга, так что на ближайшее время, спрос на продукцию будет отличный. Как сообщают в пресс-релизе, потребление металлопродукции практически восстановилось.

В свою очередь, ожидание хорошего спроса привело и к восстановлению производств: мощности по производству сортового проката в России загружены на 96% (92% и 72% за 2й и 1й кварталы соответственно); листовой прокат не уходил на карантин, показывая стабильную сто процентную загрузку. Также наблюдается возобновление загрузки мощностей в Европе — 85% (64 и 76 за прошлый кварталы). В США же ситуация ухудшилась 34% (42 и 41). О региональной диверсификации производств поговорим позже.

Доля внутреннего потребления ожидаемо выросла до 49% в сентябре (для примера в апреле было 40, в июне вообще 32%).

Цены на и на сталь и на сырье пошли в рост, однако спред (цена сляба / цена сырых материалов) оттолкнулся от минимумов и достиг $194/t

Финансовые показатели пока представлены только в долларах. Из-за роста курса и увеличившейся доли рублевой выручки можно было ожидать ухудшения результатов. Напомню, что раз компания платит квартальные дивы, то имеет смысл смотреть именно на квартальные результаты, а не кумулятивные за 9 мес.

Впрочем, они весьма на уровне:

Выручка: $2,23 ярда (+3% к/к, -13% г/г)

EBITDA: $0.58 ярдов (-1% к/к, -11% г/г)

Что немаловажно, маржа по EBITDA осталась на уровне: 26% (-1 к/к, +1 г/г)

Ну и самый важный показатель для любителей дивидендов – свободный денежный поток: $239 миллионов (-21% к/к; -4% г/г)

Чистая прибыль: $312 миллионов. Сильный квартальный рост, но во 2м квартале была сильная разовая потеря — признание обесценения стоимости инвестиций в NBH в размере $120 млн

Чистая прибыль за 9 месяцев: $678 млн (-40% г/г), но без влияния этой неденежной операции ЧП (9мес) была бы $798 млн.

Я специально выделил ЧП в отдельный блок по 2м причинам: 1) она в принципе не очень существенна, раз на дивы влияет СДП. 2) В презентации идет намек на увеличение долга.

Во-первых, Совет директоров рекомендовал утвердить дивиденды за 3 кв. 2020 г. в размере 6,43 руб./акцию. За прошлые кварталы было 4,75 и 3,21 — сиречь 14.39 с начала года! Т.е. уже 8.35% от текущей цены.

Итоговая сумма дивидендов $500m «возвращает» акционерам обратно эффект от снижения выплаты итогового дивиденда за 2019 год. Разумно — коньюктура позитивная, со спросом будет все хорошо, можно и дивы платить. Страхи ковидных ограничений не оправдались (основные потребители продукции на коне).

Стоимость долга как и в 1кв стала 3.0% (во втором было повышение до 3.1).

P.S. Настораживает одно: хорошая маржинальность Группы (26% в этом квартале) обеспечивается в основном горнодобывающим сегментом (там она 76%), «флагман» листового проката в Новолипицке работает с 19% маржинальностью, а в Европе и США она и вовсе отрицательная. Видимо, оживление спроса в 1-м мире еще должно случится, а там может и результаты подтянутся.

zzznth, фига ты простыню написал

Тимофей Мартынов, всё началось с того, что я решил посмотреть какая доля сталепотребления у застройщиков (недавно ж как раз их обсуждали). Офигел (в хорошем смысле). И понял, что прям надо внимательно все смотреть — очень перспективны могут быть.

zzznth, и какая доля?

я посмотрел, что только 46% продаж в денежном выражении — это Россия.

Остальное — экспорт

Тимофей Мартынов, «В России 60–70% потребления стали – это строительство. В этом же сегменте, по моему мнению, основной отложенный спрос.» из прошлогоднего интервью

Металлурги традиционно открывают сезон публикаций консолидированной финансовой отчетности. НЛМК — вертикально интегрированная металлургическая компания с хорошей диверсификацией рынков сбыта продукции.

Коньюктура рынка сбыта продукции позитивная. Напомню, что около половины потребителей стали — строительная отрасль. В России же этот показатель еще выше — до 70% (https://www.vedomosti.ru/business/characters/2019/03/04/795560-prezident-nlmk-mi-stanem-luchshei-metallurgicheskoi-kompaniei-v-mire). Про льготную ипотеку требят из каждого утюга, так что на ближайшее время, спрос на продукцию будет отличный. Как сообщают в пресс-релизе, потребление металлопродукции практически восстановилось.

В свою очередь, ожидание хорошего спроса привело и к восстановлению производств: мощности по производству сортового проката в России загружены на 96% (92% и 72% за 2й и 1й кварталы соответственно); листовой прокат не уходил на карантин, показывая стабильную сто процентную загрузку. Также наблюдается возобновление загрузки мощностей в Европе — 85% (64 и 76 за прошлый кварталы). В США же ситуация ухудшилась 34% (42 и 41). О региональной диверсификации производств поговорим позже.

Доля внутреннего потребления ожидаемо выросла до 49% в сентябре (для примера в апреле было 40, в июне вообще 32%).

Цены на и на сталь и на сырье пошли в рост, однако спред (цена сляба / цена сырых материалов) оттолкнулся от минимумов и достиг $194/t

Финансовые показатели пока представлены только в долларах. Из-за роста курса и увеличившейся доли рублевой выручки можно было ожидать ухудшения результатов. Напомню, что раз компания платит квартальные дивы, то имеет смысл смотреть именно на квартальные результаты, а не кумулятивные за 9 мес.

Впрочем, они весьма на уровне:

Выручка: $2,23 ярда (+3% к/к, -13% г/г)

EBITDA: $0.58 ярдов (-1% к/к, -11% г/г)

Что немаловажно, маржа по EBITDA осталась на уровне: 26% (-1 к/к, +1 г/г)

Ну и самый важный показатель для любителей дивидендов – свободный денежный поток: $239 миллионов (-21% к/к; -4% г/г)

Чистая прибыль: $312 миллионов. Сильный квартальный рост, но во 2м квартале была сильная разовая потеря — признание обесценения стоимости инвестиций в NBH в размере $120 млн

Чистая прибыль за 9 месяцев: $678 млн (-40% г/г), но без влияния этой неденежной операции ЧП (9мес) была бы $798 млн.

Я специально выделил ЧП в отдельный блок по 2м причинам: 1) она в принципе не очень существенна, раз на дивы влияет СДП. 2) В презентации идет намек на увеличение долга.

Во-первых, Совет директоров рекомендовал утвердить дивиденды за 3 кв. 2020 г. в размере 6,43 руб./акцию. За прошлые кварталы было 4,75 и 3,21 — сиречь 14.39 с начала года! Т.е. уже 8.35% от текущей цены.

Итоговая сумма дивидендов $500m «возвращает» акционерам обратно эффект от снижения выплаты итогового дивиденда за 2019 год. Разумно — коньюктура позитивная, со спросом будет все хорошо, можно и дивы платить. Страхи ковидных ограничений не оправдались (основные потребители продукции на коне).

Стоимость долга как и в 1кв стала 3.0% (во втором было повышение до 3.1).

P.S. Настораживает одно: хорошая маржинальность Группы (26% в этом квартале) обеспечивается в основном горнодобывающим сегментом (там она 76%), «флагман» листового проката в Новолипицке работает с 19% маржинальностью, а в Европе и США она и вовсе отрицательная. Видимо, оживление спроса в 1-м мире еще должно случится, а там может и результаты подтянутся.

zzznth, ты бы отдельным постом в блог выложил этот текст.

так бы его гораздо больше людей увидели

Тимофей Мартынов, да я обычно в блог только прогнозы/аналитику выкладываю, да и блоги не особо читаю (хотя фидбек там хороший).

Но да, сделаю чуть позже. Там более есть чего обсудить и сравнить

Металлурги традиционно открывают сезон публикаций консолидированной финансовой отчетности. НЛМК — вертикально интегрированная металлургическая компания с хорошей диверсификацией рынков сбыта продукции.

Коньюктура рынка сбыта продукции позитивная. Напомню, что около половины потребителей стали — строительная отрасль. В России же этот показатель еще выше — до 70% (https://www.vedomosti.ru/business/characters/2019/03/04/795560-prezident-nlmk-mi-stanem-luchshei-metallurgicheskoi-kompaniei-v-mire). Про льготную ипотеку требят из каждого утюга, так что на ближайшее время, спрос на продукцию будет отличный. Как сообщают в пресс-релизе, потребление металлопродукции практически восстановилось.

В свою очередь, ожидание хорошего спроса привело и к восстановлению производств: мощности по производству сортового проката в России загружены на 96% (92% и 72% за 2й и 1й кварталы соответственно); листовой прокат не уходил на карантин, показывая стабильную сто процентную загрузку. Также наблюдается возобновление загрузки мощностей в Европе — 85% (64 и 76 за прошлый кварталы). В США же ситуация ухудшилась 34% (42 и 41). О региональной диверсификации производств поговорим позже.

Доля внутреннего потребления ожидаемо выросла до 49% в сентябре (для примера в апреле было 40, в июне вообще 32%).

Цены на и на сталь и на сырье пошли в рост, однако спред (цена сляба / цена сырых материалов) оттолкнулся от минимумов и достиг $194/t

Финансовые показатели пока представлены только в долларах. Из-за роста курса и увеличившейся доли рублевой выручки можно было ожидать ухудшения результатов. Напомню, что раз компания платит квартальные дивы, то имеет смысл смотреть именно на квартальные результаты, а не кумулятивные за 9 мес.

Впрочем, они весьма на уровне:

Выручка: $2,23 ярда (+3% к/к, -13% г/г)

EBITDA: $0.58 ярдов (-1% к/к, -11% г/г)

Что немаловажно, маржа по EBITDA осталась на уровне: 26% (-1 к/к, +1 г/г)

Ну и самый важный показатель для любителей дивидендов – свободный денежный поток: $239 миллионов (-21% к/к; -4% г/г)

Чистая прибыль: $312 миллионов. Сильный квартальный рост, но во 2м квартале была сильная разовая потеря — признание обесценения стоимости инвестиций в NBH в размере $120 млн

Чистая прибыль за 9 месяцев: $678 млн (-40% г/г), но без влияния этой неденежной операции ЧП (9мес) была бы $798 млн.

Я специально выделил ЧП в отдельный блок по 2м причинам: 1) она в принципе не очень существенна, раз на дивы влияет СДП. 2) В презентации идет намек на увеличение долга.

Во-первых, Совет директоров рекомендовал утвердить дивиденды за 3 кв. 2020 г. в размере 6,43 руб./акцию. За прошлые кварталы было 4,75 и 3,21 — сиречь 14.39 с начала года! Т.е. уже 8.35% от текущей цены.

Итоговая сумма дивидендов $500m «возвращает» акционерам обратно эффект от снижения выплаты итогового дивиденда за 2019 год. Разумно — коньюктура позитивная, со спросом будет все хорошо, можно и дивы платить. Страхи ковидных ограничений не оправдались (основные потребители продукции на коне).

Стоимость долга как и в 1кв стала 3.0% (во втором было повышение до 3.1).

P.S. Настораживает одно: хорошая маржинальность Группы (26% в этом квартале) обеспечивается в основном горнодобывающим сегментом (там она 76%), «флагман» листового проката в Новолипицке работает с 19% маржинальностью, а в Европе и США она и вовсе отрицательная. Видимо, оживление спроса в 1-м мире еще должно случится, а там может и результаты подтянутся.

zzznth, ты бы отдельным постом в блог выложил этот текст.

так бы его гораздо больше людей увидели

Металлурги традиционно открывают сезон публикаций консолидированной финансовой отчетности. НЛМК — вертикально интегрированная металлургическая компания с хорошей диверсификацией рынков сбыта продукции.

Коньюктура рынка сбыта продукции позитивная. Напомню, что около половины потребителей стали — строительная отрасль. В России же этот показатель еще выше — до 70% (https://www.vedomosti.ru/business/characters/2019/03/04/795560-prezident-nlmk-mi-stanem-luchshei-metallurgicheskoi-kompaniei-v-mire). Про льготную ипотеку требят из каждого утюга, так что на ближайшее время, спрос на продукцию будет отличный. Как сообщают в пресс-релизе, потребление металлопродукции практически восстановилось.

В свою очередь, ожидание хорошего спроса привело и к восстановлению производств: мощности по производству сортового проката в России загружены на 96% (92% и 72% за 2й и 1й кварталы соответственно); листовой прокат не уходил на карантин, показывая стабильную сто процентную загрузку. Также наблюдается возобновление загрузки мощностей в Европе — 85% (64 и 76 за прошлый кварталы). В США же ситуация ухудшилась 34% (42 и 41). О региональной диверсификации производств поговорим позже.

Доля внутреннего потребления ожидаемо выросла до 49% в сентябре (для примера в апреле было 40, в июне вообще 32%).

Цены на и на сталь и на сырье пошли в рост, однако спред (цена сляба / цена сырых материалов) оттолкнулся от минимумов и достиг $194/t

Финансовые показатели пока представлены только в долларах. Из-за роста курса и увеличившейся доли рублевой выручки можно было ожидать ухудшения результатов. Напомню, что раз компания платит квартальные дивы, то имеет смысл смотреть именно на квартальные результаты, а не кумулятивные за 9 мес.

Впрочем, они весьма на уровне:

Выручка: $2,23 ярда (+3% к/к, -13% г/г)

EBITDA: $0.58 ярдов (-1% к/к, -11% г/г)

Что немаловажно, маржа по EBITDA осталась на уровне: 26% (-1 к/к, +1 г/г)

Ну и самый важный показатель для любителей дивидендов – свободный денежный поток: $239 миллионов (-21% к/к; -4% г/г)

Чистая прибыль: $312 миллионов. Сильный квартальный рост, но во 2м квартале была сильная разовая потеря — признание обесценения стоимости инвестиций в NBH в размере $120 млн

Чистая прибыль за 9 месяцев: $678 млн (-40% г/г), но без влияния этой неденежной операции ЧП (9мес) была бы $798 млн.

Я специально выделил ЧП в отдельный блок по 2м причинам: 1) она в принципе не очень существенна, раз на дивы влияет СДП. 2) В презентации идет намек на увеличение долга.

Во-первых, Совет директоров рекомендовал утвердить дивиденды за 3 кв. 2020 г. в размере 6,43 руб./акцию. За прошлые кварталы было 4,75 и 3,21 — сиречь 14.39 с начала года! Т.е. уже 8.35% от текущей цены.

Итоговая сумма дивидендов $500m «возвращает» акционерам обратно эффект от снижения выплаты итогового дивиденда за 2019 год. Разумно — коньюктура позитивная, со спросом будет все хорошо, можно и дивы платить. Страхи ковидных ограничений не оправдались (основные потребители продукции на коне).

Стоимость долга как и в 1кв стала 3.0% (во втором было повышение до 3.1).

P.S. Настораживает одно: хорошая маржинальность Группы (26% в этом квартале) обеспечивается в основном горнодобывающим сегментом (там она 76%), «флагман» листового проката в Новолипицке работает с 19% маржинальностью, а в Европе и США она и вовсе отрицательная. Видимо, оживление спроса в 1-м мире еще должно случится, а там может и результаты подтянутся.

zzznth, фига ты простыню написал

Тимофей Мартынов, всё началось с того, что я решил посмотреть какая доля сталепотребления у застройщиков (недавно ж как раз их обсуждали). Офигел (в хорошем смысле). И понял, что прям надо внимательно все смотреть — очень перспективны могут быть.

zzznth, и какая доля?

я посмотрел, что только 46% продаж в денежном выражении — это Россия.

Остальное — экспорт

НЛМК - факторы роста и падения акций

- НЛМК может показать наибольшую дивидендную доходность в долгосрочной перспективе (17.10.2023)

- Дополнительные налоги съедают прибыль (17.10.2023)

- Компания не раскрывает отчётность (17.10.2023)

- Запрет ЕС на импорт стальных полуфабрикатов (17.10.2023)

НЛМК - описание компании

НЛМКНоволипецкий металлургический комбинат (ИНН 4823006703) входит в тройку крупнейших предприятий чёрной металлургии РФ. Он производит более 9 млн т стали в год и стальной прокат различных марок и назначений. Ключевые производственные активы группы НЛМК расположены в России, ЕС и США. Численность сотрудников — 60 тыс. Компания производит широкий спектр различной металлопродукции.

Основным владельцем НЛМК является Fletcher Holdings Ltd. (85.91% акций), бенефициаром которой является председатель совета директоров Владимир Лисин. Компаниям, бенефициарами которых являются менеджеры НЛМК, принадлежит 2.8% акций. Акции в свободном обращении, в том числе на российских фондовых биржах и в виде глобальных депозитарных акций на Лондонской фондовой бирже (LSE), составляют 11.29%.

Уставный капитал предприятия равен 5993227240 руб., он оплачен таким же количеством акций номиналом 1 руб.

1 ГДР НЛМК = 10 акций

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций