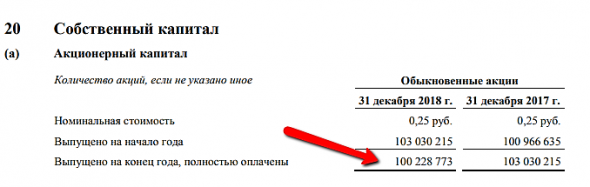

| Число акций ао | 103 млн |

| Номинал ао | 0.25 руб |

| Тикер ао |

|

| Капит-я | 72,7 млрд |

| Выручка | 250,5 млрд |

| EBITDA | 73,9 млрд |

| Прибыль | 21,7 млрд |

| Дивиденд ао | – |

| P/E | 3,4 |

| P/S | 0,3 |

| P/BV | 0,6 |

| EV/EBITDA | 2,3 |

| Див.доход ао | 0,0% |

| ЛСР Группа Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ЛСР Группа акции

-

ЛСР представила отчетность по МСФО за 2018 год. Отчетность в целом нейтральная, но ожидалось что будет гораздо лучше ( если судить по отчету за первое полугодие). По итогу же результаты оказались практически аналогичны прошлогодним не смотря на рост продаж на 44%...

ЛСР представила отчетность по МСФО за 2018 год. Отчетность в целом нейтральная, но ожидалось что будет гораздо лучше ( если судить по отчету за первое полугодие). По итогу же результаты оказались практически аналогичны прошлогодним не смотря на рост продаж на 44%...

vk.com/wall-160689000_7049 Группы ПИК и ЛСР могут получить специальные условия при переходе на счета эскроу

Группы ПИК и ЛСР могут получить специальные условия при переходе на счета эскроу

Правительство может определить системообразующие компании в строительной отрасли, и тогда они получат послабления при переходе на счета эскроу – это обсуждалось на совещании у вице-премьера Виталия Мутко, следует из сообщения его пресс-службы. «Уровень строительной готовности будет снижен для тех компаний, требования к которым будут установлены в постановлении правительства (внесено 29 марта), – сообщил Мутко. – Среди требований – количество регионов присутствия, ввод жилья, публичность компании». Перечень компаний будет утверждать Минстрой. Системообразующими предполагается считать те компании, которые работают минимум в пяти регионах и строят свыше 1 млн кв. м жилья, знает один из крупных застройщиков: под эти критерии подходят только ПИК и ЛСР.

www.vedomosti.ru/realty/articles/2019/03/31/797861-gruppi-pik-i-lsr

Раз уж их платили в те годы, когда FCF был минус 9 млрд, то почему бы не заплатить сейчас, когда FCF вылез из ямы.

Евгений, а FCF не считал за 18 год?

чето сама компания не считает вроде в своей презе

Тимофей Мартынов,

FCFF (свободный денежный поток фирмы), чистый денежный поток от операционной деятельности — кап.затраты = 18 897 млн

FCFE (свободный денежный поток на собственный капитал), чистый денежный поток от операционной деятельности — кап.затраты — погашение займов + получение новых займов = 32 127 млн

— Исторически низкий P/E — 3,79

Евгений, как P/E считал?

чето у нас на смартлабе 4,1

smart-lab.ru/q/LSRG/f/y/

Тимофей Мартынов, из своей таблички взял, там в качестве цены акции стоит цена закрытия на последний день торгов 2018 года. Считаю по ней, т.к. отчётность за 2018 год, также и по прошлым годам беру цену закрытия последнего торгового дня.

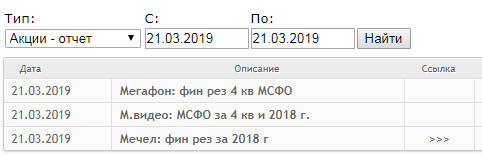

По текущим действительно 4,1 Конкурс отчетов. Сегодня: Мечел, Мегафон, М.Видео

Конкурс отчетов. Сегодня: Мечел, Мегафон, М.Видео

Всем привет! Подводим итоги конкурса отчетов за последние пару дней.

19.03 smart-lab.ru/forum/LSRG Приз отдаем Евгению за этот комментарий.

19.03 smart-lab.ru/forum/MTSS Слабо. Всего 3 комментария, победителя выбрать из них трудно, отдаем SAV555 за этот комментарий..

20.03 smart-lab.ru/forum/BSPB Приз отдадим Smoketrader за серию интересных комментариев.

20.03 smart-lab.ru/forum/ROSB Всего по сути пара комментариев, отдадим приз bayad за этот комментарий.

20.03 smart-lab.ru/forum/FIVE Снова Smoketrader, этот по сути единственный комментарий

20.03 smart-lab.ru/forum/PHOR К отчету по сути 1 комментарий был написан. Победа за Roman87

Сегодня отчитываются:

smart-lab.ru/forum/MFON

smart-lab.ru/forum/MVID

smart-lab.ru/forum/MTLR

Лучшие комментарии — 1000 руб к каждому отчету!

читать дальше на смартлабе

Отличный отчёт.

— Чистый долг падает (-30%, вернулся к уровню 2017 года), при этом видно, что занимали в этом году меньше, чем в прошлом (+106 млрд vs +168 млрд)

— Ebitda растёт уже 4 года подряд

— FCF впервые за 4 года положительный, причём не просто положительный, а почти 19 млрд, при том, что на дивы последние несколько лет уходило около 8 млрд

— Запасы уменьшились — Зиларт начал активно продаваться, судя по всему.

— Исторически низкий P/E — 3,79

— P/B — 0,73, стоит ниже собственного капитала

— рентабельность EBITDA стабильно 20%

Учитывая то, что в этом году законтрактовали почти на 50% площадей больше, чем в прошлом, следующий год должен быть не хуже. Плюс есть надежда, что зачистка в строительном секторе пойдёт крупняку (и ЛСР в частности) только на пользу, как это было с банками. Ну и помним цель ЦБ по инфляции в 4% и, соответственно, ключевой ставке 6-7%, а также указ ВВП об ипотеке ниже 8%, который в правительстве всеми силами будут стараться выполнять.

Дивиденды, думаю, будут как обычно 78 рублей, если не больше. Раз уж их платили в те годы, когда FCF был минус 9 млрд, то почему бы не заплатить сейчас, когда FCF вылез из ямы.

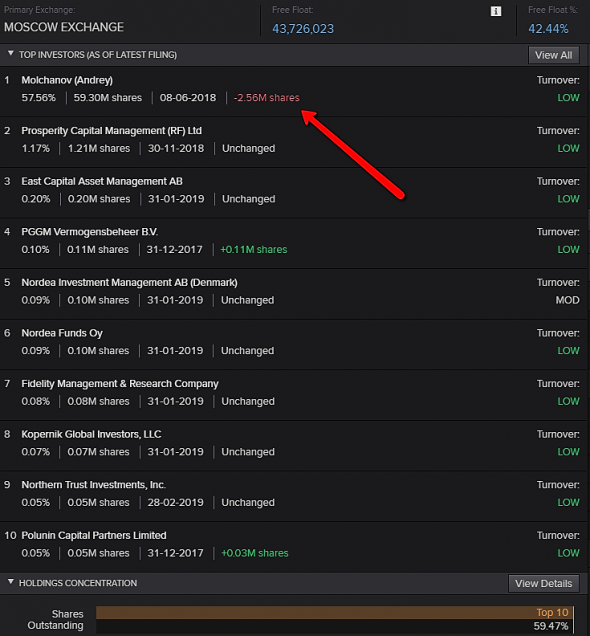

Евгений, еще один плюсик забыли-компания выкупила 2.83 млн акций.Кстати возможно у того же Нор.ПФ

Sergey, да походу у Молчанова и выкупили

Ну например ЛСР достроит текущие проекты и не будет строить на заёмные средства…

Konstantin, это будет только если вырастут ставки процентные

Если есть какой-то явный (обоснованный) риск падения дивидендов в будущем, расскажите, кто знает.

Лыжник, у Молчанова было 60,2% сейчас 57,56%

Раз уж их платили в те годы, когда FCF был минус 9 млрд, то почему бы не заплатить сейчас, когда FCF вылез из ямы.

Евгений, а FCF не считал за 18 год?

чето сама компания не считает вроде в своей презе

— Исторически низкий P/E — 3,79

Евгений, как P/E считал?

чето у нас на смартлабе 4,1

smart-lab.ru/q/LSRG/f/y/

— Ebitda растёт уже 4 года подряд

Евгений, прикольно что за 4 года ebitda уже в 2 раза выросла, а акции там же где и 4 года назад

народ у нас похоже все кризиса в недвижимости боится) ЛСР отчет 4 квартал 2018.(возможно лучшая див.доха в секторе?)

ЛСР отчет 4 квартал 2018.(возможно лучшая див.доха в секторе?)

Андрей Молчанов, председатель совета директоров ПАО «Группа ЛСР»:

«2018 год был очень важным для „Группы ЛСР“: мы не только отпраздновали свой 25-летний юбилей, но и достигли отличных финансовых показателей благодаря рекордному росту новых контрактов, совокупной площадью в более 1 миллион квадратных метров и стоимостью 93 миллиарда рублей. Кроме того, нам удалось сформировать более привлекательные предложения продуктов и достичь высоких объемов поступлений денежных средств. Наше финансовое положение подкрепилось сокращением чистого долга на 30% до 30,3 млрд руб. с соотношением чистый долг/скорректированная EBITDA на уровне 0,83. Более того, стоимость квадратного метра увеличилась на 10% в годовом исчислении как результат качественного улучшения наших портфельных активов.Мы с оптимизмом смотрим в 2019 год, и уверенны, что наше стратегическое продуктовое предложение, сильные финансовые позиции и гибкость использования основного капитала помогут в дальнейшем развитии нашего бизнеса».

Ключевые факты:

читать дальше на смартлабе Группа ЛСР: сильный отчет о движении денежных средств

Группа ЛСР: сильный отчет о движении денежных средствГодовая чистая прибыль составила 16 млрд руб., оставшись примерно на уровне 2017 г. Вчера Группа ЛСР опубликовала финансовые результаты за 2018 г. по МСФО и провела телефонную конференцию. Во 2 п/г 2018 г. выручка снизилась на 3% год к году до 95 млрд руб., EBITDA – на 9% до 27 млрд руб., а чистая прибыль акционеров – на 10% до 12 млрд руб. За 12 мес. 2018 г. выручка выросла на 6% до 146 млрд руб., EBITDA сократилась на 1% до 36 млрд руб., а чистая прибыль увеличилась на 2% до 16 млрд руб.

Операционный денежный поток вырос. С другой стороны, отчет о движении денежных средств компании очень сильный. Так, впервые за три года операционный денежный поток стал положительным и по итогам 2018 г. составил 20 млрд руб., тогда как в 2015–2017 г. он был отрицательным. В результате чистый долг сократился на 30% по сравнению с прошлым годом до 30 млрд руб., а соотношение Чистый долг/Скорректированная EBITDA снизилось с 1,2 в 2017 г. до 0,8 в 2018 г. Менеджмент отметил высокие темпы роста продаж в январе и феврале 2019 г., но не стал давать ориентир по операционным показателям на весь год.

читать дальше на смартлабе Группа ЛСР продемонстрировала высокий операционный денежный поток - Атон

Группа ЛСР продемонстрировала высокий операционный денежный поток - Атон

Группа ЛСР опубликовала хорошие результаты по МСФО за 2018

Выручка увеличилась на 6% г/г до 146 млрд руб. (консенсуса представлено не было). Скорректированный показатель EBITDA остался практически неизменным и составил 36.4 млрд руб., а рентабельность EBITDA составила 25% (против 26.6% в 2017). Сокращение рентабельности было связано с разовыми статьями и изменениях в бухгалтерской отчетности, хотя рентабельность сегмента недвижимости в целом увеличилась. В частности, хорошие результаты показала Москва, где продажи выросли на 23%, а рентабельность EBITDA увеличилась до 33% против 26% год назад, поскольку проект ЗИЛАРТ прошел капиталоемкую фазу. Продажи в Санкт-Петербурге снизились на 4%, а рентабельность EBITDA упала на 1 пп до 30%, что мы считаем нейтральным. Чистая прибыль увеличилась на 2% до 16.2 млрд руб. ЛСР показала высокую генерацию операционного денежного потока на уровне 20 млрд руб. в 2018. Тем не менее валовый долг продолжал увеличиваться и вырос на 18% до 86 млрд руб., а чистый долг снизился до 30 млрд руб. В 2019 Группа ЛСР планирует сохранить положительный операционный денежный поток, который должен быть сопоставим с уровнем 2018 года, и направить около 11.4 млрд руб. на погашение долга. На телеконференции менеджмент не представил точного прогноза на 2019, но отметил, что текущий год может быть таким же удачным, как и 2018, с точки зрения объемов продаж и денежных потоков.

читать дальше на смартлабе После такого отчёта не грех и на 600 сходить решил кто то с большими деньгами. И КУЧЕЙ лонгов.

После такого отчёта не грех и на 600 сходить решил кто то с большими деньгами. И КУЧЕЙ лонгов. Выручка – рост 6%, хорошо растёт с 2012 года

Выручка – рост 6%, хорошо растёт с 2012 года

Опер. прибыль рост на 10,49%, хорошо, но если скор. на выбытие ос — рост на 28,59%, отлично!

Прибыль на акцию 159,33 рост на 3% и P/E 4,06, отлично, лучшее в отрасли.

Объем новых контрактов вырос на 44% по сравнению с прошлым годом, а стоимость

на 38% .

С этими цифрами надо быть осторожней, так как в связи с новым законодательством застройщики пытались как можно больше ввести новых объектов. А покупатели старались приобрести до повышения цен.

Денежный поток до изменения оборотного капитала рост на 4%… Денежный поток от опер деятельности 20 млрд. против убытка 4 млрд в 2017 году.

Компания уменьшила запасы, увеличила обязательства по договорам, торговой и прочей кредиторской задолженности и увеличила активы по договорам, торговой и прочей дебиторской задолженности. Этого оказалось достаточно что бы выйти в такой солидный плюс.

Теперь дивиденды за 2018 год не вызывают опасений, как минимум денег для выплаты предостаточно.

Утверждение Долгосрочной программы мотивации (ДПМ) для ключевых работников компании с целью достижения долгосрочных финансовых и стратегических задач «Группы ЛСР», а также сближения интересов менеджмента Компании с интересами акционеров. Не одна генерация теперь за ДПМ плату получает.

Выкуп акций тоже можно отнести сюда.

Теперь о плохом.

Совершенно не понятно как эту отчётность сравнивать с другими отчётами компании.

Как мы знаемНачиная с 1 января 2017 года, вступила в силу новая редакция Федерального закона № 214-ФЗ.

, и компания за 2017 год предоставила результаты которые были бы без 214-фз.

Изменение законодательства привело к тому, что договоры долевого участия стали

нерасторжимыми. В результате выручка по договорам долевого участия, заключенным после

1 января 2017 года, признается в течение времени на основе оценки степени выполнения

обязанности к исполнению по договору.

Сейчас таких результатов нет, и всё что можно сказать по этому отчёту, это то что компания отработала лучше чем в прошлом году.

Единственное исключение это денежный поток, который показал впечатляющие результаты.

Проблема в том что за 2017 год лср показал просто разгромные результаты, это видно даже по графику 6-го марта 2018 выходит отчёт, а далее стронг селл!

Падение скор. опер. прибыли с 2014 года, падение чистой с 2015, отрицательный ден. Поток. Это при том что выручка растёт.

Получается что за 2018 год компания сработала лучше чем за плохой 2017! А сравнить с другими годами просто не представляется возможным…

Менеджмент можно понять, зачем показывать средние результаты, когда можно показать рост по всем показателям!

Но как инвестор я теперь не могу понять, насколько хорошо компания сработала по сравнению с другими годами.

Итог

Лично я думаю что спекулятивно акция выстрелит, не на отчёте так на дивидендах(если они будут). Всё так и по текущим див. дох 12%, а если посчитать к следующим то 13,5%(если они будут).

Это очень достойно !

А вот как инвестицию оценить пока просто не возможно.

Если есть какой-то явный (обоснованный) риск падения дивидендов в будущем, расскажите, кто знает.

Лыжник,

У ЛСР собственный капитал 84 лярда заёмный 175… грубо говоря они работают с третьим плечом… (достаточность СК 32%)… это очень мало для такого капиталоемкого бизнеса, особенно в преддверии изменений условий продаж и ухода от долевого строительства.

Дивиденды они могут и заплатить в 2019 году… но в случае шторма в отрасли… например падения продаж прибыль может скукожится. Будет болезненный переходный период с ДДУ на СКРО...

Ну например ЛСР достроит текущие проекты и не будет строить на заёмные средства… например долговая нагрузка снизится со 180 лярдов до 100… и достаточность капиталла вырастет до 45%...

В этом случае ЛСР может отказаться от щедрых выплат дивидендов и будет ускоренными темпами наращивать (а точнее замещать долговой) собственный капитал

Konstantin, в случае серьёзного шторма в отрасли всем, конечно, будет тяжело, но у ЛСР есть большие шансы выжить, в отличии от большинства компаний, а выжившим достаются всё плюшки.

Есть ещё небольшая надежда на то, что к началу дивидендного сезона на акции ЛСР обратят внимание спекулянты, которые гоняются за дивидендной доходностью. И цена всё-таки подрастет до уровня выше 700 руб…

Но, пока что это 1,5-месячное «болото» с постоянным продавливанием цены отбивает у многих трейдеров желание покупать эту 10,5%-ную доходность.

В день публикации отчета после короткого утреннего позитива цену укатали на 647-648. И у покупателей не хватает денег, чтобы пробить давление со стороны продавца.: — (

Лыжник, да пусть выходят, дешевле дадут закупиться )

Если горизонт хотя бы пару лет, то такой залив очень кстати, на мой взгляд. Компания хорошо развивается и на своём рынке чувствует себя уверенно, это главное.

Отличный отчёт.

— Чистый долг падает (-30%, вернулся к уровню 2017 года), при этом видно, что занимали в этом году меньше, чем в прошлом (+106 млрд vs +168 млрд)

— Ebitda растёт уже 4 года подряд

— FCF впервые за 4 года положительный, причём не просто положительный, а почти 19 млрд, при том, что на дивы последние несколько лет уходило около 8 млрд

— Запасы уменьшились — Зиларт начал активно продаваться, судя по всему.

— Исторически низкий P/E — 3,79

— P/B — 0,73, стоит ниже собственного капитала

— рентабельность EBITDA стабильно 20%

Учитывая то, что в этом году законтрактовали почти на 50% площадей больше, чем в прошлом, следующий год должен быть не хуже. Плюс есть надежда, что зачистка в строительном секторе пойдёт крупняку (и ЛСР в частности) только на пользу, как это было с банками. Ну и помним цель ЦБ по инфляции в 4% и, соответственно, ключевой ставке 6-7%, а также указ ВВП об ипотеке ниже 8%, который в правительстве всеми силами будут стараться выполнять.

Дивиденды, думаю, будут как обычно 78 рублей, если не больше. Раз уж их платили в те годы, когда FCF был минус 9 млрд, то почему бы не заплатить сейчас, когда FCF вылез из ямы.

Евгений, еще один плюсик забыли-компания выкупила 2.83 млн акций.Кстати возможно у того же Нор.ПФ

Я могу предположить, что какой-то крупный игрок с большим пакетом акций очень долго и нудно выходит из акций ЛСР через стакан на бирже.

(ситуация с ЛСР примерно такая же, как с МРСК и ФСК, акции которых слили после див.отсечки)

И вот этот фактор является негативом для данной акции. И отбивает желание лезть в эти акции, потому что непонятно, сколько ещё акций осталось у этого игрока, и как долго он будет лить акцию.

Лыжник, в 2018году Норвежский пенс.фонд слил бумаги на 34 млн.долларов. Не исключено, что продолжает -там еще 31 млн. остался на конец 2018 www.nbim.no/en/the-fund/holdings/holdings-as-at-31.12.2018/?fullsize=true

ЛСР Группа - факторы роста и падения акций

- Большой портфель проектов, превышающий в несколько раз капитализацию компании. (15.10.2023)

- Красный рост продаж в 2023 году (20.10.2023)

- Слабый уровень коммуникаций с акционерами (31.12.2021)

- Мажоритарный акционер кредитует сам себя по сниженной ставке за счет ЛСР, вместо того, чтобы платить дивиденды (5 млрд руб в 1П22) (31.08.2022)

- КРАЙНЕ НИЗКИЕ ПРАКТИКИ КОРПОРАТИВНОГО УПРАВЛЕНИЯ!!! В НАЧАЛЕ 2023 ГОДА МЕНЕДЖМЕНТ ПОДАРИЛ САМ СЕБЕ 22МЛН АКЦИЙ НА 11 МЛРД РУБЛЕЙ, КОТОРЫЕ БЫЛИ ВЫКУПЛЕНЫ ЗА СЧЕТ СРЕДСТВ КОМПАНИИ. (31.03.2023)

- Высокая долговая нагрузка (выше конкурентов, ND/EBITDA = 2,7) (15.10.2023)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций