Лукойл. День инвестораДобрый день, уважаемые читатели.

Сегодня мы пройдемся по презентации Лукойла ко Дню Инвестора.

Для подготовки материала была изучена презентация на 111 слайдов, а также транскрипт к выступлению менеджмента на 62 страницы. Потребовалось некоторое время для скомпоновки материала, некоторые моменты могут повторяться, поскольку они повторялись в выступлении. На самом деле ключевые моменты, касающиеся компании, повторялись многократно каждым из выступающих. После публикации тезисов я оставлю краткий вывод.

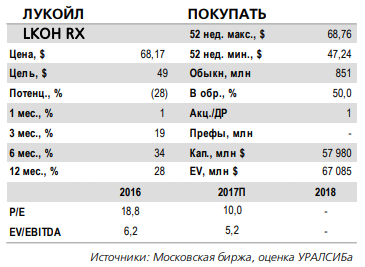

Для начала я приведу слайд с основными итогами 2017.

Конспект выступлений топ-менеджеров.

Вагит Аликперов, стратегия компании

— апстрим (добыча) ядро бизнеса, даунстрим (переработка и сбыт) повышает эффективность и улучшает финансовые показатели

— основная задача — эффективно инвестировать капитал в развитие производства; сложные проекты более маржинальны и создают больший

поток

— технологическое лидерство в разработке, первыми в России завершили программу модернизации НПЗ

— усиление вертикальной интеграции поддерживает рост маржи

— изменение стратегии произошло после падения цен на нефть, с этого момента в приоритете не количественные цели, а качественное

развитие и повышение эффективности имеющихся активов: вместо одного оператора были созданы несколько региональных центров,

конкурирующих за капитал, проданы высокорискованные и малоэффективные бизнесы

— действия компании позволяют удерживать стабильно положительный свободный денежный поток, ориентир на его рост по мере увеличения

доли высокомаржинальных проектов

— дивидендная политика гарантирует ежегодный рост дивиденда минимум на величину инфляции вне зависимости от конъюнктуры

— задача менеджмента — создание акционерной стоимости и инвестиционной привлекательности Лукойла

— ожидается рост спроса на энергию, прежде всего газ, нефть — умеренный рост спроса, сокращение потребления угля; о пике спроса

на нефть говорить рано — не ранее 2040 г. (2030 при пессимистичном сценарии)

— развитие транспорта — ключевой фактор неопределенности для спроса на нефть, для полного обновления автопарка потребуется не менее 10

лет

— с другой стороны с учетом снижения добычи для удовлетворения спроса потребуются новые мощности до 2030 г., основной спрос будет

приходиться на сложные месторождения; однако это в свою очередь приведет к постепенному росту себестоимости барреля на уровень 60-

70 долл.

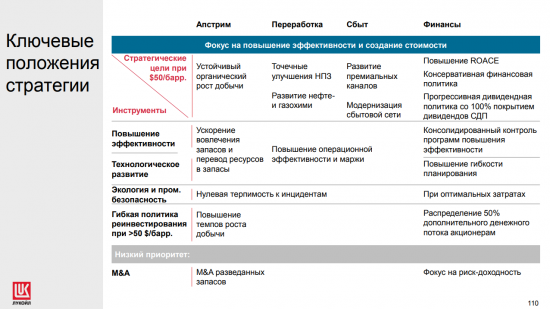

— стратегия Лукойла: сбалансированное развитие с фокусом на раскрытие потенциала

— бизнес-модель Лукойла позволяет развиваться и при низкой цене на нефть, диапазон прогнозов настолько широк, что гадать бессмсленно;

в свою модель Лукойл закладывает цену 50 долл., при цене выше дополнительные доходы будут реинвестироваться и распределяться

между акционерами

— основные цели компании: рост добычи с упором на эффективность; совершенствование НПЗ с с максимизацией денежного потока; повышение эффективности сбыта; прогрессивная дивидендная политика

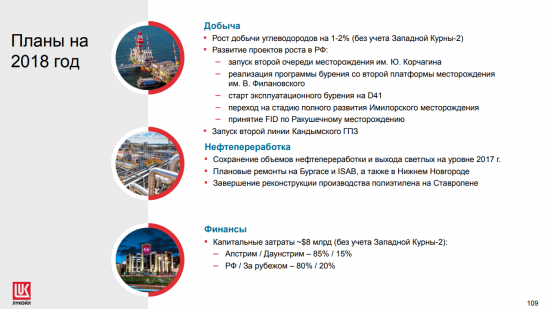

— задача апстрима: рост добычи на 1% ежегодно при цене на нефть выше 50 долл.

— задача даунстрима: повышать эффективность без наращивания мощностей

— задача сбыта: повышение эффективности с максимизацией денежного потока

— 80% капекса в апстрим на территории РФ; среднегоодовые инвестиции 8 млрд. долл. в год

— дополнительные доходы (при нефти выше 50 долл.) распределяются: 50% на развитие, 50% на байбеки

Азат Шамсуаров, апстрим

— конкурентные преимущество Лукойла — ресурсная база, обеспеченность доказанными запасами (есть потенциал увеличения добычи), экономическая эффективность запасов, резерв геологически подтвержденных запасов

— активы разделены на 4 категории: источники денежного потока (зрелые), проекты роста на зрелых месторождениях; проекты роста на

новых месторождениях; газовые проекты в России - задача зрелых месторождений: сокращение затрат для высвобождения денежного потока; в этом помогают применяемые техники бурения, скважины малого диаметра, повышение энергоэффективности

— в 2019 планируется к введению налог на добавленный доход (НДД): новая система учитывает при расчете налоговой ставки величину операционных и капитальных затрат и способна гибко подстраиваться под месторождения с разной себестоимостью добычи; это существенная

инвестиционная возможность

— развитие трудноизвлекаемых запасов важный фактор роста добычи

— стратегическая цель — 100%-е возмещение доказанных запасов

Вадим Воробьев, даунстрим

— заводы Лукойла позволяют перерабатывать 75% добываемой нефти, это достаточный уровень интеграции не требующий улучшения на текущем этапе

— завершение модернизации НПЗ создает ежегодный эффект на EBITDA более 2 млрд. долл. при 10 млрд. долл. вложенных

— повышение операционнонной эффективности 2010-2017 создает годовой эффект на EBITDA в размере 300 млн. долл.

— эффект модернизации европейских НПЗ более 350 млн. долл. EBITDA в год

— стратегия даунстрима: повышение эффективности с целью максимизации свободного денежного потока; точечные инвестиции для улучшения корзины нефтепродуктов; развитие нефте- и газохимии

— ожидаемый эффект повышения эффективности НПЗ 2018-2020 более 200 млн. долл. EBITDA в год

— проект в Нижнем Новгороде потребует 1 млрд. долл. инвестиций, ввод в эксплуатацию в 2021 г.

— проекты в нефтехимии имеют потенциал утроения EBITDA нефтехимического сегмента

— новое потенциальное направление — газохимический комплекс для выпуска 2 млн. тонн в год карбамида и аммиака; предварительная

оценка инвестиций 2 млрд. долл., срок строительства 5 лет; рассчитывают на господдержку для реализации проекта

— повышение эффективности сбыта: модернизация и оптимизация АЗС в рамках трехлетней программы

— увеличение денежного потока сбыта через продажу нетопливных товаров, сотрудничество с ритейлерами, а также через рост продаж и

запуск новых продуктов в сегментах масел и битумов

— электрогенерация — 5% денежного потока даунстрима

— планируется участие в ДПМ-2 и ДПМ от возмобновляемых источников

Александр Матыцын, финансы

— рекордные показатели EBITDA и FCF благодаря росту цен на нефть, слабому рублю, доле высокомаржинальных баррелей в добыче, росту

объмов и улучшению корзины в переработке

— уменьшили влияние курсовых разниц на прибыль

— основной приоритет — максимизация доходности бизнеса

— стратегическая цель поднять ROE с 10% до 15%

— ориентир ND/EBITDA от 0,5 до 1.00

— выкуп акций как инструмент повышения доходности

— структура FCF: 50% апстрим, 30% переработка, 20% сбыт

— при росте цены на нефть на 1$: +210 млн. долл. к EBITDA, +170 млн. долл. к FCF

— при росте курса доллар/рубль на 1 руб. за доллар: +50 млн. долл. к EBITDA, +130 млн. долл. FCF

— вознаграждение менеждмента привязано к достижению целей по ROE и FCF

— на опционную программу вознаграждения ключевых сотрудников 2018-2022 будет выделено 40 млн. квазиказначейских акций

— M&A не является приоритетом, возможно приобретение низкорисковых активов для восполнения ресурсной базы

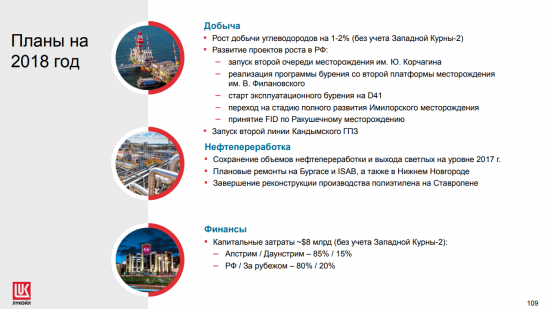

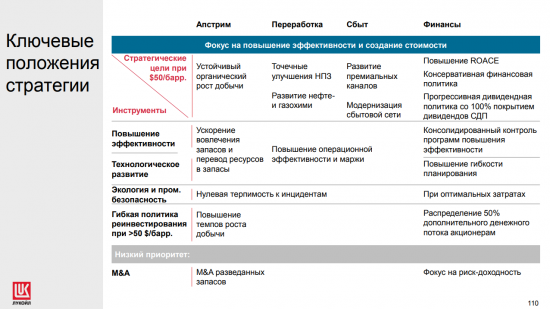

Планы на 2018 год и ключевые положения стратегии.

Ключевые моменты, которые сквозили у каждого выступающего это ориентация на эффективность и повышение денежного потока. По факту эти приятные слова повторялись как мантра каждые 2-3 слайда. Неоднократно упоминалась ориентация на инвесторов.

Технически Лукойл сейчас напоминает продажу опциона пут на нефть со страйком 50. Все что выше — приносит приятную отдачу в виде байбеков и растущих дивидендов. При этом рост курса доллара создает для компании не проблемы, а возможности.

Интересно, что в стратегии Лукойл отмечает, что модернизация в даунстриме закончилась, текущая задача это поддержание его эффективности, а ключевой капекс — в апстрим. В то время как, например, Газпром нефть, наоборот отмечает завершение капекса в апстрим и ориентацию на вложения в даунстрим. Разные векторы, которые могут неплохо дополнить друг друга в портфеле.

Компания очень комфортна к удержанию в портфеле, цели и приоритеты достаточно четко очерчены менеджментом.

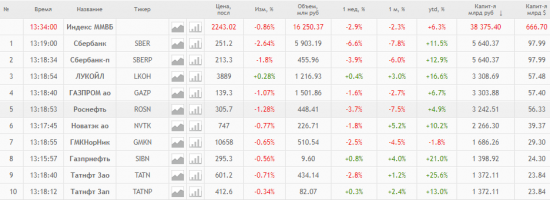

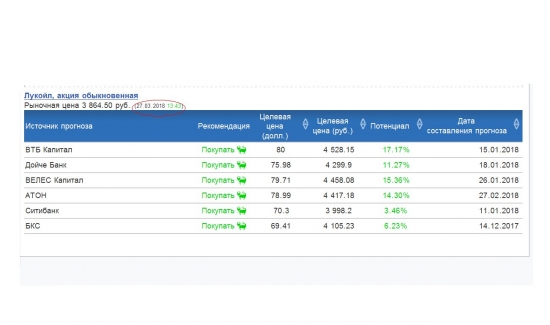

Учитывая достаточно привлекательные стоимостные характеристики, понятную стратегию развития и недвусмысленный дивидендный ориентир, на мой взгляд, при любом давлении на котировки российских компаний Лукойл достоин занять место в инвестиционном портфеле.

Благодарю за внимание! Всего вам доброго!

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций