| Число акций ао | 9 650 млн |

| Номинал ао | 0.09 руб |

| Тикер ао |

|

| Капит-я | 245,1 млрд |

| Выручка | 1 046,0 млрд |

| EBITDA | 264,3 млрд |

| Прибыль | -9,1 млрд |

| Дивиденд ао | – |

| P/E | -27,1 |

| P/S | 0,2 |

| P/BV | -2,2 |

| EV/EBITDA | 4,9 |

| Див.доход ао | 0,0% |

| АФК Система Календарь Акционеров | |

| 14/06 отчёт МСФО за 1кв 2024 года | |

| 29/08 отчёт МСФО за 2кв 2024 года | |

| 29/11 отчёт МСФО за 3кв 2024 года | |

| Прошедшие события Добавить событие | |

АФК Система акции

-

ВЗГЛЯД: BCS Express открыл торговую идею: покупать акции АФК «Система» с целью 40 руб Segezha Group - перспективная компания на рынке пиломатериалов - Промсвязьбанк

Segezha Group - перспективная компания на рынке пиломатериалов - Промсвязьбанк

Лесопромышленный холдинг Segezha Group провел IPO на Московской бирже по цене 8 рублей за акцию — чуть выше нижней границы изначального ценового диапазона. По итогам IPO компания привлекла 30 млрд рублей, а её капитализация составила 125,5 млрд рублей. Мы изначально оценивали заявленную стоимость как завышенную и оценивали холдинг чуть ниже, в 117 млрд рублей — динамика в первые часы торгов подтверждает нашу оценку.

Московская биржа в среду начала торги обыкновенными акциями лесопромышленного холдинга Segezha Group. Бумаги включены в первый котировальный список и торгуются под тикером SGZH.

Изначально был установлен ценовой диапазон для IPO на Московской бирже на уровне 7,75-10,25 рублей за акцию. В понедельник появилась информация, что он был сужен до 7,75-8 рублей. В итоге холдинг провел IPO по цене 8 рублей за акцию — чуть выше нижней границы изначального ценового диапазона.

В результате первичного размещения доля акций Segezha в свободном обращении составила 23,9% (без учета опциона на доразмещение). АФК Система остается основным акционером холдинга с долей в 73,7% (без учета опциона). АФК планирует реализовать опцион на продажу 562,5 млн акций (до 15% от объема предлагаемых в рамках IPO) в течение 30 дней с момента размещения. АФК Система и сама Segezha Group берут на себя обязательство lock up сроком на полгода, директора и топ-менеджмент компании — сроком на год.

По итогам IPO компания привлекла 30 млрд рублей, а её капитализация составила 125,5 млрд рублей. Мы изначально оценивали заявленную стоимость как завышенную и оценивали холдинг чуть ниже, в 117 млрд рублей. В итоге компания разместилась ближе к нижнему диапазону и после старта торгов акции пошли вниз, но опустились незначительно, что в целом соответствует нашей оценке. На момент 13:30 по Москве бумаги торгуются на уровне 7,9 рублей за акцию. Как мы ранее и говорили, считаем Segezha Group перспективной на рынке пиломатериалов и видим возможности укрепить лидирующие позиции по ряду направлений лесозаготовки с высокой добавленной стоимостью.

Теличко Людмила

«Промсвязьбанк»

Авто-репост. Читать в блоге >>>

Если все так хорошо, то почему падаем…

Vizart, высадка лишних пассажиров, чтоб жизнь медом не казалась

АФК Система анонсировала IPO еще 3 активов: Медси, Степь, Биннофарм

АФК Система анонсировала IPO еще 3 активов: Медси, Степь, Биннофарм

Segezha Gr привлекла ₽30 млрд ($400 млн). Цена размещения ₽8 за бумагу. Капит-я Segezha Gr составила ₽125,5 млрд.

По завершению IPO доля Free float Segezha Group — 23,9%. Доля АФК «Система»- 73,7%.

АФК «Система» анонсировала вывод на биржу еще 3 активов:

- сеть клиник «Медси»,

- агрохолдинг «Степь» и

- фармацевтическая компания «Биннофарм».

Капит-я, млрд.р Доля АФК, % млрд Ozon.ru 858.30 38.20 327.87 МТС 641.80 44.36 284.70 Эталон 36.50 25.60 9.34 Сегежа 125.50 73.70 92.49 Итого: 714.41 АФК «Система» Капит-я : 340.10

Авто-репост. Читать в блоге >>> АФК Система примет обновленную дивполитику в ближайшие 2 месяца — руководитель

АФК Система примет обновленную дивполитику в ближайшие 2 месяца — руководитель

президент АФК «Система» Владимир Чирахов:

Да, она (дивидендная политика — ред.) подготовлена, я думаю, что в течение первого полугодия, то есть в течение ближайших двух месяцев она будет принята и опубликована

источник

Авто-репост. Читать в блоге >>>

ДОЛЯ АФК «СИСТЕМА» В SEGEZHA GROUP ПО ЗАВЕРШЕНИИ IPO СОСТАВИТ 73,7% БЕЗ УЧЕТА ВОЗМОЖНОЙ РЕАЛИЗАЦИИ ОПЦИОНА НА ДОРАЗМЕЩЕНИЕ — SEGEZHA

ДОЛЯ АФК «СИСТЕМА» В SEGEZHA GROUP ПО ЗАВЕРШЕНИИ IPO СОСТАВИТ 73,7% БЕЗ УЧЕТА ВОЗМОЖНОЙ РЕАЛИЗАЦИИ ОПЦИОНА НА ДОРАЗМЕЩЕНИЕ — SEGEZHA АФК Система - шанс на рост еще есть

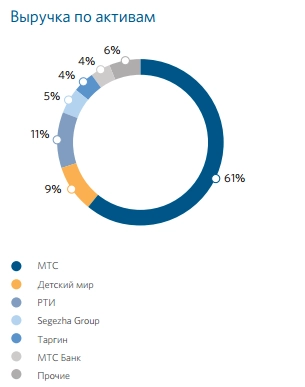

АФК Система - шанс на рост еще естьАФК Система провела отличный год. Показатели компании увеличились, как и стоимость акций. За 2020 год акции удвоились, не оставляя шансов войти в актив по приемлемым ценам. Разбор Системы проведем в разрезе результатов ее дочерних предприятий, а начнем с самого доходного актива.

МТС

Компания завершила год на позитивной ноте. Выручка МТС увеличилась на 5,2% до 495 млрд рублей благодаря росту мобильной сервисной выручки. Скорр. чистая прибыль в доле АФК составила 31,8 млрд рублей, увеличившись на 25% год к году. Экосистема продолжает развиваться, но остается еще в зачатке. Основным драйвером роста по-прежнему остаются дивиденды, которые превышают среднерыночную доходность.

Еще больше аналитики в моем Telegram: ИнвестТема

Агрохолдинг Степь

Один из крупнейших российских сельскохозяйственных холдингов и землевладельцев нарастил выручку на 15,2% до 32,8 млрд рублей. Выросли практически все сегменты бизнеса. Чистая прибыль в доле АФК составила 3,9% против убытка годом ранее. Перспективы сегмент, который выходит на прибыль, но еще не готов к листингу на Мосбирже.

Авто-репост. Читать в блоге >>>

если книга заявок по IPO Сегежа покрыта полностью, то почему минимальная сумма для участия в IPO с 50тыс руб уменьшилась до 10тыс руб? просто интересно :)

Max Otto Stierlitz, очевидно, кто-то лукавит и книга нифига не распродана (а спроса нет, тк раздают опять по верхушкам без премии за риск для инвесторов — интересная цена 7.75, а не 10.25)

А разве не с 500 до 100 снизили? мне помнится такой порядок цифр

Vadim A, не, с 50к до 10к…

если книга заявок по IPO Сегежа покрыта полностью, то почему минимальная сумма для участия в IPO с 50тыс руб уменьшилась до 10тыс руб? просто интересно :)

Max Otto Stierlitz, очевидно, кто-то лукавит и книга нифига не распродана (а спроса нет, тк раздают опять по верхушкам без премии за риск для инвесторов — интересная цена 7.75, а не 10.25)

А разве не с 500 до 100 снизили? мне помнится такой порядок цифр если книга заявок по IPO Сегежа покрыта полностью, то почему минимальная сумма для участия в IPO с 50тыс руб уменьшилась до 10тыс руб? просто интересно :)

если книга заявок по IPO Сегежа покрыта полностью, то почему минимальная сумма для участия в IPO с 50тыс руб уменьшилась до 10тыс руб? просто интересно :) Мои лучшие и худшие сделки за 5 лет по акциям РФ

Мои лучшие и худшие сделки за 5 лет по акциям РФРешил написать небольшой пост со своими прибыльными сделками и убыточными, думаю, будет интересно.

📈АФК Система. Это лучшая была идея за весь период, часть позиции я уже зафиксировал, а часть продолжаю держать. Прибыль составляет 335% за 2,5 года. Идея была понятная, но и не без рисков. Компанию прилично потрепало, в 2014 году у Евтушенкова отобрали Башнефть, в 2017 году прилетел штраф еще за нее же в размере 100 млрд. руб. Ходило много слухов про возможные санкции против Владимира Петровича, но лучшей идеей оказалось просто держать акции, абстрагироваться от всего новостного шума и подкупать на падениях. Сейчас средняя цена покупки составляет 8,4 руб.

📈Северсталь. Мы часто говорим про данную компанию, что она лучшая в секторе, а Мордашов является фигурой, приближенной к Путину. Это несет определенные риски в виде возможных санкций, но у компании нет зарубежных активов, что не так страшно. Я часть позиции также зафиксировал, около 60% доли продолжаю держать, текущая доходность составляет 125% за 14 месяцев. Сейчас компания поймала тренд, ее маржинальность позитивно влияет на прибыль и FCF, а вместе с ними и на дивиденды. Несмотря на то, что акции немного отставали от НЛМК, с начала текущего года рост составляет 40% (НЛМК — 27%, ММК — 21%).

Авто-репост. Читать в блоге >>> Хорошая отчетность Segezha Group поможет компании успешно выйти на IPO - Финам

Хорошая отчетность Segezha Group поможет компании успешно выйти на IPO - Финам

Сегодня, незадолго перед проведением IPO на Московской бирже, которое ожидается в период по 28 апреля включительно, лесопромышленный холдинг Segezha Group опубликовал отчетность за 1 кв. 2021 г. Данные компании совпали с нашим прогнозом по компании на 2021 год, из которого мы исходили при оценке акций Segezha Group перед IPO.

Консолидированная выручка Segezha в I квартале 2021 г. по МСФО увеличилась по сравнению с аналогичным периодом прошлого года на 27,4% и составила 18,2 млрд руб. Показатель OIBDA вырос на 93,5% г/г до 5 млрд руб. Рентабельность по OIBDA составила 27,6%, что является самым высоким показателем в отрасли.

Мы в целом позитивно оцениваем перспективы Segezha Group после IPO. Компания намерена разместить до 3 870 967 742 новых акций, что составляет 32,4% от количества ранее выпущенных акций. Ценовой диапазон предложения объявлен на уровне от 7,75 руб. до 10,25 руб. за одну акцию. Оценка, на наш взгляд, адекватная и оставляет простор для роста капитализации. Полагаем, что IPO пройдет успешно и вызовет повышенный интерес инвесторов, поскольку это первый представитель данного сектора на российском фондовом рынке. Игроки, как правило, с энтузиазмом принимают первые бумаги новых секторов, и это может обеспечить спекулятивный рост стоимости акций после размещения.

Мы полагаем, что IPO ПАО «Сегежа Групп» может быть интересно инвесторам, которые ищут бумаги растущей компании, работающей в растущей отрасли и в условиях растущего рынка. Вместе с тем, стоит учесть, что бумага вряд ли будут претендовать на статус «голубой фишки». Есть риск, что ликвидность акций на регулярны торгах может оказаться не очень высокой.

Калачев Алексей

ГК «Финам»

Авто-репост. Читать в блоге >>> Лицом на сервер

Лицом на сервер

Huawei договорилась с отечественным производителем телекоммуникационного оборудования «Ситроникс» о совместной разработке серверов под брендом, узнал “Ъ” из Telegram-канала «Все о блокчейн, мозге, цифровой экономике». Представители компаний подтвердили эту информацию.

www.kommersant.ru/doc/4783658 22 апреля. ИНТЕРФАКС — Неаудированная выручка агрохолдинга «Степь» (входит в АФК «Система» (MOEX: AFKS)) в первом квартале 2021 года составила 6,8 млрд рублей, что на 40% больше, чем годом ранее (4,8 млрд рублей), сообщает компания.

22 апреля. ИНТЕРФАКС — Неаудированная выручка агрохолдинга «Степь» (входит в АФК «Система» (MOEX: AFKS)) в первом квартале 2021 года составила 6,8 млрд рублей, что на 40% больше, чем годом ранее (4,8 млрд рублей), сообщает компания.

Неаудированная OIBDA выросла более чем на 50%.

«Рост выручки обеспечен за счет увеличения масштабов бизнеса, наращивания объема экспорта, применения эффективной торговой стратегии и увеличения объема производства молока», — говорится в пресс-релизе.

Как заявил генеральный директор агрохолдинга Андрей Недужко, слова которого приведены в сообщении, посевная кампания идет высокими темпами, несмотря на обильные осадки. «Озимый клин успешно вышел из зимовки, объем пересева составил менее 1% от всей площади, а большое количество осадков позволило накопить в метровом слое почвы столь необходимую после аномально засушливой осени влагу», — сказал он.

По его словам, последние два года уборка озимых начиналась раньше. «Однако в текущем сезоне, исходя из складывающихся агроклиматических условий и фазы развития озимой пшеницы, мы ожидаем смещение сроков уборки по югу на более поздние сроки, ориентировочно на одну-две недели, что необходимо учитывать при формировании экспортных контрактов», — предупредил Недужко.

Глава холдинга отметил и существенное смещение сроков сева некоторых культур. «Например, по сахарной свекле мы видим смещение до одного месяца относительно прошлого года», — сказал он.

Агрохолдинг «Степь» — один из крупнейших российских агрохолдингов, занимается растениеводством, садоводством, владеет молочными фермами, тепличным комбинатом, занимается оптовой торговлей сахаром и бакалеей.

В 2020 году выручка холдинга составила 32,8 млрд рублей, что на 15,2% больше, чем годом ранее. OIBDA выросла до 9,3 млрд рублей против 4,2 млрд рублей в 2019 году, чистая прибыль составила 3,9 млрд рублей против 584 млн рублей чистого убытка в 2019 году. Segezha Group может привлечь в ходе размещения от 30 до 39,7 млрд рублей - Промсвязьбанк

Segezha Group может привлечь в ходе размещения от 30 до 39,7 млрд рублей - Промсвязьбанк

Лесопромышленный холдинг Segezha Group объявил предварительный ценовой диапазон на уровне 7,75-10,25 рублей за акцию для IPO на Московской бирже. Компания намерена разместить новые акции в объеме до 32,4% от ранее размещенных и привлечь от 30 до 39,7 млрд рублей. С 21 апреля компания начинает формирование книги заявок, окончательная цена будет определена приблизительно 28 апреля. Мы считаем, что объявленный ценовой диапазон соответствует ожидаемому и положительно смотрим на факт размещения Segezha Group. Оцениваем стоимость холдинга в 117 млрд руб.

Установлен предварительный ценовой диапазон для IPO на Московской бирже Segezha Group на уровне 7,75-10,25 рублей за акцию. Компания намерена разместить новые акции в объеме до 32,4% от ранее размещенных (сейчас уставный капитал состоит из 11,94 млрд акций). Если предположить, что IPO пройдет по максимально заявленным параметрам, то компания может привлечь в ходе размещения от 30 до 39,7 млрд рублей, что соответствует ранее озвученному диапазону. Предполагаемая рыночная капитализация Segezha Group может составить 122,5-152,4 млрд рублей (при расчете привлечения 30 млрд рублей).

С 21 апреля компания начинает формирование книги заявок, окончательная цена предложения будет определена по окончании процесса — приблизительно 28 апреля. Ожидается, что торги акциями Segezha Group на Мосбирже начнутся с 28 апреля под тикером SGZH. Привлеченные в рамках IPO средства компания планирует направить на финансирование инвестпрограммы и оптимизацию долговой нагрузки холдинга.

Также есть предварительные операционные результаты деятельности Segezha Group. Выручка по итогам 1 кв. 2021 года может вырасти на 25,9-29,4% г/г и составит порядка 18-18,5 млрд рублей, говорится в сообщении компании. OIBDA за отчетный период может увеличиться в 1,8-2 раза и составить от 4,7 млрд руб. до 5,3 млрд руб., а рентабельность по OIBDA прогнозируется на уровне 25,4-29,4%. Рост показателей связан с увеличением цен на ключевую продукцию Segezha Group. Компания планирует представить итоговые финансовые результаты за 1 кв. 23 апреля.

Мы считаем, что объявленный ценовой диапазон соответствует ожидаемому. С учетом операционных результатов 2020 г. и ожидаемых в 1 кв. 2021 г. мы переоценили Segezha Group в большую сторону — до 117 млрд руб. (9,8 руб. за акцию исходя из текущего уставного капитала) против 96 млрд руб., полученных нами ранее. Однако наша оценка стоимости компании ниже, чем в случае 100% размещения по объявленной цене. В целом мы оцениваем Segezha Group как компанию перспективную и рекомендуем участвовать в IPO. Мы видим перспективы роста холдинга и возможности укрепить лидирующие позиции по ряду направлений производства пиломатериалов и лесозаготовки с высокой добавленной стоимостью.

Теличко Людмила

«Промсвязьбанк»

Авто-репост. Читать в блоге >>> Акции Segezha Group будут интересны стратегическим инвесторам - Фридом Финанс

Акции Segezha Group будут интересны стратегическим инвесторам - Фридом Финанс

Segezha Group повысила оценку IPO, диапазон составляет 122-152 млрд руб. (7,75-10,25 за акцию). Это объясняется, прежде всего, ожиданиями хороших результатов за 1 квартал. Они будут опубликованы в пятницу, до даты IPO. Улучшение прогноза объясняется ростом цен на пиломатериалы, брус, фанеру и другие виды продукции до 48% за год. Это обеспечит рост выручки до 18-18,5 млрд руб. в 1-м квартале, а маржа показателя OIBDA увеличится до 25-30% по сравнению с 18% годом ранее.

Другим поводом является стратегия компании, направленная на рост производства. Сейчас у Segezha Group ведущие позиции по некоторым направлениям, крупнейший лесной банк, но в будущем планируется увеличить лесопереработку и производственные мощности бумажных фабрик. Стратегия также предусматривает удержание долговой нагрузки ниже 2х OIBDA и выплату 70-100% свободного денежного потока акционерам. Дивиденд ожидается на уровне 3-5 млрд руб., что соответствует доходности 2-4,5% к оценке на размещении.

На наш взгляд, бумага будет интересна стратегическим инвесторам, но спрос со стороны розничных клиентов будет невысоким. Обусловлено это преимущественно тем, что как бы ни успешно шел бизнес, акции займут место в 3 эшелоне и вряд ли войдут в престижные индексы. После IPO не стоит рассчитывать на высокий апсайд, не исключаю, что размещение пройдет в нижней половине диапазона.

Ващенко Георгий

ИК «Фридом Финанс»

Авто-репост. Читать в блоге >>> ВЗГЛЯД: «Финам» открыл торговую идею: покупать акции АФК «Система» с целью 38 руб

ВЗГЛЯД: «Финам» открыл торговую идею: покупать акции АФК «Система» с целью 38 руб

АФК Система - факторы роста и падения акций

- Одна из лучших компаний в плане отношения к миноритариям, стремится к прозрачной дивидендной политике как в материнской, так и в дочерних компаниях. (14.06.2017)

- Удачная конъюнктура рынка в 2021 году позволила Системе монетизировать свои разнообразные активы, вывести на биржу OZON, Сегежа. (08.07.2021)

- до 17 сентября 2022 года действует программа выкупа акций на 7 млрд рублей (08.07.2021)

- В 2022 году компания может провести IPO Медси, Агрохолдинга Степь и Биннофарма, что будет способствовать высвобождению акционерной стоимости АФК (01.01.2022)

- уровень долговой нагрузки: за вычетом гудвила и прочих нематериальных активов собственный капитал системы составляет минус! 50млрд. ₽ (на 31.12.2021) при активах 1,7 трл. ₽. (10.06.2022)

АФК Система - описание компании

ОАО «Акционерная финансовая корпорация „Система“ (АФК „Система“, ИНН 7703104630) — публичная диверсифицированная корпорация, обслуживающая более 100 млн потребителей в таких отраслях, как телекоммуникации, высокие технологии, ТЭК, радио и космические технологии, банковские услуги, розничная торговля, масс-медиа, туризм и медицинские услуги. Компания основана в 1993 году.

Уставный капитал АФК „Система“ составляет 868.5 млн руб. и разделён на 9.65 млрд обыкновенных акций номиналом 0.09 руб. Основной акционер — Владимир Евтушенков.

Чистая прибыль АФК „Система“ по РСБУ за 9 месяцев 2015 года составила 89.799 млрд руб. против убытка в 74.773 млрд руб. годом ранее.

Чем владеет АФК Система?

53% МТС

87% МТС Банк

73% Сегежа Груп (бумага)

100% Медси

91% БЭСК

66% Интурист

85% РТИ

33,4% ozon.ru

50% СГ Транс

100% Таргин

57% SSTL

100% Группа Кронштадт

40% Concept Group

50% RZ Agro

100% Агрохолдинг Степь

http://www.sistema.ru/

годовой отчет 2015

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций