Результаты ИК Иволга Капитал как облигационного организатора за апрель. Портфель 14,2 млрд.р., месячный доход держателей - 162 млн.р.

Портфель организованных нами облигационных выпусков (сумма облигаций в обращении) за апрель вырос более чем на 800 млн.р., до 14,2 млрд.р. Портфель непрерывно увеличивается с прошлого ноября. Но до максимума, поставленного еще в декабре 2021 года (15,6 млрд.р.) далеко.

Доход, который совокупно получили держатели этого портфеля в апреле – 162 млн.р. И это рекорд.

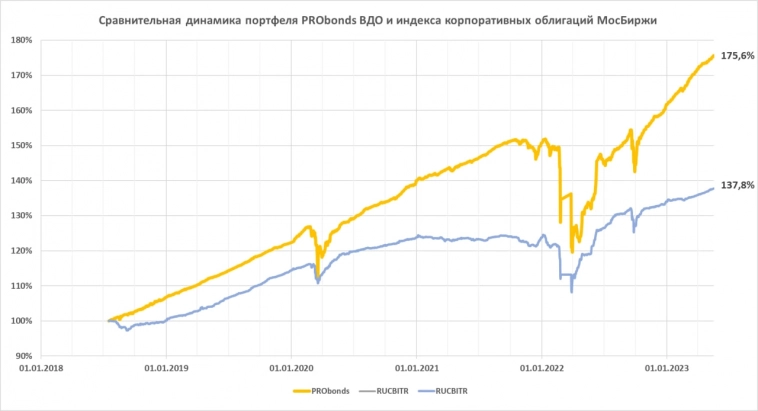

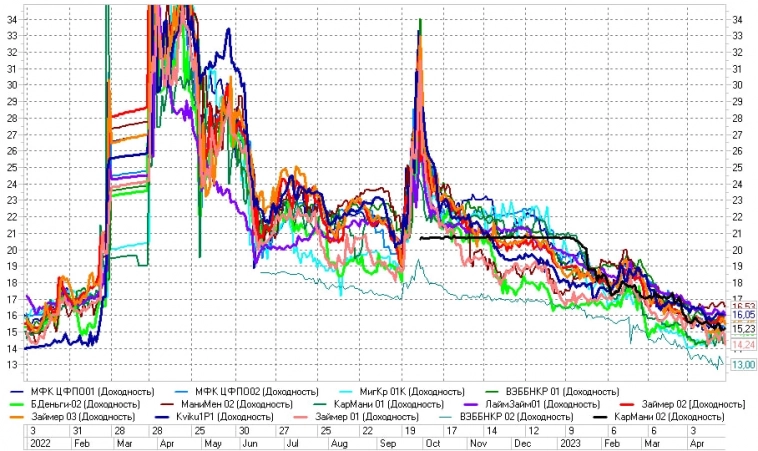

Оценка доходности всего портфеля организованных нами облигационных выпусков (которую мы считаем как отношение накопленного результата к средней сумме портфеля) – 3,1% годовых. Это накопленное значение за все время существования Иволги. Дефолты начала прошлого года отправили доходность вниз примерно на 10% годовых. И выход на адекватные рынку 7% годовых займет еще год.

Или на 2-3 месяца больше. На наших глазах разворачивается драма с УК Голдман Групп. Мы неоднократно писали о теме, здесь достаточно отметить снижение кредитного рейтинга от Эксперт РА до преддефолтного уровня С.

Среди организованных нами размещений на облигации УК Голдман Групп, это облигации дочек УК, ОбъединениеАгроЭлита, ТД Мясничий, ИС петролеум, приходится сейчас около 480 млн.р. Если эта сумма уйдет в дефолт, нынешними темпами на ее восстановление за счет купонов по другим облигациям понадобится 3 месяца.

Авто-репост. Читать в блоге

>>>