Результаты. Наш инвестиционно-банковский бизнес медленно возвращается к пиковым значениям конца 2021 года. В марте держатели облигаций, выпуски которых мы организовали, заработали 154 млн.р. (в 2021 – 160 млн.). Весь портфель организованных нами облигаций составил 13,3 млрд.р. (в 2021 доходил до 15,6 млрд.).

Без поправки на инфляцию до докризисных максимумов портфель должен дойти только в 3 квартале, а с поправкой на нее – в лучшем случае под занавес нынешнего года.

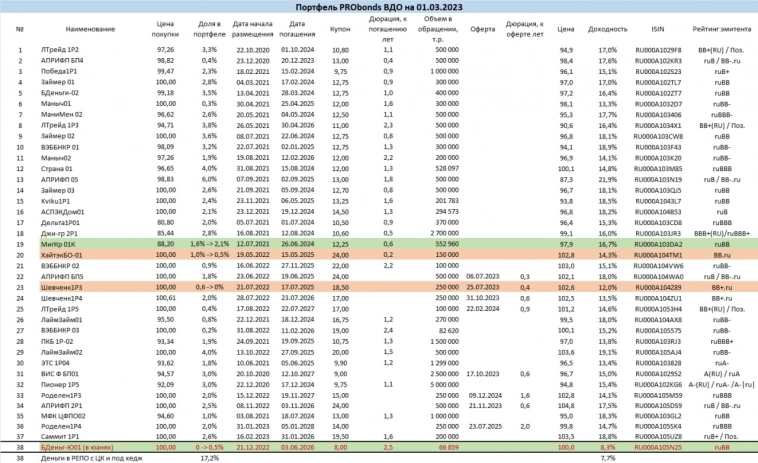

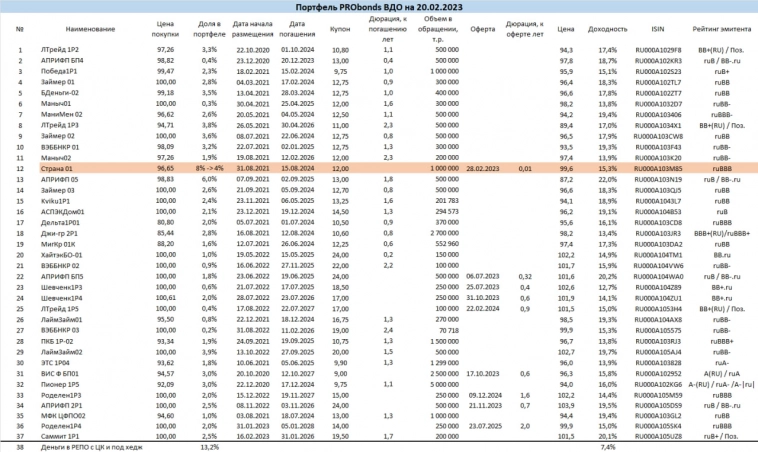

Техническая поправка. Мы немного скорректировали портфель вниз. Из него вычтено (включая накопленный доход) 175 млн.р. выпуска AAG (весь выпуск – 301 млн.р.), которые были выкуплены институциональным инвестором и фактическим со-организатором.

Риски. Не буду указывать на эмитентов и облигации, которые мы считаем проблемными, но в сумме они занимают в портфеле от 0,9 до 1,9 млрд.р. Что-то из проблемного со временем, вероятно, уйдет в дефолт. Дефолты будут сопровождать нас в дальнейшем. Но не в масштабах годичной давности, когда портфель почти одномоментно потерял 3,3 млр.р.

Авто-репост. Читать в блоге >>>