Авто-репост. Читать в блоге >>>

Высокодоходные облигации, или high yield,— это бумаги компаний без кредитного рейтинга или с кредитным рейтингом ниже инвестиционного уровня. Обычно речь идет о представителях малого и среднего бизнеса. Таким предприятиям, чтобы привлечь средства, нужно предлагать инвесторам высокую ставку.

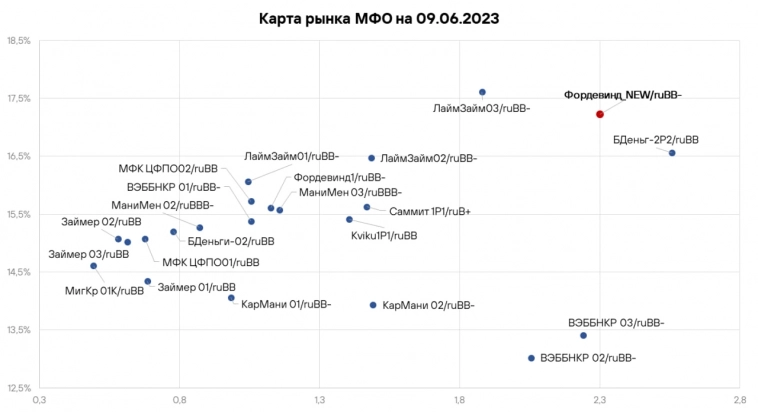

Презентация эмитента и выпуска – по ссылке. Она нетипично подробная. Отчасти потому, что бизнес Фордевинда сильно отличен от бизнеса классических крупных микрофинансовых компаний, которые выходили на рынок облигаций. В отличие от последних, Фордевинд – это формат b2b. Большие по меркам микрофинансов выдачи, в основном, более 10 млн.р., низкие по тем же меркам проценты, в среднем около 40% годовых. Клиенты – в первую очередь МСП.

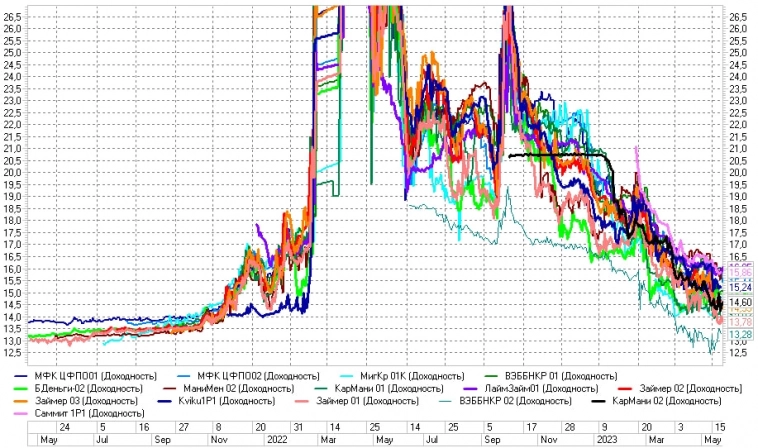

Об облигационном сегменте МФК в целом. Основная сумма размещений их облигаций третий год идет через нас. И по нашей оценке, после плотной тройки размещений, Быстроденьги, Лайм-Займ, Фордевинд, совокупно 1,8 млрд.р., отрасль на фондовый рынок долго в сопоставимых масштабах не выйдет. Заметное отличие от 2021 года, когда МФК квартал за кварталом доминировали среди первичных размещений, набив изрядную оскомину покупателям.

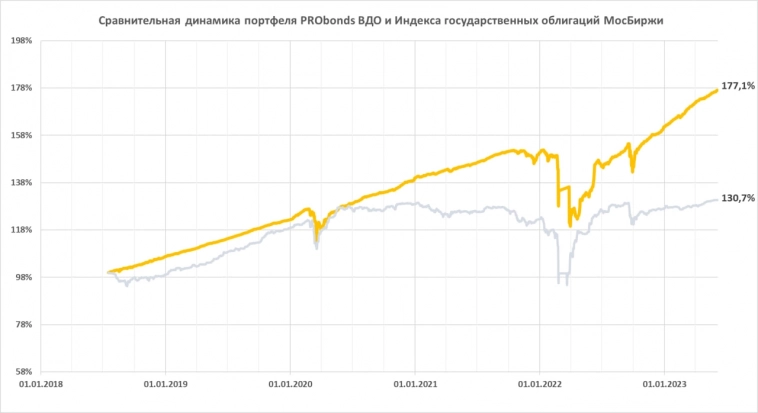

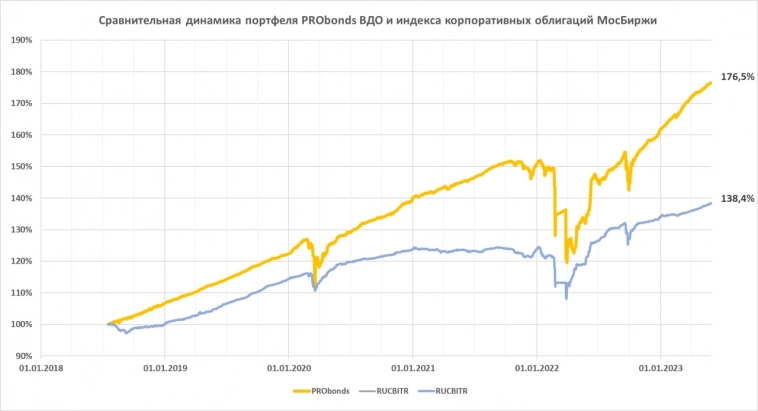

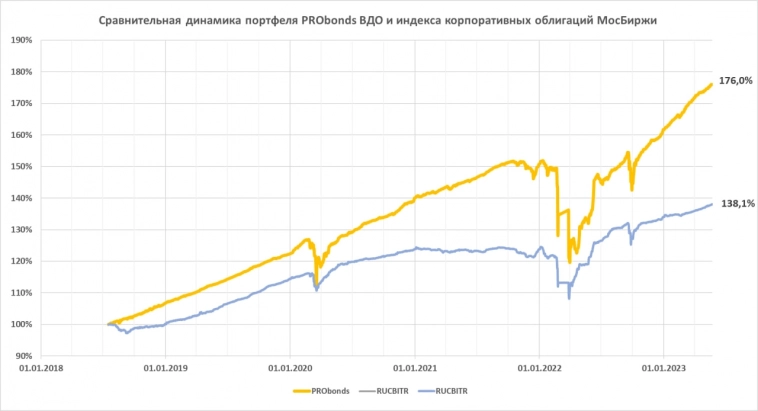

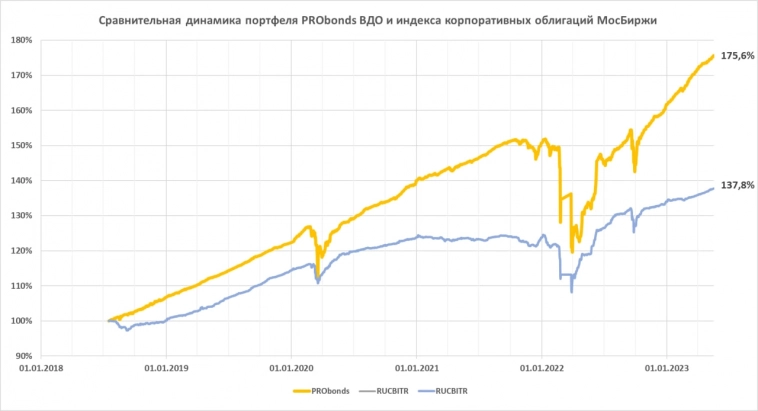

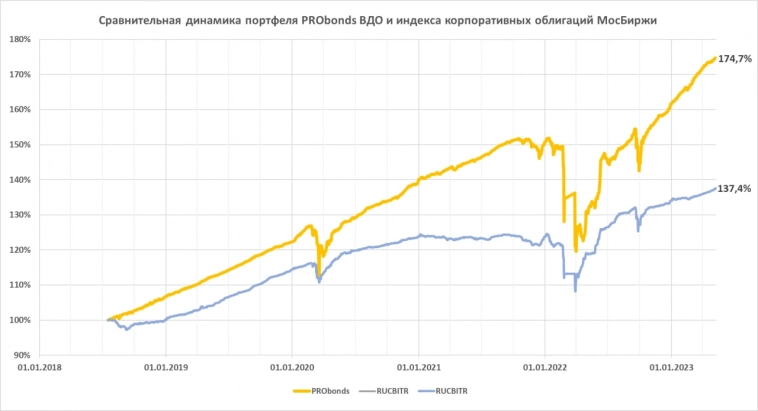

Публичный портфель PRObonds ВДО продолжает с завидной ловкостью карабкаться выше. Доход с начала 2023 года – 9,5%. Не буду загадывать, но 15% за весь год теперь не такая и абстракция. Что может сделать нынешний год лучшим в истории портфеля. Учитывая, что среднегодовой доход за почти 5 лет – около 12,4%.

Пользуясь рыночным спокойствием, продолжаем ротацию облигаций. Сохраняя заметную долю денег в РЕПО с ЦК. Доходность репуемых денег – около 7,5% годовых. А замены в облигациях дают портфелю чуть больше запаса непосредственно облигационной доходности, оставляя его коротким (дюрация портфеля, т.е. срок возврата вложенных денег – 1 год).

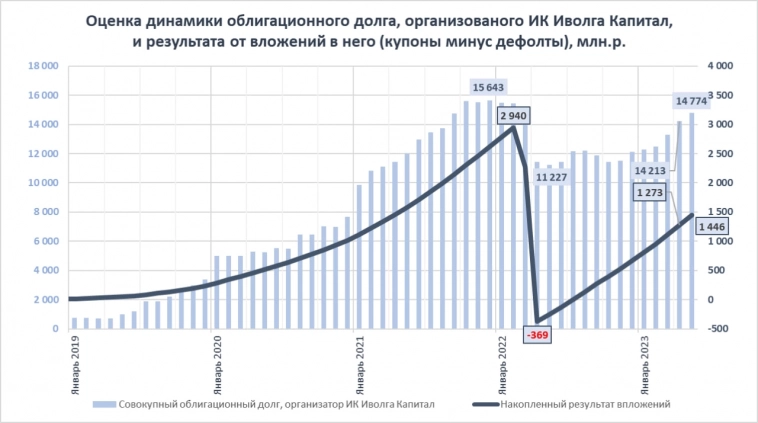

• Сумма облигаций в обращении, размещенных нами как организатором, продолжает восстанавливаться. По итогам мая она превысила 14,7 млрд.р. Прирост с начала года – 3,6 млрд.р. В конце 2021 года сумма была больше – 15,6 млрд.р., и до ее достижения при условии спокойного рынка нам нужно поработать еще месяца-два. Надеюсь, к концу года портфель превысит и 20 млрд.р.

• Совокупный доход, который выплачивается по этой сумме облигаций, на максимум уже вышел: в мае держатели заработали 173 млн.р. выплаченного или накопленного купонного дохода. Преодоление 200 млн.р. в месяц – цель нынешнего лета.

• Восстанавливается и доходность вложений в организованные Иволгой выпуски. Если разделить весь полученный с начала 2019 года от облигаций доход (купоны за минусом дефолтов) на среднюю сумму портфеля, получим примерно 3,4% годовых. Очень мало. Хотя до конца года накопленная доходность может приблизиться к 6% годовых. Что тоже мало. На конкурентные банковским депозитам отметки, 7-9% годовых, мы выйдем, вероятно, только в будущем году.

Портфель PRObonds ВДО преодолел 9%-ную отметку дохода с начала года. Таргет на весь нынешний год – 14% — всё ближе. Если рынок останется более-менее спокойным, то замахиваться можно будет и на 15-16%. Но говорить об этом рано.

Прирост портфеля за последние 365 дней – 31%, за время ведения портфеля, с июля 2018 – 76,5%.

Внутренняя доходность портфеля, по которой можно ориентироваться на результат ближайших месяцев – 13,3%. Значительно ниже, чем раньше. Значительно выше депозитных ставок. К тому же новые позиции должны добавить портфелю доходности.

Портфель имеет средневзвешенный кредитный рейтинг ВВВ, что оставляет его строго в сегменте ВДО. Но на верхней рейтинговой ступени сегмента. Потому не считаю, что против доходности стоят избыточные риски.

Сделки.

Два не новых, но усиливающихся вывода.

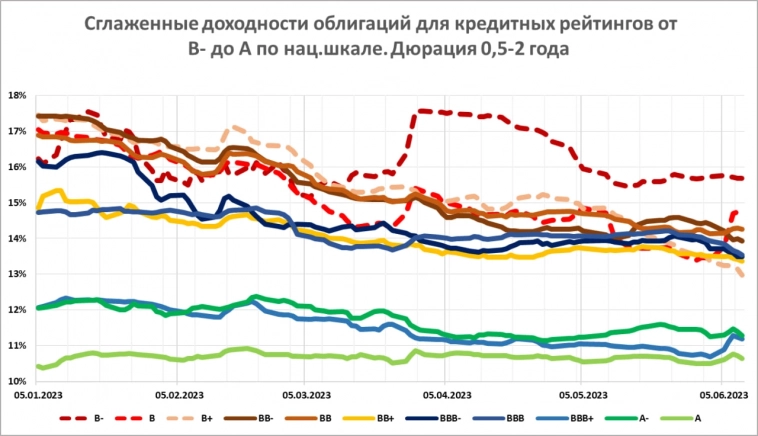

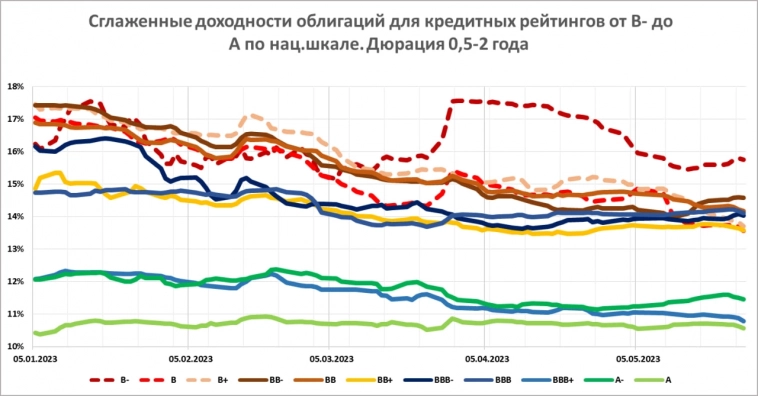

Первый. Доходности всех подряд ВДО (рейтинги от В- до ВВВ) собрались почти в точку, и это говорит о крайнем спокойствии рынка. То, что ВДО остаются заметно доходнее депозитов и денежного рынка, хорошо, но положения не оправдывает. Либо избыток новых размещений начнет давить на доходности менее качественных бумаг вверх и на цены вниз, либо общая коррекция рынка однажды больно отразится на высокодоходном сегменте. Либо, вероятнее того и другого, дефолты распределят доходности по более справедливой шкале.

Второй, в уточнение первого. Если доходности рейтингов В и В+ равны или ниже доходностей ВВВ- и ВВВ, то в сегменте «сингл би» делать нечего. Верещагин, уходи с баркаса. Риски между 6 рейтинговыми ступенями слишком не равны.

Обновление результатов индивидуального доверительного управления в ИК Иволга Капитал.

• Число счетов под управлением – 83, совокупные активы превысили 500 млн.р. (519 млн.р., прирост на 160 млн.р. с начала года).

• Средняя доходность в % годовых вне зависимости от срока обслуживания счета – 16,3%, по нашей оценке (в оценке учтены счета, открытые не позднее 30 ноября 2022 года). В оценке доходности учтены списанные комиссии и в основной части учтено списание НДФЛ.

• Все счета в ДУ прибыльны. При этом приведенные 16,3% — средняя величина не только для сроков, но и для всех типов стратегий. Типов три: высокодоходные облигации, РЕПО с ЦК, денежный рынок + спекуляции. Последние две менее доходны, первая более доходна и более волатильна.

Вчера мы анонсировали размещение облигационного выпуска МФК Быстроденьги (ruBB, 300 млн.р., дюрация ~3 года, YTM 17.2%). Обычный небольшой выпуск, но в отличие от предыдущих размещений МФО последних 1,5 лет, этот, похоже, открывает целую серию выходов микрофинансовых компаний на рынок.

Микрофинансы – одна из наиболее емких групп заемщиков. Соперничающая с девелоперами. Но в отличие от них более самостоятельная, без банковской и льготной обвязки. То, что ее не давно почти не было на облигационном рынке – вопрос арифметический, занимать было слишком дорого и сложно.

И потому некоторым парадоксом кажутся и новые ставки МФК. У Быстроденег ожидаемый купон 16% (доходность выше) при рейтинге ruBB. Взглянем динамику доходностей МФО (на графике) и не увидим там подобных значений. В моем понимании мы там видим искривление рынка, почти лишенного предложения.

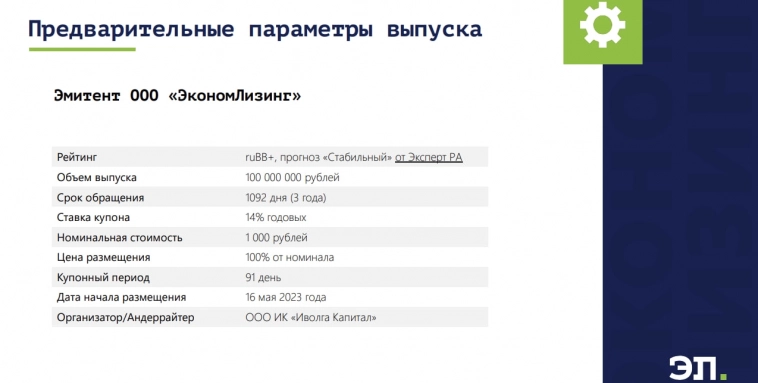

Маленькие суммы можно пробовать занимать дешево. Размещение Эконом-Лизинга (ruBB, 100 млн.р., дюрация ~2,5 года, YTM 14,75%) этому пример: первые 70 млн.р. привлечены легко, затем спрос инвесторов закончился.

Сегодня состоится допразмещение выпуска облигаций АПРИ ФП БО-002Р-02 (ruB/BB-.ru, сумма основного выпуска 750 млн… р., купон 18% годовых).

Цена допразмещения — 100,5% от номинала. Все прочие параметры допразмещения полностью соответствуют парамертам основного выпуска.

Cумма допразмещения — 75 млн.р. по номинальной стоимости облигаций. Т.е. 1/10 начальной суммы выпуска.

После допразмещения номинальная сумма выпуска увеличится до, максимум, 825 млн.р.

Поскольку сумма допразмещения незначительна, то поданные заявки могут быть исполнены частично, в т.ч. предварительные заявки, поданные до начала допразмещения.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf

АО АПРИ «Флай Плэнинг» публикует операционные результаты за 1 квартал 2023 года

Текст опубликован на сервере раскрытия информации (источник):

Общий объем продаж в 1 кв.2023 года составил более 1,9 млрд. руб. (+27% к 1 кв. 2022)

Рост объемов продаж в абсолютном выражении обеспечен как ростом объемов продаж в натуральной величине, так и существенным увеличением средней стоимости квадратного метра (с 68 тыс.руб. в 1 кв.2022 года, до 94 тыс.руб. в 1 кв.2023 года).

В первом квартале 2023 года стартовали продажи на новом для Группы рынке – проект «Привилегия» в Екатеринбурге

В Челябинске в активную стадию реализации перешел проект Притяжение. Строительство многоэтажного жилья комфорт класса, общая площадь более 500 тыс кв.м., первая очередь строительства более 100 тыс. кв.м.

Спрос на рынке недвижимости и цена реализации жилья существенно зависит от степени развития инфраструктуры проекта. В рамках реализации собственных проектов группа продолжает развитие социальной, бытовой и культурно-досуговой инфраструктуры. В микрорайоне «ТвояПривилегия» г. Челябинск в январе 2023 года введена в эксплуатацию и открыла двери муниципальная школа «IT-лицей» на 1100 мест, что увеличило спрос на недвижимость среди семей имеющих детей школьного возраста. Ведется проектирование второй аналогичной школы.

Результаты портфеля PRObonds ВДО (с учетом комиссий, до вычета НДФЛ):

• Среднегодовая доходность с июля 2019 года: 12,4%,

• Доход за последние 365 дней: 32,7%,

• Доход с начала 2023 года: 8,8%.

До ориентира дохода в нынешнем году, 14%, остается совсем немного. И растут шансы, что портфель заработает больше.

Портфель остается консервативным: много денег (17% от активов размещается в РЕПО с ЦК), короткий (дюрация 1 год), высокий рейтинг по меркам ВДО (ВВВ по нацшкале). Очевидно, мы где-то недозарабатываем. Но если или когда рынок получит просадку, должны пострадать от нее в наименьшей степени. А я всегда за сохранность нервов. Кстати, переигрывать рынок это не мешает, постепенно портфель PRObonds ВДО оставил позади и Индекс ВДО, который рассчитывает агентство Cbonds.

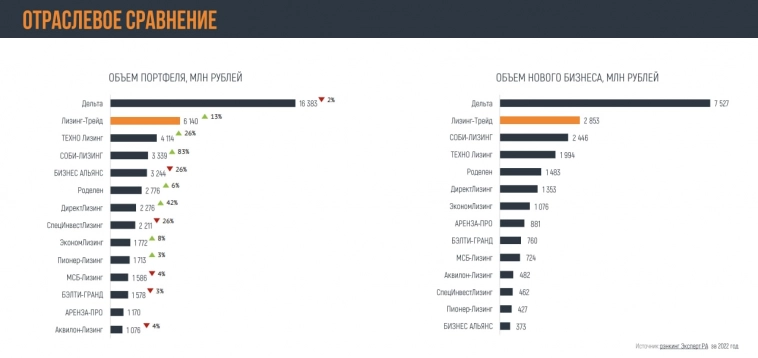

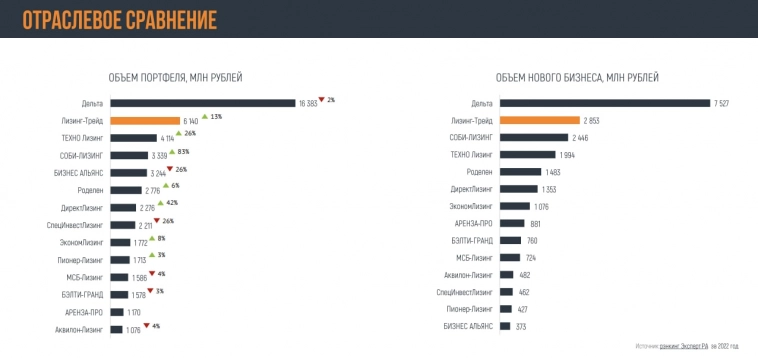

Сегодня начнется размещение нового выпуска Лизинг-Трейда (BB+(RU), 200 млн.р., дюрация ~3,5 года, YTM 15,5%). И, скорее, он портфель пополнит. В июне мы планируем размещение еще 3 выпусков облигаций, что тоже найдет отражение в портфеле.

Завтра 23 мая начнется размещение 8-го выпуска облигаций ООО «Лизинг-Трейд»

Обобщенные параметры выпуска:

• Кредитный рейтинг эмитента: BB+(RU) от АКРА с «позитивным» прогнозом

• Сумма: 200 млн.р.

• Купон / доходность: 14,5% / 15,5% годовых

• Купонный период: 30 дней

• Дюрация: ~3,5 года (5 лет до погашения, амортизация 2 последних года)

Организатор выпуска ИК Иволга Капитал

Скрипт для участия в первичном размещении:

• полное / краткое наименование: Лизинг-Трейд 001P-08 / ЛТрейд 1P8

• ISIN: RU000A106987

• контрагент (партнер): ИВОЛГАКАП [MC0478600000]

• режим торгов: первичное размещение

• код расчетов: Z0

• цена: 100% от номинала (номинал 1 000 р.)

Время приема заявок 23 мая:

С 10:00 до 13:00 МСК, с 16:45 до 18:30 МСК (с перерывом на клиринг)

_______________________

!!! Пожалуйста, после выставления заявки обязательно направьте ее номер и Ваши фамилию и имя в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf

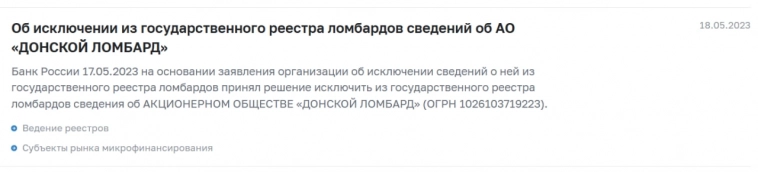

АО «Донской Ломбард» закрывает бизнес и выходит из реестра ломбардов.

Сообщение об этом публикует Банк России: www.cbr.ru/rbr/rbr_fr/

Ранее «Донской Ломбард» неоднократно раскрывал информацию о продаже портфеля, а также провел оферту по облигациям по 100% от номинала.

По информации директора компании Карена Хачатуряна, в настоящий момент на счете компании находится около 200 млн рублей свободных денег, что примерно вчетверо превышает оставшуюся сумму облигационного долга. Обслуживание и погашение дебютного и единственного для для ломбарда выпуска облигаций планируются в срок и в полном объеме.

О причинах и последствиях такого решения мы поговорили с эмитентом в недавнем эфире: www.youtube.com/live/tZDe0P-frKE?feature=share

Дата погашения выпуска облигаций АО «Донской Ломбард» — 2 сентября нынешнего года. 150-миллионный выпуск был размещен в сентябре 2020 года с купонной ставкой 13% и на данный момент амортизирован на 2/3.

На 23 мая намечено размещения 8-го выпуска облигаций ООО «Лизинг-Трейд» (https://t.me/probonds/9582)

Обобщенные параметры выпуска:

• Кредитный рейтинг эмитента: BB+(RU) от АКРА с «позитивным» прогнозом

• Сумма: 200 млн.р.

• Купон / доходность: 14,5% / 15,5% годовых

• Купонный период: 30 дней

• Дюрация: ~3,5 года (5 лет до погашения, амортизация 2 последних года)

Организатор выпуска ИК Иволга Капитал

Портфель PRObonds ВДО продолжает карабкаться вверх. Что на нынешнем рынке кажется несложным. С начала года портфель принес 8,6%. До цели на год, а это 14%, остается 5,4% и 7,5 месяцев. Есть шанс сделать больше. Среднегодовая доходность за неполные 5 лет ведения портфеля, учитывая комиссии – 12,3% (10,7% после вычета стандартного НДФЛ).

Основные характеристики портфеля:

• Внутренняя доходность: 13,3%,

• Дюрация: 1 год,

• Кредитный рейтинг: ВВВ по нац.шкале.

На 16 мая намечено размещение нового выпуска облигаций ООО «ЭкономЛизинг»

Обобщенные параметры выпуска:

— Рейтинг эмитента: ruBB+ от Эксперт РА,

— Размер выпуска: 100 млн.р.,

— Срок до погашения: 3 года (1 092 дня),

— Периодичность купона: 91 день,

— Ставка купона / доходность: 14,00% / 14,75% годовых,

Организатор выпуска: ИК «Иволга Капитал»

Для участия в размещении необходимо подать заявку в произвольной форме, указав Ваши фамилию и имя, количество облигаций и Вашего брокера, через телеграм-бот ИК Иволга Капитал: @ivolgacapital_bot

В ходе размещения приоритет будет отдаваться заявкам, подтвержденным через телеграм-бот

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Наш публичный портфель PRObonds ВДО продолжает поступательное движение вверх. Росту без коррекций уже 7,5 месяцев. Периоды непрерывного повышения бывали и продолжительнее, но в этот раз рекордна скорость роста.

В цифрах о результатах. С мая по май портфель вырос 31%. Средняя годовая доходность за почти 5 лет ведения портфеля – 12,3% (это с учетом комиссий, но до НДФЛ; если вычесть НДФЛ, получим 10,7%). С июля 2018 года портфель прибавил 74%. С начала 2023 года прирост 8%.

Основные характеристики портфеля PRObonds ВДО на 10 мая:

• Кредитный рейтинг портфеля: ВВВ по нац.шкале,

• Дюрация: 1 год,

• Внутренняя (ожидаемая) доходность: 13,6% годовых.

Новый формат. Новый спикер. Новые темы.

О результатах вложений в ВДО, о том, сколько мы заработали нашим клиентам в ДУ, и о том, как участвовать в наших первичных размещениях — Елена Богданова, глава фронт-офиса ИК Иволга Капитал

💬 Присоединяйтесь к прямому эфиру завтра, 11 мая, в 16:00

youtube.com/live/f_ahnTIciiE?feature=share

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Оценка средней доходности счетов доверительного управления в ИК Иволга Капитал остается вблизи 16% годовых. Это усреднение для всех счетов вне зависимости от даты их открытия. В доходности учтены наши комиссии (1% в год от активов) и, в основном, учтем НДФЛ.

Доходность ДУ, которое мы строим в основном на высокодоходных облигациях, заметно опережает доходность публичного портфеля PRObonds ВДО. Среднегодовая доходность публичного портфеля за почти 5 лет, что мы его ведем – 12,3%,

Сбор заявок на АПРИ Флай Плэнинг завершен.

Свободного объема бумаг больше нет. Выставленные сегодня до 13-30 и подтвержденные через телеграм-бот ИК Иволга Капитал заявки будут исполнены частично (ориентир аллокации — 65%). Выставленные до 13-30, но не подтвержденные через телеграм-бот ИК Иволга Капитал заявки, исполнены не будут.

Само исполнение заявок произойдет ближе к завершению сегодняшней торговой сессии.

Сегодня мы возвращаем размещение облигаций АПРИ ФП БО-002Р-02 (ruB/BB-.ru, 750 млн… р., YTM 19,2%) в привычное русло (в пятницу 28 апреля удовлетворялись только предварительные заявки, поданные в предыдущие дни).

Пожалуйста, для участия в наших первичных размещениях направляйте Ваши ФИО и номер или прочие параметры выставленной Вами заявки в наш телеграм-бот: @ivolgacapital_bot

С уважением,

ИК Иволга Капитал

Портфель организованных нами облигационных выпусков (сумма облигаций в обращении) за апрель вырос более чем на 800 млн.р., до 14,2 млрд.р. Портфель непрерывно увеличивается с прошлого ноября. Но до максимума, поставленного еще в декабре 2021 года (15,6 млрд.р.) далеко.

Доход, который совокупно получили держатели этого портфеля в апреле – 162 млн.р. И это рекорд.

Оценка доходности всего портфеля организованных нами облигационных выпусков (которую мы считаем как отношение накопленного результата к средней сумме портфеля) – 3,1% годовых. Это накопленное значение за все время существования Иволги. Дефолты начала прошлого года отправили доходность вниз примерно на 10% годовых. И выход на адекватные рынку 7% годовых займет еще год.

Или на 2-3 месяца больше. На наших глазах разворачивается драма с УК Голдман Групп. Мы неоднократно писали о теме, здесь достаточно отметить снижение кредитного рейтинга от Эксперт РА до преддефолтного уровня С.

Среди организованных нами размещений на облигации УК Голдман Групп, это облигации дочек УК, ОбъединениеАгроЭлита, ТД Мясничий, ИС петролеум, приходится сейчас около 480 млн.р. Если эта сумма уйдет в дефолт, нынешними темпами на ее восстановление за счет купонов по другим облигациям понадобится 3 месяца.