ETF

ETF — это фонд, акции которого повторяют движение цены актива, который лежит в основе фонда. Например ETF на фондовый индекс S&P500 повторяет движения индекса S&P500, так как в основе фонда — акции, которые полностью соответствуют структуре индекса.

Почему интерес к ETF растет от года к году?

- пассивные индексы переигрывают активных управляющих

- пассивный фонд берет намного меньшую комиссию

- в ETF легко зайти и выйти

Создает ETF — спонсор фонда.

Спонсор фонда определяет, какие акции будут составлять корзину акций ETF.

Изначально, институциональный инвестор кладет на депозит в ETF акции, которые составляют его структуру. Затем фонд выпускает акции, и институциональный инвестор продает их.

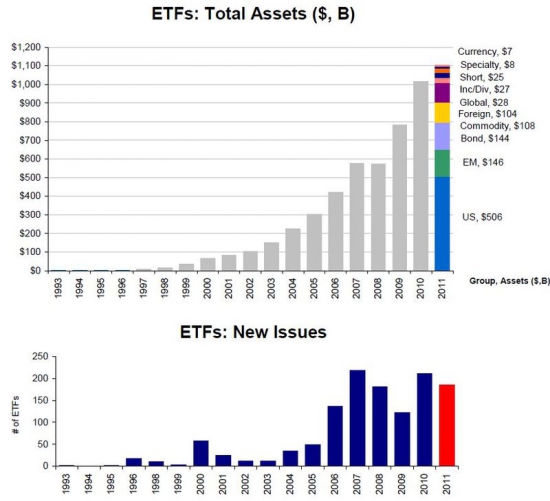

Первый ETF в США был создан в 1993 году, а в Европе — в 1999.

Активы ETF:

Ссылки:

Самостоятельное инвестирование, ETF (03.01.2011)

35 интересных фактов о ETF (+19,2к)

очники:

[1] CFA Level I, volume 4 Cororate Finance and Portfolio Management

-

GDXJ - расхождение с золотом

GDXJ - расхождение с золотом

Всем привет!

Идея для квалов… если планируете свой инвест портфель разбавить позицией в золоте, то рекомендую присмотреться к ETFу, который ориентирован на акции золотодобывающих компаний малой капитализации (тикер: GDXJ).

Как видно из сравнительного графика, на истории, когда случались расхождения

Авто-репост. Читать в блоге >>> рынок верит в долгосрочное снижение инфляции

рынок верит в долгосрочное снижение инфляцииПадение понемногу продолжается уже 3 неделю.

Видимо, крупняк верит, что долгосрочно темп инфляции снизится.На графике —

iShares TIPS BOND ETFпо дневным

(крупнейший фонд TIPS облигаций):

Обычно TIPS идeт вместе с индексами США — это гос. облигации с индексируемым на величину CPI USA номиналом и купоном (2 раза в год), т.е. должны опережать CPI USA на размер купона.

«Тело» TIP (обычно график облигаций — в % к номиналу, а этот ETF запустили в 2007г., начальное значение было 100)

обычно меняется вместе с индексами США, максимальные падения (около 15% были в 2008г. и в марте 2020г.).TIPS подходят при росте и при стабильно высокой инфляции (TIPS — в $, аналог в рублях — ОФЗ «линкеры» 52001, 52002, 52003).

При низкой инфляции и при коррекции не подходят.

Адрес в telegram@OlegTrading t.me/s/OlegTradingЧат с > 760 трейдерами tx.me/OlegTradingChat

Каналы telegram бесплатные, ничего на каналах не продаю: хобби.

C уважением,

Олег.

Авто-репост. Читать в блоге >>> Прошу помочь скорректировать ETF

Прошу помочь скорректировать ETF

Здраствуйте. Счет открыт на долгосрок (для начала лет 5) в тинькове, хочу вложиться в etf и спать спокойно. Депозит не большой, 950 баксов.

Для себя пока рассмотрел 3 разных фонда, что бы не зависеть от 1 компании.

1. Fxim от finex. Старший брат этого фонда хорошо ускакал, у нас сейчас эра цифровизации везде, так что это рынок мне понятен, как новичку :)

2. Sbmx от сбербанка. Индекс Мосбиржи. Для себя вижу так — рухнет мосбиржа, рухнет и остальное у нас. По этому вполне себе надежно.

3. tinkoff s&p. Ну тут всё ясно — 500 компаний внутри. Дублируется конечно с fxim частично, но finex хорошо ползет и сможет частями компенсировать просадки этого, возможно.

Или предложите свой вариант из 3х-4х etf в тинькофф.

Сразу отмету отдельные акции — нет времени сидеть, следить за рынком и читать тонны информации. Нужно «вложил и забыл до балансировки».

Авто-репост. Читать в блоге >>> Отток из ETF развивающихся рынков достиг 11-месячного максимума из-за проблем в Бразилии

Отток из ETF развивающихся рынков достиг 11-месячного максимума из-за проблем в Бразилии

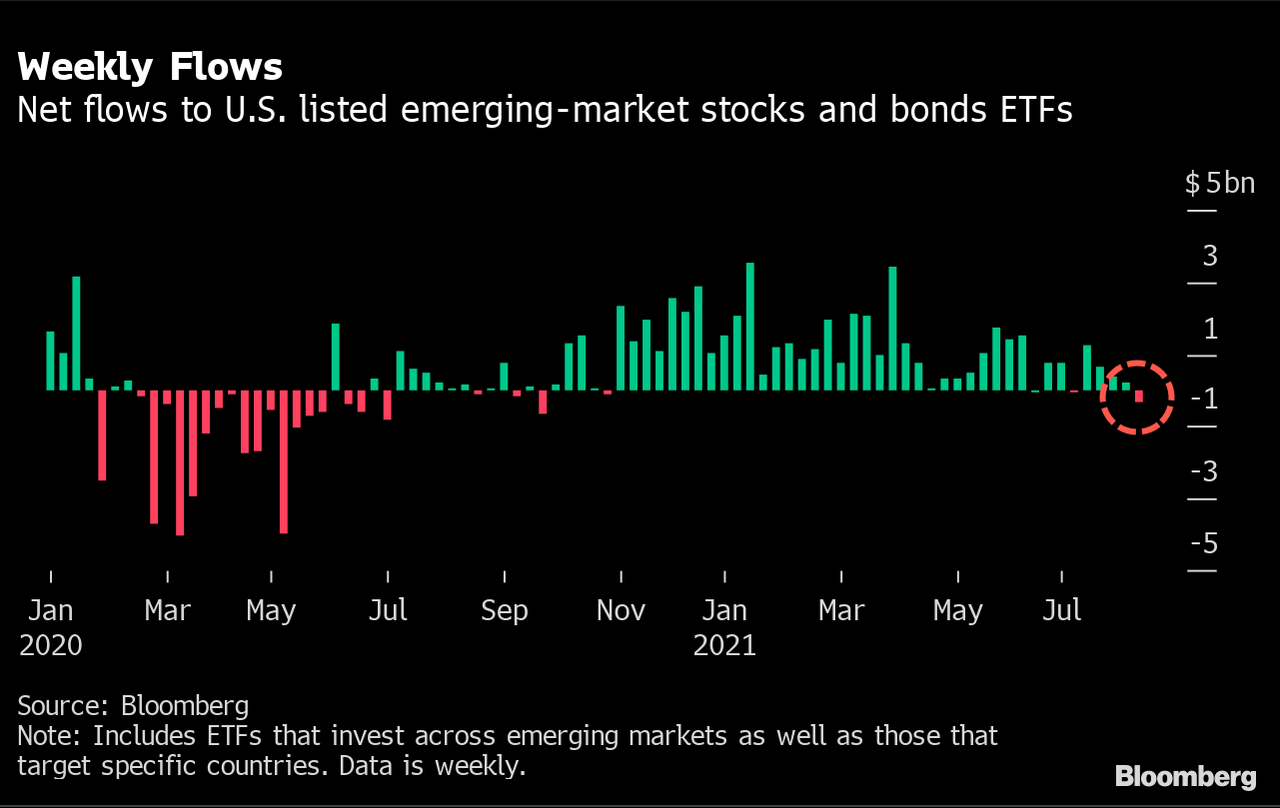

«Я думаю, что ротация с развивающихся рынков на западные может продолжиться в ближайшем будущем», — сказал недавно Дэвид Чао, стратег по глобальным рынкам Invesco. Принимая во внимание ротацию Чао с развивающихся рынков на DM, данные Bloomberg показывают, что на прошлой неделе из биржевых фондов развивающихся рынков было выведено больше всего денег за 11 месяцев благодаря растущим политическим и экономическим рискам Бразилии. Рост политической напряженности в крупнейшей экономике Латинской Америки вынудил менеджеров по управлению капиталом вывести 158,2 миллиона долларов из бразильских фондовых биржевых фондов на неделе, закончившейся 13 августа. В результате биржевые фонды развивающихся стран, зарегистрированные в США, испытали самый большой еженедельный отток с сентября прошлого года.

Данные Bloomberg также показали, что изъятия средств из фондов, инвестирующих в акции и облигации развивающихся стран, на прошлой неделе составили около 345,4 миллиона долларов по сравнению с приростом в 189,7 миллиона долларов на предыдущей неделе. iShares MSCI Brazil, или EWZ, может испытать отток средств третий месяц после того, как на прошлой неделе инвесторы вывели 131,8 миллиона долларов. Акции ETF упали в коррекцию с момента пика в конце июня, упав на 13% до 36,49 доллара в понедельник, достигнув уровней, невиданных с мая.

Данные Bloomberg также показали, что изъятия средств из фондов, инвестирующих в акции и облигации развивающихся стран, на прошлой неделе составили около 345,4 миллиона долларов по сравнению с приростом в 189,7 миллиона долларов на предыдущей неделе. iShares MSCI Brazil, или EWZ, может испытать отток средств третий месяц после того, как на прошлой неделе инвесторы вывели 131,8 миллиона долларов. Акции ETF упали в коррекцию с момента пика в конце июня, упав на 13% до 36,49 доллара в понедельник, достигнув уровней, невиданных с мая.

Авто-репост. Читать в блоге >>> Комиссия брокеров Сбер и ВТБ за операции с БПИФ и ETF. Уточнение.

Комиссия брокеров Сбер и ВТБ за операции с БПИФ и ETF. Уточнение.

Сбер не берет брокерскую комиссию за операции с БПИФами под своим управлением.

И временно не берет эту комиссию за операции с остальными БПИФами и ETF.

https://www.sberbank.ru/ru/press_center/all/article?newsID=1acd805f-b7d1-4779-8ff3-7ed6be69294f&blockID=1303®ionID=77&lang=ru&type=NEWS

ВТБ не берет брокерскую комиссию и за операции с БПИФами под своим управлением.

https://broker.vtb.ru/tariffs/

Авто-репост. Читать в блоге >>> 🔥Новый облигационный ETF с выплатой дивидендов🔥

🔥Новый облигационный ETF с выплатой дивидендов🔥На Московской бирже стартовали торги новым ETF от Финекс на облигации Fallen Angels. По сути это старый FXFA, но с двумя новыми условиями:

1) Дивиденды — второй фонд на российском рынке после RUSE с выплатой дивидендов инвесторам. Дивиденды выплачиваются 2 раза в год.

Для информации: в западных ETF вместо Dividends иногда используется термин Distribution.Полугодовой дивиденд будет рассчитан исходя из среднего уровня ключевой ставки ЦБ РФ за шесть месяцев до момента объявления дивидендов. Также к переменной части доходности добавится +150 базисных пунктов (1,5 процентного пункта) премии, отражающей спред между средней доходностью бумаг в составе портфеля облигаций и безрисковой долларовой ставкой (спред является постоянной величиной).

2) Валютное хеджирование — классическое преобразование из долларовой доходности в рублевую при помощи свопа.

🗝 Тикер: FXRD

🎯 Бенчмарк: Solactive USD Fallen Angel Issuer Capped Index

📌 Комиссия ETF: 0,7%

Авто-репост. Читать в блоге >>> Новые смарт-фонды Сбера - может я чего-то недопонимаю?

Новые смарт-фонды Сбера - может я чего-то недопонимаю?

Сбер представил новые бПИФы из серии «смарт», что умного в них, лучше вы мне скажите, ибо выглядит скорее как расчёт на несмарт инвесторов.

Смарт фонды от Сбера — это пять биржевых паевых инвестиционных фондов с разными стратегиями инвестирования: от консервативной до агрессивной.

Это инновационный инструмент инвестирования, созданный с учётом последних тенденций на рынке. С помощью смарт фондов вы можете эффективно вложить свои средства исходя из желаемого соотношения риска и потенциальной доходности, оптимально распределив риски между разными компаниями.

Каждый из смарт фондов создан на основе «умного индекса» — набора акций и облигаций, где активы подобраны с оптимальным соотношением риска и потенциальной доходности. Вы можете выбрать фонд исходя из своих собственных предпочтений и склонности к риску.

Сбер – консервативный смарт фонд (SBCS ETF) — Просто денежный рынок, репошки и облиги.

Авто-репост. Читать в блоге >>> Как за сотку стать владельцем Apple и Amazon?

Как за сотку стать владельцем Apple и Amazon?В 2020 году на фондовый рынок пришло 4,7 млн новичков, а число индивидуальных инвестиционных счетов (ИИС) на бирже выросло до 3,4 млн. До конца 2021 года еще далеко, но вполне возможно, что и 2021 год поставит новый рекорд по миграции экономически активного населения на биржевой рынок.

То, что население нашей страны стало задумываться про инвестиции куда чаще, стало уже трудно оспариваемым фактом. Однако одно дело прийти на биржу, а совсем другое – не потерять на ней часть, а возможно и все свои деньги.

Ранее мы рассмотрели такие инструменты, как акции и облигации. И те и другие вполне подойдут начинающему инвестору (Если брать ОФЗ и голубые фишки). Однако есть еще один инструмент, не требующий от Вас глубокого понимания правил игры на бирже и кропотливого труда по собиранию беспроигрышного портфеля. Этот инструмент — это фонды

Авто-репост. Читать в блоге >>> ETF

ETF

Уважаемые коллеги !

Пож-та поделитесь, те кто инвестирует в KWEB, за и против ?

Прошу, если нечего написать по-существу,

или в жизни с рождения черная полоса, не тратьте здесь свои драгоценные силы !

С уважением,

Авто-репост. Читать в блоге >>> Фонд Кэти Вуд шортят по максимуму

Фонд Кэти Вуд шортят по максимумуФонд ARKK Кэти Вуд демонстрирует рекордно большой интерес, поскольку инвесторы встали в шорты. Флагманский фонд Кэти Вуд ARK Innovation ETF установил новый рекорд по коротким позициям. Таких 12%, хотя 12% могут показаться невысокими, на самом деле они представляют собой 2,7 миллиарда долларов акций, что намного больше, чем 40 миллионов долларов, которые ARKK получил в виде коротких позиций всего год назад.

Участники рынка, по-видимому, все больше насторожены доминированием таких громких имен, как Tesla, Coinbase и Robinhood. У ARKK за последние четыре месяца, начиная с 6 апреля, чистый отток капитала в размере 1 млрд. долларов. Что касается ARKK, то в последнее время он немного вырос, поднявшись на 29,16% по сравнению с минимумом с начала года 13 мая. Однако фонд упал на 21 % если считать с пика в середине февраля. Более того, индекс ARKK на 2021 год выглядит не очень-то позитивным, прибавив всего 0,87% с начала года.Независимо от настроения скептиков, Вуд продолжает фокусироваться на миссии ARK по выявлению и извлечению выгоды из того, что, по ее мнению, является организациями, которые могут помочь обеспечить прибыль ее инвесторам в долгосрочной перспективе. Например, на данный момент Вуд приобрела Robinhood на сумму более 3 миллионов долларов. Ставка, надо заметить, сыграла. Другое дело, что благодаря Reddit.

Авто-репост. Читать в блоге >>> TIPS (гос облигации с защитой от инфляции) на этой неделе падают (обычно идут в направлении индексов) : разбираем причины.

TIPS (гос облигации с защитой от инфляции) на этой неделе падают (обычно идут в направлении индексов) : разбираем причины.

iShares TIPS BOND ETF

(крупнейший фонд TIPS облигаций):

обычно идёт вместе с индексами США — это гос. облигации с индексируемым на величину CPI USA номиналом и купоном (2 раза в год), т.е. должны опережать CPI USA на размер купона.

«Тело» TIP (обычно график облигаций — в % к номиналу, а этот ETF запустили в 2007г., начальное значение было 100)

обычно меняется вместе с индексами США, максимальные падения (около 15% были в 2008г. и в марте 2000г.).

На этой неделе TIPS (Treasury Inflation-Protected Securities) падают.

iShares TIPS BOND ETF по дневным:

Конечно, 3 — 4 дня падения ещё ни о чём не говорят.

Адрес в telegram@OlegTrading t.me/s/OlegTrading Чат с > 760 трейдерами tx.me/OlegTradingChat

Каналы telegram бесплатные,

ничего на каналах не продаю: хобби.

Пишите Ваше мнение в комментариях.

С уважением,

Олег.

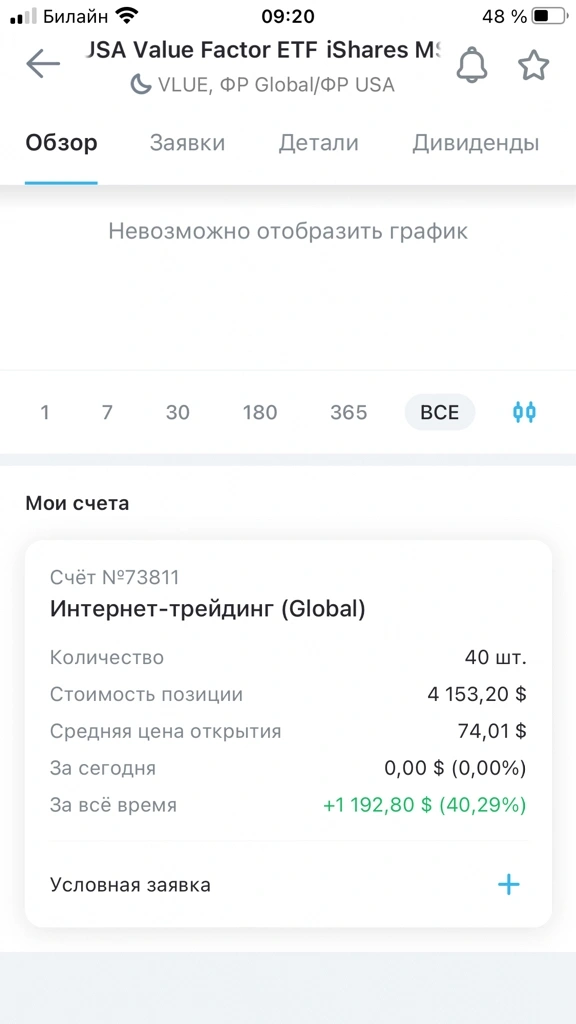

Авто-репост. Читать в блоге >>> Value etf

Value etf

Добрый день!

Ниже пример value etf, value инвестор должен смотреть на свои результаты и результаты индекса, часто средний инвестор проигрывает индексу- более 80% случаев, стоит помнить эту статистику, инвестиции через фонды удобный вариант и требует в разы меньше времени, чем подбор акции, а уж найти чемпионов среди акций это почти искусство .

Авто-репост. Читать в блоге >>>

Охватить весь мир (MSCI ACWI) своими неумелыми руками

Охватить весь мир (MSCI ACWI) своими неумелыми рукамиРешил (не спрашивайте «зачем и почему»), что часть портфеля должна следовать за MSCI ACWI Index (ACWI, глобальный рынок акций — и развитые, и развивающиеся экономики). Самый простой путь — купить соответствующий ETF: Lyxor MSCI All Country World UCITS ETF, iShares MSCI ACWI UCITS ETF, iShares MSCI ACWI ETF, SPDR MSCI ACWI IMI UCITS ETF. Вот только минимальный TER в 0.2% показался мне грабительским, ибо в индексе США занимают 59%, а VOO (ETF на S&P 500 от Vanguard) — 0.03% TER.

Попробовал посчитать, во что обойдется имитация MSCI ACWI, собранная из нескольких ETF:

Рынок

Уд. вес, %

ETF

TER

US

59

Vanguard S&P 500

0.03

Developed ex US and Canada

24.1

iShares Core MSCI EAFE ETF

0.07

Emerging Markets

14

iShares Core MSCI Emerging Markets ETF

0.18

Canada

2.9

Franklin FTSE Canada ETF

0.09

Авто-репост. Читать в блоге >>> Инвесторы ломанулись в ETF

Инвесторы ломанулись в ETFСогласно данным Bloomberg, инвесторы уже разместили больше 488 миллиардов долларов в ETF в этом году, в то время как рекорд за 2020 год составляет 497 миллиардов долларов.

Сегодня даже самые консервативные управляющие фондами запускают ETF, чтобы остаться в игре. Почти все ведущие управляющие активами в США сейчас предлагают ETF.

На глобальном уровне это явление не такое массовое, поскольку приток новых денег в ETF составил 660 миллиардов долларов за шесть месяцев против 762 миллиардов долларов за весь 2020 год.ETF это инструменты, которые объединяют сразу несколько компаний, как и паевые инвестиционные фонды. Разница в том, что они намного более прозрачны, чем традиционные ПИФы. Ну, мне так кажется. ETF были созданы более 30 лет назад, однако приобрели популярность после финансового кризиса 2008 года по мере роста недоверия к управляющим фондами.

Напряженный период, который начался в начале 2020 года, подтвердил жизнеспособность в таких условиях самой экосистемы ETF. Многие смогли минимизировать различные рыночные риски, смотря конечно в какой ETF вложились.

Вот те, в которые я вкладываюсь: IT сектор США, Золото, Акции глобального рынка.

Буду благодарна за советы по ETF, какие стоит купить в с прицелом лет на 5?

Авто-репост. Читать в блоге >>>

Вопрос про сплит ETF

Вопрос про сплит ETF

Всем привет.

ВТБ как-то сплитнул ЕТФ и цена у них стала в 10 раз меньше, а самих их конечно стало в 10 раз больше.

но КВИК в итоге показывает по ним -90% и огромные минуса .

Есть ли какой-то способ исправить ситуацию с отображением? а то получается если счет ИИС и туда только докупать то теперь всю историю со мной будет это глупое неправильное отображение?

Авто-репост. Читать в блоге >>> Ставки на кибербезопасность: полет нормальный

Ставки на кибербезопасность: полет нормальный

В середине мая, порядка месяца назад, Тимофеем был проведен опрос, как чувствует себя реальный бизнес.

По результатам опроса, идея открытия позиций в ряде фондов возникла сама собой.

Позиции были открыты в 4 фондах.

1. WCLD - WisdomTree Cloud Computing Fund

Фонд развивающихся публичных компаний, ориентированных на предоставление клиентам облачного программного обеспечения.

2. HACK - ETFMG Prime Cyber Security ETF

Фонд компаний, предоставляющих решения для кибербезопасности, которые включают оборудование, программное обеспечение и услуги.

3. BUG — Global X Cybersecurity ETF

Фонд компаний, чей основной бизнес заключается в разработке и управлении протоколами безопасности, предотвращающими вторжения и атаки на системы, сети, приложения, компьютеры и мобильные устройства.

4. CIBR - First Trust Nasdaq Cybersecurity ETF

Фонд компаний, занимающихся кибербезопасностью в технологическом и промышленном секторах.

Доходность с открытия позиций 19 мая на текущий момент 14.19%, в то время как Nasdaq-100 прибавил за это же время менее 10%, а индекс РТС — менее 6%.

Резюмируя сказанное выше, @Тимофей Мартынов — Вам огромное спасибо за работу.

Идея проведения таких опросов выглядит очень достойной и перспективной.

Авто-репост. Читать в блоге >>> Ручная репликация против ETF - дебаты

Ручная репликация против ETF - дебаты

Активное управление портфелем проигрывает на дистанции пассивному — ФАКТ! Почему не взять лучшее из обоих миров?

У нас на рынке доступны различные фонды — VTBX, SBMX и т.д. они занимаются реинвестированием и слежением за индексом Мосбиржи, всё логично, 0.5% комиссии, ошибка слежения незначительная.

Я редко вижу примеры того, как люди вручную реплицируют индекс у себя в портфеле. Нам известен вес каждого из 44х компонентов IMOEX, мы запросто можем купить 14% Газпрома, 11% Сбербанка и 10% Лукойла, это не бином Ньютона.

Однако в отличие от биржевого фонда который тупо следит и реинвестирует дивиденды, взяв на себя ручное управление репликацией, мы можем используя дивиденды внутри портфеля балансировать и уводить доли тех или иных компаний в сторону, теоретически повышая эффективность относительно пассивного фонда.

Если Мосбиржа распределяет компоненты индекса внутри по формуле, объема их торгов, ликвидности и прочим коэффициентам, балансируя индекс раз в квартал, а пассивный фонд используя полученные дивиденды тут же распределяет их по компонентам в соответствии с долями(поправьте если я неправ, дивиденды реинвестируются сразу же при получении, без подбора точки входа), то мы вольны:

Авто-репост. Читать в блоге >>> Почему ETF, а не акции?

Почему ETF, а не акции?Почему я покупаю ETF, а не отдельные акции. И что такое, эти етф.

1. Будущее неизвестно. Я не знаю, какая компания станет новым Apple или Amazon. Но как только она заблистает на небосклоне, то тут же попадет в VT ETF или нечто подобное.

2. Я не могу уследить за 2 000 крупнейшими компаниями в мире, чтобы выбрать сотню себе в портфель, а потом их регулярно мониторить и ребалансировать. Vanguard или Black Rock может.

3. Диверсификация. Шансы на выживание рыбки в стае выше, чем вне её. Покупая ETF, я получаю экспозицию на тысячи компаний по всему миру. Обанкротится десяток-другой – ничего страшного!

4. Покупка отдельных акций – это дорого. У меня не хватит денег, чтобы купить их в соответствии с их весами в мировых индексах. А затем платить комиссии и налоги за покупку и продажу при ребалансировке.

5. А еще существуют облигации, недвижимость, сырье…

Узнать об ETF:

👉 Больше моих постов здесь.

Авто-репост. Читать в блоге >>> SoFi Social 50 ETF: инвестируем в “народную мудрость”?

SoFi Social 50 ETF: инвестируем в “народную мудрость”?Как показатели события последних месяцев, инвестиции “глупых” денег порой могут с лёгкостью обойти самых профессиональных инвесторов. Так почему бы не поучаствовать в этом тренде? К счастью для нас есть ETF, который отслеживает наиболее популярные истории текущего месяца. С ним мы сегодня и познакомимся.

SoFi Social 50 ETF (NYSE:SFYF) — небольшой американский ETF, инвестирующий в 50 самых популярных компаний среди 100,000 пользователей брокерских счетов SoFi Finance. Доля каждой компании прямо пропорциональна её популярности, а сам состав портфеля ребалансируется в конце каждого месяца. Таким образом фонд пытается инвестировать в самые “хайповые” инвестиции каждого месяца.

В состав фонда входят такие популярные активы как: AMC Entertainment Holdings (11.79%), Tesla (6.53%), Apple (6.15%), GameStop (5.79%), NIO (4.4%), Amazon (4.23%) и прочие известные акции.

Ключевые преимущества:

— Высокая доходность. Вложения в “хайповые” активы были ключом к богатству в последнее время. На графике ниже отлично видно, как фонд с лёгкостью обогнал S&P за последний год, 92% против 35%.

Авто-репост. Читать в блоге >>> ETF маржинальное обеспечение

ETF маржинальное обеспечение

Уважаемые форумчане, если кому известны лучше маржинальные условия у брокера, озвучьте пожалуйста. БКС вообще не маржирует мне эти ETF-ы.

Интересуют тоолько эти тикеры

ETF DIVD

FXCN ETF

ETF OPNW

SBMX ETF

SBSP ETF

TRUR ETF

VTBX ETF

Авто-репост. Читать в блоге >>> KSTR - первый ETF в Европе с портфелем из крупнейший китайских компаний новой экономики

KSTR - первый ETF в Европе с портфелем из крупнейший китайских компаний новой экономикиЦитирую:

«Krane Funds Advisors, американский ETF-провайдер с китайскими собственниками и со специализацией на Китае, запустил первый в Европе ETF, который предлагает доступ к 50 крупнейшим компаниям на китайском рынке STAR. KraneShares ICBCCS SSE Star Market 50 Index UCITS ETF (тикер KSTR, ISIN IE00BKPJY434) будет торговаться на Лондонской фондовой бирже. Коэффициент общих затрат (TER) 0,82%.

KSTR отслеживает индекс Science and Technology Innovation Board 50 Шанхайской фондовой биржи (SSE), который включает 50 крупнейших компаний, котируемых на Science and Technology Innovation Board (STAR).Рынок STAR был запущен Шанхайской фондовой биржей в июле 2019 года для листинга компаний в таких отраслях, как информационные технологии нового поколения, биомедицина, новая энергетика и охрана окружающей среды. SSE STAR стал одной из крупнейших в мире торговых площадок и ключевой — для китайских компаний-единорогов. За один год, сразу после запуска, 200 компаний из целевого сектора на SSE STAR привлекли около 44 млрд. долларов инвестиций.

Комментируя запуск, Джонатан Крейн (Jonathan Krane), генеральный директор KraneShares, сказал: «Мы считаем, что KSTR представляет компании, которые станут будущими лидерами Китая в различных отраслях, которые станут двигателем роста Китая на десятилетия вперед».

Авто-репост. Читать в блоге >>> ETF и иностранные бумаги

ETF и иностранные бумаги

Добрый день!

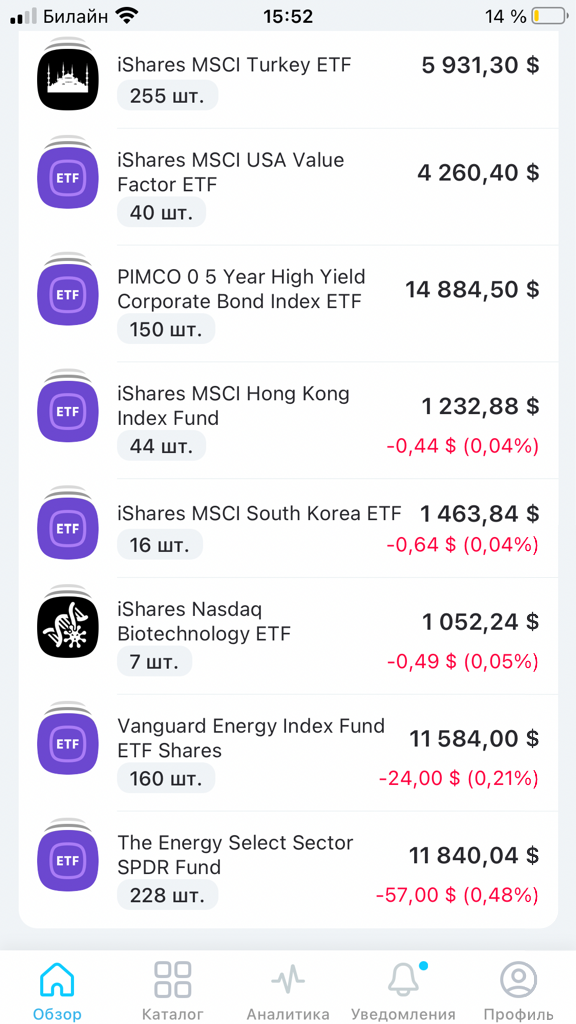

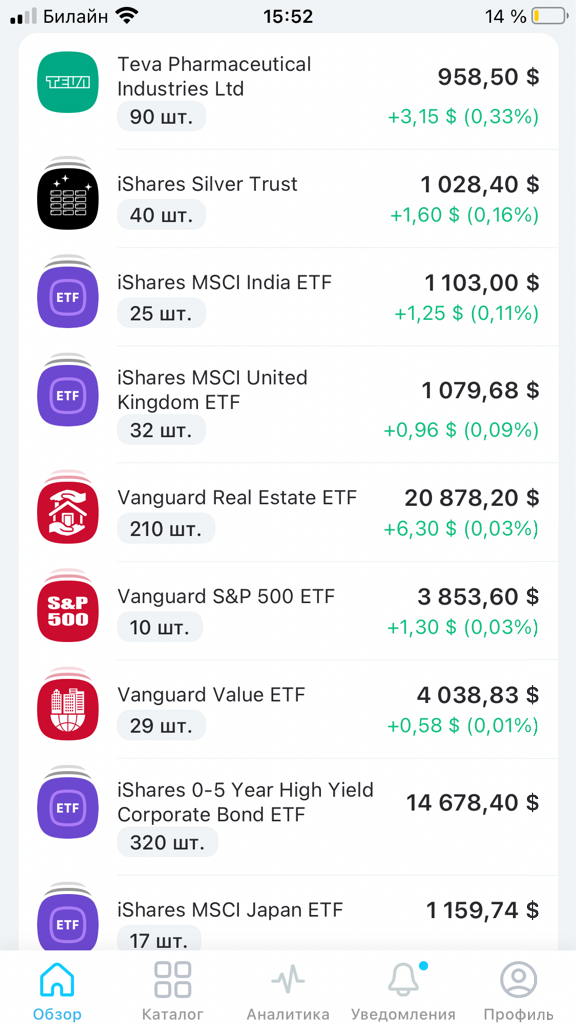

Про иностранные бумаги- в них мы входили в основном через etf, тк оценить все иностранные бумаги очень трудозатратно, есть отдельные позиции и по ним, но лимит на них как правило $3-10тыс, на etf таких лимитов нет.

Вообще портфель на 80% в валюте. 20% руб часть, но в основном валютные экспортеры с защитой от девальвации.

Половина сейчас примерно евробонды, но их долю переводим в акции.

Ориентир в etf держать 50-60%, так как 80% управляющих не бьют индексы, а расчитывать самим перебить индекс, нетривиальная задача.

Ниже часть иностранных бумаг.

Авто-репост. Читать в блоге >>>