Почитал статью Андрея Хохрина. В которой сделан вывод

Сравнивая ОФЗ-н с другими вариантами максимально безрисковой “парковки” денег, сейчас сложно найти более удачный для этого инструмент. Нулевой рыночный риск заметно выделяет его от ОФЗ, а отсутствие налогообложения и более высокие ставки — от вкладов.

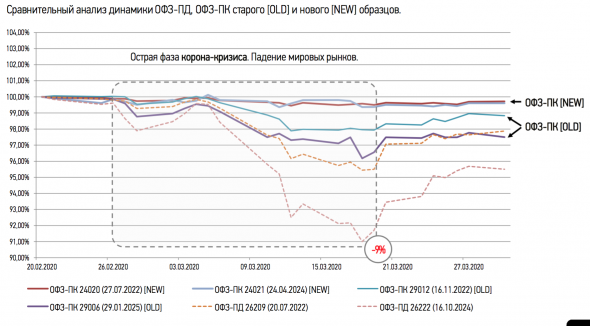

Если смотреть более широко, то отсутствие риска просадки цены будет хорошо смотреться в моменты серьезной рыночной волатильности, когда все остальные бумаги, в том числе ОФЗ, будут падать в цене.

В целом все верно описано, но почему то «эксперт» забыл о минусах народных ОФЗ, которые кардинально отличают их от вкладов и ОФЗ в доходности.

Какое то время я занимался закупкой этого инструмента через сбер брокер, в итоге отказался, т.к доходности по сравнению с вкладами и биржевыми ОФЗ ниже.

1. По народным ОФЗ нельзя сделать налоговый вычет через ИИС, в отличие от вкладов, что дает минус к доходности порядка 1%.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций