Очередная порция годного контента с конфы!

Жека Аксельрод рассказал, какие индикаторы, которые предскажут разворот ставки ЦБ и какие активы при этом надо подобрать...

Для вас состряпал таймкодики лично!!!!

00:00 Жека Аксельрод — родственник?

03:00 я в секте 26238

04:20 какие инструменты предскажут разворот ставки?

04:40 Индикатор Захарова IRS 1Y — КС

06:30 Индикатор RUSFAR3M — КС

07:00 Чувствительность ОФЗ к ставке ЦБ

07:50 Недельная инфляция

09:00 Прирост кредитования юрлиц/физлиц Сбербанка

12:00 Притоки в фонды денежного рынка

13:30 доходность турецких акций

14:50 что купить на развороте ставки?

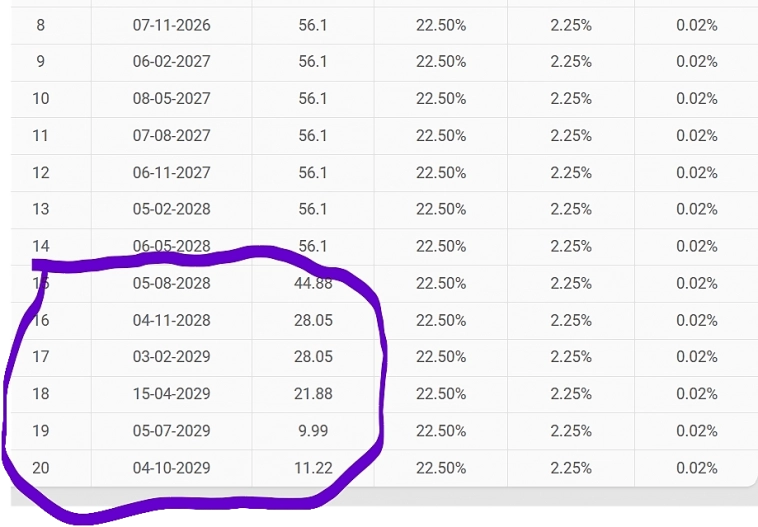

15:40 компания-зомби №1

19:00 пример тайминга с допкой ОВК

20:30 идея №2 что купить

22:30 ответы на вопросы

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций